বহুমাত্রিক প্রযুক্তিগত সূচকগুলি ক্রয় সংকেত অপ্টিমাইজেশন কৌশলকে ক্রস-নিশ্চিত করে

MA RSI MACD STOCHASTIC FIBONACCI PARABOLIC SAR ADX VOLUME Candlestick Patterns SMA

ওভারভিউ

এটি একটি সমন্বিত ক্রয় সংকেত অপ্টিমাইজেশান কৌশল যা একাধিক প্রযুক্তিগত বিশ্লেষণ সূচক এবং স্ক্রিন গ্রাফিকাল প্যাটার্নের সমন্বয়ে বাজারে কেনার সুযোগগুলি সনাক্ত করে। এই কৌশলটির মূল বৈশিষ্ট্যটি হ’ল এটির উচ্চতর কাস্টমাইজযোগ্যতা, যা ব্যবসায়ীকে ক্রয় সংকেত ট্রিগার করার জন্য ন্যূনতম সংখ্যক শর্ত পূরণ করার অনুমতি দেয় (নির্ধারিত 9 টি শর্তের মধ্যে থেকে নির্বাচন করুন) । এই নমনীয় নকশাটি কৌশলটিকে বিভিন্ন বাজার পরিবেশ এবং ব্যক্তিগত ট্রেডিং পছন্দগুলির সাথে খাপ খাইয়ে নিতে দেয়, যখন সিদ্ধান্ত গ্রহণের উদ্দেশ্য এবং পদ্ধতিগততা বজায় রাখে।

কৌশল নীতি

এই কৌশলটি একটি বহুমুখী প্রযুক্তিগত বিশ্লেষণ কাঠামোর উপর ভিত্তি করে, নিম্নলিখিত 9 টি মূল শর্তের সমন্বিত মূল্যায়ন করেঃ

- গোল্ডেন ক্রস সিগন্যালঃ ৫০ দিনের সরল চলমান গড়ের উপরে ২০০ দিনের সরল চলমান গড় অতিক্রম করে, যা নির্দেশ করে যে দীর্ঘমেয়াদী প্রবণতা সম্ভবত মুদ্রাস্ফীতির দিকে যাচ্ছে।

- আরএসআই রিবাউন্ড সিগন্যালঃ অপেক্ষাকৃত দুর্বল সূচক ((আরএসআই) ৪০ এর নিচে এবং উপরে উঠতে শুরু করে, যা ইঙ্গিত দেয় যে সম্পদটি সম্ভবত oversold এবং একটি রিবাউন্ড শুরু করছে।

- MACD ক্রস সিগন্যালঃ MACD লাইনের উপর সিগন্যাল লাইনের মধ্য দিয়ে অতিক্রম করা, এটি একটি ক্লাসিক মুদ্রাস্ফীতির গতিশীলতা নির্দেশক।

- এলোমেলো সূচক নিম্ন সীমানা ক্রসঃ এলোমেলো সূচক %K লাইন 30 এর নীচে থেকে %D লাইন অতিক্রম করে, যা নির্দেশ করে যে দাম সম্ভবত oversold স্তর থেকে বিপরীত হতে পারে।

- ফিবোনাচি রিটার্ন সমর্থনঃ দামগুলি মূল ফিবোনাচি রিটার্নের স্তরে রয়েছে ((৩৮.২%, ৫০% বা ৬১.৮%) এবং সম্ভাব্য সমর্থন নিশ্চিত করার জন্য সূর্যের রশ্মির সাথে মিলিত হয়ে বিপরীত হওয়ার লক্ষণ দেখায়।

- প্যারালাইন ট্রাভার্স ইন্ডিকেটর নিশ্চিতকরণঃ SAR পয়েন্টটি দামের স্তম্ভের নীচে অবস্থিত, যা বর্তমান প্রবণতাকে উত্থানের দিকে নির্দেশ করে।

- ADX প্রবণতা শক্তি নিশ্চিতকরণঃ গড় দিকনির্দেশক সূচক ((ADX) 15 এর চেয়ে বড় এবং বৃদ্ধি পেয়েছে, যখন ইতিবাচক দিকনির্দেশক সূচক ((+DI) নেতিবাচক দিকনির্দেশক সূচকের চেয়ে বড় ((-DI), উত্থান প্রবণতার শক্তি নিশ্চিত করেছে।

- বিক্রির পরিমাণ নিশ্চিতঃ দাম বাড়ার সাথে সাথে বিক্রির পরিমাণ বেড়েছে, যা ইঙ্গিত দেয় যে ক্রেতা-বিক্রেতাদের শক্তি বাড়ছে।

- নক্ষত্রের বিপরীতমুখী K-লাইন আকৃতিঃ নক্ষত্রের বিপরীতমুখী K-লাইন আকৃতি যেমন কণিকা লাইন, বিপরীতমুখী কণিকা লাইন বা নক্ষত্রের আলো।

কৌশলটি পূরণের শর্তের সংখ্যা গণনা করে, যখন পূরণের শর্তের সংখ্যা ব্যবহারকারীর সেট করা ন্যূনতম থ্রেশহোল্ডের সাথে মিলিত হয় বা অতিক্রম করে তখন একটি কেনার সংকেত ট্রিগার করে। ডিফল্টভাবে কমপক্ষে 2 টি শর্ত পূরণ করা হয়, তবে ব্যবহারকারী তার নিজের ঝুঁকি পছন্দ এবং বাজারের পরিবেশের উপর নির্ভর করে এই থ্রেশহোল্ডটি সামঞ্জস্য করতে পারেন।

কৌশলগত সুবিধা

এই কৌশলটির উল্লেখযোগ্য সুবিধাগুলি হলঃ

- উচ্চতর কাস্টমাইজযোগ্যতাঃ ব্যবসায়ীরা তাদের কৌশলগুলির সংবেদনশীলতা নিয়ন্ত্রণ করতে পারেন, সংরক্ষণশীল এবং চরমপন্থী মধ্যে একটি ভারসাম্য খুঁজে পেতে, সর্বনিম্ন সংখ্যক শর্তের সাথে সামঞ্জস্য করে।

- মাল্টি-ডাইমেনশনাল কনফার্মেশন মেকানিজমঃ বিভিন্ন ধরণের প্রযুক্তিগত সূচকগুলিকে একত্রিত করে (প্রবণতা, গতি, ট্র্যাফিক ভলিউম, সমর্থন প্রতিরোধ এবং মোডাল বিশ্লেষণ) একক সূচকের দ্বারা প্রেরিত বিভ্রান্তিকর সংকেত হ্রাস করে।

- সমন্বিত বিশ্লেষণ ফ্রেমওয়ার্কঃ কৌশলটি দীর্ঘমেয়াদী প্রবণতা (চলমান গড়), মধ্যমেয়াদী গতিশীলতা (এমএসিডি, আরএসআই) এবং স্বল্পমেয়াদী মূল্যের আচরণ (কে-লাইন মোড) বিবেচনা করে এবং একটি বিস্তৃত বাজার দৃষ্টিভঙ্গি সরবরাহ করে।

- স্বনির্ধারণযোগ্যতা: শর্তাধীন গণনা পদ্ধতির পরিবর্তে নির্দিষ্ট শর্তাদির সমন্বয় ব্যবহারের কারণে, কৌশলটি বিভিন্ন বাজারের পর্যায়ে বৈশিষ্ট্যগুলির সাথে খাপ খাইয়ে নিতে পারে।

- ব্যবহারিক ঝুঁকি ব্যবস্থাপনাঃ একাধিক শর্ত একসাথে পূরণ করার জন্য অনুরোধ করে, কার্যকরভাবে ভুল বিচার ঝুঁকি হ্রাস করে।

- সহজেই বাস্তবায়ন এবং পর্যবেক্ষণঃ ট্রেডিংভিউ প্ল্যাটফর্মের উপর ভিত্তি করে নির্মিত, স্ট্যান্ডার্ড সূচক ব্যবহার করে, দ্রুত স্থাপনের জন্য এবং ইতিহাস যাচাইয়ের জন্য।

কৌশলগত ঝুঁকি

যদিও এই কৌশলটি যুক্তিসঙ্গতভাবে পরিকল্পিত, তবে এর মধ্যে কিছু সম্ভাব্য ঝুঁকি রয়েছেঃ

- ওভার অপ্টিমাইজেশনের ঝুঁকিঃ ৯টি শর্তের মধ্যে উচ্চ সংশ্লিষ্টতা থাকতে পারে, যেমন একই সময়ে একাধিক গতিশীলতার সূচক ব্যবহার করা সিগন্যাল রিডান্ডেজ সৃষ্টি করতে পারে।

- পিছিয়ে পড়ার সমস্যাঃ কিছু সূচক যেমন চলমান গড় নিজেই পিছিয়ে রয়েছে, যার ফলে প্রবণতা বিকাশের পরে সংকেত ট্রিগার হতে পারে।

- প্যারামিটার সংবেদনশীলতাঃ স্ট্যান্ডার্ড প্যারামিটারগুলি সমস্ত বাজার বা সময়সীমার জন্য প্রযোজ্য নাও হতে পারে এবং বিভিন্ন ধরণের লেনদেনের জন্য অপ্টিমাইজেশন প্রয়োজন।

- বাজার পরিস্থিতির উপর নির্ভরশীলতা: এই কৌশলটি ট্রেন্ডিং বাজারে ভাল কাজ করতে পারে, কিন্তু অস্থির বাজারে খুব বেশি মিথ্যা সংকেত তৈরি করতে পারে।

- প্রস্থান কৌশল অনুপস্থিতঃ কোডটি কেবলমাত্র প্রবেশের সংকেত সংজ্ঞায়িত করে, কোনও স্পষ্ট প্রস্থান প্রক্রিয়া নেই, যা কার্যকর প্রস্থানের অভাবের কারণে ভাল প্রবেশের পরে লাভ হারাতে পারে।

- গণনা জটিলতাঃ বহু-শর্তযুক্ত মূল্যায়ন গণনা জটিলতা বৃদ্ধি করে, যা রিয়েল-টাইম লেনদেনের ক্ষেত্রে সামান্য বিলম্ব হতে পারে।

এই ঝুঁকিগুলি হ্রাস করার জন্য, ব্যবসায়ীদের পরামর্শ দেওয়া হয়ঃ 1) বিভিন্ন বাজার চক্রের সাথে ন্যূনতম শর্তের সংখ্যা সামঞ্জস্য করুন; 2) যথাযথ স্টপ-অফ এবং লাভের কৌশল যুক্ত করুন; 3) বিভিন্ন বাজার পরিবেশে কৌশলটির কার্যকারিতা পরীক্ষা করুন; 4) মিথ্যা সংকেত হ্রাস করার জন্য ফিল্টারিং শর্ত যুক্ত করার বিষয়টি বিবেচনা করুন।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

কোডের গভীর বিশ্লেষণের উপর ভিত্তি করে, এই কৌশলটির সম্ভাব্য অপ্টিমাইজেশান দিকগুলি হলঃ

- ডায়নামিক শর্তাদির ওজন যুক্ত করুনঃ বিভিন্ন বাজারের পরিবেশে, কিছু সূচক অন্যদের তুলনায় বেশি নির্ভরযোগ্য হতে পারে। একটি গতিশীল ওজনের সিস্টেম বাস্তবায়ন করা সম্ভব, যা বর্তমান বাজারের বৈশিষ্ট্য অনুসারে স্বয়ংক্রিয়ভাবে শর্তগুলিকে সামঞ্জস্য করে।

- ইন্টিগ্রেটেড টাইম ফিল্টারঃ ট্রেডিং টাইম ফিল্টারিং ফাংশন যুক্ত করা হয়েছে, যাতে বাজারের খোলা এবং বন্ধের মতো উচ্চতর অস্থিরতার সময়গুলি এড়ানো যায়।

- প্রস্থান লজিক উন্নত করুনঃ প্রবেশাধিকার লজিকের মতোই একটি সম্পূর্ণ প্রস্থান কৌশল বিকাশ করুন, বিপরীত শর্ত ব্যবহার করে বা অনুসরণীয় ক্ষতি বন্ধ করার জন্য বিবেচনা করুন।

- অস্থিরতা সমন্বয় ব্যবস্থা যোগ করাঃ উচ্চ অস্থিরতার পরিবেশে ন্যূনতম শর্তের সংখ্যা যথাযথভাবে বাড়ানো এবং নিম্ন অস্থিরতার পরিবেশে সংশ্লিষ্টভাবে হ্রাস করা যেতে পারে।

- মেশিন লার্নিং অপ্টিমাইজেশান প্রবর্তন করাঃ মেশিন লার্নিং অ্যালগরিদম ব্যবহার করে স্বয়ংক্রিয়ভাবে সনাক্ত করা যায় যে কোন বাজার পরিস্থিতিতে কোন প্যাকেজ সবচেয়ে কার্যকর।

- মৌলিক ফিল্টার সংহত করুনঃ প্রযুক্তিগত বিশ্লেষণের ভিত্তিতে সহজ মৌলিক ফিল্টারিং শর্ত যুক্ত করুন, যেমন বড় অর্থনৈতিক তথ্য প্রকাশের তারিখ এড়ানো।

- ফিবোনাচি রিডাউন ক্যালকুলেশন উন্নত করা হয়েছেঃ বর্তমানে ২৬০ চক্রের সর্বোচ্চ মান ব্যবহার করা হয় যা সমস্ত বাজারের জন্য প্রযোজ্য নাও হতে পারে। স্বনির্ধারিত চক্রের বিকল্প বিবেচনা করা যেতে পারে।

- অপ্টিমাইজড কে-লাইন মোড সনাক্তকরণঃ বর্তমান মোড সনাক্তকরণ তুলনামূলকভাবে সহজ, আরও জটিল এবং নির্ভরযোগ্য মোড সনাক্তকরণ অ্যালগরিদম যুক্ত করা যেতে পারে।

এই অপ্টিমাইজেশানগুলি কৌশলগুলির স্থিতিশীলতা এবং অভিযোজনযোগ্যতা উল্লেখযোগ্যভাবে উন্নত করতে পারে, বিশেষত যখন বিভিন্ন বাজারের পরিবেশের মধ্যে স্যুইচ করা হয়।

সারসংক্ষেপ

“মাল্টি-ডাইমেনশনাল টেকনোলজিকাল ইন্ডিকেটর ক্রস কনফার্মেশন ক্রয় সংকেত অপ্টিমাইজেশন কৌশল” একটি বিস্তৃত এবং নমনীয় ট্রেডিং সিস্টেম যা একাধিক প্রযুক্তিগত সূচক এবং মূল্যের প্যাটার্নের সমন্বিত বিশ্লেষণের মাধ্যমে সম্ভাব্য ক্রয়ের সুযোগগুলি সনাক্ত করে। এর মূল সুবিধাটি কাস্টমাইজযোগ্যতা এবং মাল্টি-ডাইমেনশনাল কনফার্মেশন মেশিন যা ব্যবসায়ীদের ব্যক্তিগত ঝুঁকি পছন্দ এবং বাজারের অবস্থার উপর ভিত্তি করে কৌশল সংবেদনশীলতা সামঞ্জস্য করতে সক্ষম করে।

যদিও এই কৌশলটির কিছু অন্তর্নিহিত ঝুঁকি রয়েছে, যেমন প্যারামিটার সংবেদনশীলতা এবং নিখুঁত প্রস্থান ব্যবস্থা না থাকা, তবে প্রস্তাবিত অপ্টিমাইজেশনের দিকনির্দেশের মাধ্যমে, বিশেষত একটি গতিশীল ওজনের সিস্টেম যুক্ত করা এবং প্রস্থান লজিকের উন্নতি করে, এই সমস্যাগুলি কার্যকরভাবে সমাধান করা যেতে পারে। সামগ্রিকভাবে, এটি একটি যুক্তিসঙ্গত কাঠামোগত, লজিকালি পরিষ্কার ক্রয় সংকেত উত্পাদন ফ্রেমওয়ার্ক, যা অভিজ্ঞ ব্যবসায়ীদের উচ্চতর কাস্টমাইজেশনের জন্য উপযুক্ত, এবং সহজ প্যারামিটারি সমন্বয় দ্বারা একটি বস্তুনিষ্ঠ বাজার প্রবেশের সংকেত পেতে নবীনদের জন্য উপযুক্ত।

এই কৌশলটির আসল মূল্য কেবলমাত্র সংকেত তৈরির ক্ষমতা কেনার ক্ষেত্রে নয়, বরং এটি একটি স্কেলযোগ্য কাঠামো সরবরাহ করে, যার উপর ভিত্তি করে ব্যবসায়ীরা ক্রমাগত পুনরাবৃত্তি এবং উন্নতি করতে পারে, একটি সম্পূর্ণ ট্রেডিং সিস্টেম বিকাশ করতে পারে যা ব্যক্তিগত ট্রেডিং শৈলীর সাথে আরও বেশি সামঞ্জস্যপূর্ণ।

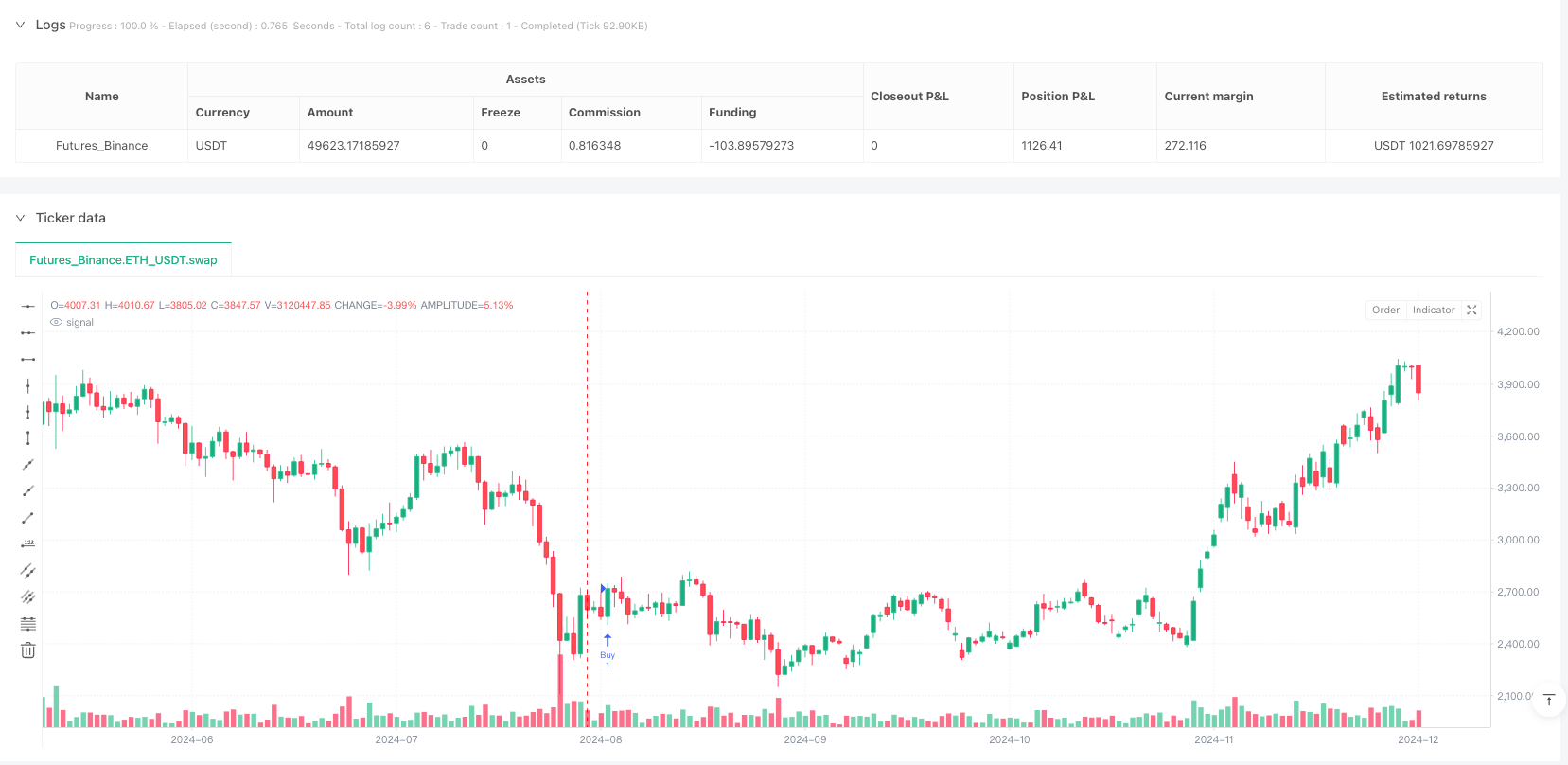

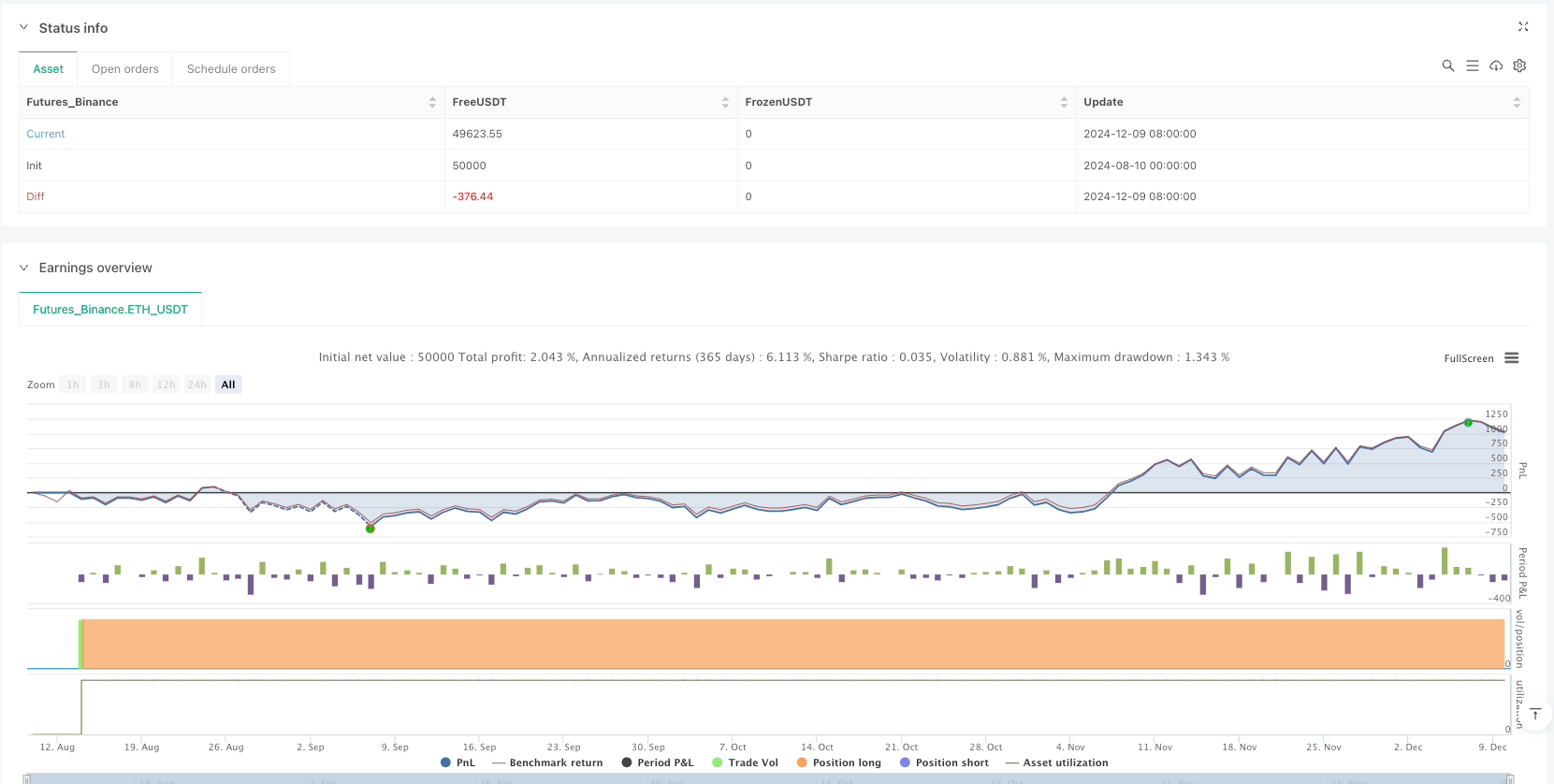

/*backtest

start: 2024-08-10 00:00:00

end: 2024-12-10 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("My Buy Signal Strategy", overlay=true)

min_conditions = input.int(2, "Minimum Conditions", minval=1, maxval=9)

// Condition 1: 50-day MA crosses above 200-day MA

ma50 = ta.sma(close, 50)

ma200 = ta.sma(close, 200)

condition1 = ta.crossover(ma50, ma200)

// Condition 2: RSI < 40 and rising

rsi_value = ta.rsi(close, 14)

condition2 = rsi_value < 40 and rsi_value > rsi_value[1]

// Condition 3: MACD line crosses above signal line

[macd_line, signal_line, hist] = ta.macd(close, 12, 26, 9)

condition3 = ta.crossover(macd_line, signal_line)

// Condition 5: Stochastic %K crosses above %D from below 30

stoch_length = 14

smooth_k = 3

smooth_d = 3

stoch_raw = ta.stoch(high, low, close, stoch_length)

k = ta.sma(stoch_raw, smooth_k)

d = ta.sma(k, smooth_d)

condition5 = ta.crossover(k, d) and k[1] < 30

// Condition 6: Price at Fibonacci retracement levels and showing reversal signs

swing_low = ta.lowest(low, 260)

swing_high = ta.highest(high, 260)

fib382 = swing_high - 0.382 * (swing_high - swing_low)

fib50 = swing_high - 0.5 * (swing_high - swing_low)

fib618 = swing_high - 0.618 * (swing_high - swing_low)

close_within_fib382 = close >= fib382 - 0.01 * close and close <= fib382 + 0.01 * close

close_within_fib50 = close >= fib50 - 0.01 * close and close <= fib50 + 0.01 * close

close_within_fib618 = close >= fib618 - 0.01 * close and close <= fib618 + 0.01 * close

condition6 = (close_within_fib382 or close_within_fib50 or close_within_fib618) and close > open

// Condition 7: Parabolic SAR dots are below the price bars

psar = ta.sar(0.02, 0.02, 0.2)

condition7 = psar < close

// Condition 8: ADX > 15 and rising, with +DI > -DI

[di_plus, di_minus, _] = ta.dmi(14, 14)

dx = 100 * math.abs(di_plus - di_minus) / (di_plus + di_minus)

adx_val = ta.rma(dx, 14)

condition8 = adx_val > 15 and adx_val > adx_val[1] and di_plus > di_minus

// Condition 9: Volume increases during price rises

avg_volume = ta.sma(volume, 20)

condition9 = close > open and volume > avg_volume

// Condition 10: Price forms bull reversal patterns (Hammer, Inverted Hammer, Morning Star)

isHammer = close > open and (high - close) <= (close - open) and (open - low) >= 1.5 * (close - open)

isInvertedHammer = close > open and (high - close) >= 1.5 * (close - open) and (open - low) <= (close - open)

isMorningStar = close[2] < open[2] and math.abs(close[1] - open[1]) < (open[2] - close[2]) * 0.75 and close > open and close > close[1] and open[1] < close[2]

condition10 = isHammer or isInvertedHammer or isMorningStar

// Count the number of conditions met

count = (condition1 ? 1 : 0) + (condition2 ? 1 : 0) + (condition3 ? 1 : 0) + (condition5 ? 1 : 0) + (condition6 ? 1 : 0) + (condition7 ? 1 : 0) + (condition8 ? 1 : 0) + (condition9 ? 1 : 0) + (condition10 ? 1 : 0)

// Buy signal if count >= min_conditions

buy_signal = count >= min_conditions

if (buy_signal)

strategy.entry("Buy", strategy.long)