ওভারভিউ

এই কৌশলটি একটি সংক্ষিপ্ত লাইন ট্রেডিং কৌশল যা একটি মাল্টি-ইনডিকেটর কনফার্মেশন এবং গ্রেডিয়েন্ট মূল্যায়ন সিস্টেমের উপর ভিত্তি করে। এটি স্ক্রিনশট আকার, লেনদেনের পরিমাণ পরিবর্তন এবং আরএসআই সূচক বিশ্লেষণ করে ট্রেডিং সিগন্যালের শক্তি মূল্যায়ন করে, সিগন্যালকে তিনটি স্তরে বিভক্ত করে, এ, বি এবং সি, যেখানে এ-স্তরের সিগন্যাল সবচেয়ে শক্তিশালী এবং সি-স্তরের সিগন্যাল সবচেয়ে দুর্বল। এই কৌশলটি একই সাথে ঝুঁকি ব্যবস্থাপনার বৈশিষ্ট্যগুলিকে সংহত করে, যার মধ্যে রয়েছে স্বয়ংক্রিয়ভাবে স্টপ এবং স্টপ লস অবস্থানগুলি সেট করা, এবং চার্ট ট্যাগিং এবং ট্রেড রিমাইন্ডার বৈশিষ্ট্যগুলি সরবরাহ করে, যা ব্যবসায়ীদের রিয়েল-টাইমে ট্রেডিং সিগন্যালগুলি ট্র্যাক করতে সহায়তা করে। কৌশলটি লাইন ক্রস, আরএসআই ট্রেন্ড কনফার্মেশন এবং মূল্যের তুলনামূলক লাইনের অবস্থানের মতো একাধিক শর্তের উপর ভিত্তি করে, যাতে ট্রেডিংয়ের দিকটি মূল প্রবণ

কৌশল নীতি

এই কৌশলটির মূল নীতি নিম্নলিখিত কয়েকটি মূল উপাদানের সমন্বয়ে গঠিতঃ

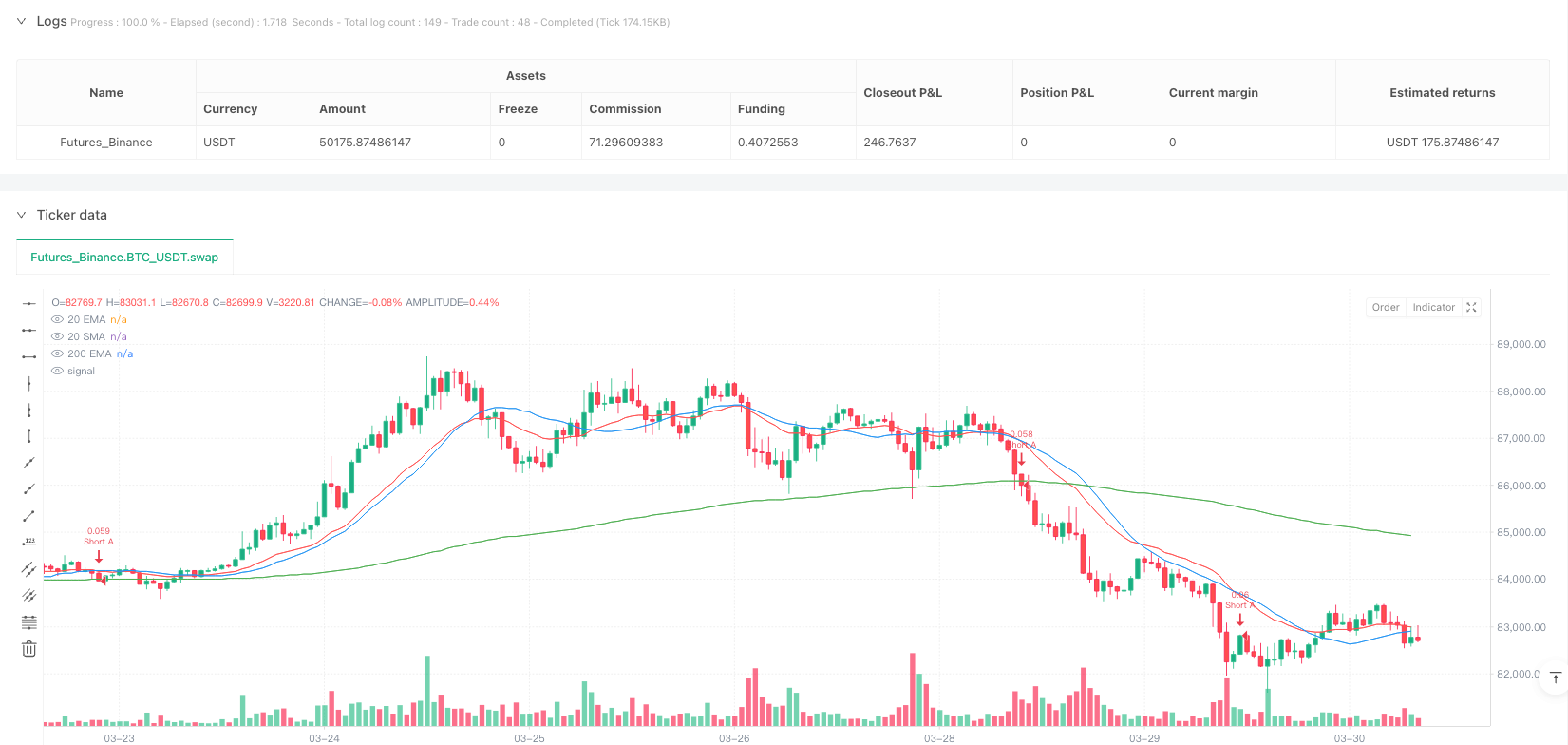

প্রবণতা বিচার: 200 EMA ব্যবহার করুন প্রধান ট্রেন্ডিং টুল হিসেবে। 👉 মূল্য 200 EMA এর উপরে লোপ সুযোগ খুঁজুন, 200 EMA এর নীচে লোপ সুযোগ খুঁজুন।

সমান্তরাল ক্রস সংকেতকৌশলঃ 20 চক্রের ইএমএ এবং এসএমএ ব্যবহার করে, যখন এই দুটি সমান্তরাল ক্রস হয় তখন প্রাথমিক সংকেত উত্পন্ন হয়। মাল্টিসিগন্যাল ইএমএর উপরে এসএমএ দিয়ে যেতে হবে, ফাঁকা সংকেত ইএমএর নীচে এসএমএ দিয়ে যেতে হবে।

আরএসআই নিশ্চিত করেছে: 9 চক্রের আরএসআই সূচক ব্যবহার করুন, আরএসআই 50 এর চেয়ে বেশি হলে আরএসআই 50 এর চেয়ে কম হলে আরএসআই কম।

ক্যান্সারের আকারের মূল্যায়ন: কৌশলগত বিশ্লেষণঃ টুকরা আকারের তুলনা গত 20 টি টুকরা গড় ভলিউমের সাথে, বর্তমান মূল্যের গতিশীলতা নির্ধারণ করুন।

লেনদেনের পরিমাণ: বর্তমান লেনদেনের পরিমাণ পূর্ববর্তী সময়ের লেনদেনের পরিমাণের চেয়ে বেশি হতে হবে, যাতে বাজারে পর্যাপ্ত অংশগ্রহণ নিশ্চিত করা যায়।

সিগন্যাল গ্রেডিং সিস্টেম:

- শ্রেণী A ((শক্তিশালী): খুব বড় বড় (২০ চক্রের গড়ের চেয়ে ২ গুণ বড়), লেনদেনের পরিমাণ বেড়েছে এবং আরএসআই দৃ strongly়ভাবে দিকনির্দেশনা নিশ্চিত করেছে (আরএসআই> 55 বা <45)

- B (মাঝারি): বৃহত্তর খনি, লেনদেন বৃদ্ধি

- গ্রেড সি ((দুর্বল): বড় বড় টুকরো, তবে কেবলমাত্র ট্রেডিং বৃদ্ধি বা আরএসআই এর মধ্যে একটি নিশ্চিত করেছে

ঝুঁকি ব্যবস্থাপনা: এডিটযোগ্য স্টপ (ডিফল্ট ০.৫%) এবং স্টপ (ডিফল্ট ০.৩%) স্তর রয়েছে, যা প্রবেশ মূল্যের শতাংশ হিসাবে সেট করা হয়েছে।

কৌশলটি এই একাধিক নিশ্চিতকরণ শর্তগুলি ব্যবহার করে নিশ্চিত করে যে কেবলমাত্র পর্যাপ্ত বাজার গতিশীলতা এবং প্রবণতা নিশ্চিতকরণের সাথে ট্রেডিংয়ে প্রবেশ করা এবং মিথ্যা সংকেত হ্রাস করা।

কৌশলগত সুবিধা

শ্রেণীবিন্যাস মূল্যায়নএর সবচেয়ে বড় সুবিধা হল এর অনন্য সিগন্যাল গ্রেডিং পদ্ধতি, যা ব্যবসায়ীদের তাদের ঝুঁকিপূর্ণ পছন্দ অনুসারে শুধুমাত্র সর্বোচ্চ শক্তির সিগন্যালগুলি (ক্লাস এ) বা আরও বেশি ব্যবসায়ের সুযোগ (ক্লাস বি এবং সি) অন্তর্ভুক্ত করার অনুমতি দেয়।

একাধিক নিশ্চিতকরণ ব্যবস্থা: প্রযুক্তিগত সূচক ((আরএসআই, গড় লাইন), মূল্যের আচরণ ((ক্যানভাস আকার) এবং বাজারের অংশগ্রহণ ((ট্রেডিং ভলিউম) এর একাধিক নিশ্চিতকরণ, কার্যকরভাবে মিথ্যা সংকেতের সম্ভাবনা হ্রাস করে।

অন্তর্নির্মিত ঝুঁকি ব্যবস্থাপনা: স্বয়ংক্রিয় স্টপ-অফ-লস সেটিংগুলি প্রতিটি লেনদেনের ঝুঁকি নিয়ন্ত্রণে রাখে এবং একক লেনদেনের ফলে অত্যধিক ক্ষতি এড়াতে পারে।

ভিজ্যুয়াল প্রতিক্রিয়া সিস্টেম: ট্রেডিং সিগন্যাল ট্রিগার হলে স্বয়ংক্রিয়ভাবে চার্টে ট্যাগ করা হয়, ট্রেডিং দিক এবং সিগন্যালের শক্তি পরিষ্কারভাবে প্রদর্শন করে, যা ব্যবসায়ীদের দ্রুত সনাক্তকরণের সুবিধা দেয়।

সতর্কতা ফাংশন: ট্রেডিংভিউ এর সতর্কতা সিস্টেমের সাথে একত্রিত, যা ট্রেডারদের পপ-আপ উইন্ডো, ই-মেইল বা মোবাইল নোটিফিকেশনের মাধ্যমে সতর্ক করে।

বিভিন্ন বাজারের সাথে খাপ খাইয়ে নেওয়া: সংকেত শ্রেণীবিন্যাস এবং একাধিক সূচক দ্বারা নিশ্চিতকরণ, কৌশলটি বিভিন্ন অস্থির পরিবেশে তুলনামূলকভাবে স্থিতিশীল কর্মক্ষমতা বজায় রাখতে পারে।

কাস্টমাইজযোগ্যতা: RSI দৈর্ঘ্য, গড় সময়কাল, স্টপ-অফ-লস অনুপাত এবং ট্রেডিংয়ের জন্য সংকেত স্তর সহ একাধিক মূল প্যারামিটারের জন্য কাস্টমাইজড বিকল্প সরবরাহ করে, যা কৌশলগুলিকে ব্যক্তিগত পছন্দ এবং বাজারের অবস্থার সাথে সামঞ্জস্য করতে দেয়।

প্রবণতা অনুসরণ এবং গতিশীলতা: কৌশলটি কার্যকরভাবে প্রবণতা অনুসরণ করে ((গড় রেখা) এবং গতিশীলতা নিশ্চিত করে ((আরএসআই, র্যাঙ্ক আকার), যা একটি সম্পূর্ণ ট্রেডিং সিস্টেম গঠন করে।

কৌশলগত ঝুঁকি

অতিরিক্ত পরিস্রাবণমাল্টিপল কনফার্মেশন মেকানিজম কিছু কার্যকর ট্রেডিং সুযোগ মিস করতে পারে, বিশেষ করে যখন শুধুমাত্র A-ক্লাসের সংকেত দিয়ে ট্রেড করা হয়, যার ফলে ট্রেডিং ফ্রিকোয়েন্সি অনেক কমে যেতে পারে।

পরামিতি সংবেদনশীলতা: কৌশলটি একাধিক প্রযুক্তিগত সূচক এবং পরামিতি ব্যবহার করে, এই পরামিতিগুলির ক্ষুদ্র পরিবর্তনগুলি বড় পারফরম্যান্সের পার্থক্যের কারণ হতে পারে। উদাহরণস্বরূপ, RSI দৈর্ঘ্য, গড় লাইন সময়কাল এবং স্ক্রু আকারের বিচারক মানদণ্ডগুলি বিভিন্ন বাজারের অবস্থার সাথে সামঞ্জস্য করতে পারে।

ফিক্সড শতাংশ স্টপ লস: কৌশলটি স্থির শতাংশের স্টপ লস ব্যবহার করে, যা সমস্ত বাজারের অবস্থার জন্য উপযুক্ত নাও হতে পারে। উচ্চতর অস্থিরতার পরিবেশে, স্থির স্টপ লস স্তরটি খুব ছোট হতে পারে এবং কম অস্থিরতার পরিবেশে, এটি খুব বড় হতে পারে।

বাজারের শব্দ: ১ মিনিটের সময় ফ্রেমে, বাজারের গোলমাল বেশি, যা আরও বেশি মিথ্যা সংকেত সৃষ্টি করতে পারে, বিশেষত যখন বাজারটি হিজড়া বা কম অস্থির থাকে।

তরলতা ঝুঁকি: অ-বাণিজ্যের সময় বা কম তরলতার সময়, ট্রেডিং সিগন্যালের গুণমান হ্রাস পেতে পারে এবং একই সাথে স্লাইড পয়েন্টের ঝুঁকি বাড়তে পারে।

ধারাবাহিক ক্ষতির ঝুঁকি: এমনকি যদি শ্রেণীবিন্যাস পদ্ধতি ব্যবহার করা হয়, তাহলেও বাজারের হঠাৎ পরিবর্তনের ফলে ধারাবাহিক ক্ষতির সম্ভাবনা রয়েছে, যার জন্য উপযুক্ত তহবিল ব্যবস্থাপনা কৌশল প্রয়োজন।

প্রবণতা বিপরীত ঝুঁকি: কৌশলটি মূলত স্বল্পমেয়াদী গড় লাইন ক্রস এবং আরএসআই নিশ্চিতকরণের উপর ভিত্তি করে তৈরি করা হয়েছে, যা তীব্র প্রবণতা বিরোধী পরিস্থিতিতে ভুল সংকেত দিতে পারে।

এই ঝুঁকিগুলি হ্রাস করার উপায়গুলির মধ্যে রয়েছেঃ দীর্ঘ সময়ের ফ্রেমের জন্য ফিল্টারিং শর্ত ব্যবহার করা, গতিশীলভাবে স্টপ লস স্তরের সমন্বয় করা, নির্দিষ্ট বাজারের সময় (যেমন উচ্চতর অস্থিরতা বা পর্যাপ্ত তরলতা) ট্রেড করা, নিয়মিতভাবে প্যারামিটারগুলি পুনরুদ্ধার এবং অপ্টিমাইজ করা এবং প্রতিটি ব্যবসায়ের জন্য ঝুঁকির প্রান্তটি কঠোরভাবে নিয়ন্ত্রণ করা।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

- ডায়নামিক স্টপ লস: স্থির শতাংশের স্টপ লসকে বাজারের অস্থিরতার উপর ভিত্তি করে গতিশীল স্তরে পরিবর্তন করুন (যেমন এটিআর সূচক) যা বিভিন্ন বাজারের অবস্থার সাথে আরও ভালভাবে খাপ খায়। অপ্টিমাইজেশন কোডগুলি হতে পারেঃ

atr = ta.atr(14)

longSL = close - atr * slMultiplier

longTP = close + atr * tpMultiplier

- সময় ফিল্টার: ট্রেডিং টাইম ফিল্টার যুক্ত করুন, কেবলমাত্র যখন বাজারের উচ্চতর অস্থিরতা এবং পর্যাপ্ত তরলতা থাকে তখন ট্রেড করুন, যেমন মার্কিন স্টক মার্কেটের খোলা সময় বা ইউরোপীয় এবং আমেরিকান বাজার ওভারল্যাপের সময়ঃ

timeFilter = (hour >= 14 and hour < 16) or (hour >= 9 and hour < 11)

- মাল্টি টাইম ফ্রেম বিশ্লেষণ: উচ্চতর টাইম ফ্রেম ট্রেন্ড নিশ্চিতকরণ, শুধুমাত্র যখন উচ্চতর টাইম ফ্রেম ট্রেন্ডের সাথে সামঞ্জস্যপূর্ণ হয় তখন ট্রেড করুন:

higherTimeframeTrend = request.security(syminfo.ticker, "15", close > ta.ema(close, 200))

longCondition = longBase and higherTimeframeTrend

- ধারাবাহিক সংকেত শক্তিশালী: একই দিকের সংকেতগুলি ধারাবাহিকভাবে উপস্থিত হওয়া সংকেত শক্তিশালীকরণ হিসাবে বিবেচনা করা যেতে পারে, অথবা সংক্ষিপ্ত সময়ের মধ্যে একই দিকের সংকেত একাধিকবার উপস্থিত হওয়া আরও শক্তিশালী নিশ্চিতকরণ হিসাবে বিবেচনা করা যেতে পারেঃ

consecutiveLongSignals = longBase and longBase[1]

- স্বনির্ধারিত প্যারামিটার: স্বয়ংক্রিয়ভাবে বাজারের অস্থিরতার উপর ভিত্তি করে প্যারামিটারগুলি সামঞ্জস্য করার জন্য স্বয়ংক্রিয়ভাবে আরএসআই এবং গড় রেখার দৈর্ঘ্য ব্যবহার করুনঃ

adaptiveLength = math.round(ta.atr(14) / ta.atr(14)[20] * baseLength)

adaptiveRsi = ta.rsi(close, math.max(2, adaptiveLength))

- লাভ-ক্ষতির তুলনায় অপ্টিমাইজেশান: বিভিন্ন সিগন্যাল লেভেল অনুযায়ী বিভিন্ন লাভ-ক্ষতির অনুপাত সেট করুন, উদাহরণস্বরূপ, A- শ্রেণীর সিগন্যাল একটি বৃহত্তর লাভ-ক্ষতির অনুপাত ব্যবহার করতে পারে, এবং C- শ্রেণীর সিগন্যাল একটি আরো রক্ষণশীল সেটিং ব্যবহার করেঃ

if setupGrade == "A"

tpMultiplier = 2.0

else if setupGrade == "B"

tpMultiplier = 1.5

else

tpMultiplier = 1.0

- অস্থিরতা ফিল্টার যোগ করুন: খুব কম অস্থিরতার পরিবেশে লেনদেন এড়িয়ে চলুন, এবং ওভারহেড মার্কেটের মিথ্যা সংকেত হ্রাস করুন:

volatilityFilter = ta.atr(14) > ta.sma(ta.atr(14), 20) * 0.8

- আংশিক মুনাফা লকডাউন: আংশিক মুনাফা লকিং ব্যবস্থা বাস্তবায়ন করুন, যখন দাম একটি নির্দিষ্ট পরিমাণে চলে যায়, তখন স্টপ লসকে ব্যয় বিন্দুতে সরান বা আংশিক মুনাফা লক করুনঃ

if (strategy.position_size > 0 and close > entryPrice * (1 + partialTpPerc/100))

strategy.exit("Partial", "Long", qty_percent=50)

এই অপ্টিমাইজেশনের দিকগুলি মূলত বিভিন্ন বাজারের অবস্থার সাথে কৌশলটির অভিযোজনযোগ্যতার সমস্যাগুলি সমাধান করে, সংকেতের গুণমান উন্নত করে এবং ঝুঁকিগুলি আরও ভালভাবে পরিচালনা করে, তবে কৌশলটির মূল যুক্তিটি অপরিবর্তিত রাখে।

সারসংক্ষেপ

এই US30 মাল্টি-লেভেল ট্রেন্ড কনফার্মেশন এবং রিস্ক ম্যানেজমেন্ট কৌশলটি একটি সংক্ষিপ্ত লাইন ট্রেডিং সিস্টেম যা একাধিক প্রযুক্তিগত সূচক, ট্রেন্ড কনফার্মেশন এবং গতিশীলতা বিশ্লেষণের সমন্বয় করে। এটির অনন্যতা হ’ল ট্রেডিং সিগন্যালের গুণমানের জন্য একটি শ্রেণিবদ্ধ মূল্যায়ন সিস্টেম ব্যবহার করে (A, B, C স্তর), যা ব্যবসায়ীদের তাদের ঝুঁকি পছন্দ অনুসারে সিগন্যালের গুণমান বেছে নিতে দেয়। কৌশলটি সমান্তরাল ক্রস, আরএসআই কনফার্মেশন, কুলার আকার এবং লেনদেনের পরিমাণের পরিবর্তনের মতো বহু-মাত্রিক বিশ্লেষণের মাধ্যমে সংকেতের নির্ভরযোগ্যতা বাড়ায়িত করে।

অন্তর্নির্মিত ঝুঁকি ব্যবস্থাপনা বৈশিষ্ট্য এবং স্পষ্ট ভিজ্যুয়াল প্রতিক্রিয়া এটিকে একটি অপেক্ষাকৃত সম্পূর্ণ ট্রেডিং সিস্টেম করে তোলে। যাইহোক, এই কৌশলটি স্বল্প সময়ের ফ্রেমে চলাকালীন বাজারের গোলমাল, প্যারামিটার সংবেদনশীলতা এবং স্থির স্টপ লস পর্যাপ্ত নমনীয়তার অভাবের মতো চ্যালেঞ্জগুলির মুখোমুখি হতে পারে। গতিশীল ঝুঁকি ব্যবস্থাপনা, মাল্টি-টাইম ফ্রেমওয়ার্ক বিশ্লেষণ এবং বাজার শর্ত ফিল্টারিংয়ের মতো অপ্টিমাইজেশন দিকগুলিকে সংহত করার মাধ্যমে, এই কৌশলটি মূল সুবিধা বজায় রেখে বিভিন্ন বাজারের পরিবেশে আরও অভিযোজনযোগ্যতা এবং স্থায়িত্ব বাড়ানোর সম্ভাবনা রয়েছে।

এই সিস্টেমটি এমন ট্রেডারদের জন্য একটি ভাল সূচনা পয়েন্ট প্রদান করে যাদের ট্রেডিং কৌশলগুলি সুনির্দিষ্ট এবং ঝুঁকি-নিয়ন্ত্রিত এবং এটিকে আরও ফিডব্যাক এবং অপ্টিমাইজেশনের মাধ্যমে ব্যক্তিগত ট্রেডিং স্টাইল এবং টার্গেট মার্কেটের বৈশিষ্ট্যের উপর ভিত্তি করে কাস্টমাইজ করা যায়।

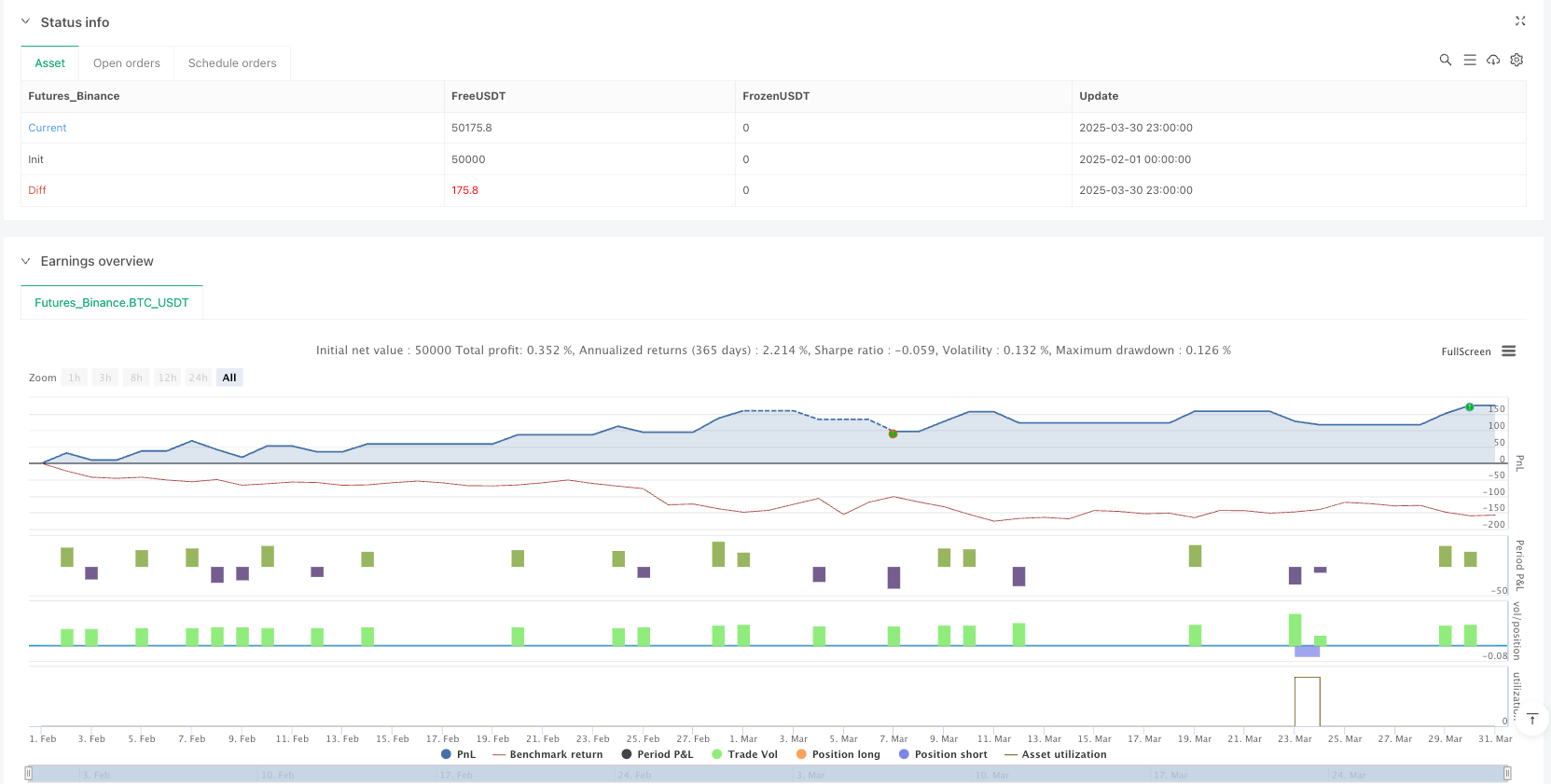

/*backtest

start: 2025-02-01 00:00:00

end: 2025-03-31 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("US30 1-min Strategy with TP/SL, Grades, Alerts", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === Inputs ===

rsiLength = input.int(9, title="RSI Length")

maLength = input.int(20, title="MA Length (SMA & EMA)")

ema200Length = input.int(200, title="200 EMA Length")

tpPerc = input.float(0.5, title="Take Profit %", step=0.1)

slPerc = input.float(0.3, title="Stop Loss %", step=0.1)

// Grade filters

allowA = input.bool(true, title="Trade A-Grade Setups")

allowB = input.bool(true, title="Trade B-Grade Setups")

allowC = input.bool(false, title="Trade C-Grade Setups")

// === Indicators ===

rsi = ta.rsi(close, rsiLength)

sma = ta.sma(close, maLength)

ema = ta.ema(close, maLength)

ema200 = ta.ema(close, ema200Length)

volumeRising = volume > volume[1]

// === Candle Size Helpers ===

avgBody = ta.sma(math.abs(close - open), 20)

candleBody = math.abs(close - open)

candleLarge = candleBody > avgBody

candleVeryLarge = candleBody > avgBody * 2

// === Setup Grade Conditions ===

gradeA = candleVeryLarge and volumeRising and rsi > 55 or rsi < 45

gradeB = candleLarge and volumeRising

gradeC = candleLarge

// === Setup Conditions ===

// --- Long ---

longBase = close > ema200 and ta.crossover(ema, sma) and rsi > 50 and close > ema and close > sma

// --- Short ---

shortBase = close < ema200 and ta.crossunder(ema, sma) and rsi < 50 and close < ema and close < sma

// === Determine Grade ===

setupGrade = ""

isTrade = false

if longBase

if gradeA and allowA

setupGrade := "A"

isTrade := true

else if gradeB and allowB

setupGrade := "B"

isTrade := true

else if gradeC and allowC

setupGrade := "C"

isTrade := true

if shortBase

if gradeA and allowA

setupGrade := "A"

isTrade := true

else if gradeB and allowB

setupGrade := "B"

isTrade := true

else if gradeC and allowC

setupGrade := "C"

isTrade := true

// === Entry & TP/SL ===

longTP = close * (1 + tpPerc / 100)

longSL = close * (1 - slPerc / 100)

shortTP = close * (1 - tpPerc / 100)

shortSL = close * (1 + slPerc / 100)

// Entry

if longBase and isTrade and (setupGrade == "A" or setupGrade == "B" or setupGrade == "C")

strategy.entry("Long " + setupGrade, strategy.long)

strategy.exit("TP/SL", "Long " + setupGrade, limit=longTP, stop=longSL)

label.new(bar_index, high, "Long " + setupGrade, style=label.style_label_up, color=color.green, textcolor=color.white)

alert("LONG " + setupGrade + " setup triggered!", alert.freq_once_per_bar)

if shortBase and isTrade and (setupGrade == "A" or setupGrade == "B" or setupGrade == "C")

strategy.entry("Short " + setupGrade, strategy.short)

strategy.exit("TP/SL", "Short " + setupGrade, limit=shortTP, stop=shortSL)

label.new(bar_index, low, "Short " + setupGrade, style=label.style_label_down, color=color.red, textcolor=color.white)

alert("SHORT " + setupGrade + " setup triggered!", alert.freq_once_per_bar)

// === Plotting MAs ===

plot(ema, title="20 EMA", color=color.red)

plot(sma, title="20 SMA", color=color.blue)

plot(ema200, title="200 EMA", color=color.green)