ওভারভিউ

মাল্টিপল মিডল লাইন ক্রস ডায়নামিক রিস্ক রেট অপ্টিমাইজেশন কৌশলটি একটি প্রযুক্তিগত বিশ্লেষণের উপর ভিত্তি করে একটি পরিমাণগত ট্রেডিং সিস্টেম, যার মূল লজিকটি 50 এবং 200 দিনের সূচকীয় মুভিং এভারেজ (ইএমএ) এর ক্রস সিগন্যালের উপর ভিত্তি করে। কৌশলটি গোল্ডেন ক্রস (গোল্ডেন ক্রস) এবং ডেথ ক্রস (ডেথ ক্রস) - দুটি ক্লাসিক প্রযুক্তিগত সূচককে প্রধান ট্রেডিং সিগন্যাল হিসাবে ব্যবহার করে এবং একটি পূর্বনির্ধারিত স্টপ-লস (স্টপ-লস) এবং স্টপ-টপ (টেক-প্রফিট) যন্ত্রের সাথে মিলিত করে একটি সম্পূর্ণ ঝুঁকি ব্যবস্থাপনা সিস্টেম গঠন করে। কৌশলটির নকশার মূল লক্ষ্যটি হ’ল মাঝারি-দীর্ঘমেয়াদী প্রবণতা পরিবর্তনগুলি ক্যাপচার করা এবং একই সাথে সুনির্দিষ্ট ঝুঁকি-ফিট তুলনা সেট করে ট্রেডিংয়ের ফলাফলকে অপ্টিমাইজ করা।

কৌশল নীতি

এই কৌশলটি দুটি প্রধান প্রযুক্তিগত বিশ্লেষণের ধারণার উপর ভিত্তি করে কাজ করেঃ

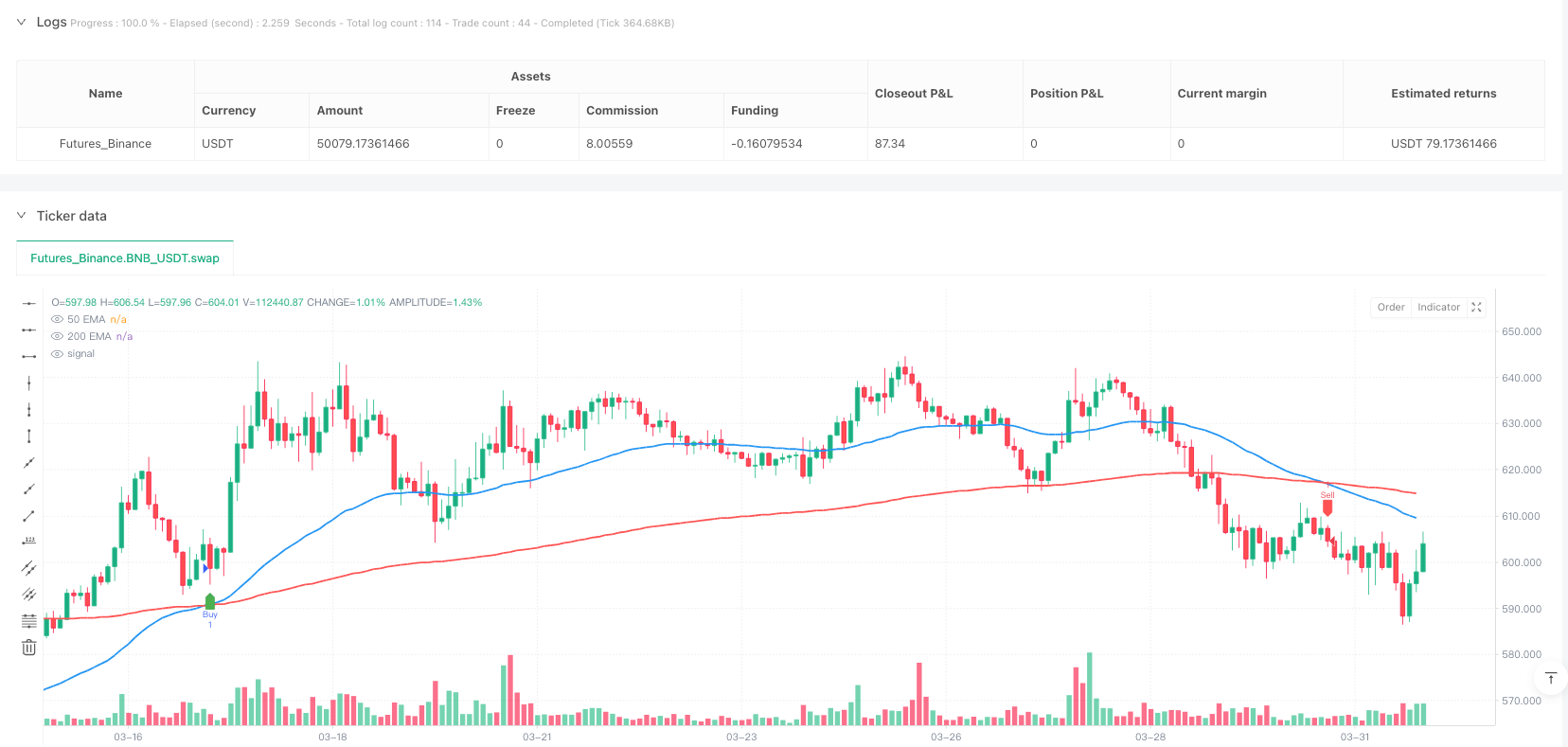

- গোল্ড ক্রস সিগন্যালঃ যখন স্বল্পমেয়াদী ৫০ দিনের ইএমএ ঊর্ধ্বমুখী হয়ে দীর্ঘমেয়াদী ২০০ দিনের ইএমএ অতিক্রম করে, তখন সিস্টেমটি একটি ক্রয় সংকেত তৈরি করে এবং আরও বেশি পজিশন খোলার জন্য। এই সংকেতটি সাধারণত বাজারকে ঊর্ধ্বমুখী করার জন্য একটি নিশ্চিতকরণ সূচক হিসাবে দেখা হয়।

- ডেড ক্রস সিগন্যালঃ যখন স্বল্পমেয়াদী ৫০ দিনের ইএমএ নীচে দীর্ঘমেয়াদী ২০০ দিনের ইএমএ অতিক্রম করে, তখন সিস্টেমটি একটি বিক্রয় সংকেত উত্পন্ন করে এবং পজিশনটি খালি করে দেয়। এই সংকেতটি সাধারণত বাজারের নিম্নমুখী প্রবণতার একটি নিশ্চিতকরণ সূচক হিসাবে দেখা হয়।

মূলত, এই কৌশলটি কেবলমাত্র সমান্তরাল ক্রস সিগন্যালের উপর নির্ভর করে না, বরং এটি একটি নিখুঁত স্টপ লস এবং স্টপ থামার ব্যবস্থাও বাস্তবায়ন করেঃ

- একাধিক পজিশনের স্টপ লস এন্ট্রি মূল্যের ১% এর নিচে সেট করা হয়েছে

- মাল্টি-হেড পজিশনের স্টপ-অফ সেট করা হয়েছে ঝুঁকির দ্বিগুণ অবস্থানে (ডিফল্ট রিস্ক-রিটার্ন অনুপাত 1: 2 এর উপর ভিত্তি করে)

- খালি পজিশনের জন্য স্টপ লস সেট করা হয় প্রারম্ভিক মূল্যের 1% উপরে

- খালি মাথা পজিশনের স্টপটি ঝুঁকির দ্বিগুণ অবস্থানে সেট করা হয়েছে

এই ঝুঁকি ব্যবস্থাপনা ব্যবস্থাটি নিশ্চিত করে যে ভুল সংকেতের ক্ষেত্রেও, ক্ষতিগুলি কঠোরভাবে অনুমানযোগ্য সীমার মধ্যে নিয়ন্ত্রণ করা হয় এবং সঠিক সংকেতের ক্ষেত্রে, লাভের লক্ষ্যমাত্রা পূরণের জন্য পর্যাপ্ত জায়গা রয়েছে।

কৌশলগত সুবিধা

গভীর বিশ্লেষণের পরে, এই কৌশলটি নিম্নলিখিত উল্লেখযোগ্য সুবিধাগুলি দেখায়ঃ

প্রবণতাগুলোকে ধরার ক্ষমতা: দীর্ঘ ও স্বল্পমেয়াদী গড়ের সমন্বয়ে, কৌশলটি বাজারের প্রধান প্রবণতাগুলির পরিবর্তনের পয়েন্টগুলিকে কার্যকরভাবে সনাক্ত করতে সক্ষম হয়, যা স্বল্পমেয়াদী ওঠানামা দ্বারা সৃষ্ট মিথ্যা সংকেতগুলি এড়ায়।

স্বয়ংক্রিয় ঝুঁকি ব্যবস্থাপনাএই কৌশলটি একটি ভাল স্টপ-লস এবং স্টপ-অফ ব্যবস্থা নিয়ে গঠিত, যা নিশ্চিত করে যে প্রতিটি লেনদেনের একটি স্পষ্ট ঝুঁকির সীমানা এবং মুনাফা লক্ষ্য রয়েছে, যা সিদ্ধান্ত গ্রহণের জন্য আবেগগত হস্তক্ষেপকে হ্রাস করে।

কাস্টমাইজড রিস্ক-রিটার্ন অনুপাত: কৌশলটি ব্যবসায়ীদের তাদের ঝুঁকি পছন্দ অনুসারে তাদের ঝুঁকি-ফেরতের অনুপাতটি সামঞ্জস্য করতে দেয়, ডিফল্টভাবে 1: 2 সেট করা হয়, যা বিভিন্ন বাজার পরিস্থিতিতে অনুকূলিতকরণ করা যেতে পারে।

স্পষ্ট প্রবেশ ও প্রস্থান শর্ত“এটি এমন একটি কৌশল যা ব্যবসায়ের শৃঙ্খলা বজায় রাখতে সাহায্য করে এবং আবেগপ্রবণতা এড়াতে সহায়তা করে।

বিভিন্ন বাজারের সাথে খাপ খাইয়ে নেওয়া: সমান্তরাল ক্রস কৌশলটি প্রবণতাযুক্ত বাজারে ভাল কাজ করে, এবং স্টপ লস সেটিংটি ঝড়ের বাজারে সুরক্ষা দেয়।

প্রযুক্তিগত সূচক দৃশ্যমান করা: কৌশল সমন্বিত গড় লাইন এবং সংকেতের একটি গ্রাফিকাল প্রদর্শন, যা ব্যবসায়ীদের বাজারের অবস্থা এবং কৌশলগত যুক্তি বুঝতে সহায়তা করে।

কৌশলগত ঝুঁকি

যদিও এই কৌশলটির অনেক সুবিধা রয়েছে, তবে কিছু সম্ভাব্য ঝুঁকি রয়েছে যা সম্পর্কে সতর্ক হওয়া দরকারঃ

বাজারে ঘন ঘন লেনদেন০ঃ ৫০ এবং ২০০ দিনের ইএমএ ঘন ঘন ক্রস হতে পারে, যার ফলে অতিরিক্ত ট্রেডিং সিগন্যাল এবং “ক্রিপ্ট ইফেক্ট” হতে পারে, যার ফলে ট্রেডিং খরচ বৃদ্ধি পায় এবং ধারাবাহিক ক্ষুদ্র ক্ষয়ক্ষতি হতে পারে।

- সমাধানঃ অতিরিক্ত ফিল্টারিং শর্ত যুক্ত করার কথা বিবেচনা করা যেতে পারে, যেমন ক্রস করার পরে একটি নির্দিষ্ট সময় বা ভলিউম বজায় রাখার জন্য অনুরোধ করা হয় যাতে সংকেতটি নিশ্চিত করা যায়।

ফিক্সড শতাংশ বন্ধের সীমাবদ্ধতা১% স্থির স্টপ মার্জিনটি সমস্ত বাজার পরিস্থিতির জন্য উপযুক্ত নাও হতে পারে এবং উচ্চতর অস্থিরতার বাজারগুলিতে এটি খুব ঘন হতে পারে, যার ফলে এটি অকালীনভাবে ট্রিগার হতে পারে।

- সমাধানঃ একটি গতিশীল স্টপ লস সেটিং ব্যবহার করার কথা বিবেচনা করুন যা ওভাররাইডের উপর ভিত্তি করে, যেমন ATR (অর্ধ-সত্যিকারের ওভাররাইড) এর গুণিতক।

প্রবণতা পরিবর্তন পিছিয়ে: গড়রেখার ক্রস একটি পিছিয়ে পড়া সূচক, যখন সংকেত আসে তখন প্রকৃত প্রবণতা রূপান্তর সম্ভবত কিছু সময়ের জন্য করা হয়েছে।

- সমাধানঃ প্রবণতা পরিবর্তনের সংকেতগুলিকে প্রাথমিকভাবে ধরার জন্য সহায়ক হিসাবে আরও সংবেদনশীল স্বল্পমেয়াদী সূচকগুলি প্রবর্তন করা।

পরামিতি সংবেদনশীলতা: কৌশলগত পারফরম্যান্স ইএমএ চক্রের জন্য সংবেদনশীল, 50 এবং 200 সমস্ত বাজার পরিস্থিতিতে সর্বোত্তম বিকল্প নাও হতে পারে।

- সমাধানঃ ইতিহাসের পুনরাবৃত্তির মাধ্যমে সমান্তরাল চক্রের প্যারামিটারগুলিকে অপ্টিমাইজ করুন, বা একাধিক গ্রুপের সমান্তরাল সমন্বয় নিশ্চিতকরণ বিবেচনা করুন।

বাজারের চরম পরিস্থিতির ঝুঁকি: বাজার উড়ে যাওয়ার বা চরম অস্থিরতার ক্ষেত্রে, পূর্বনির্ধারিত স্টপ পরিকল্পনা অনুযায়ী কার্যকর হতে পারে না।

- সমাধানঃ একক লেনদেনের ঝুঁকি হ্রাস করার জন্য কুপোরেশন ম্যানেজমেন্ট এবং পজিশন স্কেল কন্ট্রোল ব্যবহারের বিষয়টি বিবেচনা করুন।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

কৌশলগত বিশ্লেষণের উপর ভিত্তি করে, নিম্নলিখিত কয়েকটি সম্ভাব্য অপ্টিমাইজেশান দিক রয়েছেঃ

প্রবণতা তীব্রতা ফিল্টার: ট্রেন্ডের শক্তি মূল্যায়ন করার জন্য ADX (অর্ধমুখী ইন্ডেক্স) এর মতো সূচক যুক্ত করা যেতে পারে, কেবলমাত্র যখন ট্রেন্ডটি দৃশ্যমান হয় তখন গড় লাইন ক্রস সংকেত কার্যকর করা যায়, এবং ক্রস-অর্ধমুখী বাজারে মিথ্যা সংকেত এড়ানো যায়। এই ধরনের অপ্টিমাইজেশন অপ্রয়োজনীয় লেনদেনকে উল্লেখযোগ্যভাবে হ্রাস করতে পারে এবং বিজয়ী হারকে বাড়িয়ে তুলতে পারে।

গতিশীল ঝুঁকি ব্যবস্থাপনা: স্থির শতাংশের স্টপকে বাজারের অস্থিরতার উপর ভিত্তি করে গতিশীল স্টপ হিসাবে পরিবর্তন করা, যেমন স্টপ দূরত্ব হিসাবে 0.5 থেকে 2x এটিআর ব্যবহার করা। এই পদ্ধতিটি বিভিন্ন বাজারের পরিস্থিতিতে দামের অস্থিরতার বৈশিষ্ট্যগুলির সাথে আরও ভালভাবে খাপ খায়।

মাল্টি-সাইক্লিক নিশ্চিতকরণ: একাধিক সময়কালের জন্য নিশ্চিতকরণ ব্যবস্থা চালু করার কথা বিবেচনা করুন, উদাহরণস্বরূপ, ট্রেডিংটি কেবল তখনই সম্পাদন করা হয় যখন ডেটলাইন এবং ঘূর্ণিপথ একই দিনে সমান্তরাল ক্রস হয়। এটি মিথ্যা সংকেত হ্রাস করতে এবং লেনদেনের গুণমান উন্নত করতে সহায়তা করে।

যোগদানের পরিমাণ নিশ্চিতকরণ: সমান্তরাল ক্রস সিগন্যালের সময়, ট্রেডিং ভলিউম অস্বাভাবিকতা সনাক্তকরণকে অতিরিক্ত নিশ্চিতকরণ হিসাবে যুক্ত করুন, যাতে নিশ্চিত করা যায় যে বাজারে পর্যাপ্ত অংশগ্রহণ রয়েছে যা নতুন প্রবণতা তৈরি করতে সহায়তা করে।

অপ্টিমাইজ করা রিস্ক-রিটার্ন অনুপাত: ঐতিহাসিক ব্যাকআপ ডেটা বিশ্লেষণের মাধ্যমে, বিভিন্ন বাজার অবস্থার অধীনে লেনদেনের জন্য সর্বোত্তম রিস্ক-রিটার্ন অনুপাত নির্ধারণ করা হয়। নির্দিষ্ট বাজার অবস্থার অধীনে, 1:1 বা 1:3 আরও ভাল পারফর্ম করতে পারে।

আংশিক থামানোর কৌশল: বিভিন্ন মুনাফা লক্ষ্যমাত্রা পূরণে আংশিক প্যাচিংয়ের অনুমতি দেওয়ার জন্য একটি ব্যাচ স্টপ ব্যবস্থা বাস্তবায়ন করুন, যা লাভের নিশ্চয়তা দেয় এবং প্রবণতাকে পূর্ণ বিকাশের জন্য স্থান দেয়।

সারসংক্ষেপ

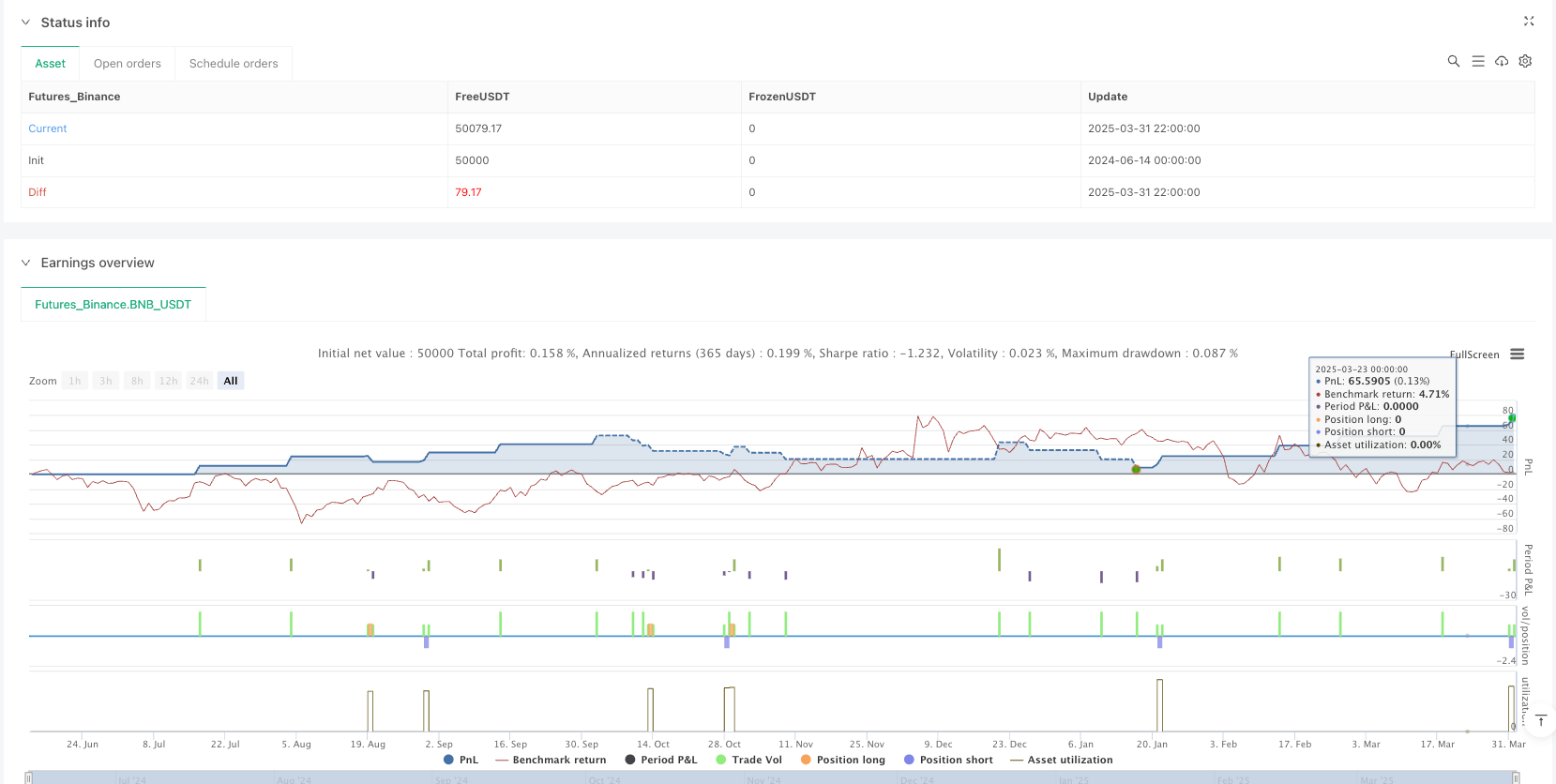

মাল্টিপল মিডল লাইন ক্রস ডায়নামিক রিস্ক রেট অপ্টিমাইজেশন কৌশলটি একটি পরিমাণগত ট্রেডিং সিস্টেম যা ক্লাসিক প্রযুক্তিগত বিশ্লেষণ এবং আধুনিক ঝুঁকি ব্যবস্থাপনার সাথে মিলিত। কৌশলটি 50 এবং 200 দিনের ইএমএর ক্রস দ্বারা প্রবণতা দিকনির্দেশনা সরবরাহ করে, এবং পূর্ব-নির্ধারিত স্টপ এবং স্টপ-অফ মেশিনগুলি ব্যবহার করে ঝুঁকি নিয়ন্ত্রণের জন্য একটি শৃঙ্খলাবদ্ধ ট্রেডিং ফ্রেমওয়ার্ক গঠন করে।

যদিও এই কৌশলটি প্রবণতা ধরে রাখার ক্ষমতা এবং ঝুঁকি ব্যবস্থাপনার স্বয়ংক্রিয়তার মতো সুবিধাগুলির মধ্যে রয়েছে, তবে বাজারের অস্থিরতার মধ্যে ক্রমবর্ধমান মিথ্যা সংকেতগুলির সাথে চ্যালেঞ্জের মুখোমুখি হতে পারে। প্রবণতা শক্তির ফিল্টারিং, গতিশীল ঝুঁকি ব্যবস্থাপনা এবং বহু-চক্রের নিশ্চিতকরণের মতো অপ্টিমাইজেশন পদ্ধতিগুলি প্রবর্তন করে কৌশলটির স্থিতিশীলতা এবং অভিযোজনশীলতা আরও বাড়ানো যেতে পারে।

সামগ্রিকভাবে, এটি একটি পরিমাপ কৌশল যা মাঝারি এবং দীর্ঘমেয়াদী বিনিয়োগকারীদের জন্য উপযুক্ত, বিশেষত মূল বাজার প্রবণতার রূপান্তর পয়েন্টগুলি ক্যাপচার করার জন্য। ব্যবসায়ীদের জন্য যারা ব্যবসায়ের নিয়মগুলিকে সিস্টেমাইজ করতে এবং ঝুঁকি পরিচালনার দিকে মনোযোগ দিতে ইচ্ছুক, কৌশলটি একটি সুনির্দিষ্ট, সহজেই সম্পাদনযোগ্য পরিমাপ ট্রেডিং ফ্রেমওয়ার্ক সরবরাহ করে। ক্রমাগত রিটার্ন এবং প্যারামিটার অপ্টিমাইজেশনের মাধ্যমে, কৌশলটি বিভিন্ন বাজারের পরিবেশে স্থিতিশীল পারফরম্যান্স বজায় রাখার সম্ভাবনা রয়েছে।

/*backtest

start: 2024-06-14 00:00:00

end: 2025-04-01 00:00:00

period: 2h

basePeriod: 2h

exchanges: [{"eid":"Futures_Binance","currency":"BNB_USDT"}]

*/

//@version=5

strategy("Golden Cross & Death Cross Strategy with SL & TP", overlay=true)

// Define EMAs

ema50 = ta.ema(close, 50)

ema200 = ta.ema(close, 200)

// Define Golden Cross & Death Cross conditions

goldenCross = ta.crossover(ema50, ema200) // 50 EMA crosses above 200 EMA

deathCross = ta.crossunder(ema50, ema200) // 50 EMA crosses below 200 EMA

// Risk-Reward Parameters

riskRewardRatio = 2 // Set desired risk-reward ratio (1:2 by default)

stopLossPercent = 1 // Set SL as 1% of entry price

takeProfitPercent = stopLossPercent * riskRewardRatio // TP = 2x SL

// Calculate Stop-Loss & Take-Profit

longStopLoss = close * (1 - stopLossPercent / 100)

longTakeProfit = close * (1 + takeProfitPercent / 100)

shortStopLoss = close * (1 + stopLossPercent / 100)

shortTakeProfit = close * (1 - takeProfitPercent / 100)

// Buy Signal (Golden Cross)

if (goldenCross)

strategy.entry("Buy", strategy.long)

strategy.exit("TakeProfit_Long", from_entry="Buy", stop=longStopLoss, limit=longTakeProfit)

// Sell Signal (Death Cross)

if (deathCross)

strategy.entry("Sell", strategy.short)

strategy.exit("TakeProfit_Short", from_entry="Sell", stop=shortStopLoss, limit=shortTakeProfit)

// Plot EMAs

plot(ema50, title="50 EMA", color=color.blue, linewidth=2)

plot(ema200, title="200 EMA", color=color.red, linewidth=2)

// Plot Buy & Sell signals

plotshape(series=goldenCross, location=location.belowbar, color=color.green, style=shape.labelup, title="Golden Cross")

plotshape(series=deathCross, location=location.abovebar, color=color.red, style=shape.labeldown, title="Death Cross")

// Set Alerts

alertcondition(goldenCross, title="Golden Cross Alert", message="Golden Cross: Buy Signal!")

alertcondition(deathCross, title="Death Cross Alert", message="Death Cross: Sell Signal!")