ওভারভিউ

আরএসআই টাইমজোন অপ্টিমাইজেশন এবং ঝুঁকি ব্যবস্থাপনা কোয়ান্টাম ট্রেডিং কৌশল একটি উন্নত ট্রেডিং সিস্টেম যা তুলনামূলকভাবে দুর্বল সূচক (আরএসআই) এর উপর ভিত্তি করে, সঠিক সময় ফিল্টারিং এবং ঝুঁকি নিয়ন্ত্রণের ব্যবস্থা নিয়ে গঠিত। কৌশলটির মূলটি হ’ল আরএসআই ওভার-বই ওভার-বিক্রয় স্তরের মাধ্যমে বাজার বিপরীত বিন্দু সনাক্ত করা, এবং ইউটিসি টাইমজোনের নির্দিষ্ট সময়সীমার ফিল্টারিং ট্রেডিং সিগন্যালগুলি ব্যবহার করে কার্যকরভাবে অকার্যকর ট্রেডিংয়ের সময়গুলি এড়ানো। কৌশলটির সবচেয়ে উল্লেখযোগ্য বৈশিষ্ট্য হ’ল অ্যাকাউন্টের ঝুঁকি শতাংশের উপর ভিত্তি করে গতিশীল পজিশনের গণনা বাস্তবায়ন করা, তহবিল পরিচালনার বৈজ্ঞানিক সামঞ্জস্যতা নিশ্চিত করা। সিস্টেমটি স্বয়ংক্রিয়ভাবে প্রতিটি ব্যবসায়ের জন্য নির্দিষ্ট পরিমাণে স্টপ লস এবং স্টপ লেভেল সেট করে, যাতে সামগ্রিক ঝুঁকি-ফিট কাঠামককে স্থিতিশীল রাখে। এটি একটি সম্পূর্ণ ট্রেডিং সিস্টেম

কৌশল নীতি

এই কৌশলটির মূল যুক্তি নিম্নলিখিত মূল মডিউলগুলির উপর ভিত্তি করে তৈরি করা হয়েছেঃ

RSI সংকেত উৎপন্ন: কৌশলটি স্ট্যান্ডার্ড 14 চক্রের আরএসআই ব্যবহার করে, তবে অস্বাভাবিক প্যারামিটার সেটিং ব্যবহার করে - ওভারবয় লেভেল 75 এবং ওভারসেল লেভেল 43। RSI 43 লাইন অতিক্রম করে যখন এটি একটি কেনার সংকেত ট্রিগার করে এবং যখন এটি 75 লাইন অতিক্রম করে তখন এটি একটি বিক্রয় সংকেত ট্রিগার করে। এই অসম্পূর্ণ সেটিংটি নির্দেশ করে যে কৌশলটি মনে করে যে বাজারটি বহু-প্রান্তিক প্রবণতাগুলির প্রতি পক্ষপাতী, বহু-প্রান্তিক প্রবণতাগুলির জন্য আরও বেশি সহনশীলতা দেয়।

সময় ফিল্টার: কৌশলটি কেবলমাত্র ২ টা থেকে ২৩ টা ইউটিসি সময়কালের মধ্যে ট্রেডিং সংকেত উত্পন্ন করে। এই সময় উইন্ডোটি মূল বাজারের সক্রিয় ট্রেডিং সময়গুলিকে কভার করে, কার্যকরভাবে কম তরলতার সময়গুলি এড়ানো যায়। সময় ফিল্টার করা হয়

withinTimeএকটি পরিবর্তনশীল বাস্তবায়িত, যা RSI সংকেত শর্তের সাথে “বিপরীত” কাজ করে, যাতে নিশ্চিত হয় যে RSI সংকেত শুধুমাত্র নির্দিষ্ট সময় উইন্ডোতে সক্রিয় করা হবে।ঝুঁকি ভিত্তিক অবস্থান গণনা: কৌশলটি একটি উন্নত ঝুঁকি ব্যবস্থাপনা পদ্ধতি ব্যবহার করে, প্রতিটি লেনদেনের ঝুঁকিটি অ্যাকাউন্টের মোট মূল্যের একটি নির্দিষ্ট শতাংশ (ডিফল্ট 1%) ।

riskAmount = capital * (riskPercent / 100)

positionSize = riskAmount / (sl_pips * tickValue)

এটি নিশ্চিত করে যে অ্যাকাউন্টের আকার যাই হোক না কেন, একক লেনদেনের জন্য ঝুঁকির উন্মোচন সর্বদা একই থাকে।

সুনির্দিষ্ট স্টপ লস স্টপ সেটিংকৌশলঃ প্রতি লেনদেনের জন্য একটি নির্দিষ্ট পয়েন্টের স্টপ (9.0) এবং স্টপ (16.5) সেট করুন। স্টপ এবং স্টপ পয়েন্টগুলি সরাসরি প্রবেশের মূল্যের উপর ভিত্তি করে গণনা করা হয়, অস্থিরতা বা অন্যান্য বাজার অবস্থার উপর ভিত্তি করে গতিশীল সমন্বয় নয়। স্টপ পয়েন্ট (16.5) স্টপ পয়েন্টের চেয়ে বড় (9.0) এবং প্রায় 1: 1.83 এর একটি ইতিবাচক ঝুঁকি-ফেরতের অনুপাত অর্জন করে।

লেনদেন কার্যকর করার লজিক: যখন ক্রয় শর্ত পূরণ হয়, সিস্টেমটি বাজারের মূল্যে একাধিক পজিশনে প্রবেশ করে এবং অবিলম্বে স্টপ-লস এবং স্টপ-অর্ডার সেট করে। একইভাবে, যখন বিক্রয় শর্ত পূরণ হয়, সিস্টেমটি খালি পজিশনে প্রবেশ করে এবং সংশ্লিষ্ট স্টপ-লস এবং স্টপ সেট করে। এই কার্যকরকরণটি নিশ্চিত করে যে প্রতিটি লেনদেনের জন্য একটি পূর্বনির্ধারিত প্রস্থান কৌশল রয়েছে।

কৌশলগত সুবিধা

গভীরভাবে বিশ্লেষণ করার পর, এই কৌশলটির উল্লেখযোগ্য সুবিধাগুলি হলঃ

সম্পূর্ণ ঝুঁকি ব্যবস্থাপনা কাঠামোকৌশলটির সবচেয়ে বড় সুবিধা হল এটির সুদৃঢ় ঝুঁকি ব্যবস্থাপনা ব্যবস্থা। প্রতিটি লেনদেনের ঝুঁকিকে অ্যাকাউন্টের মোট মূল্যের একটি নির্দিষ্ট শতাংশে সীমাবদ্ধ করে এবং পজিশনের আকারের গতিশীল গণনা করে, কৌশলটি কার্যকরভাবে একক লেনদেনের ঝুঁকি ফাঁক নিয়ন্ত্রণ করে, অত্যধিক লেনদেন এবং তহবিলের অপব্যবহার রোধ করে।

সময় ফিল্টারিং উন্নতটাইম জোন ফিল্টার কৌশলটির কার্যকারিতা উল্লেখযোগ্যভাবে উন্নত করেছে, ট্রেডিং কার্যকলাপকে ইউটিসি ২ থেকে ২৩ এর মধ্যে সীমাবদ্ধ করে, কৌশলটি কম তরলতা এবং অনিয়মিত হতে পারে এমন সময়গুলি এড়ায়। এটি মিথ্যা সংকেত এবং স্লাইড পয়েন্টের ঝুঁকি হ্রাস করে।

সুস্পষ্ট লেনদেনের নিয়ম: কৌশলগত নিয়মগুলি পরিষ্কার এবং সুস্পষ্ট, কোনও বিষয়গত বিচারের জায়গা নেই। প্রবেশ, প্রস্থান শর্ত এবং পজিশনের আকারগুলি পদ্ধতিগতভাবে গণনা করা হয়, যা কৌশলগুলিকে সহজেই রিটার্নিং এবং রিয়েল-ডিস্ক ট্রেডিংয়ের জন্য সহজ করে তোলে।

ঝুঁকিতে ফেরতের অনুপাত: কৌশলটির ডিফল্ট স্টপ-অফ পয়েন্ট ((১৬.৫) স্টপ-অফ পয়েন্ট ((৯.০) এর চেয়ে বড়, যা প্রায় ১ঃ১.৮৩ এর একটি রিস্ক-রিটার্ন অনুপাত তৈরি করে। এর মানে হল যে আপনি যদি ৫০% জয়ী হন তবে দীর্ঘমেয়াদে লাভ করতে পারেন।

ডায়নামিক পজিশনের পরিবর্তন: অ্যাকাউন্টের আকার বাড়ার সাথে সাথে লেনদেনের আকার স্বয়ংক্রিয়ভাবে সামঞ্জস্য হয়, যা ঝুঁকির স্তরকে সামঞ্জস্যপূর্ণ করে তোলে এবং অ্যাকাউন্টের আকার বাড়ার সাথে সাথে মুনাফা বৃদ্ধি করতে দেয়।

কৌশলগত ঝুঁকি

যদিও এই কৌশলটির অনেক সুবিধা রয়েছে, তবুও এর ঝুঁকি রয়েছে যা সম্পর্কে সতর্ক হওয়া দরকারঃ

ফিক্সড পয়েন্ট স্টপ লস এর সীমাবদ্ধতা

RSI সীমাবদ্ধতা: RSI একটি গতিশীল সূচক, যা শক্তিশালী প্রবণতা বাজারে ক্রমাগত ওভার-বই বা ওভার-সেল সংকেত তৈরি করতে পারে। বিশেষত একতরফা প্রবণতা বাজারে, এটি একাধিক ক্ষতিগ্রস্থ লেনদেনের কারণ হতে পারে। প্রবণতা ফিল্টারগুলি (যেমন একটি চলমান গড়) যুক্ত করার বিষয়টি বিবেচনা করা যেতে পারে যাতে শক্তিশালী প্রবণতা চলাকালীন বিপরীতমুখ লেনদেন এড়ানো যায়।

সময়-ফিল্টার করা অঞ্চল সীমাবদ্ধতা: বর্তমান সময় ফিল্টারটি ইউটিসি-ভিত্তিক, যা সমস্ত বাজার বা ব্যবসায়ীদের জন্য উপযুক্ত নয়। বিশ্বব্যাপী বিভিন্ন বাজারের জন্য, নির্দিষ্ট বাজারের সক্রিয় সময় অনুসারে ট্রেডিং সময় উইন্ডোটি সামঞ্জস্য করার প্রয়োজন হতে পারে।

ঝুঁকি মূল্যায়ন পরামিতি স্থিরকৌশলটি ডিফল্টরূপে প্রতিটি লেনদেনের জন্য অ্যাকাউন্টের 1% ঝুঁকি নির্ধারণ করে, যা কিছু ব্যবসায়ীর পক্ষে খুব রক্ষণশীল বা খুব উগ্র হতে পারে। এই পরামিতিটি ব্যক্তিগত ঝুঁকি গ্রহণযোগ্যতা এবং বাজারের অবস্থার সাথে সামঞ্জস্য করা উচিত।

বাজারের সাথে মানিয়ে নেওয়ার অভাব: কৌশলটি বিভিন্ন বাজার পরিবেশের মধ্যে পার্থক্য করে না (যেমন প্রবণতা, ব্যাপ্তি বা উচ্চ অস্থিরতা), সমস্ত বাজার অবস্থার জন্য একই নিয়ম প্রয়োগ করে। বাজারের অবস্থা সনাক্তকরণ ব্যবস্থা প্রবর্তন করা কৌশলটির অভিযোজনযোগ্যতা বাড়াতে পারে।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

কোড বিশ্লেষণের উপর ভিত্তি করে, নিম্নলিখিত সম্ভাব্য অপ্টিমাইজেশান দিকগুলি রয়েছেঃ

- ডায়নামিক অস্থিরতা রেট সমন্বয়: ATR-ভিত্তিক গতিশীল সেটিংসে স্থির পয়েন্ট স্টপ এবং স্টপ পরিবর্তন করুন। উদাহরণস্বরূপঃ

atrPeriod = input(14, "ATR Period")

atrMultiplierSL = input(1.5, "ATR Multiplier for SL")

atrMultiplierTP = input(2.8, "ATR Multiplier for TP")

atrValue = ta.atr(atrPeriod)

long_sl = close - atrValue * atrMultiplierSL

long_tp = close + atrValue * atrMultiplierTP

এইভাবে, স্টপ এবং স্টপ-আপ পয়েন্টগুলি স্বয়ংক্রিয়ভাবে বাজারের অস্থিরতার সাথে খাপ খায়, যখন অস্থিরতা বৃদ্ধি পায় তখন আরও প্রশস্ত স্টপ সেট করে এবং যখন অস্থিরতা হ্রাস পায় তখন আরও কঠোর স্টপ সেট করে।

- প্রবণতা ফিল্টার যোগ করুন: ট্রেডিং শুধুমাত্র প্রবণতা দিকের উপর ভিত্তি করে, মুভিং এভারেজ এবং অন্যান্য প্রবণতা সূচক সহ:

ema200 = ta.ema(close, 200)

longCondition = buySignal and close > ema200

shortCondition = sellSignal and close < ema200

এই পদ্ধতিতে, শক্তিশালী প্রবণতার সময় ঘন ঘন বিপরীতমুখী লেনদেন এড়ানো যায়।

RSI প্যারামিটার অপ্টিমাইজ করুন: বর্তমান আরএসআই ওভারবয় ওভারসেল সেটিং ((75 এবং 43) অসীম। এই প্যারামিটারগুলি ঐতিহাসিক তথ্যের মাধ্যমে অপ্টিমাইজ করা যেতে পারে, বা বাজারের অবস্থার গতিশীলতা অনুযায়ী সামঞ্জস্য করা যেতে পারে। উদাহরণস্বরূপ, একটি চরম আরএসআই সেটিং ব্যবহার করা যেতে পারে যখন বাজারে বাজারে বাজারে এবং একটি মৃদু সেটিং ব্যবহার করা যেতে পারে।

বাজার অবস্থা সনাক্তকরণ: বিভিন্ন বাজার অবস্থা সনাক্ত করার জন্য যুক্ত করা যুক্তি এবং বিভিন্ন অবস্থার জন্য বিভিন্ন লেনদেনের পরামিতি প্রয়োগ করাঃ

volatility = ta.stdev(close/close[1] - 1, 20) * 100

highVolMarket = volatility > ta.sma(volatility, 100) * 1.5

// 在高波动市场中调整参数

effectiveRiskPercent = highVolMarket ? riskPercent * 0.7 : riskPercent

- একাধিক টাইম ফ্রেম বিশ্লেষণ যোগ করা: ট্রেডিংয়ের দিকনির্দেশনা বৃহত্তর প্রবণতার সাথে সামঞ্জস্যপূর্ণ তা নিশ্চিত করতে উচ্চতর সময় ফ্রেমে একটি ফিল্টার যুক্ত করুন:

higherTimeframeClose = request.security(syminfo.ticker, "240", close)

higherTimeframeRSI = request.security(syminfo.ticker, "240", ta.rsi(close, rsiPeriod))

longFilter = higherTimeframeRSI > 50

shortFilter = higherTimeframeRSI < 50

buySignalFiltered = buySignal and longFilter

sellSignalFiltered = sellSignal and shortFilter

এই পদ্ধতিটি বিপরীতমুখী লেনদেন কমাতে এবং সামগ্রিক সাফল্যের হার বাড়াতে সাহায্য করে।

সারসংক্ষেপ

RSI টাইমজোন অপ্টিমাইজেশান এবং ঝুঁকি ব্যবস্থাপনা কোয়ান্টাম ট্রেডিং কৌশল একটি সুসংগঠিত ট্রেডিং সিস্টেম যা প্রযুক্তিগত বিশ্লেষণ এবং ঝুঁকি ব্যবস্থাপনার নীতিগুলিকে সফলভাবে একত্রিত করে। এর মূল সুবিধা হল RSI সংকেত উত্পাদন, সময় ফিল্টারিং এবং ঝুঁকি ভিত্তিক গতিশীল পজিশন পরিচালনার সমন্বয়। এই কৌশলটি প্রযুক্তিগত ব্যবসায়ের প্রাথমিক জ্ঞান এবং কঠোর ঝুঁকি নিয়ন্ত্রণ বাস্তবায়নের জন্য উপযুক্ত।

এই কৌশলটির প্রধান সীমাবদ্ধতা হ’ল স্থির প্যারামিটার সেটিংয়ের বিভিন্ন বাজারের পরিবেশের সাথে অভিযোজনযোগ্যতার অভাব হতে পারে এবং শক্তিশালী ট্রেন্ডিং বাজারে আরএসআই বিপরীত সংকেতগুলি ধারাবাহিক ক্ষতির কারণ হতে পারে। কৌশলটির কার্যকারিতা বাড়ানোর জন্য, ট্রেন্ড ফিল্টার, গতিশীল ওঠানামা সংশোধন এবং বাজারের অবস্থা সনাক্তকরণ ব্যবস্থা যুক্ত করার পরামর্শ দেওয়া হয়েছে।

সামগ্রিকভাবে, এটি একটি আদর্শগত ট্রেডিং কৌশল ফ্রেমওয়ার্ক, বিশেষত ঝুঁকি সচেতন ব্যবসায়ীদের জন্য উপযুক্ত। লক্ষ্যবস্তু অপ্টিমাইজেশন এবং ব্যক্তিগতকরণের মাধ্যমে, কৌশলটি একটি নির্ভরযোগ্য ট্রেডিং সরঞ্জাম হতে পারে। কৌশলটির সাফল্য কেবল এটির উত্পন্ন ট্রেডিং সিগন্যালের উপর নির্ভর করে না, বরং এটির কঠোর ঝুঁকি ব্যবস্থাপনার কাঠামোর উপর নির্ভর করে, যা এটিকে অনেকগুলি ট্রেডিং সিস্টেমের থেকে আলাদা করে, যা কেবলমাত্র প্রবেশের সংকেতগুলিতে মনোযোগ দেয় এবং ঝুঁকি নিয়ন্ত্রণকে উপেক্ষা করে।

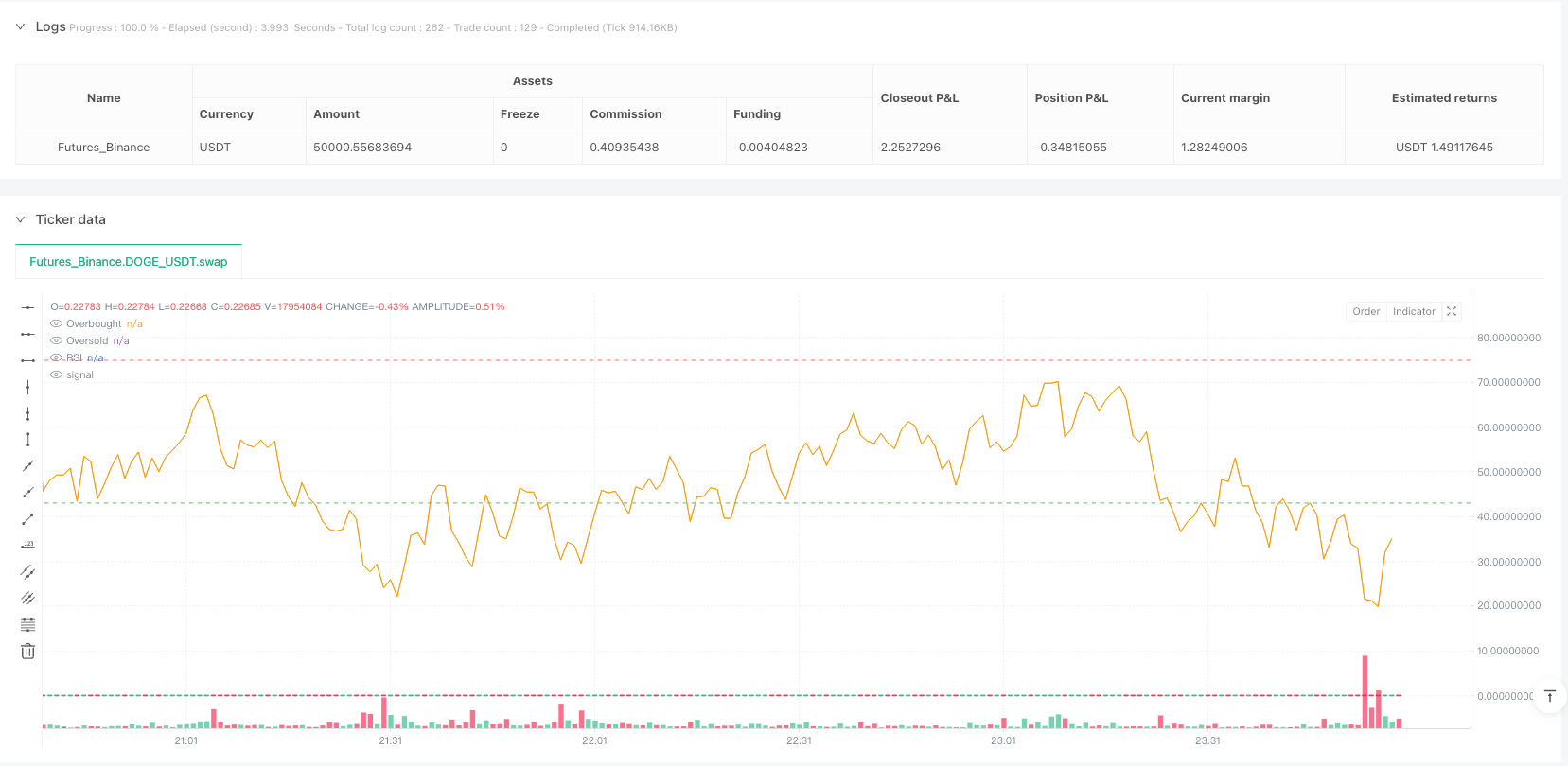

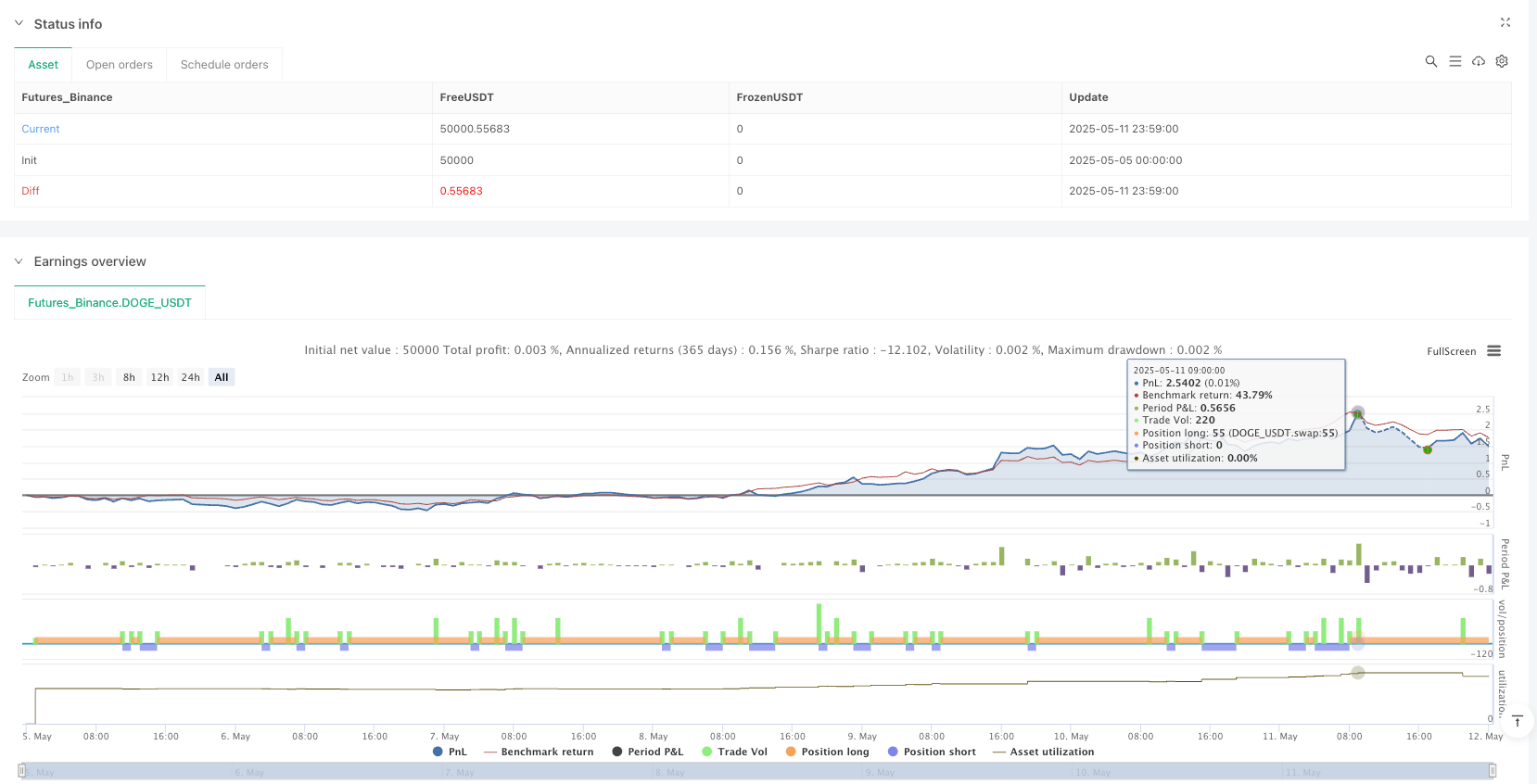

/*backtest

start: 2025-05-05 00:00:00

end: 2025-05-12 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"DOGE_USDT"}]

*/

//@version=5

strategy("RSI Gold Strategy - Risk-Based Lot", overlay=true)

// === User Inputs ===

startHour = input.int(2, "Trade Start Hour")

endHour = input.int(23, "Trade End Hour")

sl_pips = input.float(9.0, "Stop Loss in Gold Units")

tp_pips = input.float(16.5, "Take Profit in Gold Units")

riskPercent = input.float(1.0, "Risk Percent per Trade")

rsiOverbought = input.int(75, "RSI Overbought Level")

rsiOversold = input.int(43, "RSI Oversold Level")

rsiPeriod = input.int(14, "RSI Period")

// === RSI Calculation ===

rsi = ta.rsi(close, rsiPeriod)

// === Time Filter ===

currentHour = hour(time, "Etc/UTC")

withinTime = (currentHour >= startHour and currentHour < endHour)

// === Entry Conditions ===

buySignal = ta.crossover(rsi, rsiOversold) and withinTime

sellSignal = ta.crossunder(rsi, rsiOverbought) and withinTime

// === Risk-Based Position Sizing ===

capital = strategy.equity

riskAmount = capital * (riskPercent / 100)

slPoints = sl_pips / syminfo.mintick

// Tick value estimation (for Gold, assume 0.01 = $1)

tickValue = 1.0

contractSize = 1.0

positionSize = riskAmount / (sl_pips * tickValue)

// === Price Setup ===

long_sl = close - sl_pips

long_tp = close + tp_pips

short_sl = close + sl_pips

short_tp = close - tp_pips

// === Execute Trades ===

if (buySignal)

strategy.entry("Buy", strategy.long, qty=positionSize)

strategy.exit("Exit Buy", from_entry="Buy", stop=long_sl, limit=long_tp)

if (sellSignal)

strategy.entry("Sell", strategy.short, qty=positionSize)

strategy.exit("Exit Sell", from_entry="Sell", stop=short_sl, limit=short_tp)

// === Plot RSI ===

plot(rsi, title="RSI", color=color.orange)

hline(rsiOverbought, "Overbought", color=color.red)

hline(rsiOversold, "Oversold", color=color.green)