কৌশল ওভারভিউ

মাল্টি-ক্লাউড ট্রেন্ড ট্র্যাকিং কৌশলটি একটি ট্রেডিং সিস্টেম যা একাধিক সূচক মুভিং এভারেজ (ইএমএ) এর উপর ভিত্তি করে তৈরি করা হয় যা চারটি পৃথক চক্রের “ক্লাউড” তৈরি করে বাজারের প্রবণতা সনাক্ত করে এবং প্রবেশের সময় নির্ধারণ করে। এই কৌশলটির মূল ধারণাটি হল নতুন ট্রেন্ডের প্রাথমিক পর্যায়ে মুভিং এভারেজ ক্রস সিগন্যালের মাধ্যমে বাজারে প্রবেশ করা এবং গতিশীল স্টপ লস মেশিন ব্যবহার করে মুনাফা রক্ষা করা। কৌশলটি দীর্ঘমেয়াদী ইএমএ (৩৪০ এবং ৫০০) এর মাধ্যমে মূল প্রবণতা দিকনির্দেশ নির্ধারণের জন্য একটি মাল্টি-ক্লাউড ট্রেন্ড নিশ্চিতকরণ ব্যবস্থা গ্রহণ করে, মধ্যমেয়াদী ইএমএ (৫০ এবং ১২০) প্রবণতা পরিবর্তনগুলি সনাক্ত করে এবং স্বল্পমেয়াদী ইএমএ (৮ এবং ৯) এর জন্য সঠিকভাবে প্রস্থান করার সময়।

কৌশল নীতি

এই কৌশলটি নিম্নলিখিত মূল উপাদানগুলির উপর ভিত্তি করে কাজ করেঃ

প্রবণতা সনাক্তকরণ সিস্টেমঃ

- মেঘ স্তর 4 ((দীর্ঘমেয়াদী প্রবণতা): EMA340 এবং EMA500 এর মধ্যে অবস্থান থেকে বড় প্রবণতার দিকনির্দেশনা নির্ধারণ করুন

- মেঘ স্তর 3 (মধ্যবর্তী প্রবণতা): EMA50 এবং EMA120 এর ক্রসগুলি পর্যবেক্ষণ করুন

- কার্যকর অঞ্চল বিচারঃ নির্দিষ্ট শর্তের মাধ্যমে কার্যকর ক্রস সংকেতগুলি ফিল্টার করুন (যেমন EMA180 < EMA500 বা EMA50 নির্দিষ্ট পরিসরে)

ভর্তির শর্ত:

- মাল্টি-হেড প্রবেশঃ যখন মেঘ 4 ঊর্ধ্বমুখী হয় (EMA340> EMA500) এবং মেঘ 3 ঊর্ধ্বমুখী ক্রস হয় (EMA50 এ EMA120 পরেন), একই সাথে কার্যকর অঞ্চল শর্ত পূরণ করে

- শূন্যপদ প্রবেশঃ যখন মেঘ 4 নীচে ((EMA340

ঝুঁকি ব্যবস্থাপনা ও প্রত্যাহারের ব্যবস্থাঃ

- প্রাথমিক পর্যায়ঃ স্থির শতাংশ স্টপ লস ব্যবহার করুন (ডিফল্ট 1%)

- একটি নির্দিষ্ট সময়ের পরে পজিশন রাখা ((ডিফল্ট 20 কে লাইন): গতিশীল ট্র্যাকিং স্টপ লস এ স্থানান্তর করুন

- উচ্চ স্তরের স্টপ লস স্যুইচিংঃ যখন দাম 15 টি ক্রমাগত কে লাইনের উপরে থাকে EMA8 (মাল্টি হেড) বা নীচে (খালি হেড), স্টপ লাইনটি EMA9 এ উন্নীত হয়, অন্যথায় EMA500 ব্যবহার করা হয়

- একমুখী পজিশনঃ এক সময়ে শুধুমাত্র একদিকে লেনদেন অনুমোদিত

লেনদেনের অবস্থা ব্যবস্থাপনাঃ

- প্রবেশের মূল্য, স্টপ লস লেভেল, পজিশনের দিন সংখ্যা ইত্যাদির উপর নজর রাখুন

- স্টপ লস ট্রিগার করার পরেই পজিশনের সমাপ্তি ঘটবে, নতুন সংকেতের কারণে তাড়াতাড়ি বেরিয়ে আসবে না

কৌশলগত সুবিধা

এই কৌশলটির কোডের গভীর বিশ্লেষণে নিম্নলিখিত উল্লেখযোগ্য সুবিধাগুলির কথা বলা যায়ঃ

একাধিক নিশ্চিতকরণ ব্যবস্থাঃ বিভিন্ন পিরিয়ডের ইএমএ ক্রস-কম্পোজিশন ব্যবহার করে, মিথ্যা ব্রেকডাউন ঝুঁকি হ্রাস করে। দীর্ঘমেয়াদী প্রবণতা এবং মধ্যমেয়াদী প্রবণতার দিকনির্দেশের সাথে সামঞ্জস্যপূর্ণ হওয়ার জন্য অনুরোধ করে, সংকেতের গুণমানকে ব্যাপকভাবে উন্নত করে।

প্রবণতা শুরুর দিকে ধরাঃ কৌশলটি প্রবণতা গঠনের প্রথম দিকে প্রবেশের দিকে মনোনিবেশ করে, প্রবণতার মাঝামাঝি নয়, সম্ভাব্য উপার্জনের স্থান বাড়ায়। বিশেষত, ডিজাইনের কার্যকর আঞ্চলিক বিচারের মাধ্যমে, আরও সম্ভাব্য প্রবেশের পয়েন্টগুলিকে বাছাই করতে সক্ষম হয়।

গতিশীল ঝুঁকি ব্যবস্থাপনাঃ প্রাথমিকভাবে স্থির স্টপ লস সুরক্ষা তহবিল ব্যবহার করে, তারপরে ট্র্যাকিং স্টপ লস লকিং মুনাফাতে স্থানান্তরিত হয়, যা একটি নিখুঁত ঝুঁকি নিয়ন্ত্রণের চিন্তাভাবনাকে প্রতিফলিত করে। বিশেষত যখন প্রবণতা শক্তিশালী হয় (যখন 15 টি ক্রমাগত কে লাইন ইএমএ 8 এর উপরে / নীচে থাকে), এটি আরও সংকীর্ণ ইএমএ 9 স্টপ লস এবং তহবিলের দক্ষতা উন্নত করে।

প্রবণতা ধারাবাহিকতা অপ্টিমাইজেশানঃ কৌশলটি বিপরীত সিগন্যালের কারণে অবিলম্বে প্রস্থান করবে না, বরং স্টপ লস ম্যানেজমেন্টের ঝুঁকির উপর নির্ভর করবে, প্রবণতার ধারাবাহিকতাকে পুরোপুরি সম্মান করবে এবং শক্তিশালী প্রবণতা থেকে তাড়াতাড়ি প্রস্থান করবে না।

প্যারামিটারগুলি সামঞ্জস্যযোগ্যঃ ইএমএ চক্র, স্টপ হার, স্টপ অ্যাক্টিভেশন টাইম ট্র্যাকিং ইত্যাদির মতো মূল প্যারামিটারগুলি বিভিন্ন বাজার পরিস্থিতি এবং লেনদেনের জাতের সাথে সামঞ্জস্য করতে পারে।

কৌশলগত ঝুঁকি

যদিও এই কৌশলটি খুব ভালভাবে পরিকল্পিত, তবে এর মধ্যে কিছু সম্ভাব্য ঝুঁকি রয়েছেঃ

অস্থির বাজার দুর্বল পারফরম্যান্সঃ একটি প্রবণতা-অনুসরণকারী কৌশল হিসাবে, এটি ক্রস-প্লেডের অস্থিরতার পরিস্থিতিতে ঘন ঘন মিথ্যা সংকেত তৈরি করতে পারে, যার ফলে ধারাবাহিক স্টপ ক্ষতি হয়। সমাধানটি হ’ল প্রবণতা-শক্তি ফিল্টারিং শর্তগুলি বাড়ানো বা একটি অস্থির বাজার সনাক্ত করার সময় বাণিজ্য স্থগিত করা।

পিছিয়ে পড়ার ঝুঁকিঃ সমস্ত চলমান গড়-ভিত্তিক সিস্টেমে একটি নির্দিষ্ট পিছিয়ে পড়ার ঝুঁকি রয়েছে, যার ফলে প্রবণতা পাল্টানোর কাছাকাছি প্রবেশ বা প্রস্থান সময়মত নাও হতে পারে। গতির সূচক বা ওঠানামা সূচককে সহযোগিতামূলক বিচারের জন্য প্রবর্তন করে প্রশমিত করা যেতে পারে।

প্যারামিটার সংবেদনশীলতাঃ কৌশলটি একাধিক ইএমএ-চক্রের প্যারামিটার ব্যবহার করে, অত্যধিক অপ্টিমাইজেশনের ফলে কার্ভ ফিটনেস সমস্যা হতে পারে। নির্দিষ্ট বাজার পরিস্থিতিতে অত্যধিক ফিটনেস এড়াতে বিভিন্ন সময়কালের প্রতিক্রিয়া দিয়ে প্যারামিটার স্থিতিশীলতা যাচাই করার পরামর্শ দেওয়া হয়।

উড়ন্ত ঝুঁকিঃ বাজারের ব্যাপক উড়ন্তের ফলে স্টপ লস কার্যকর হতে পারে, প্রকৃত স্টপ লস মূল্যটি (অধিক মাথা) বা (খালি মাথা) প্রত্যাশিত স্তরের চেয়ে অনেক কম। বিকল্পের ব্যবহার বিবেচনা করা বা সর্বাধিক গ্রহণযোগ্য ক্ষতির সীমা নির্ধারণ করা যেতে পারে।

তহবিল ব্যবস্থাপনার ত্রুটিঃ কৌশলটি ডিফল্টরূপে অ্যাকাউন্টের 100% তহবিল ব্যবহার করে ট্রেড করে, স্থিতির আকারের সাথে অস্থিরতার সাথে সামঞ্জস্য করে না, উচ্চ অস্থিরতার বাজারে অত্যধিক ঝুঁকির মুখোমুখি হতে পারে। এটিআর বা অস্থিরতার ভিত্তিতে গতিশীল অবস্থান পরিচালনার প্রস্তাব দেওয়া হয়েছে।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

কোডের গভীর বিশ্লেষণের উপর ভিত্তি করে, এই কৌশলটি নিম্নলিখিত দিকগুলি থেকে অপ্টিমাইজ করা যেতে পারেঃ

প্রবণতা শক্তি ফিল্টারিংঃ প্রবণতা শক্তি মূল্যায়ন করার জন্য ADX বা অনুরূপ সূচক প্রবর্তন করুন, কেবলমাত্র যখন প্রবণতা স্পষ্ট হয় তখনই প্রবেশ করুন, বাজারের অস্থিরতার মিথ্যা সংকেত এড়াতে। এই অপ্টিমাইজেশনটি সংকেতের গুণমানকে উল্লেখযোগ্যভাবে উন্নত করতে পারে, কারণ বর্তমান কৌশলটি কেবলমাত্র ইএমএর আপেক্ষিক অবস্থানের উপর নির্ভর করে এবং প্রবণতা শক্তির মূল্যায়নের অভাব রয়েছে।

ডায়নামিক পজিশন ম্যানেজমেন্টঃ এটিআর বা ঐতিহাসিক অস্থিরতার উপর ভিত্তি করে প্রতিটি লেনদেনের তহবিলের অনুপাতকে সামঞ্জস্য করে, উচ্চ অস্থিরতার বাজারে পজিশন হ্রাস করে এবং নিম্ন অস্থিরতার বাজারে পজিশন বাড়ায়। এটি ঝুঁকি-লাভের অনুপাতকে ভারসাম্যপূর্ণ করতে পারে এবং তহবিলের বক্ররেখাটি মসৃণ করতে পারে।

টাইম ফিল্টারিংঃ ট্রেডিংয়ের সময় উইন্ডো ফিল্টারিং যুক্ত করুন, কম তরলতা বা উচ্চ অস্থিরতার সময়গুলি এড়িয়ে চলুন। বিশেষত কিছু ট্রেডিং জাতের জন্য, নির্দিষ্ট সময়ের মধ্যে ট্রেডিংয়ের কার্যকারিতা সম্ভবত আরও ভাল।

স্টপ অপ্টিমাইজেশানঃ বর্তমান কৌশলটি EMA500 থেকে সরাসরি EMA9 এ স্টপ লাইনের মতো ঝাঁপিয়ে পড়তে পারে। আরও মসৃণ স্টপ লাইনের স্যুইচিং প্রক্রিয়া ডিজাইন করার কথা বিবেচনা করা যেতে পারে, যেমন দামের সাথে বিভিন্ন ইএমএর দূরত্বের অনুপাতের ভিত্তিতে স্টপ লাইনের অবস্থানকে গতিশীলভাবে সামঞ্জস্য করা।

বিপরীত সিগন্যাল প্রক্রিয়াকরণঃ যখন একটি শক্তিশালী বিপরীত সিগন্যাল আসে (যেমন ক্লাউড 4 এর দিক পরিবর্তন হয়), আপনি স্টপ লস ট্রিগারের জন্য অপেক্ষা করার পরিবর্তে আগে থেকে পজিশনটি বন্ধ করার এবং বিপরীতভাবে পজিশনটি খোলার বিষয়টি বিবেচনা করতে পারেন। এইভাবে আপনি যখন বড় প্রবণতা পরিবর্তন করেন তখন পজিশনের দিকটি আরও দ্রুত সামঞ্জস্য করতে পারেন।

মাল্টি-টাইম ফ্রেম বিশ্লেষণঃ উচ্চতর টাইম ফ্রেমের প্রবণতা বিচারকে অতিরিক্ত ফিল্টারিং শর্ত হিসাবে প্রবর্তন করা, কেবলমাত্র একাধিক টাইম ফ্রেমের প্রবণতা একত্রিত হলেই প্রবেশ করা, সংকেতের গুণমান উন্নত করা।

সারসংক্ষেপ

মাল্টি-ক্লাউড ট্রেন্ড ট্র্যাকিং কৌশলটি একটি সূক্ষ্মভাবে পরিকল্পিত ট্রেন্ড ট্র্যাকিং সিস্টেম যা বহু-স্তরের ইএমএর মাধ্যমে ট্রেন্ডের দিকনির্দেশ এবং ট্রেন্ডের প্রথম দিকে প্রবেশ করে, গতিশীল স্টপ লস ম্যানেজমেন্টের সাথে ঝুঁকি পরিচালনা করে এবং মুনাফা রক্ষা করে। কৌশলটির সর্বাধিক সুবিধা হ’ল এর একাধিক নিশ্চিতকরণ ব্যবস্থা এবং বুদ্ধিমান স্টপ লস ম্যানেজমেন্ট, যা ট্রেন্ডিং বাজারে ভাল পারফরম্যান্স করতে পারে।

যাইহোক, এই কৌশলটি অস্থির বাজারে দুর্বল হতে পারে এবং প্যারামিটার সংবেদনশীলতা এবং পিছিয়ে থাকার মতো অন্তর্নিহিত ত্রুটি রয়েছে। ট্রেন্ডিং স্ট্রেনথ ফিল্টারিং, ডায়নামিক পজিশন ম্যানেজমেন্ট এবং মাল্টি-টাইম ফ্রেম বিশ্লেষণের মতো অপ্টিমাইজেশান পদক্ষেপগুলি প্রবর্তন করে কৌশলটির স্থায়িত্ব এবং অভিযোজনশীলতা আরও বাড়ানো যেতে পারে।

সামগ্রিকভাবে, এটি একটি সুনির্দিষ্ট, যুক্তিসঙ্গতভাবে কঠোর প্রবণতা-অনুসরণ কৌশল যা মধ্যম এবং দীর্ঘমেয়াদী ব্যবসায়ীদের জন্য প্রবণতা-প্রবণতাযুক্ত বাজার পরিবেশে ব্যবহারের জন্য উপযুক্ত। উপযুক্ত প্যারামিটার সমন্বয় এবং অপ্টিমাইজেশনের মাধ্যমে, কৌশলটি একটি নির্ভরযোগ্য ট্রেডিং সিস্টেমের উপাদান হওয়ার সম্ভাবনা রয়েছে।

/*backtest

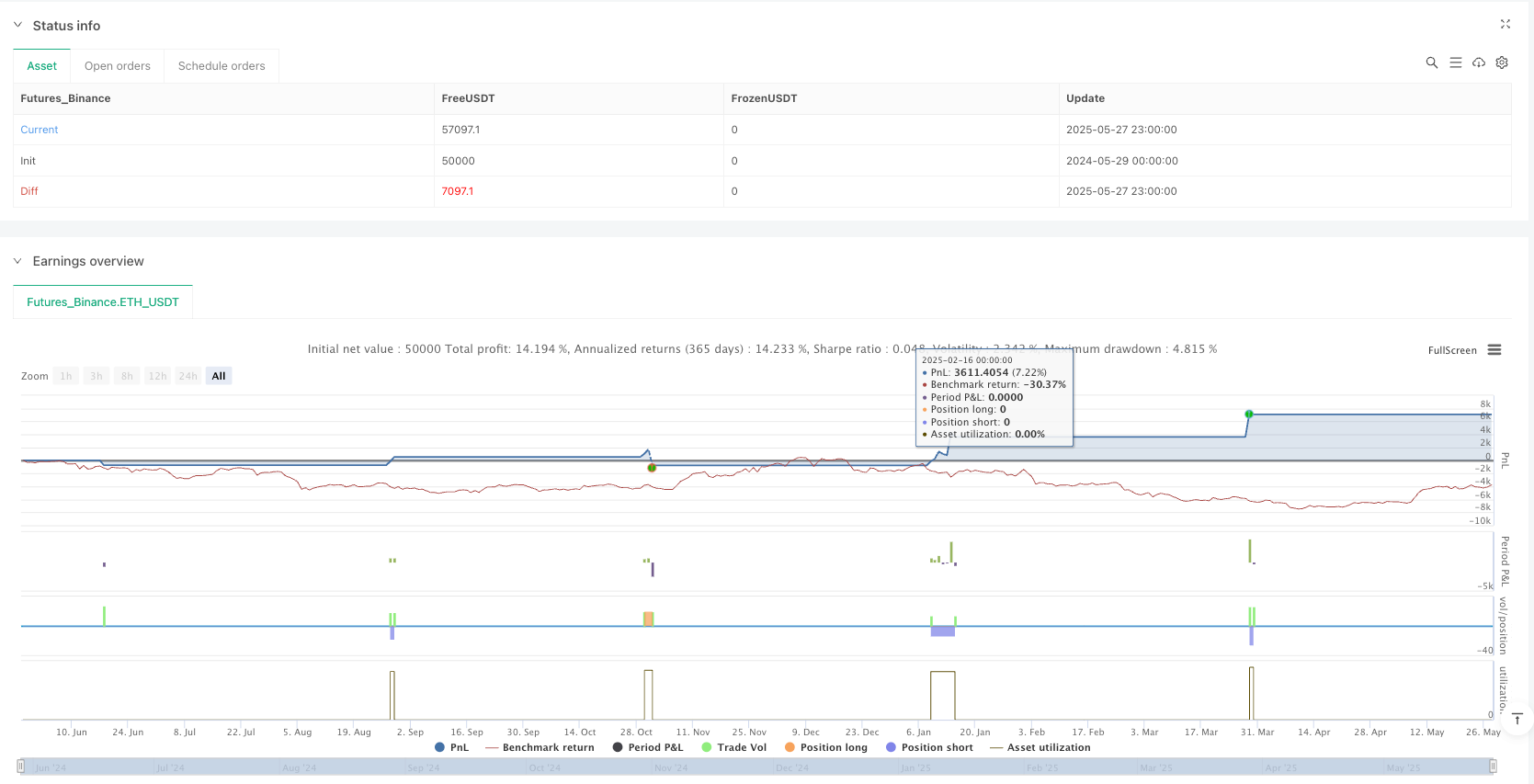

start: 2024-05-29 00:00:00

end: 2025-05-28 00:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Ripster Cloud Trend Strategy - Parameterstyrd", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === 🔧 Inputs ===

ema50_len = input.int(50, title="EMA 50")

ema120_len = input.int(120, title="EMA 120")

ema180_len = input.int(180, title="EMA 180")

ema340_len = input.int(340, title="EMA 340")

ema500_len = input.int(500, title="EMA 500")

ema8_len = input.int(8, title="EMA 8")

ema9_len = input.int(9, title="EMA 9")

bars_for_trailing_sl = input.int(20, title="Bars innan trailing SL aktiveras")

bars_over_ema8_req = input.int(15, title="Antal bars över EMA 8 för SL till EMA 9")

sl_percent = input.float(1.0, title="Initial SL (% från entry)", step=0.1)

// === 📈 EMA-beräkningar ===

ema50 = ta.ema(close, ema50_len)

ema120 = ta.ema(close, ema120_len)

ema180 = ta.ema(close, ema180_len)

ema340 = ta.ema(close, ema340_len)

ema500 = ta.ema(close, ema500_len)

ema8 = ta.ema(close, ema8_len)

ema9 = ta.ema(close, ema9_len)

// === 📊 Trendfilter ===

cloud4_up = ema340 > ema500

cloud4_down = ema340 < ema500

cloud3_cross_up = ta.crossover(ema50, ema120)

cloud3_cross_down = ta.crossunder(ema50, ema120)

valid_long_cross = (ema180 < ema500) or (ema50 >= ema500 and ema50 <= ema340)

valid_short_cross = (ema50 > ema500) or (ema50 <= ema500 and ema50 >= ema340)

long_condition = cloud4_up and cloud3_cross_up and valid_long_cross

short_condition = cloud4_down and cloud3_cross_down and valid_short_cross

// === 🔁 Trade State ===

var bool inTrade = false

var float entryPrice = na

var float stopLoss = na

var int barsSinceEntry = 0

// === 🎯 Entry ===

if not inTrade

if long_condition

strategy.entry("Long", strategy.long)

entryPrice := close

stopLoss := close * (1 - sl_percent / 100)

barsSinceEntry := 0

inTrade := true

else if short_condition

strategy.entry("Short", strategy.short)

entryPrice := close

stopLoss := close * (1 + sl_percent / 100)

barsSinceEntry := 0

inTrade := true

/// === 🛡️ Stop Loss & Exit ===

var bool useEMA9 = false

if inTrade

barsSinceEntry += 1

if barsSinceEntry >= bars_for_trailing_sl

if strategy.position_size > 0

// === LONG: kontrollera 15 candles över EMA 8 ===

if not useEMA9

allAbove = true

for i = 0 to (bars_over_ema8_req - 1)

if close[i] < ema8[i]

allAbove := false

if allAbove

useEMA9 := true

stopLoss := useEMA9 ? ema9 : ema500

else if strategy.position_size < 0

// === SHORT: kontrollera 15 candles under EMA 8 ===

if not useEMA9

allBelow = true

for i = 0 to (bars_over_ema8_req - 1)

if close[i] > ema8[i]

allBelow := false

if allBelow

useEMA9 := true

stopLoss := useEMA9 ? ema9 : ema500

// === EXIT LOGIK ===

if strategy.position_size > 0 and close < stopLoss

strategy.close("Long")

inTrade := false

stopLoss := na

entryPrice := na

barsSinceEntry := 0

useEMA9 := false

if strategy.position_size < 0 and close > stopLoss

strategy.close("Short")

inTrade := false

stopLoss := na

entryPrice := na

barsSinceEntry := 0

useEMA9 := false

// === 📊 Plotta EMA:er & SL ===

plot(ema50, color=color.yellow, title="EMA 50")

plot(ema120, color=color.orange, title="EMA 120")

plot(ema180, color=color.teal, title="EMA 180")

plot(ema340, color=color.green, title="EMA 340")

plot(ema500, color=color.red, title="EMA 500")

plot(ema8, color=color.fuchsia, title="EMA 8")

plot(ema9, color=color.aqua, title="EMA 9")

plot(inTrade ? stopLoss : na, title="Stop Loss", color=color.white, linewidth=2)