ডাবল সুপার ট্রেন্ড ফিউশন ATR অ্যাডাপ্টিভ ডায়নামিক স্টপ লস কৌশল

ATR supertrend Pivot Points SCALPING Dual Confirmation

ওভারভিউ

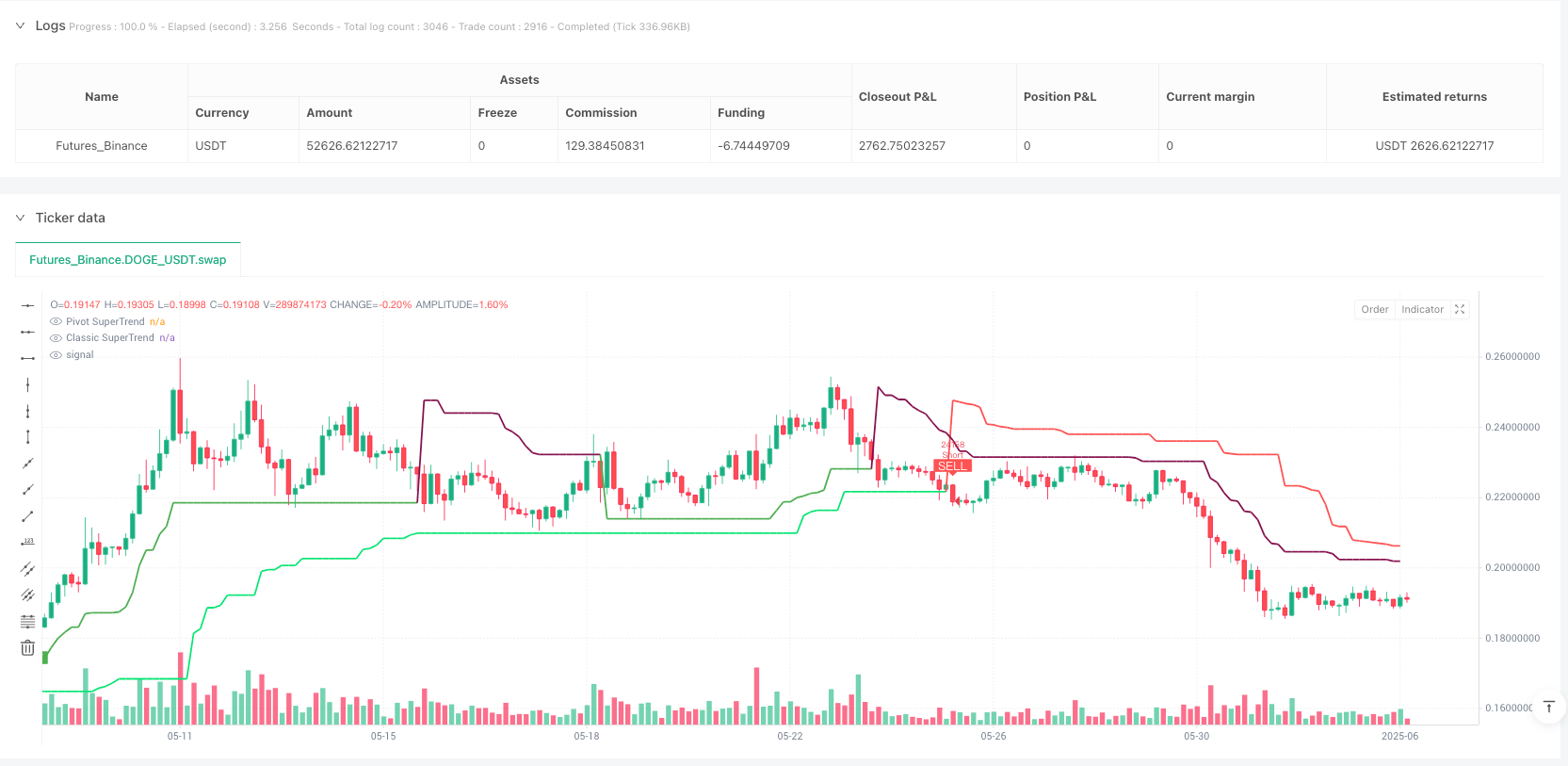

এটি একটি শক্তিশালী intraday শর্ট লাইন ট্রেডিং কৌশল যা দুটি সুপার ট্রেন্ডিং সিস্টেমের সমন্বয় করে। এই কৌশলটি ডায়নামিক এক্সেল সুপার ট্রেন্ড ((ডায়নামিক হাই-লভস এবং এটিআর ব্যান্ডের উপর ভিত্তি করে) এবং ক্লাসিক সুপার ট্রেন্ড ((traditional এটিআর-ভিত্তিক ট্রেন্ড ট্র্যাকিং ফিল্টার) এর সমন্বয় করে, যাতে ট্রেডিংয়ের আগে শক্তিশালী ট্রেন্ড নিশ্চিতকরণ নিশ্চিত হয়। এই দ্বৈত নিশ্চিতকরণ প্রক্রিয়াটি মিথ্যা সংকেতকে উল্লেখযোগ্যভাবে হ্রাস করে, ট্রেডিংয়ের নির্ভুলতা এবং লাভজনকতা বাড়ায়। কৌশলটি এটিআর (অর্ধ-সত্য তরঙ্গদৈর্ঘ্য) ব্যবহার করে গতিশীলভাবে স্টপ লস এবং লাভের লক্ষ্যমাত্রা সামঞ্জস্য করতে সক্ষম করে যাতে এটি বাজারের অস্থিরতার পরিবর্তনের সাথে খাপ খাইয়ে নিতে পারে।

কৌশল নীতি

এই কৌশলটির মূল বিষয় হল দুটি ভিন্ন ভিন্ন সুপারট্রেন্ডিং সিস্টেমকে একত্রিত করা যাতে আরও নির্ভরযোগ্য ট্রেডিং সিগন্যাল পাওয়া যায়ঃ

অক্ষীয় সুপারট্রেন্ড সিস্টেম:

- গতিশীল অক্ষের উচ্চতা এবং নিম্নতা ব্যবহার করে

pivotPeriodপ্যারামিটার) - পাস

pivotCenterবর্তমান অক্ষ কেন্দ্রের মূল্য গণনা করা - এটিআর গুণিতক প্রয়োগ করুন

pivotATRMult) গতিশীল সমর্থন এবং প্রতিরোধের ব্যান্ড তৈরি করুন - স্টপ লিনার তৈরি করা এবং ট্রেন্ডের দিকনির্দেশনা নির্ধারণ করা।

pivotTrend)

- গতিশীল অক্ষের উচ্চতা এবং নিম্নতা ব্যবহার করে

ক্লাসিক সুপারট্রেন্ড সিস্টেম:

- ঐতিহ্যবাহী ATR গণনার উপর ভিত্তি করে ((ক্লাসিক ATR বা সহজ চলমান গড় গণনা ব্যবহার করতে পারেন)

- ব্যবহার

classicATRMultএকটি গতিশীল তরঙ্গদৈর্ঘ্য তৈরি করুন - দ্বিতীয় সেট স্টপ লাইন এবং ট্রেন্ড দিকনির্দেশনা তৈরি করে

stTrend)

প্রবেশের শর্ত:

- ক্রয় শর্তঃ মূলধারার সুপার ট্রেন্ডটি মুনাফায় রূপান্তরিত হয় ((প্রবণতা = 1), ক্লাসিক সুপার ট্রেন্ডটিও মুনাফায় রূপান্তরিত হয়, এবং মূলধারার ট্রেন্ডটি অবশ্যই পতন থেকে মুনাফায় রূপান্তরিত হতে হবে

- বিক্রির শর্তঃ মূল অক্ষের উচ্চ প্রবণতাটি নিম্নমুখী হয়ে যায় (প্রবণতা = -1) । ক্লাসিক উচ্চ প্রবণতাটিও নিম্নমুখী হয় এবং মূল অক্ষের প্রবণতাটি কেবলমাত্র উচ্চ থেকে নিম্নমুখী হওয়া উচিত

স্টপ লস এবং লাভের লক্ষ্যমাত্রা:

- ১৪ চক্রের এটিআর গতিশীলতার উপর ভিত্তি করে গণনা করা হয়েছে

- স্টপ লস সেট হল প্রবেশ মূল্য +১.৫×এটিআর

- লাভের লক্ষ্যমাত্রা নির্ধারণ করা হয়েছে প্রারম্ভিক মূল্য +3.0 × ATR

কোডটি অর্ডার ম্যানেজমেন্ট এবং ভিজ্যুয়াল ইন্ডিকেটর সহ এই কৌশলটির সম্পূর্ণ যুক্তি বাস্তবায়ন করে, যা এটিকে বাস্তব লেনদেনে প্রয়োগ করা সহজ করে তোলে।

কৌশলগত সুবিধা

কোডের গভীর বিশ্লেষণের মাধ্যমে, এই কৌশলটি নিম্নলিখিত উল্লেখযোগ্য সুবিধাগুলি প্রকাশ করেছেঃ

ডাবল ট্রেন্ড কনফার্মেশন মেকানিজম: দুটি সুপারট্রেন্ডিং সিস্টেমকে একই সময়ে নিশ্চিত করার জন্য অনুরোধ করে, ভুয়া ব্রেকআপ এবং ভুল সংকেতগুলি ব্যাপকভাবে হ্রাস করা হয়। এই দ্বৈত যাচাইকরণটি নিশ্চিত করে যে কেবলমাত্র একটি শক্তিশালী প্রবণতা পরিবর্তনই একটি ট্রেডিং সংকেত ট্রিগার করবে।

ডায়নামিক অভিযোজন প্যারামিটার: কৌশলটির ক্ষতি এবং লাভের লক্ষ্যগুলি এটিআর গণনার উপর ভিত্তি করে তৈরি করা হয়েছে, যা বাজারের প্রকৃত অস্থিরতার সাথে স্বয়ংক্রিয়ভাবে সামঞ্জস্য করতে সক্ষম করে। এর অর্থ হল যে বাজারে উচ্চতর অস্থিরতা রয়েছে, স্টপ পয়েন্টটি সেই অনুযায়ী প্রসারিত হবে এবং কম অস্থির বাজারে কঠোর হবে, কার্যকরভাবে বিভিন্ন বাজারের পরিবেশের সাথে খাপ খাইয়ে নেবে।

মূলধারার প্রবণতা সনাক্তকরণ: গতিশীল মূল পয়েন্ট ব্যবহার করে প্রবণতা নির্ধারণ করা হয়, স্থির মূল্য স্তরের পরিবর্তে, যাতে কৌশলটি প্রকৃত বাজার কাঠামোর পরিবর্তন এবং মূল বিপরীত পয়েন্টগুলিকে আরও ভালভাবে ক্যাপচার করতে পারে।

উচ্চ দৃশ্যমানতা: কৌশলটিতে স্পষ্ট ভিজ্যুয়াল সূচক রয়েছে যেমন রঙিন সুপার ট্রেন্ড লাইন এবং ক্রয়-বিক্রয় সংকেত চিহ্নিতকরণ, যা ব্যবসায়ীদের সহজেই ব্যবসায়ের সুযোগগুলি সনাক্ত করতে দেয়।

সম্পূর্ণ ঝুঁকি ব্যবস্থাপনা: স্বয়ংক্রিয় স্টপ লস এবং লাভের লক্ষ্য সেট করার জন্য সমন্বিত, ম্যানুয়াল ঝুঁকি ব্যবস্থাপনার প্রয়োজনীয়তা দূর করে এবং ট্রেডিং শৃঙ্খলা নিশ্চিত করে।

সংক্ষিপ্ত লেনদেনের অপ্টিমাইজেশন: বিশেষত ৩-৫ মিনিটের চার্টে সংক্ষিপ্ত লাইন ট্রেডিংয়ের জন্য ডিজাইন করা হয়েছে, যা উচ্চ-ফ্রিকোয়েন্সি ট্রেডিং পরিবেশ এবং অন্তর্দিবসের অস্থিরতা ক্যাপচারের জন্য উপযুক্ত।

পূর্বনির্ধারিত তহবিল ব্যবস্থাপনাকোডটিতে ডিফল্টভাবে অ্যাকাউন্টের ১০% মুনাফা ব্যবহার করে ট্রেড করার জন্য সেট করা হয়েছে, যা সঠিক পজিশনের আকার এবং ঝুঁকি নিয়ন্ত্রণ বজায় রাখতে সহায়তা করে।

কৌশলগত ঝুঁকি

যদিও এই কৌশলটি যুক্তিসঙ্গতভাবে পরিকল্পিত, এর মধ্যে কিছু সম্ভাব্য ঝুঁকি এবং সীমাবদ্ধতা রয়েছেঃ

দ্রুত বিপর্যয়ের ঝুঁকি: উচ্চ অস্থিরতার বাজারে, মূল্যগুলি সংকেত ট্রিগার করার পরে দ্রুত বিপরীত হতে পারে, যার ফলে স্টপ লস ট্রিগার করা হয়। সমাধানঃ গুরুত্বপূর্ণ অর্থনৈতিক তথ্য প্রকাশ বা অস্বাভাবিক অস্থিরতার সময় ট্রেডিং স্থগিত করার বিষয়টি বিবেচনা করুন।

ওয়াই-ফাই মার্কেটের দুর্বলতা: ডাবল সুপারট্রেন্ডিং সিস্টেমটি স্পষ্ট প্রবণতার মধ্যে সর্বোত্তম কাজ করে, তবে এটি হর্সবোর্ড বাজারগুলিকে সংকলন করার ক্ষেত্রে প্রায়শই ভুল সংকেত তৈরি করতে পারে। সমাধানঃ অতিরিক্ত হর্সবোর্ড বাজার ফিল্টার যুক্ত করুন, যেমন ADX ((গড় দিকনির্দেশক সূচক) বা ওঠানামা হ্রাস।

পরামিতি সংবেদনশীলতা: কৌশলগত কার্যকারিতা একাধিক প্যারামিটার সেটিংয়ের উপর অত্যন্ত নির্ভরশীল (যেমন এটিআর চক্র এবং গুণক) । সমাধান পদ্ধতিঃ একটি নির্দিষ্ট বাজার এবং সময় ফ্রেমের জন্য সর্বোত্তম প্যারামিটার সমন্বয় খুঁজে পেতে একটি বিস্তৃত ইতিহাস পুনরাবৃত্তি করুন।

তরলতা নির্ভরতা: একটি সংক্ষিপ্ত লাইন কৌশল হিসাবে, কম তরলতা বাজার বা সময়কালে স্লাইড পয়েন্ট এবং সম্পাদন সমস্যা হতে পারে। সমাধানঃ উচ্চ তরলতা সময় ট্রেডিং সময় সীমাবদ্ধ, বা তরলতা ফিল্টার বৃদ্ধি।

ধারাবাহিক ক্ষতির ঝুঁকিসমাধানঃ প্রতিদিনের সর্বোচ্চ লেনদেনের সংখ্যা এবং সর্বোচ্চ ক্ষতির সীমাবদ্ধতা প্রয়োগ করুন যাতে অতিরিক্ত লেনদেন এবং তহবিলের ক্ষতি রোধ করা যায়।

ওভার-অপ্টিমাইজেশন ঝুঁকি: কৌশলটিতে একাধিক পরিবর্তনযোগ্য প্যারামিটার রয়েছে, যা ওভার-অপ্টিমাইজেশন এবং কার্ভ-ফিট হতে পারে। সমাধানঃ নমুনা পরীক্ষা এবং ফরোয়ার্ড টেস্টিং ব্যবহার করে প্যারামিটারগুলির স্থায়িত্ব যাচাই করুন।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

কোড বিশ্লেষণের উপর ভিত্তি করে, এই কৌশলটির সম্ভাব্য অপ্টিমাইজেশনের দিকগুলি হলঃ

বাজার পরিবেশ ফিল্টার যোগ করুন: ইন্টিগ্রেটেড মার্কেট টাইপ আইডেন্টিফিকেশন মেকানিজম (যেমন এডিএক্স বা অস্থিরতা বিশ্লেষণ), স্বয়ংক্রিয়ভাবে প্রবণতা বা ক্রসওভার মার্কেটের সাথে সামঞ্জস্যপূর্ণ কৌশলগুলিকে সামঞ্জস্য করে। এই ধরনের অপ্টিমাইজেশানগুলি বাজারের পরিবেশে ক্ষতিগ্রস্ত লেনদেনকে উল্লেখযোগ্যভাবে হ্রাস করতে পারে যা সংক্ষিপ্ত লাইনের জন্য উপযুক্ত নয়।

অপ্টিমাইজেশান প্যারামিটার স্বনির্ধারিত: প্যারামিটারগুলির গতিশীল সমন্বয় প্রক্রিয়া বাস্তবায়ন করুন, এটির গুণ এবং চক্রগুলিকে স্বয়ংক্রিয়ভাবে সাম্প্রতিক বাজার কর্মক্ষমতার উপর ভিত্তি করে অপ্টিমাইজ করুন। এটি কৌশলগুলিকে ম্যানুয়াল হস্তক্ষেপের প্রয়োজন ছাড়াই বাজার অবস্থার পরিবর্তনের সাথে আরও ভালভাবে খাপ খাইয়ে নিতে সক্ষম করবে।

ইন্টিগ্রেটেড ট্রাফিক বিশ্লেষণ: প্রবেশের শর্তে লেনদেনের পরিমাণ নিশ্চিতকরণের প্রয়োজনীয়তা যুক্ত করুন, যাতে নিশ্চিত করা যায় যে দামের চলাচলের পর্যাপ্ত বাজার অংশগ্রহণের সমর্থন রয়েছে। লেনদেনের পরিমাণ মূল্যের ক্রিয়াকলাপের একটি গুরুত্বপূর্ণ নিশ্চিতকরণ সূচক, যা সংকেতের গুণমানকে উল্লেখযোগ্যভাবে উন্নত করতে পারে।

সময় ফিল্টার: ট্রেডিং সময়ের উপর ভিত্তি করে ফিল্টারিং প্রক্রিয়া বাস্তবায়ন করুন, শুধুমাত্র সবচেয়ে সক্রিয় এবং সবচেয়ে লাভজনক বাজারের সময় ট্রেড করুন। কোডের নোটগুলি উচ্চ ট্র্যাফিকের সময় (যেমন 9:15 AM থেকে 2:30 PM) ট্রেড করার পরামর্শ দেয়, যা সরাসরি প্রোগ্রাম করা যেতে পারে।

স্টপ লস কৌশল উন্নত করা হয়েছে: আরও জটিল স্টপ স্ট্র্যাটেজি যেমন ট্র্যাকিং স্টপ বা সমর্থন/প্রতিরোধের স্তরের উপর ভিত্তি করে স্টপগুলি আবিষ্কার করুন যা সহজ এটিআর গুণিতক চেয়ে ভাল ঝুঁকি ব্যবস্থাপনা সরবরাহ করতে পারে।

মেশিন লার্নিং অপ্টিমাইজেশন: মেশিন লার্নিং অ্যালগরিদম ব্যবহার করে কৌশলটির সর্বোত্তম পারফরম্যান্সের জন্য বাজার শর্তগুলি সনাক্ত করার জন্য বা ঐতিহাসিক তথ্যের উপর ভিত্তি করে অপ্টিমাইজেশান প্যারামিটার নির্বাচন করার বিষয়ে বিবেচনা করুন।

মাল্টি টাইম ফ্রেম নিশ্চিতকরণ: উচ্চতর সময়সীমার জন্য ট্রেন্ড ফিল্টার যুক্ত করা হয়েছে, যাতে নিশ্চিত করা যায় যে শর্ট লাইন ট্রেডিং বৃহত্তর ট্রেন্ডের দিকনির্দেশনা মেনে চলে, যার ফলে লাভের হার এবং রিস্ক-রিটার্ন অনুপাত বৃদ্ধি পায়।

এই অপ্টিমাইজেশানগুলি কৌশলটিকে আরও শক্তিশালী করে তুলবে এবং বিভিন্ন বাজারের পরিবেশের সাথে আরও ভালভাবে খাপ খাইয়ে নেবে, যখন তার মূল সুবিধাগুলি বজায় রাখবে - ডাবল ট্রেন্ড সনাক্তকরণ এবং গতিশীল ঝুঁকি ব্যবস্থাপনা।

সারসংক্ষেপ

ডাবল সুপারট্রেন্ড ইন্টিগ্রেটেড এটিআর ডায়নামিক স্টপ লস কৌশল একটি সুনির্দিষ্টভাবে ডিজাইন করা শর্ট লাইন ট্রেডিং সিস্টেম যা দুটি স্বতন্ত্র সুপারট্রেন্ড সূচককে একত্রিত করে অত্যন্ত নির্ভরযোগ্য ট্রেডিং সিগন্যাল সরবরাহ করে। এই কৌশলটির প্রধান সুবিধা হ’ল এর দ্বৈত নিশ্চিতকরণ প্রক্রিয়া, যা ত্রুটিযুক্ত সংকেতকে ব্যাপকভাবে হ্রাস করে এবং এটিআর-ভিত্তিক গতিশীল স্টপ লস এবং লাভের লক্ষ্যমাত্রার মাধ্যমে কার্যকর ঝুঁকি ব্যবস্থাপনা সরবরাহ করে।

এই কৌশলটি বিশেষভাবে দিনের সংক্ষিপ্ত ব্যবসায়ীদের জন্য উপযুক্ত এবং 3-5 মিনিটের চার্টের উচ্চ তরলতার ট্রেডিং সময়কালে সর্বোত্তম কাজ করে। যাইহোক, ব্যবহারকারীদেরকে ক্রস-প্লেস মার্কেটে সম্ভাব্য সীমাবদ্ধতার বিষয়ে সতর্ক হওয়া উচিত এবং কৌশলটির কার্যকারিতা আরও বাড়ানোর জন্য বাজার পরিবেশ ফিল্টার এবং লেনদেনের পরিমাণ নিশ্চিতকরণের মতো প্রস্তাবিত অপ্টিমাইজেশনগুলি বাস্তবায়নের বিষয়ে বিবেচনা করা উচিত।

সতর্কতার সাথে প্যারামিটার সমন্বয় এবং যথাযথ ঝুঁকি ব্যবস্থাপনার সাথে, এই কৌশলটি ব্যবসায়ীদের অস্ত্রাগারে একটি মূল্যবান হাতিয়ার হতে পারে, বিশেষত সক্রিয় ব্যবসায়ীদের জন্য যারা স্বল্প সময়ের মধ্যে বাজারের অস্থিরতাকে ক্যাপচার করতে চায়। কোডের অন্তর্নির্মিত ভিজ্যুয়ালাইজেশন এবং সতর্কতা বৈশিষ্ট্যগুলি এটিকে বাস্তবায়ন এবং পর্যবেক্ষণে সহজ করে তোলে, এবং কৌশলটির মডিউল ডিজাইন ভবিষ্যতে কাস্টমাইজেশন এবং উন্নতির জন্য একটি ভাল ভিত্তি সরবরাহ করে।

/*backtest

start: 2024-06-04 00:00:00

end: 2025-06-03 00:00:00

period: 3h

basePeriod: 3h

exchanges: [{"eid":"Futures_Binance","currency":"DOGE_USDT"}]

*/

//@version=6

strategy("🔥Scalping Fusion Strategy v6", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10, initial_capital=10000)

// === INPUTS ===

pivotPeriod = input.int(2, "Pivot Point Period", minval=1)

pivotATRPeriod = input.int(10, "Pivot ATR Period")

pivotATRMult = input.float(3.0, "Pivot ATR Multiplier", step=0.1)

classicATRPeriod = input.int(10, "Classic SuperTrend ATR Period")

classicATRMult = input.float(3.0, "Classic SuperTrend ATR Multiplier", step=0.1)

useClassicATR = input.bool(true, "Use Classic ATR Calculation")

stSource = input.source(hl2, "Classic SuperTrend Source")

slATRMult = input.float(1.5, "Stoploss ATR Multiplier")

tpATRMult = input.float(3.0, "Target ATR Multiplier")

// === PIVOT SUPER TREND LOGIC ===

ph = ta.pivothigh(high, pivotPeriod, pivotPeriod)

pl = ta.pivotlow(low, pivotPeriod, pivotPeriod)

var float pivotCenter = na

pivotPoint = not na(ph) ? ph : not na(pl) ? pl : na

if not na(pivotPoint)

pivotCenter := na(pivotCenter) ? pivotPoint : (pivotCenter * 2 + pivotPoint) / 3

pivotATR = ta.atr(pivotATRPeriod)

pivotUpper = pivotCenter - pivotATRMult * pivotATR

pivotLower = pivotCenter + pivotATRMult * pivotATR

var float trailPivotUp = na

var float trailPivotDown = na

var int pivotTrend = 0

trailPivotUp := close[1] > nz(trailPivotUp[1], pivotUpper) ? math.max(pivotUpper, nz(trailPivotUp[1], pivotUpper)) : pivotUpper

trailPivotDown := close[1] < nz(trailPivotDown[1], pivotLower) ? math.min(pivotLower, nz(trailPivotDown[1], pivotLower)) : pivotLower

pivotTrend := close > nz(trailPivotDown[1]) ? 1 : close < nz(trailPivotUp[1]) ? -1 : nz(pivotTrend[1], 1)

pivotSuperTrend = pivotTrend == 1 ? trailPivotUp : trailPivotDown

// === CLASSIC SUPER TREND LOGIC ===

atrST = useClassicATR ? ta.atr(classicATRPeriod) : ta.sma(ta.tr(true), classicATRPeriod)

stUpper = stSource - classicATRMult * atrST

stLower = stSource + classicATRMult * atrST

stUpper1 = nz(stUpper[1], stUpper)

stLower1 = nz(stLower[1], stLower)

stUpper := close[1] > stUpper1 ? math.max(stUpper, stUpper1) : stUpper

stLower := close[1] < stLower1 ? math.min(stLower, stLower1) : stLower

var int stTrend = 1

stTrend := close > stLower1 ? 1 : close < stUpper1 ? -1 : stTrend

classicSuperTrend = stTrend == 1 ? stUpper : stLower

// === ENTRY CONDITIONS ===

buySignal = pivotTrend == 1 and stTrend == 1 and pivotTrend[1] == -1

sellSignal = pivotTrend == -1 and stTrend == -1 and pivotTrend[1] == 1

// === ATR-BASED SL/TP ===

atrSLTP = ta.atr(14)

longSL = close - slATRMult * atrSLTP

longTP = close + tpATRMult * atrSLTP

shortSL = close + slATRMult * atrSLTP

shortTP = close - tpATRMult * atrSLTP

// === STRATEGY ORDERS ===

if (buySignal and strategy.position_size <= 0)

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", from_entry="Long", stop=longSL, limit=longTP)

if (sellSignal and strategy.position_size >= 0)

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", from_entry="Short", stop=shortSL, limit=shortTP)

// === VISUALS ===

plot(pivotSuperTrend, title="Pivot SuperTrend", color=pivotTrend == 1 ? color.lime : color.red, linewidth=2)

plot(classicSuperTrend, title="Classic SuperTrend", color=stTrend == 1 ? color.green : color.maroon, linewidth=2, style=plot.style_linebr)

plotshape(buySignal, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY", textcolor=color.white, size=size.small)

plotshape(sellSignal, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL", textcolor=color.white, size=size.small)

// === ALERTS ===

alertcondition(buySignal, title="Buy Alert", message="🔥 DILL Strategy Buy Signal")

alertcondition(sellSignal, title="Sell Alert", message="🔥 DILL Strategy Sell Signal")