ওভারভিউ

ট্রিপল ফ্রিজ অ্যানালাইসিস ট্রেন্ড ক্যাপচার সিস্টেম একটি নিয়ম-ভিত্তিক প্রবণতা এবং গতিশীলতা ট্রেডিং কৌশল যা তিনটি অনন্য প্রযুক্তিগত মডেলকে একীভূত করে (উন্নত ইমোশনাল ওসিলারার এএসও, এসএসএল চ্যানেল এবং গতিশীলতা ব্রেকিং ইন্ডিকেটর এমবিআই) একটি সমন্বিত ইঞ্জিনে। এই কৌশলটি বিশেষত এমন ব্যবসায়ীদের জন্য ডিজাইন করা হয়েছে যারা ভালভাবে ফিল্টার করা প্রবেশের জায়গা, কম শব্দ এবং স্বচ্ছ ট্রেডিং কাঠামো পছন্দ করে। এই সমন্বিত পদ্ধতিটি তিনটি স্বতন্ত্র সূচকের ধারাবাহিকতা দাবি করে সংকেতের নির্ভরযোগ্যতা নিশ্চিত করে এবং এটিআর (গড় সত্যিকারের পরিসীমা) ব্যবহার করে গতিশীলভাবে স্টপ এবং স্টপ স্তর সেট করে, যার ফলে ঝুঁকি পরিচালনার স্বনির্ধারণযোগ্যতা অর্জন করা যায়।

কৌশল নীতি

এই কৌশলটির মূল যুক্তিটি তিনটি প্রধান প্রযুক্তিগত সূচকের সমন্বয়ে কাজ করেঃ

উচ্চ স্তরের আবেগ ওসিলার (ASO): বাজারে মুদ্রাস্ফীতি এবং পতনের শক্তির সুবিধা পরিমাপ করে। ASO কাস্টম সূত্রের মাধ্যমে বাজারের আবেগ গণনা করে যা ইন-প্লেস চাপ এবং গ্রুপের পরিসীমা গতিশীলতার সাথে মিলিত হয়। এই সূচকটির তিনটি গণনা মোড রয়েছে যা নমনীয়ভাবে বাজারের বিভিন্ন দিককে জোর দেয়। ASO ক্রস-সিগন্যাল তৈরি করে, যা কৌশলগত মূল নিশ্চিতকরণ উপাদান।

এসএসএল চ্যানেলঃ এটি একটি ক্লাসিক ট্রেন্ড ট্র্যাকিং পদ্ধতি যা উচ্চ এবং নিম্ন পয়েন্টের চলমান গড়ের উপর ভিত্তি করে। এটি মিথ্যা সংকেতগুলিকে ফিল্টার করতে সহায়তা করে এবং ট্রেডিংকে বৃহত্তর বাজারের দিকনির্দেশের সাথে সামঞ্জস্যপূর্ণ করে তোলে। যখন এসএসএল উপরের লাইনটি নীচের লাইনের চেয়ে বেশি থাকে তখন এটি একটি বিজোড় প্রবণতা হিসাবে চিহ্নিত হয়, বিপরীতে এটি একটি বিজোড় প্রবণতা।

ডায়নামিক ব্রেকিং ইন্ডিকেটর (MBI): দামের সাম্প্রতিক সর্বোচ্চ সীমা অতিক্রম করার জন্য অনুসন্ধান করে। এটি অন্যান্য ফিল্টারগুলি সারিবদ্ধ হওয়ার পরে চূড়ান্ত ট্রিগার হিসাবে কাজ করে। MBI পরীক্ষা করে কাজ করে যে দামটি কোনও নির্দিষ্ট সময়ের আগে (ডিফল্ট 12) এর সর্বোচ্চ / সর্বনিম্ন স্তরটি অতিক্রম করেছে কিনা।

ট্রেডিং সিগন্যাল শুধুমাত্র তখনই তৈরি হয় যখন নিম্নলিখিত শর্তগুলো পূরণ হয়ঃ

- নতুন ASO/SSL প্রবণতা

- এমবিআই একই পথে এগোচ্ছে

- সাম্প্রতিক ASO ক্রস (উচ্চ বা নিম্ন) নিশ্চিত সংকেত

বিশেষত, একাধিক প্রবেশের শর্তগুলি হ’লঃ এমবিআই নেতিবাচক (((উপরের ব্রেকডাউন বোঝায়), এএসও বিউজ ((ASO Bulls > ASO Bears), এএসও সবেমাত্র একটি বিউজ ক্রস তৈরি করেছে, এসএসএল বিউজ অবস্থায় রয়েছে। খালি প্রবেশের শর্তগুলি বিপরীত। একবার ট্রেডিংয়ের সূত্রপাত হলে, সিস্টেমটি এটিআর এর গুণক ব্যবহার করে গতিশীল স্টপ এবং স্টপ লস স্তর সেট করে, যা ঝুঁকি ব্যবস্থাপনাকে বাজারের অস্থিরতার সাথে খাপ খাইয়ে নিতে সক্ষম করে।

কৌশলগত সুবিধা

একাধিক নিশ্চিতকরণ ব্যবস্থাঃ এই কৌশলটি তিনটি স্বাধীন সূচকগুলির সামঞ্জস্যের প্রয়োজনের মাধ্যমে মিথ্যা সংকেতকে উল্লেখযোগ্যভাবে হ্রাস করে এবং লেনদেনের গুণমানকে উন্নত করে। এই “ত্রিগুণ ফিল্টারিং” পদ্ধতিটি নিশ্চিত করে যে কেবলমাত্র শক্তিশালী প্রবণতা সংকেতই লেনদেনকে ট্রিগার করবে।

স্বনির্ধারিত ঝুঁকি ব্যবস্থাপনাঃ কৌশলটি ATR ব্যবহার করে স্টপ এবং স্টপ লস স্তর গণনা করে, যা বাজারের অস্থিরতার সাথে স্বয়ংক্রিয়ভাবে সামঞ্জস্য করতে সক্ষম করে। এটি বিভিন্ন বাজারের অবস্থার মধ্যে ঝুঁকি খোলার সামঞ্জস্যতা নিশ্চিত করে।

নমনীয় প্যারামিটার সেটিংঃ নীতিটি ব্যবহারকারীদের ASO চক্র এবং গণনা পদ্ধতি, এসএসএল মুভিং এভারেজ চক্র, এমবিআই ব্রেকআউট রিভিউ পিরিয়ড এবং এটিআর সম্পর্কিত সেটিংস সহ বিভিন্ন উপাদানগুলির প্যারামিটারগুলিকে সামঞ্জস্য করতে দেয়, যাতে বিভিন্ন বাজার পরিস্থিতি এবং ব্যক্তিগত ঝুঁকি পছন্দ অনুসারে অপ্টিমাইজ করা যায়।

স্বচ্ছ ট্রেডিং কাঠামোঃ এই কৌশলটির নিয়মগুলি স্পষ্ট এবং সহজে বোঝা যায়, ব্যবসায়ীদের প্রবেশ এবং প্রস্থান শর্তগুলি পরিষ্কার করে দেয় এবং বিষয়গত বিচারের প্রয়োজনীয়তা হ্রাস করে।

কোন ওভারল্যাপ ট্রেডিংঃ কৌশলটি এমনভাবে ডিজাইন করা হয়েছে যাতে বর্তমান ট্রেড বন্ধ না হওয়া পর্যন্ত নতুন ট্রেড খোলা না হয়, যা ঝুঁকি পরিচালনা করতে এবং অত্যধিক ট্রেডিং প্রতিরোধ করতে সহায়তা করে।

প্রবণতা এবং গতিশীলতার সমন্বয়ঃ প্রবণতা ট্র্যাকিং (এসএসএল) এবং গতিশীলতা ব্রেকিং (এমবিআই) সূচকগুলির সমন্বয়ের মাধ্যমে, কৌশলটি প্রবণতা ক্যাপচার করার সাথে সাথে গতিশীলতা নিশ্চিত করতে সক্ষম হয়, যা সাধারণত আরও নির্ভরযোগ্য ট্রেডিং সংকেত দেয়।

কৌশলগত ঝুঁকি

- অতিরিক্ত ফিল্টারিংয়ের ঝুঁকিঃ তিনটি স্বাধীন সূচকের সামঞ্জস্যের প্রয়োজনের কারণে এই কৌশলটি লাভজনক ব্যবসায়ের সুযোগগুলি মিস করতে পারে। কিছু বাজারের পরিস্থিতিতে, এই কঠোর ফিল্টারিংয়ের ফলে কম ট্রেডিং ফ্রিকোয়েন্সি হতে পারে।

সমাধানঃ বিভিন্ন বাজারের অবস্থার সাথে খাপ খাইয়ে নেওয়ার জন্য বিভিন্ন সূচকের প্যারামিটারগুলিকে সামঞ্জস্য করার কথা বিবেচনা করা যেতে পারে, বা উচ্চতর অস্থিরতার বাজারে কিছু শর্ত যথাযথভাবে শিথিল করা যেতে পারে।

- প্যারামিটার সংবেদনশীলতা: কৌশলটির কার্যকারিতা চয়ন করা প্যারামিটারগুলির উপর অত্যন্ত নির্ভরশীল। অনুপযুক্ত প্যারামিটার সেটিংগুলি অত্যধিক মিথ্যা সংকেত বা গুরুত্বপূর্ণ বাজার চলাচল মিস করতে পারে।

সমাধানঃ একটি পূর্ণাঙ্গ রিটার্ন এবং প্যারামিটার অপ্টিমাইজেশান পরিচালনা করুন, একটি নির্দিষ্ট বাজার এবং সময় ফ্রেমের জন্য সর্বোত্তম প্যারামিটার সমন্বয় খুঁজে বের করুন। পারফরম্যান্সের উপর প্যারামিটার পরিবর্তনের প্রভাব মূল্যায়ন করার জন্য ধাপে ধাপে রিটার্ন ব্যবহার করার কথা বিবেচনা করুন।

- প্রবণতা বিপরীত ঝুঁকিঃ প্রবণতা বিপরীত হওয়ার সময় এই কৌশলটি একটি বড় বিপর্যয়ের সম্মুখীন হতে পারে, কারণ এটির দিক পরিবর্তন করার জন্য তিনটি সূচককে বিপরীত হওয়ার বিষয়টি নিশ্চিত করতে হবে।

সমাধানঃ প্রবণতা তীব্রতা ফিল্টার বা অস্থিরতা নিয়ন্ত্রণ ব্যবস্থা যোগ করার কথা বিবেচনা করুন, চরম বাজার অবস্থার অধীনে কৌশলগত আচরণকে সামঞ্জস্য করুন। সম্ভাব্য বড় আকারের প্রত্যাহারকে হ্রাস করার জন্য আরও তীব্র ক্ষতির ব্যবস্থাও প্রয়োগ করা যেতে পারে।

- স্লাইড পয়েন্ট এবং এক্সিকিউশন ঝুঁকিঃ প্রকৃত এক্সিকিউশন দামগুলি সিগন্যাল তৈরির সময় মূল্যের সাথে উল্লেখযোগ্য পার্থক্য থাকতে পারে, বিশেষত উচ্চতর অস্থিরতার বাজারে।

সমাধানঃ রিটার্নিংয়ে স্লাইড পয়েন্ট সিমুলেশন যুক্ত করুন এবং রিয়েল-টাইম ট্রেডিংয়ে মার্কেটপ্লেসের পরিবর্তে লিমিট লিস্ট ব্যবহার করুন। কৌশলটিতে অতিরিক্ত সুরক্ষা মার্জিন যুক্ত করার বিষয়টি বিবেচনা করুন।

- প্রযুক্তিগত সূচকগুলির উপর অত্যধিক নির্ভরশীলতাঃ এই কৌশলটি সম্পূর্ণরূপে প্রযুক্তিগত বিশ্লেষণের উপর ভিত্তি করে এবং মৌলিক বিষয়গুলিকে উপেক্ষা করে, যা কিছু বাজারের পরিস্থিতিতে সীমাবদ্ধতা হতে পারে।

সমাধানঃ মৌলিক ফিল্টার বা বাজার মনোভাবের সূচকগুলির সাথে প্রযুক্তিগত সংকেতগুলি পরিপূরক করার বিষয়ে বিবেচনা করুন। উদাহরণস্বরূপ, বাজারের অত্যধিক ওঠানামা হলে ট্রেডিং এড়ানোর জন্য উদ্বায়ী শর্তগুলি যুক্ত করা যেতে পারে।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

ডায়নামিক প্যারামিটার অ্যাডজাস্টমেন্টঃ বাজারের অবস্থার উপর ভিত্তি করে কৌশলগত প্যারামিটারগুলিকে স্বয়ংক্রিয়ভাবে সামঞ্জস্য করার জন্য একটি প্রক্রিয়া (যেমন অস্থিরতা বা প্রবণতার শক্তি) । উদাহরণস্বরূপ, এটিআর গুণকটি উচ্চ অস্থিরতার পরিবেশে প্রসারিত হতে পারে এবং কম অস্থিরতার পরিবেশে এটি সংক্ষিপ্ত হতে পারে। এটি বিভিন্ন বাজারের অবস্থার সাথে আরও ভালভাবে খাপ খাইয়ে নিতে এবং কৌশলটির স্থিতিশীলতা বাড়াতে পারে।

মার্কেট এনভায়রনমেন্ট ফিল্টার যুক্ত করুনঃ বর্তমান মার্কেট এনভায়রনমেন্ট (যেমন ট্রেন্ডিং, স্ট্রাইকিং বা র্যান্ডম) সনাক্ত করতে এবং বিভিন্ন এনভায়রনমেন্টের উপর ভিত্তি করে কৌশলগত আচরণকে সামঞ্জস্য করার জন্য অতিরিক্ত ফিল্টারগুলি চালু করুন। উদাহরণস্বরূপ, স্ট্রাইকিং মার্কেটে প্রবেশের জন্য আরও কঠোর শর্ত প্রয়োজন হতে পারে, যখন শক্তিশালী ট্রেন্ডিং মার্কেটে কিছু শর্ত শিথিল করা যেতে পারে।

আংশিক পজিশন ম্যানেজমেন্টঃ আরো জটিল পজিশন ম্যানেজমেন্ট সিস্টেম বাস্তবায়ন, যা সংকেত শক্তি, বাজার অস্থিরতা বা অন্যান্য কারণের উপর ভিত্তি করে আংশিক প্রবেশ এবং প্রস্থান করার অনুমতি দেয়। এটি “সমস্ত বা কিছুই না” ট্রেডিং পদ্ধতির ঝুঁকি হ্রাস করতে সহায়তা করে এবং আরও সূক্ষ্ম ঝুঁকি নিয়ন্ত্রণ সরবরাহ করে।

সময় ফিল্টার অপ্টিমাইজেশানঃ বিদ্যমান ফিডব্যাক সময় ফিল্টারিং বৈশিষ্ট্য উন্নত করুন, দিনের মধ্যে সময় ফিল্টার বা নির্দিষ্ট বাজার অবস্থার অধীনে সময় ফিল্টার যুক্ত করুন। কিছু বাজার নির্দিষ্ট সময়ের মধ্যে আরও সুস্পষ্ট প্রবণতা বৈশিষ্ট্য প্রদর্শন করতে পারে, এবং এই সময়ের জন্য অপ্টিমাইজেশান কৌশল সামগ্রিক কর্মক্ষমতা উন্নত করতে পারে।

সূচক উন্নতিঃ বিদ্যমান সূচকগুলির উন্নতি বা প্রতিস্থাপন বিবেচনা করুন। উদাহরণস্বরূপ, এসএসএল-তে সহজ সরল গড়ের পরিবর্তে স্বনির্ধারিত চলমান গড় ব্যবহার করা যেতে পারে, বা বাজার সংবেদনশীলতার পরিবর্তনের জন্য ASO এর বিকল্প গণনা পদ্ধতিগুলি অনুসন্ধান করা যেতে পারে।

মেশিন লার্নিং এন্টিমাইজেশনঃ মেশিন লার্নিং অ্যালগরিদমের প্রবর্তন করা হয় যাতে প্যারামিটার নির্বাচন বা ভবিষ্যদ্বাণী করা যায় যে কোন বাজার অবস্থার অধীনে কোন কৌশলটি সর্বোত্তমভাবে কাজ করতে পারে। এটি সিস্টেমকে ঐতিহাসিক তথ্য থেকে শিখতে এবং ভবিষ্যতে বাজার পরিবর্তনের সাথে মানিয়ে নিতে সহায়তা করতে পারে।

স্টপ/স্টপ লস অপ্টিমাইজেশানঃ আরও জটিল স্টপ কৌশল যেমন স্টপ ট্র্যাকিং বা সমর্থন/প্রতিরোধের স্তরের উপর ভিত্তি করে গতিশীল স্টপিংয়ের জন্য। একইভাবে, মার্কেট কাঠামোর উপর ভিত্তি করে স্মার্ট স্টপ লস প্রক্রিয়া বিবেচনা করা যেতে পারে, কেবলমাত্র এটিআর গুণকের উপর নির্ভর করে না।

সারসংক্ষেপ

ট্রিপল-ফিল্টার ডাইমেনশন ট্রেন্ড ক্যাপচার সিস্টেম হল একটি বিস্তৃত ট্রেডিং কৌশল যা ASO-র সংবেদন সূচক, এসএসএল ট্রেন্ড চ্যানেল এবং এমবিআই ডাইমেনশন ব্রেকআউট সূচককে একত্রিত করে একটি কঠোরভাবে ফিল্টারযুক্ত ট্রেন্ড ট্র্যাকিং পদ্ধতি সরবরাহ করে। এই কৌশলটির প্রধান সুবিধা হল এর একাধিক নিশ্চিতকরণ প্রক্রিয়া এবং স্ব-অনুকূল ঝুঁকি ব্যবস্থাপনা সিস্টেম যা মিথ্যা সংকেত হ্রাস করতে এবং বিভিন্ন বাজারের অস্থিরতার সাথে খাপ খাইয়ে নিতে সহায়তা করে।

যদিও অতিরিক্ত পরিমাপ এবং প্যারামিটার সংবেদনশীলতার মতো সম্ভাব্য ঝুঁকি রয়েছে, তবে যথাযথ প্যারামিটার অপ্টিমাইজেশন এবং অতিরিক্ত ঝুঁকি ব্যবস্থাপনার কৌশলগুলির মাধ্যমে এই সমস্যাগুলি কার্যকরভাবে প্রশমিত করা যেতে পারে। ভবিষ্যতের অপ্টিমাইজেশনের দিকনির্দেশগুলিতে ডায়নামিক প্যারামিটার সমন্বয়, বাজার পরিবেশের ফিল্টারিং এবং আরও জটিল পজিশন ম্যানেজমেন্ট সিস্টেম অন্তর্ভুক্ত থাকতে পারে, যা কৌশলগুলির কার্যকারিতা এবং স্থিতিশীলতা আরও উন্নত করার সম্ভাবনা রয়েছে।

সামগ্রিকভাবে, এই ট্রিপল ফিল্টারিং পদ্ধতিটি ব্যবসায়ীদের জন্য একটি মূল্যবান হাতিয়ার সরবরাহ করে যারা একটি স্পষ্ট কাঠামো এবং নির্ভরযোগ্য ট্রেডিং সংকেত খুঁজছেন। সংবেদন বিশ্লেষণ, প্রবণতা সনাক্তকরণ এবং গতিশীলতা নিশ্চিতকরণের সংমিশ্রণের মাধ্যমে, কৌশলটি সতর্কতার সাথে ঝুঁকি পরিচালনার সাথে সাথে বিভিন্ন বাজারের অবস্থার মধ্যে উচ্চ সম্ভাব্যতার ব্যবসায়ের সুযোগগুলি সনাক্ত করতে সক্ষম। এই পদ্ধতিটি তাদের ট্রেডিং সিস্টেমের একটি শক্তিশালী উপাদান হতে পারে যারা প্যারামিটার অপ্টিমাইজেশন এবং কৌশলগত সামঞ্জস্যের জন্য সময় ব্যয় করতে ইচ্ছুক।

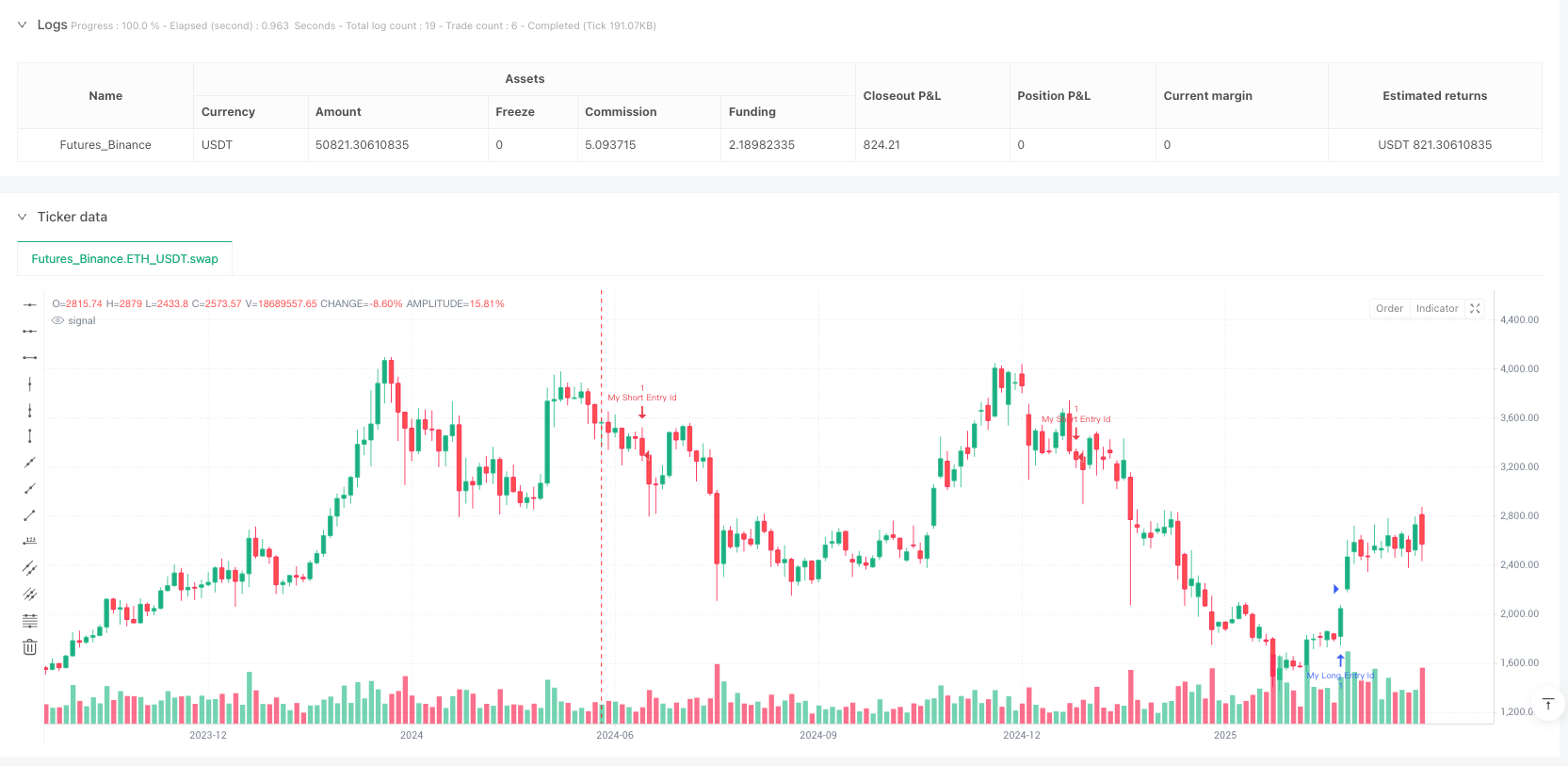

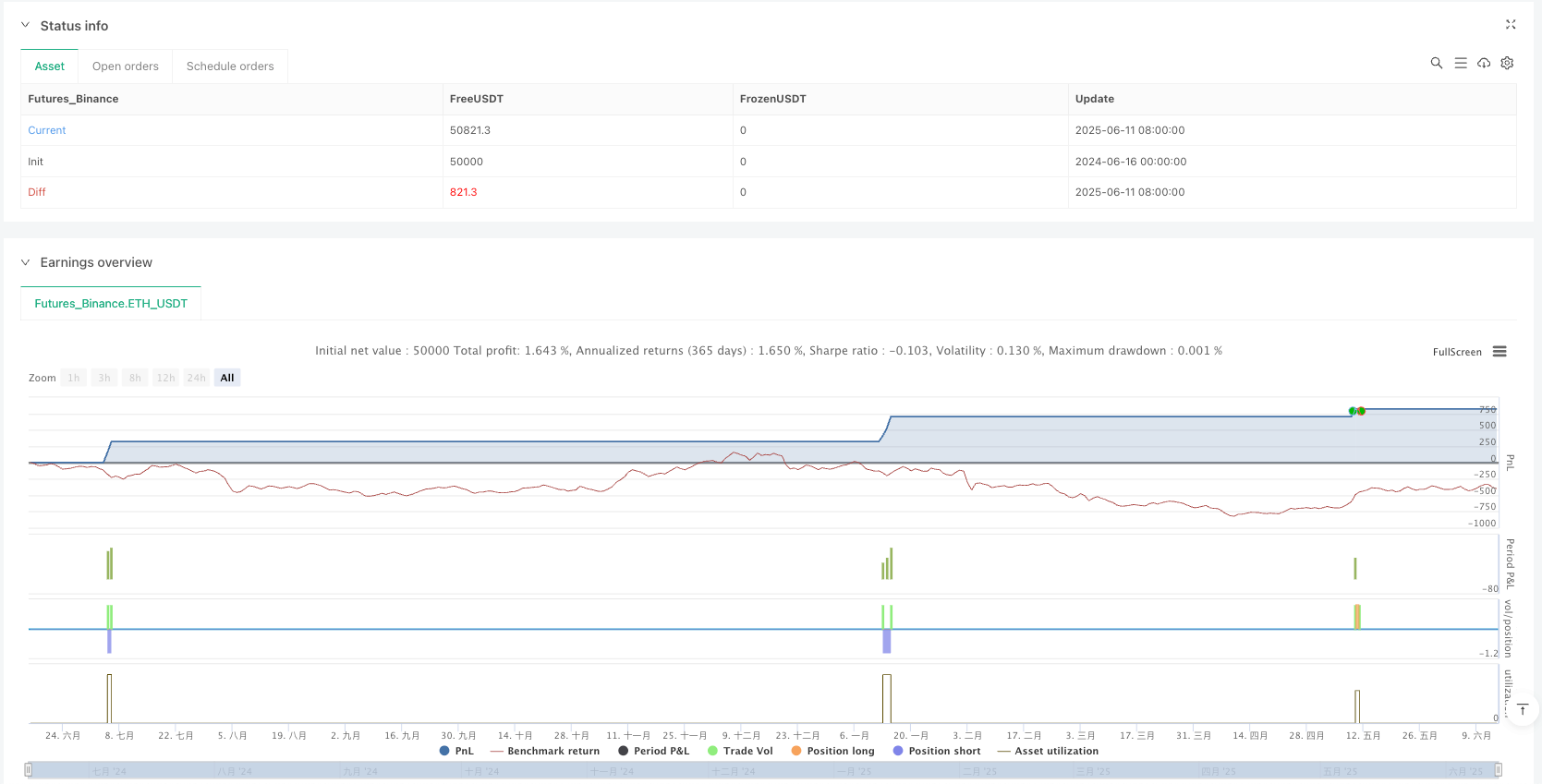

/*backtest

start: 2024-06-16 00:00:00

end: 2025-06-14 08:00:00

period: 3d

basePeriod: 3d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Darkoexe

//@version=5

strategy("PMZ's Triple Filter Trend Strategy {Darkoexe}", overlay=true, initial_capital=10000, pyramiding=2, margin_long=50, margin_short=50)

length=input.int(10,"ASO Period?",minval=1,maxval=100)

mode=input.int(0,"ASO Calculation Method:",minval=0,maxval=2)

intrarange=high-low

grouplow=ta.lowest(low,length)

grouphigh=ta.highest(high,length)

groupopen=open[length-1]

grouprange=grouphigh-grouplow

K1=intrarange==0 ? 1 : intrarange

K2=grouprange==0 ? 1 : grouprange

intrabarbulls=((((close-low)+(high-open))/2)*100)/K1

groupbulls=((((close-grouplow)+(grouphigh-groupopen))/2)*100)/K2

intrabarbears=((((high-close)+(open-low))/2)*100)/K1

groupbears=((((grouphigh-close)+(groupopen-grouplow))/2)*100)/K2

TempBufferBulls= mode==0 ? (intrabarbulls+groupbulls)/2 : mode==1 ? intrabarbulls : groupbulls

TempBufferBears= mode==0 ? (intrabarbears+groupbears)/2 : mode==1 ? intrabarbears : groupbears

ASOBulls=ta.sma(TempBufferBulls,length)

ASOBears=ta.sma(TempBufferBears,length)

//ASO

// Modification

var cross = false

var isASObull = ASOBulls>ASOBears ? true : false

if(ASOBulls>ASOBears and isASObull == false)

isASObull := true

cross := true

else if(ASOBulls<ASOBears and isASObull == true)

isASObull := false

cross := true

else

cross := false

//SSL

len=input.int(title="SSL Period", defval=10)

smaHigh=ta.sma(high, len)

smaLow=ta.sma(low, len)

float Hlv = na

Hlv := close > smaHigh ? 1 : close < smaLow ? -1 : Hlv[1]

sslDown = Hlv < 0 ? smaHigh: smaLow

sslUp = Hlv < 0 ? smaLow : smaHigh

//Modification

var isSSLbull = sslUp>sslDown ? true: false

if(sslUp>sslDown)

isSSLbull := true

else if(sslUp<sslDown)

isSSLbull := false

//MBI

per = input(12,title="MBI Period")

H = ta.highest(hl2,per)

hi = H[1]

L = ta.lowest(hl2,per)

lo = L[1]

cl = close

ind = cl>hi? 1 : cl<lo? -1 : 0

//Modification

var longCondition = false

var shortCondition = false

if(ind>0 and isASObull==true and cross==true and isSSLbull==true)

longCondition := true

else if(ind<0 and isASObull==false and cross==true and isSSLbull==false)

shortCondition := true

// Define strategy parameters

// risk_percent = input(2, title="Risk Percentage")

targetATR = input(1, title="Take Profit ATR ratio")

stopLossATR = input(1.5, title="Stop loss ATR ratio")

atrPeriod = input(14, title="ATR period")

ATR = ta.atr(atrPeriod)

// Calculate take profit level based on the reward ratio

take_profit_price = longCondition? close + (targetATR*ATR): shortCondition? close - (targetATR*ATR): 0

stop_loss_price = longCondition? close - (stopLossATR*ATR): shortCondition? close + (stopLossATR*ATR): 0

if (longCondition and strategy.opentrades == 0)

// take_profit_price = close + targetATR*ATR

// stop_loss_price = close - (stopLossATR*ATR)

strategy.entry("My Long Entry Id", strategy.long)

strategy.exit("Exit", from_entry="My Long Entry Id", stop=stop_loss_price, limit=take_profit_price)

longCondition := false

else if (shortCondition and strategy.opentrades == 0)

// take_profit_price = close - targetATR*ATR

// stop_loss_price = close + (stopLossATR*ATR)

strategy.entry("My Short Entry Id", strategy.short)

strategy.exit("Exit", from_entry="My Short Entry Id", stop=stop_loss_price, limit=take_profit_price)

shortCondition := false