ওভারভিউ

ডাবল ইকুয়ালিয়েন্ট ক্রস ট্রেন্ড ট্র্যাকিং কৌশলটি MACD নিশ্চিতকরণ সংকেতগুলির সাথে মিলিত একটি পরিমাণগত ট্রেডিং কৌশল যা একটি চলমান গড় ক্রস এবং একটি MACD প্রযুক্তিগত সূচককে একত্রিত করে। এই কৌশলটি স্বল্পমেয়াদী চলমান গড় এবং দীর্ঘমেয়াদী চলমান গড়ের ক্রসগুলি ব্যবহার করে ট্রেন্ডের পরিবর্তনগুলি সনাক্ত করতে এবং MACD সূচকগুলি ব্যবহার করে অতিরিক্ত ট্রেডিং নিশ্চিতকরণ সংকেত সরবরাহ করে, যার ফলে ট্রেডিং সিদ্ধান্তের নির্ভুলতা বৃদ্ধি পায়। কৌশলটি স্টপ লস ফাংশনও সংহত করে, যা কার্যকরভাবে ঝুঁকি নিয়ন্ত্রণ করে। এই সমন্বয় পদ্ধতিটি মাঝারি এবং দীর্ঘমেয়াদী প্রবণতার পরিবর্তনগুলি ক্যাপচার করার জন্য তৈরি করা হয়েছে, যখন সূচক নিশ্চিতকরণের মাধ্যমে কিছু ভুয়া সংকেতগুলি ফিল্টার করে।

কৌশল নীতি

এই কৌশলটির মূল নীতি দুটি মূল প্রযুক্তিগত সূচকের উপর ভিত্তি করে তৈরি করা হয়েছেঃ চলমান গড় এবং MACD সূচক।

প্রথমত, কৌশলটি দুটি চলমান গড় গণনা করেঃ একটি স্বল্পমেয়াদী চলমান গড় (ডিফল্ট 50 চক্র) এবং একটি দীর্ঘমেয়াদী চলমান গড় (ডিফল্ট 200 চক্র) । ব্যবহারকারীগণ গণনার ভিত্তি হিসাবে একটি সরল চলমান গড় (এসএমএ) বা একটি সূচকীয় চলমান গড় (ইএমএ) ব্যবহার করতে পারেন। স্বল্পমেয়াদী চলমান গড়ের নীচে থেকে দীর্ঘমেয়াদী চলমান গড়ের উপরে যখন একটি “গোল্ডেন ফর্ক” তৈরি হয়, এটি সাধারণত একটি উত্থান প্রবণতার সূচনা সংকেত হিসাবে দেখা হয়।

দ্বিতীয়ত, কৌশলটি MACD সূচকটি গণনা করে (ডিফল্ট প্যারামিটার হল 12, 26, 9) এবং MACD লাইন এবং সংকেত লাইনের আপেক্ষিক অবস্থানকে ট্রেন্ড নিশ্চিতকরণ হিসাবে ব্যবহার করে। কেবলমাত্র যখন MACD লাইনটি সংকেত লাইনের উপরে থাকে তখনই একটি উত্থান প্রবণতা নিশ্চিত বলে মনে করা হয়।

কৌশলটির প্রবেশের শর্ত হলঃ স্বল্পমেয়াদী চলমান গড়টি দীর্ঘমেয়াদী চলমান গড়ের উপরে উর্ধ্বমুখী ((গোল্ড ফোর্ক গঠন করে) এবং এমএসিডি লাইনটি সংকেত লাইনের উপরে অবস্থিত। এই সংমিশ্রণটি মূল্যের প্রবণতা এবং গতিশীলতার সূচককে একই সাথে একটি উর্ধ্বমুখী সংকেত প্রদর্শন করতে বলে, যার ফলে সংকেতের নির্ভরযোগ্যতা বৃদ্ধি পায়।

এই কৌশলটির আউটপুট শর্ত হলঃ স্বল্পমেয়াদী চলমান গড় নীচে দীর্ঘমেয়াদী চলমান গড়কে অতিক্রম করে ((একটি মৃত ফর্ক গঠন করে), এই সময়ে একটি উত্থান প্রবণতা শেষ বলে মনে করা হয়।

একই সময়ে, কৌশলটি শতাংশ স্টপ-অফ-লস প্রক্রিয়াটি বাস্তবায়ন করে, ডিফল্টরূপে 5% স্টপ-অফ এবং 2% স্টপ-অফ সেট করে, যা প্রতিটি ব্যবসায়ের জন্য একটি স্পষ্ট ঝুঁকি নিয়ন্ত্রণের সুযোগ দেয়।

কৌশলগত সুবিধা

প্রবণতা ও গতিশীলতার দ্বৈত নিশ্চিতকরণ: সমান্তরাল ক্রস এবং MACD সূচকগুলির সাথে মিলিত, দামের প্রবণতা এবং গতিশীলতা একই সাথে একটি মুষ্টিমেয় সংকেত প্রদর্শন করতে বলে, যা কার্যকরভাবে মিথ্যা সংকেতের ঘনত্ব হ্রাস করে।

প্যারামিটার নমনীয়: কৌশলটি স্বল্প ও দীর্ঘমেয়াদী চলমান গড়ের চক্রের সমন্বয় এবং এসএমএ বা ইএমএ গণনা পদ্ধতির বিকল্পের অনুমতি দেয়, যাতে কৌশলটি বিভিন্ন বাজার এবং সময়কালের ট্রেডিং চাহিদার সাথে খাপ খায়।

উন্নত ঝুঁকি ব্যবস্থাপনা: অন্তর্নির্মিত শতাংশ স্টপ লস ব্যবস্থা, যা বাজারের অস্থিরতা এবং ব্যক্তিগত ঝুঁকি পছন্দ অনুসারে সামঞ্জস্য করা যেতে পারে, প্রতিটি লেনদেনের ঝুঁকি নিয়ন্ত্রণযোগ্য সীমার মধ্যে রয়েছে তা নিশ্চিত করে।

ব্যবসায়িক সিদ্ধান্তের পদ্ধতি: কৌশলটি সম্পূর্ণরূপে বস্তুনিষ্ঠ প্রযুক্তিগত সূচকগুলির উপর ভিত্তি করে তৈরি করা হয়েছে, ট্রেডিং প্রক্রিয়ার মধ্যে বিষয়গত মানসিক উপাদানগুলিকে সরিয়ে দেওয়া হয়েছে এবং ট্রেডিংয়ের শৃঙ্খলা বাড়ানো হয়েছে।

কৌশলগত যুক্তি সংক্ষিপ্ত: একাধিক সূচক সংযুক্ত করা সত্ত্বেও, কৌশলগত লজিক পরিষ্কার, সহজে বোঝা যায় এবং বাস্তবায়িত হয়, যা বিভিন্ন অভিজ্ঞতার স্তরের ব্যবসায়ীদের জন্য উপযুক্ত।

কৌশলগত ঝুঁকি

পিছিয়ে পড়ার ঝুঁকি: চলমান গড় নিজেই একটি পিছিয়ে পড়া সূচক, বিশেষত দীর্ঘ-চক্রের চলমান গড় (যেমন 200 চক্র) প্রবেশ এবং প্রস্থান সংকেতকে তুলনামূলকভাবে পিছিয়ে দিতে পারে এবং দ্রুত পাল্টা বাজারে সময়মত পাল্টা পয়েন্টগুলি ধরতে ব্যর্থ হতে পারে।

বাজারের অস্থিরতা: কোন সুস্পষ্ট প্রবণতা ছাড়াই অস্থির বাজারে, সমান্তরাল ক্রস কৌশলগুলি ঘন ঘন মিথ্যা সংকেত তৈরি করতে পারে, যার ফলে ক্রমাগত ক্ষতিগ্রস্ত লেনদেন হয়।

পরামিতি সংবেদনশীলতা: কৌশলগত পারফরম্যান্স প্যারামিটার নির্বাচনের জন্য সংবেদনশীল (যেমন গড় লাইন চক্রের দৈর্ঘ্য), বিভিন্ন বাজার এবং সময়কালের জন্য বিভিন্ন প্যারামিটার সেটিংয়ের প্রয়োজন হতে পারে, যার জন্য পর্যাপ্ত ইতিহাসের পুনরাবৃত্তি এবং অপ্টিমাইজেশন প্রয়োজন।

প্রযুক্তিগত সূচকগুলির উপর অত্যধিক নির্ভরশীলতা: কৌশলটি সম্পূর্ণরূপে প্রযুক্তিগত সূচকগুলির উপর ভিত্তি করে তৈরি করা হয়েছে, মৌলিক বিষয়গুলি এবং বাজারের কাঠামোর পরিবর্তনকে উপেক্ষা করে, যা বড় বাজার ইভেন্ট বা অস্বাভাবিক পরিস্থিতিতে খারাপ হতে পারে।

ক্ষতির ঝুঁকি: স্থির শতাংশের স্টপ লস উচ্চতর অস্থিরতার বাজারে খুব ঘন ঘন ট্রিগার হতে পারে, এবং কম অস্থিরতার বাজারে খুব শিথিল হতে পারে এবং ঝুঁকি কার্যকরভাবে নিয়ন্ত্রণ করতে পারে না।

সমাধানঃ

- স্টপ লস সেটিং যা স্বতঃস্ফূর্তভাবে ওঠানামা করতে পারে

- ট্রেন্ডের শক্তি নির্ধারণের জন্য ADX এর মতো বাজার পরিবেশে ফিল্টার যুক্ত করা

- সমান্তরাল প্যারামিটার অপ্টিমাইজ করুন, অথবা স্বনির্ধারিত সমান্তরাল ব্যবহার বিবেচনা করুন

- অস্থির বাজারে ঘন ঘন লেনদেন এড়াতে লেনদেনের ফিল্টারিংয়ের নিয়ম বাড়ানো

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

বাজার পরিবেশে ফিল্টারিং বাড়ানো: বাজারের প্রবণতার শক্তি এবং অস্থিরতা নির্ধারণের জন্য ADX ((অর্ধমুখী দিকনির্দেশক) বা ATR ((আসল ওঠানামা) এর মতো সূচকগুলি প্রবর্তন করুন এবং কেবলমাত্র শক্তিশালী প্রবণতা বাজারের পরিবেশে লেনদেন করুন। এটি বাজারের অস্থিরতার মধ্যে মিথ্যা সংকেতকে উল্লেখযোগ্যভাবে হ্রাস করতে পারে এবং কৌশলটির সামগ্রিক বিজয়ী হারকে বাড়িয়ে তুলতে পারে।

স্টপ লস সিস্টেম অপ্টিমাইজ করুন: স্থির শতাংশ স্টপ লসকে পরিবর্তন করে বাজারের অস্থিরতার উপর ভিত্তি করে গতিশীল স্টপ লস করা, যেমন এটিআর এর গুণিতক ব্যবহার করে স্টপ পজিশন সেট করা। এটি ঝুঁকি ব্যবস্থাপনাকে বর্তমান বাজারের অবস্থার সাথে আরও উপযুক্ত করে তোলে, উচ্চ অস্থিরতার বাজারে আরও আরামদায়ক স্টপ সেট করে এবং কম অস্থিরতার বাজারে আরও কঠোর স্টপ সেট করে।

লেনদেন নিশ্চিতকরণ ফিল্টার যোগ করুন: MACD ছাড়াও, RSI ((আপেক্ষিকভাবে দুর্বল সূচক) বা র্যান্ডম সূচকগুলিকে অতিরিক্ত লেনদেনের নিশ্চিতকরণের শর্ত হিসাবে বিবেচনা করুন, একাধিক সূচক সামঞ্জস্যের সংকেত প্রয়োজন যাতে লেনদেন করা যায়, যা মিথ্যা সংকেতের হারকে আরও কমিয়ে দেয়।

সময় ফিল্টার চালু করুন: বাজারের মৌসুমীতা এবং সময় প্যাটার্ন বিবেচনা করুন, ঐতিহাসিকভাবে খারাপ পারফরম্যান্সের সময় ট্রেডিং এড়িয়ে চলুন, বা বিভিন্ন সময়ের জন্য বিভিন্ন প্যারামিটার সেটিং ব্যবহার করুন।

অভিযোজন প্যারামিটার অনুসন্ধান করুন: ফিক্সড গড় লাইন চক্র এবং MACD প্যারামিটারগুলিকে স্বনির্ধারিত প্যারামিটারে রূপান্তর করুন, বাজারের সাম্প্রতিক ওঠানামা বা পর্যায়ক্রমিকতার উপর ভিত্তি করে প্যারামিটারগুলির মান স্বয়ংক্রিয়ভাবে সামঞ্জস্য করুন, যাতে কৌশলগুলি ক্রমবর্ধমান বাজারের পরিবেশের সাথে আরও ভালভাবে মানিয়ে নিতে পারে।

পজিশন ম্যানেজমেন্ট মডিউল যোগ করুন: বর্তমানে কৌশলটি স্থির তহবিলের অনুপাত ব্যবহার করে ((100% পজিশন), আপনি বাজারের প্রবণতার শক্তি, ট্রেডিং সিগন্যালের গুণমান বা অ্যাকাউন্টের ক্ষতিগ্রস্থ অবস্থার উপর ভিত্তি করে পজিশনের আকার পরিবর্তন করতে পারেন, আরও সূক্ষ্ম তহবিল পরিচালনার জন্য।

সারসংক্ষেপ

ডাবল ইয়ারলাইন ক্রস ট্রেন্ড ট্র্যাকিং কৌশলটি MACD নিশ্চিতকরণ সংকেতগুলির সাথে মিলিত একটি পরিমাণগত ট্রেডিং সিস্টেম যা মূল্যের প্রবণতা এবং গতিশীলতার সূচককে একত্রিত করে। কৌশলটি স্বল্পমেয়াদী ইয়ারলাইনকে দীর্ঘমেয়াদী ইয়ারলাইন অতিক্রম করতে এবং MACD লাইনটি সংকেত লাইনের উপরে অবস্থিত বলে ডাবল শর্তগুলি কার্যকরভাবে ফিল্টার করে, যা কিছু মিথ্যা সংকেতকে উন্নত করে এবং ট্রেডিং সিদ্ধান্তের নির্ভুলতা বাড়ায়। একই সাথে, বিল্ট-ইন স্টপ-অফ-লস প্রক্রিয়াটি ঝুঁকি নিয়ন্ত্রণের জন্য সুরক্ষা সরবরাহ করে।

এই কৌশলটি সুস্পষ্ট প্রবণতাযুক্ত মাঝারি এবং দীর্ঘমেয়াদী বাজার পরিবেশে ব্যবহারের জন্য উপযুক্ত এবং প্রবণতা পরিবর্তনকে পদ্ধতিগতভাবে ক্যাপচার করতে এবং ঝুঁকি নিয়ন্ত্রণ করতে চান এমন ব্যবসায়ীদের জন্য একটি ভাল পছন্দ। তবে, কৌশলটি অস্থির বাজারে ভাল কাজ করতে পারে না এবং কিছুটা পশ্চাদপসরণের ঝুঁকি রয়েছে।

বাজারের পরিবেশের ফিল্টারিং, স্টপ লস ম্যানেজমেন্টের অপ্টিমাইজেশান, অতিরিক্ত নিশ্চিতকরণ সূচকগুলি প্রবর্তন করা এবং স্ব-অনুকূলিতকরণ প্যারামিটারগুলি অন্বেষণের মতো দিকগুলিকে অপ্টিমাইজ করার মাধ্যমে এই কৌশলটি আরও কার্যকারিতা এবং অভিযোজনযোগ্যতা বাড়ানোর সম্ভাবনা রয়েছে। বাস্তব প্রয়োগের জন্য, বিভিন্ন বাজার এবং সময়কালের মধ্যে পর্যাপ্ত historicalতিহাসিক পুনরাবৃত্তি এবং প্যারামিটার অপ্টিমাইজেশন করার পরামর্শ দেওয়া হয় যাতে নির্দিষ্ট ট্রেডিং পরিবেশের জন্য সবচেয়ে উপযুক্ত প্যারামিটার প্যাকেজ পাওয়া যায়।

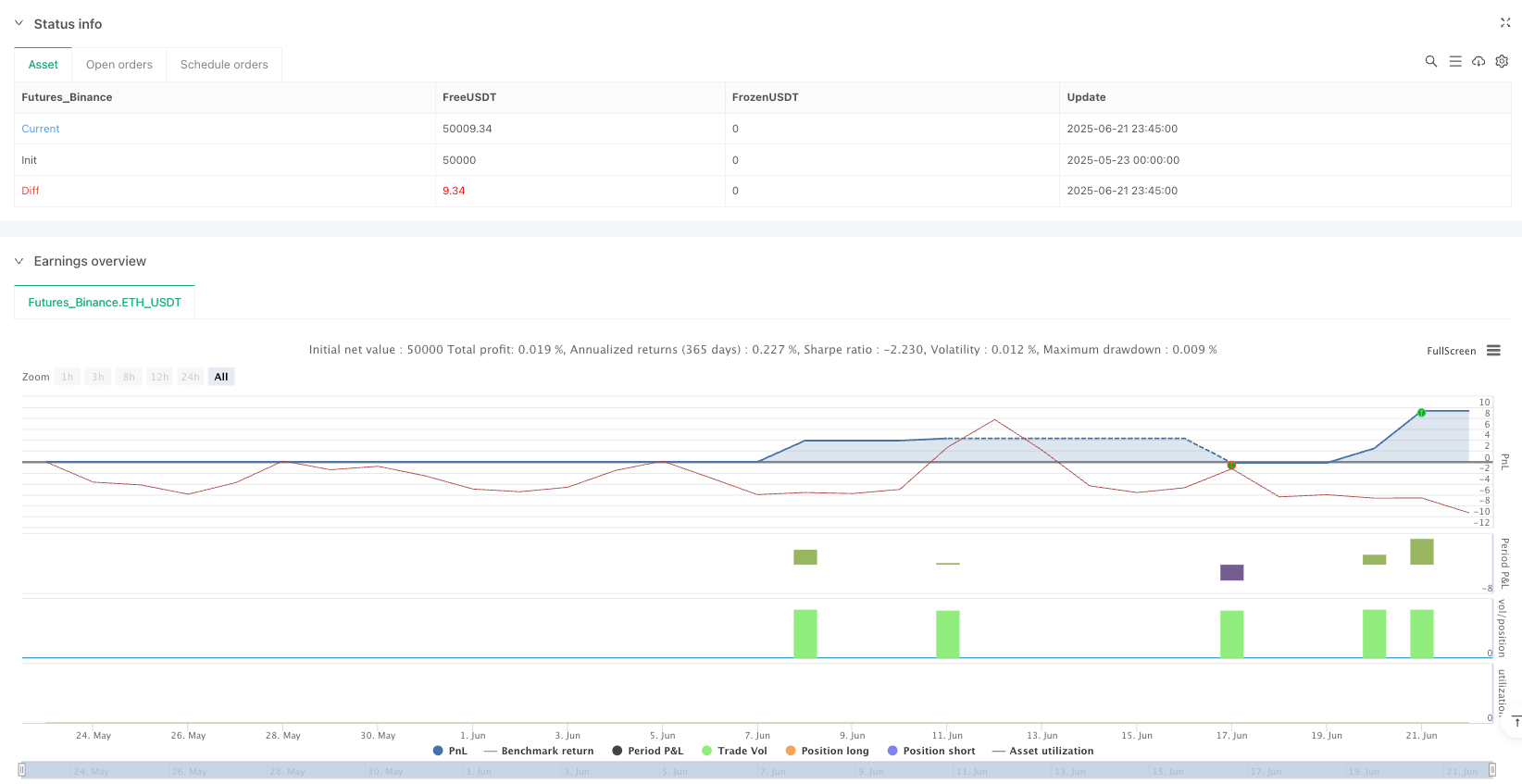

/*backtest

start: 2025-05-23 00:00:00

end: 2025-06-22 00:00:00

period: 15m

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=5

strategy("Trend-Following MA Crossover with MACD Confirmation", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === INPUTS ===

shortMA_length = input.int(50, title="Short-Term MA Length")

longMA_length = input.int(200, title="Long-Term MA Length")

use_sma = input.bool(true, title="Use SMA (unchecked = EMA)")

takeProfitPerc = input.float(5.0, title="Take Profit (%)", step=0.1)

stopLossPerc = input.float(2.0, title="Stop Loss (%)", step=0.1)

// === MOVING AVERAGES ===

shortMA = use_sma ? ta.sma(close, shortMA_length) : ta.ema(close, shortMA_length)

longMA = use_sma ? ta.sma(close, longMA_length) : ta.ema(close, longMA_length)

// === MACD CALCULATION ===

[macdLine, signalLine, _] = ta.macd(close, 12, 26, 9)

// === STRATEGY LOGIC ===

trendCondition = ta.crossover(shortMA, longMA)

macdConfirm = macdLine > signalLine

longCondition = trendCondition and macdConfirm

exitCondition = ta.crossunder(shortMA, longMA)

// === EXECUTION ===

if (longCondition)

strategy.entry("Long", strategy.long)

if (exitCondition)

strategy.close("Long")

// === RISK MANAGEMENT ===

takeProfitPoints = close * takeProfitPerc / 100

stopLossPoints = close * stopLossPerc / 100

if (longCondition)

strategy.exit("TP/SL", from_entry="Long", profit=takeProfitPoints, loss=stopLossPoints)

// === PLOTS ===

plot(shortMA, title="Short MA", color=color.blue)

plot(longMA, title="Long MA", color=color.orange)

plot(macdLine, title="MACD Line", color=color.green)

plot(signalLine, title="Signal Line", color=color.red)