ওভারভিউ

Z-Score ডায়নামিক সমান্তরাল ক্রস কোয়ান্টাম ট্রেডিং কৌশল একটি পরিসংখ্যানগত Z স্কোর নীতি এবং চলমান গড় ক্রস সিগন্যালের উপর ভিত্তি করে একটি সমন্বিত ট্রেডিং সিস্টেম। এই কৌশলটি দামের মানকিত বিচ্যুতি (Z-Score) গণনা করে এবং স্বল্পমেয়াদী এবং দীর্ঘমেয়াদী মসৃণ চলমান গড়ের ক্রসগুলিকে একত্রিত করে একটি ক্রয়-বিক্রয় সংকেত তৈরি করে। এই পদ্ধতিটি কেবলমাত্র দামের পরম পরিবর্তনগুলিকেই বিবেচনা করে না, তবে পরিসংখ্যানগত বন্টনে দামের আপেক্ষিক অবস্থানের দিকে বেশি মনোযোগ দেয়, যার ফলে সম্ভাব্যতা এবং পরিসংখ্যানগত নীতিগুলির উপর ভিত্তি করে একটি বাজার প্রবেশ এবং প্রস্থান ব্যবস্থা সরবরাহ করে।

কৌশল নীতি

Z-Score হল একটি পরিসংখ্যান যা পরিমাপ করে যে একটি ডেটা পয়েন্ট কতগুলি স্ট্যান্ডার্ড ডিভার্জেন্স দ্বারা গড় থেকে বিচ্যুত হয়। এটি Z = (X - μ) / σ, যেখানে X হল বর্তমান মূল্য, μ হল গড়, এবং σ হল স্ট্যান্ডার্ড ডিভার্জেন্স।

কৌশল বাস্তবায়নের প্রধান ধাপগুলো হলঃ

- প্রথমত, ব্যবহারকারীর সংজ্ঞায়িত বেসিক চক্র (ডিফল্ট 3) ব্যবহার করে ক্লোজ-আপ মূল্যের উপর ভিত্তি করে অরিজিনাল জেড-স্কোর গণনা করুন

- মূল জেড-স্কোরের জন্য স্বল্পমেয়াদী মসৃণকরণ (ডিফল্ট চক্র 3) এবং দীর্ঘমেয়াদী মসৃণকরণ (ডিফল্ট চক্র 5)

- যখন একটি স্বল্পমেয়াদী Z-Score লাইন একটি দীর্ঘমেয়াদী Z-Score লাইন অতিক্রম করে, একটি ক্রয় সংকেত উত্পন্ন হয়

- যখন একটি স্বল্পমেয়াদী Z-স্কোর লাইন একটি দীর্ঘমেয়াদী Z-স্কোর লাইন অতিক্রম করে, একটি বিক্রয় সংকেত উত্পন্ন হয়

- অত্যধিক লেনদেন এড়াতে, একটি সংকেত ব্যবধান ব্যবস্থা চালু করা হয়েছে, যা দুটি একই সংকেতের মধ্যে একটি নির্দিষ্ট সংখ্যক কে লাইন ব্যবধান করতে হবে (ডিফল্ট 5)

একই সময়ে, কৌশলটি ঐতিহ্যবাহী মুভিং এভারেজ (এমএ) সরবরাহ করে, যার মধ্যে রয়েছে তিনটি গড়, স্বল্পমেয়াদী (৫-চক্র), মধ্যমেয়াদী (২১-চক্র) এবং দীর্ঘমেয়াদী (৬০-চক্র) । এই গড়গুলি ব্যবসায়ীদের মূল্যের প্রবণতার পরিবর্তনগুলিকে আরও স্বজ্ঞাতভাবে দেখতে সহায়তা করে।

কৌশলগত সুবিধা

মৌলিক পরিসংখ্যানZ-Score সূচকটি পরিসংখ্যানগত নীতির উপর ভিত্তি করে, মূল্যের ওঠানামাকে মানসম্মত করতে সক্ষম, যাতে অস্বাভাবিক মূল্যের পরিবর্তনগুলি সনাক্ত করা সহজ হয়। যখন Z-Score খুব বেশি বা খুব কম হয়, তখন দামের গড় থেকে বিচ্যুতি বেশি হয় এবং গড়ের দিকে ফিরে যাওয়ার সুযোগ থাকতে পারে।

দ্বৈত পরিস্রাবণকৌশলটি Z-Score সূচক এবং চলমান গড়কে একসাথে ব্যবহার করে, একটি দ্বৈত নিশ্চিতকরণ ব্যবস্থা গঠন করে। Z-Score ক্রসগুলি প্রধান সংকেত সরবরাহ করে, এবং চলমান গড় সিস্টেমটি প্রবণতা নিশ্চিতকরণের সহায়ক সরঞ্জাম হিসাবে কাজ করে।

নমনীয় প্যারামিটার সেটিং: ব্যবহারকারীরা বিভিন্ন বাজার এবং লেনদেনের প্রজাতির বৈশিষ্ট্য অনুসারে Z-Score এর গণনা চক্র, মসৃণতা প্যারামিটার এবং সংকেত ব্যবধানকে সামঞ্জস্য করতে পারে, কৌশলটির ব্যক্তিগতকরণ করতে পারে।

রিয়েল-টাইম ট্রেডিং ফিডব্যাক: কৌশলটি একটি গ্রাফিকাল ইন্টারফেসের মাধ্যমে ক্রয়-বিক্রয় সংকেতগুলিকে স্বজ্ঞাতভাবে প্রদর্শন করে এবং ব্যবসায়ীদের কৌশলটির কার্যকারিতা দ্রুত মূল্যায়ন করতে সহায়তা করার জন্য পজিশন হোল্ডিং এবং লাভ-ক্ষতির বিষয়ে রিয়েল-টাইম প্রতিক্রিয়া সরবরাহ করে।

পূর্ব সতর্কতাইন্টিগ্রেটেড অ্যালার্ম সিস্টেম, যখন কেনা বা বিক্রি করার সিগন্যাল ট্রিগার করা হয়, তখন রিয়েল টাইমে সতর্কতা জারি করা হয়, যা ব্যবসায়ীদের সময়মত ট্রেডিং সুযোগ ধরতে সাহায্য করে।

কৌশলগত ঝুঁকি

পরামিতি সংবেদনশীলতা: Z-Score এর গণনা এবং মসৃণতা প্যারামিটারগুলি কৌশলগত পারফরম্যান্সের উপর উল্লেখযোগ্য প্রভাব ফেলে। ভুল প্যারামিটার সেটগুলি অত্যধিক লেনদেন বা গুরুত্বপূর্ণ সংকেতগুলি মিস করতে পারে। ঐতিহাসিক পুনর্বিবেচনার মাধ্যমে একটি নির্দিষ্ট বাজারের জন্য সবচেয়ে উপযুক্ত প্যারামিটার সমন্বয় খুঁজে বের করার পরামর্শ দেওয়া হয়।

বাজারের দুর্বলতা

পরিসংখ্যানগত ঝুঁকিZ- স্কোর অনুমান করে যে দামের ওঠানামা স্বাভাবিক বন্টনের সাথে সামঞ্জস্যপূর্ণ, তবে প্রকৃত বাজারে দামের ওঠানামা হতে পারে যার সাথে প্রান্তিক ঝুঁকি এবং অস্বাভাবিক ওঠানামা থাকতে পারে। চরম বাজার পরিস্থিতিতে কৌশলটি ব্যর্থ হতে পারে।

পিছিয়ে পড়া সমস্যা: স্ল্যামিং মুভিং এভারেজ প্রসেসিং ব্যবহারের কারণে, সংকেতটি কিছুটা পিছিয়ে যায়, যার ফলে তীব্রভাবে ওঠানামা বাজারগুলিতে প্রবেশ এবং প্রস্থানের সময়টি অনুকূল হতে পারে।

ক্ষতিপূরণের অভাব: বর্তমান কৌশল সংস্করণে সুনির্দিষ্ট ক্ষতির ব্যবস্থা নেই, বাজার বিপরীতমুখী ব্যাপক ওঠানামা হলে বড় ক্ষতির মুখোমুখি হতে পারে। বাস্তব প্রয়োগে ঝুঁকি নিয়ন্ত্রণের জন্য ক্ষতির শর্ত বাড়ানোর পরামর্শ দেওয়া হয়েছে।

অপ্টিমাইজেশান দিক

ট্রেন্ড ফিল্টার যোগ করুন: বাজারের অবস্থা সনাক্ত করার জন্য অতিরিক্ত ট্রেন্ডিং সূচক (যেমন ADX বা ব্রিন ব্যান্ডউইথ) প্রবর্তন করা যেতে পারে, শক্তিশালী ট্রেন্ডিং বাজার এবং ঝড়ের বাজারে বিভিন্ন কৌশলগত প্যারামিটার বা ট্রেডিং লজিক ব্যবহার করা যেতে পারে।

স্বনির্ধারিত প্যারামিটার যোগ করুন: বাজারের অস্থিরতার উপর ভিত্তি করে জেড-স্কোর গণনা চক্র এবং সংকেত ব্যবধানকে সামঞ্জস্য করুন, যাতে কৌশলগুলি বিভিন্ন বাজারের পরিবেশের সাথে আরও ভালভাবে মানিয়ে নিতে পারে।

ঝুঁকি ব্যবস্থাপনা: এটিআর বা স্থির শতাংশের উপর ভিত্তি করে স্টপ লস ব্যবস্থা চালু করুন এবং একক লেনদেনের ঝুঁকি নিয়ন্ত্রণের জন্য যুক্তিসঙ্গত পজিশন ম্যানেজমেন্ট নিয়ম ডিজাইন করুন।

বহুচক্র বিশ্লেষণ: বিভিন্ন সময়কালের Z-Score সিগন্যালকে সমন্বিতভাবে বিবেচনা করা, কেবলমাত্র একাধিক সময়কালের সিগন্যাল একমত হলেই লেনদেন করা, সিগন্যালের নির্ভরযোগ্যতা বাড়ানো।

অন্যান্য সূচকের সাথে মিলিতZ-Score-এর সাথে অন্যান্য প্রযুক্তিগত সূচক যেমন ট্রেডিং ভলিউম, রিলেটিভ স্ট্রং সাইন ইনডিকেটর (RSI) বা ব্রিন ব্যান্ডের সাথে একত্রিত করার কথা বিবেচনা করা যেতে পারে, যাতে আরও বিস্তৃত ট্রেডিং শর্ত তৈরি করা যায়।

ফিডব্যাক ফ্রেমওয়ার্ক অপ্টিমাইজ করুনকৌশলগত মূল্যায়নের মানদণ্ড সম্প্রসারণ করুন, কেবলমাত্র মোট উপার্জন নয়, সর্বাধিক প্রত্যাহার, শার্পের অনুপাত, লাভ-ক্ষতির অনুপাতের মতো সমন্বিত সূচকগুলিও বিবেচনা করা উচিত, কৌশলগত কার্যকারিতা সামগ্রিকভাবে মূল্যায়ন করা উচিত।

সারসংক্ষেপ

Z-Score গতিশীল সমান্তরাল ক্রস কোয়ান্টাম ট্রেডিং কৌশলটি পরিসংখ্যানগত পদ্ধতির মাধ্যমে দামের মানকীকরণ করে এবং মুভিং এভারেজ ক্রস সিগন্যালের সাথে মিলিত হয়ে ট্রেডিং সিদ্ধান্ত নেওয়ার জন্য একটি পদ্ধতিগত পদ্ধতি সরবরাহ করে। এই কৌশলটি বিশেষত মূল্য বিচ্যুতির পরে গড়ের দিকে ফিরে আসার ব্যবসায়ের সুযোগ সন্ধানের জন্য উপযুক্ত, যার তত্ত্বগত ভিত্তি দৃ strong় এবং সুস্পষ্ট সংকেত রয়েছে।

যাইহোক, এই কৌশলটি প্রয়োগ করার সময় ব্যবসায়ীদের প্যারামিটার অপ্টিমাইজেশন এবং ঝুঁকি নিয়ন্ত্রণের দিকে মনোযোগ দেওয়া উচিত, বিশেষত যেহেতু বিভিন্ন বাজার পরিবেশে কৌশলটির পারফরম্যান্সের মধ্যে পার্থক্য থাকতে পারে। প্রবণতা ফিল্টারিং, উন্নত ঝুঁকি ব্যবস্থাপনা এবং বহু-পরিমাপক সমন্বয় যুক্ত করে কৌশলটির স্থায়িত্ব এবং অভিযোজনশীলতা আরও বাড়ানো যেতে পারে।

শেষ পর্যন্ত, যে কোনও ট্রেডিং কৌশলকে বাস্তব বাজারের পরিবেশে কঠোরভাবে যাচাই করা এবং ক্রমাগত অপ্টিমাইজ করা দরকার। একটি পরিমাপযোগ্য ট্রেডিং সরঞ্জাম হিসাবে, জেড-স্কোর কৌশল ব্যবসায়ীদের পরিসংখ্যানগত নীতিগুলির উপর ভিত্তি করে বাজার বিশ্লেষণ এবং সিদ্ধান্ত গ্রহণের জন্য একটি কাঠামো সরবরাহ করে, যা ব্যবসায়ীদের অনুশীলনে অন্বেষণ এবং গভীরভাবে অধ্যয়ন করার জন্য উপযুক্ত।

/*backtest

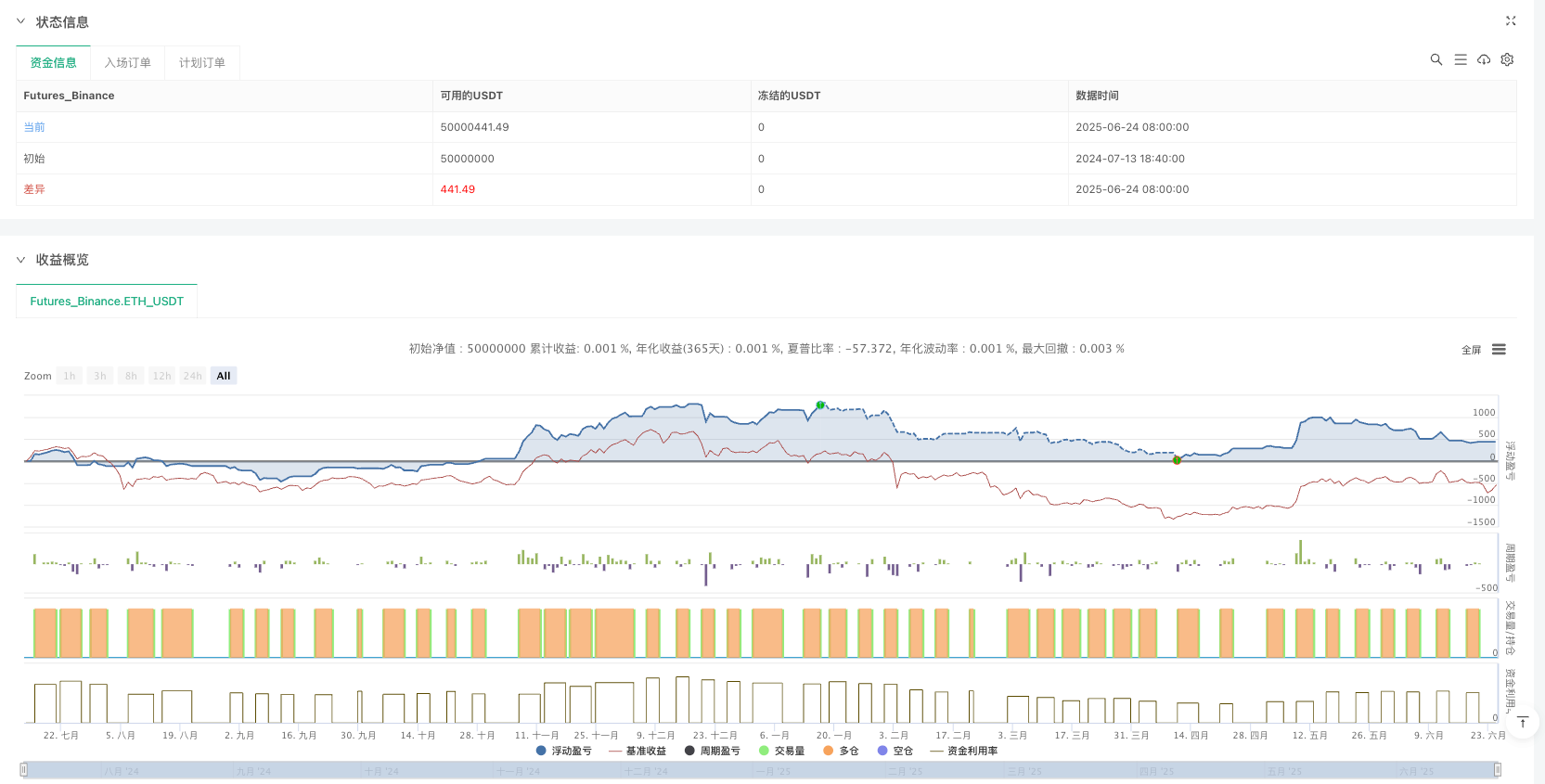

start: 2024-07-13 18:40:00

end: 2025-06-25 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT","balance":50000000}]

*/

//@version=6

strategy("Z Score 主图策略 — v1.02", overlay=true)

// 参数

enableZScore = input.bool(true, title="启用Z分数策略")

zBaseLength = input.int(3, minval=1, title="Z分数基础周期")

shortSmooth = input.int(3, title="短期平滑")

longSmooth = input.int(5, title="长期平滑")

gapBars = input.int(5, minval=1, title="相同信号间隔K线数")

// Z 分数

f_zscore(src, len) =>

mean = ta.sma(src, len)

std = ta.stdev(src, len)

(src - mean) / std

zRaw = f_zscore(close, zBaseLength)

zShort = ta.sma(zRaw, shortSmooth)

zLong = ta.sma(zRaw, longSmooth)

baseLongCond = zShort > zLong

baseExitCond = zShort < zLong

// 信号间隔

var int lastEntryBar = na

var int lastExitBar = na

// 策略逻辑

if enableZScore

if baseLongCond and (na(lastEntryBar) or bar_index - lastEntryBar > gapBars)

strategy.entry("Z Score", strategy.long)

lastEntryBar := bar_index

alert("Z分数策略触发买入信号,建议开多仓", alert.freq_once_per_bar)

if baseExitCond and (na(lastExitBar) or bar_index - lastExitBar > gapBars)

strategy.close("Z Score", comment="Z Score")

lastExitBar := bar_index

alert("Z分数策略触发卖出信号,建议平仓离场", alert.freq_once_per_bar)

// 买卖图标

plotshape(baseLongCond and (na(lastEntryBar) or bar_index - lastEntryBar > gapBars),

title="买入信号", location=location.belowbar, color=color.green, style=shape.labelup, text="买")

plotshape(baseExitCond and (na(lastExitBar) or bar_index - lastExitBar > gapBars),

title="卖出信号", location=location.abovebar, color=color.red, style=shape.labeldown, text="卖")

// 盈亏表格

var table positionTable = table.new(position.bottom_right, 2, 2, border_width=1)

table.cell(positionTable, 0, 0, "开仓价", text_color=color.white, bgcolor=color.gray)

table.cell(positionTable, 1, 0, "未实现盈亏 (%)", text_color=color.white, bgcolor=color.gray)

isLong = strategy.position_size > 0

entryPrice = strategy.position_avg_price

unrealizedPnL = isLong ? (close - entryPrice) / entryPrice * 100 : na

pnlColor = unrealizedPnL > 0 ? color.green : unrealizedPnL < 0 ? color.red : color.gray

if isLong

table.cell(positionTable, 0, 1, str.tostring(entryPrice, "#.####"), text_color=color.gray, bgcolor=color.new(color.gray, 90))

table.cell(positionTable, 1, 1, str.tostring(unrealizedPnL, "#.##") + " %", text_color=pnlColor, bgcolor=color.new(pnlColor, 90))

else

table.cell(positionTable, 0, 1, "—", text_color=color.gray, bgcolor=color.new(color.gray, 90))

table.cell(positionTable, 1, 1, "—", text_color=color.gray, bgcolor=color.new(color.gray, 90))

// === 显示 MA 均线 ===

showMA = input.bool(true, title="显示 MA 均线")

maShortPeriod = input.int(5, title="短期 MA 周期")

maMidPeriod = input.int(21, title="中期 MA 周期")

maLongPeriod = input.int(60, title="长期 MA 周期")

maShort = ta.sma(close, maShortPeriod)

maMid = ta.sma(close, maMidPeriod)

maLong = ta.sma(close, maLongPeriod)

plot(showMA ? maShort : na, title="MA 短期", color=color.rgb(0, 9, 11, 1), linewidth=1)

plot(showMA ? maMid : na, title="MA 中期", color=color.orange, linewidth=1)

plot(showMA ? maLong : na, title="MA 长期", color=color.blue, linewidth=1)