ওভারভিউ

এইচএমএ অ্যাক্সিলারেটেড ক্রস ট্রেডিং সিস্টেম একটি সমন্বিত প্রবণতা ট্র্যাকিং কৌশল যা হুল মুভিং এভারেজ (এইচএমএ) ক্রস সিগন্যাল, কার্ভারেজ (কার্ভারেজ) কার্ভারেজ ফিল্টার এবং গড় সত্যিকারের পরিসীমা (এভারেজ ট্রু রেঞ্জ, এটিআর) ভিত্তিক ঝুঁকি ব্যবস্থাপনা ব্যবস্থাকে সংযুক্ত করে। এই কৌশলটি দ্রুত এবং ধীর এইচএমএর ক্রস দ্বারা বাজারের প্রবণতা নির্দেশ করে, যখন কার্ভারেজ সূচকটি যথেষ্ট পরিমাণে গতিশীল সংকেতগুলি নির্বাচন করে এবং এটিআর গতিশীলতা ব্যবহার করে স্টপ লস এবং পজিশন সেট করে, যা বাজারের অস্থিরতার জন্য কার্যকর। অভিযোজিত কৌশলটি বহুমুখী এবং খালি ট্রেডিং সমর্থন করে, সঠিক প্রবেশের শর্ত এবং স্ব-অনুকূল ঝুঁকি নিয়ন্ত্রণের মাধ্যমে, যা ধারাবাহিক প্রবণতা ক্যাপচার করে এবং তহবিলের সুরক্ষা রক্ষা করে।

কৌশল নীতি

এই কৌশলটি তিনটি মূল উপাদানকে কেন্দ্র করে তৈরি হয়েছেঃ

এইচএমএ ক্রস সিগন্যাল সিস্টেম:

- গতিশীল প্রবণতা সূচক হিসাবে দ্রুত HMA (চক্র 15) এবং ধীর HMA (চক্র 34)

- যখন দ্রুত এইচএমএ উপরে ধীর এইচএমএ অতিক্রম করে, একটি মাল্টিসিগন্যাল তৈরি হয়

- যখন দ্রুত এইচএমএ নীচে ধীর এইচএমএ অতিক্রম করে, একটি ফাঁকা সংকেত উত্পন্ন হয়

- এইচএমএ প্রচলিত মোবাইল গড়ের তুলনায় দ্রুত প্রতিক্রিয়াশীল, এবং পিছিয়ে পড়া হ্রাস করে

বক্রতা গতিশীলতা ফিল্টার:

- কার্ভটি দ্রুত এইচএমএ-র দ্বিতীয় পর্যায়ের পরিবর্তনের হার হিসাবে গণনা করা হয়ঃ curv = ta.change (ta.change (fastHMA))

- এই সূচকটি মূলত প্রবণতার “গতি” পরিমাপ করে।

- একাধিক অনুরোধ করুনঃ ঘূর্ণন ঘূর্ণন ঘূর্ণন ঘূর্ণন ঘূর্ণন ঘূর্ণন ঘূর্ণন ঘূর্ণন ঘূর্ণন ঘূর্ণন ঘূর্ণন ঘূর্ণন ঘূর্ণন ঘূর্ণন ঘূর্ণন ঘূর্ণন ঘূর্ণন

- খালি করার প্রয়োজনীয়তাঃ কার্ভের মান নেগেটিভ থ্রেশের চেয়ে কম ((-curvThresh), যা নেগেটিভ ত্বরণ নিশ্চিত করে

- এই পরিস্রাবণ ব্যবস্থা দুর্বলতা বা স্থবিরতাকে কার্যকরভাবে বাদ দেয়।

এটিআর ভিত্তিক ঝুঁকি ব্যবস্থাপনা কাঠামো:

- এটিআর (১৪ চক্র) ব্যবহার করে বাজারের অস্থিরতা পরিমাপ করা

- প্রাথমিক স্টপ লস দূরত্ব = ATR × স্টপ লস গুণিতক ((1.5)

- ট্র্যাকিং স্টপ ল্যাম্প দূরত্ব = ATR × ট্র্যাকিং গুণিতক ((1.0)

- পজিশন গণনার সূত্রঃ পজিশন = (অ্যাকাউন্টের মূলধন × ঝুঁকির শতাংশ) ÷ স্টপ লস দূরত্ব

- এটি নিশ্চিত করে যে বাজারের অস্থিরতা যাই হোক না কেন, প্রতিটি লেনদেনের ঝুঁকি অ্যাকাউন্টের তহবিলের একটি নির্দিষ্ট অনুপাত (ডিফল্ট 1%)

লেনদেনের কার্যকরকরণ লজিকটি পরিষ্কারঃ যখন দ্রুত এইচএমএ ধীর এইচএমএ অতিক্রম করে এবং কার্ভেশনটি ইতিবাচক হয়, তখন পজিশনটি আরও বেশি করে; যখন দ্রুত এইচএমএ ধীর এইচএমএ অতিক্রম করে এবং কার্ভেশনটি নেতিবাচক হয়, তখন পজিশনটি খালি করে। এটআর-ভিত্তিক ট্র্যাকিং স্টপ লস ব্যবহার করে, যখন দাম অনুকূল দিকের দিকে চলে যায়, তখন স্টপ লসও সংশোধন করা হয় এবং মুনাফা লক করা হয়। যখন ট্রেন্ডের শর্তগুলি বিপরীত হয় (যেমন বিপরীত ক্রস সিগন্যাল), বিদ্যমান পজিশনের অবস্থানটি সমতল করা হয়।

কৌশলগত সুবিধা

নমনীয়তাএইচএমএ নিজেই দামের পরিবর্তনের প্রতি সংবেদনশীল এবং সামগ্রিকভাবে কৌশলটি স্বয়ংক্রিয়ভাবে বাজারের অস্থিরতার উপর নির্ভর করে স্টপ-ড্রপ দূরত্ব এবং পজিশনের আকারকে সামঞ্জস্য করতে পারে, যাতে এটি বিভিন্ন বাজারের পরিবেশে আপেক্ষিকভাবে সামঞ্জস্যপূর্ণ হতে পারে।

উচ্চ মানের ফিল্টার: কার্ভিটি ইন্ডিকেটর প্রয়োগের মাধ্যমে, কৌশলটি স্বল্প গতিশীল সংকেতগুলি সনাক্ত এবং ফিল্টার করতে সক্ষম হয়, কেবলমাত্র যখন প্রবণতা যথেষ্ট গতিশীল হয় তখনই প্রবেশ করে, যা মিথ্যা ব্রেকআপ এবং অকার্যকর ব্যবসায়কে ব্যাপকভাবে হ্রাস করে।

ঝুঁকি নিয়ন্ত্রণে কঠোরএটিআর-ভিত্তিক ঝুঁকি ব্যবস্থাপনা সিস্টেমটি নিশ্চিত করে যে প্রতিটি লেনদেনের ঝুঁকি সর্বদা পূর্বনির্ধারিত স্তরে থাকে এবং একক লেনদেনের জন্য বিপুল ক্ষতির সম্মুখীন হয় না, যাইহোক বাজারের অস্থিরতা তীব্র।

ডায়নামিক পজিশন ব্যবস্থাপনাকৌশলঃ বর্তমান বাজারের অস্থিরতা এবং অ্যাকাউন্টের তহবিলের গতিশীলতার উপর ভিত্তি করে সর্বোত্তম পজিশনের অবস্থান গণনা করা, উচ্চ অস্থিরতার সময় স্বয়ংক্রিয়ভাবে পজিশন হ্রাস করা, নিম্ন অস্থিরতার সময় মাঝারিভাবে পজিশন বৃদ্ধি করা, তহবিলের দক্ষতা এবং ঝুঁকি নিয়ন্ত্রণের ভারসাম্য অর্জন করা।

সম্পূর্ণ লেনদেনের কাঠামোকৌশলটি সিগন্যাল জেনারেশন, প্রবেশের শর্তাদি, পজিশন গণনা থেকে স্টপ লস ম্যানেজমেন্ট পর্যন্ত একটি সম্পূর্ণ ট্রেডিং সিস্টেম সরবরাহ করে। অন্যান্য মডিউলগুলি অতিরিক্তভাবে পূরণ না করেই এটি ব্যবহারযোগ্য।

দ্বিপাক্ষিক লেনদেনের ক্ষমতা: একক দিকনির্দেশনা ছাড়াই বিভিন্ন বাজারের প্রবণতাগুলির মধ্যে মুনাফা অর্জনের সুযোগ খুঁজতে সহায়তা করে।

কৌশলগত ঝুঁকি

বাজারের অস্থিরতাএকটি ট্রেন্ড ট্র্যাকিং কৌশল হিসাবে, ক্রস-অর্ডার বা ঘন ঘন অস্থির বাজার পরিবেশে, ধারাবাহিক ক্ষুদ্র ক্ষয়ক্ষতি হতে পারে, যা সাধারণভাবে “ওয়াশিং শিট” নামে পরিচিত। এর সমাধান হ’ল একটি বাজার অবস্থা সনাক্তকরণ মডিউল যুক্ত করা, বাজারে অস্থিরতা সনাক্ত করার সময় ট্রেডিং স্থগিত করা বা প্যারামিটারগুলি সামঞ্জস্য করা।

পরামিতি সংবেদনশীলতাকৌশলগত কার্যকারিতা এইচএমএ চক্র, কার্ভের থ্রেশহোল্ড এবং এটিআর গুণকগুলির মতো প্যারামিটার সেটিংয়ের জন্য সংবেদনশীল। ভুল প্যারামিটার নির্বাচনগুলি অত্যধিক লেনদেন বা গুরুত্বপূর্ণ প্রবণতা মিস করতে পারে। বিভিন্ন বাজার পরিবেশে ব্যাক-টেস্টিংয়ের মাধ্যমে প্যারামিটারগুলি অনুকূলিতকরণের পরামর্শ দেওয়া হয়, বা প্যারামিটার স্ব-অনুকূলিতকরণ ব্যবস্থা বাস্তবায়নের বিষয়টি বিবেচনা করা হয়।

স্লাইড পয়েন্ট এবং তরলতা ঝুঁকি: বাজারের তীব্র ওঠানামার মধ্যে, প্রকৃত কার্যকর মূল্য সংকেত মূল্যের সাথে বড় বিচ্যুতি হতে পারে। বিশেষত কম তরল জাতের জন্য, এই স্লাইডগুলি কৌশলগত পারফরম্যান্সকে উল্লেখযোগ্যভাবে প্রভাবিত করতে পারে। এটি পুনর্নির্মাণের সময় স্লাইডিং ফ্যাক্টর বিবেচনা করার পরামর্শ দেওয়া হয় এবং বাস্তব খাতে পর্যাপ্ত তরলতার সাথে লেনদেনের জাতগুলি বেছে নেওয়ার বিষয়ে মনোযোগ দেওয়া উচিত।

সিস্টেমিক ঝুঁকি ফাটলকৌশলটি শক্তিশালী প্রবণতার পরিবেশে বড় পজিশন ধরে রাখতে পারে, যদি বাজারে হঠাৎ বিপর্যয় ঘটে (যেমন একটি বড় নিউজফেস শক), স্টপ ট্র্যাকিং সময়মত তহবিল সুরক্ষিত করতে পারে না। অতিরিক্ত সুরক্ষার জন্য একটি পরম স্টপ লিমিট সেট করা বা একটি অস্থিরতা বিপর্যয় সনাক্তকরণ ব্যবস্থা চালু করা বিবেচনা করা যেতে পারে।

বক্ররেখা ফিল্টার করা হয়েছে: খুব বেশি ঘূর্ণন থ্রেশহোল্ড সেট করা হলে প্রাথমিক প্রবণতা মিস হতে পারে, এবং খুব কম সেট করা হলে অতিরিক্ত গোলমালের সংকেত প্রবর্তন করতে পারে। রিটার্নিংয়ে একটি ভারসাম্য খুঁজে বের করতে হবে, বা বাজারের গতিশীলতার উপর ভিত্তি করে থ্রেশহোল্ডটি সামঞ্জস্য করার কথা বিবেচনা করতে হবে।

অপ্টিমাইজেশান দিক

মাল্টি টাইম ফ্রেম নিশ্চিতকরণ:

- প্রবণতা ফিল্টার হিসাবে দীর্ঘমেয়াদী HMA যোগ করা যেতে পারে, শুধুমাত্র দীর্ঘমেয়াদী প্রবণতা সংক্ষিপ্ত সংকেত সঙ্গে সামঞ্জস্যপূর্ণ হলে প্রবেশ

- বাস্তবায়ন পদ্ধতিঃ একটি দীর্ঘ-চক্রের এইচএমএ সূচক যুক্ত করা, এর দিকটি অতিরিক্ত প্রবেশের শর্ত হিসাবে

- সুবিধাসমূহঃ সিগন্যালের গুণগত মানের উল্লেখযোগ্য উন্নতি, বিপরীতমুখী লেনদেন হ্রাস

স্বনির্ধারিত প্রান্তিকতা:

- বর্তমান স্থির কার্ভের থ্রেশহোল্ডটি বিভিন্ন ওভারল্যাপিং পরিবেশে খুব হালকা বা খুব কঠোর হতে পারে

- অপ্টিমাইজেশান দিকনির্দেশনাঃ ঐতিহাসিক বক্রতা তথ্য উপর ভিত্তি করে পরিসংখ্যানগত বন্টন গতিশীল সমন্বয় থ্রেশহোল্ড

- বাস্তবায়ন পদ্ধতিঃ গতিশীল থ্রেশহোল্ড সেট করতে বক্ররেখার স্ট্যান্ডার্ড ডিফেন্ড বা শতাংশ ব্যবহার করা যেতে পারে

- সুবিধাসমূহঃ বিভিন্ন বাজারের পর্যায়ে সর্বোত্তম সংকেত ফিল্টারিং প্রভাব বজায় রাখা

প্রবর্তন করা হয়েছে:

- বর্তমান কৌশল শুধুমাত্র মূল্যের উপর ভিত্তি করে তৈরি করা হয়েছে, যা বিক্রির পরিমাণকে উপেক্ষা করে।

- অপ্টিমাইজড দিকনির্দেশনাঃ ক্রস সিগন্যালের উত্পাদনের সময় ট্র্যাফিকের পরিমাণ বাড়ানো হয়েছে কিনা তা পরীক্ষা করুন

- বাস্তবায়ন পদ্ধতিঃ লেনদেনের পরিমাপ যোগ করা, যার ফলে লেনদেনের পরিমাণ n দিনের গড়ের চেয়ে বেশি হতে হবে

- সুবিধাসমূহঃ ভুয়া ব্রেকআউট কমানো, সিগন্যালের নির্ভরযোগ্যতা বাড়ানো

স্মার্ট কস্ট ম্যানেজমেন্ট:

- বর্তমান ট্র্যাকিং স্টপ লস প্রক্রিয়াটি সহজ এবং আরও অনুকূলিতকরণযোগ্য

- অপ্টিমাইজেশান দিকনির্দেশনাঃ বাজারের কাঠামোর গতিশীলতা অনুযায়ী স্টপ-ড্রপ দূরত্বের সমন্বয়

- বাস্তবায়ন পদ্ধতিঃ প্রবণতা ত্বরণ পর্যায়ে স্টপ লস কঠোর করা যায়, সংকলন পর্যায়ে যথাযথভাবে শিথিল করা যায়

- সুবিধাসমূহঃ মুনাফার সুরক্ষা এবং দামের জন্য শ্বাস প্রশ্বাসের একটি ভাল ভারসাম্য

এইচএমএ-তে যোগ করুন:

- একটি কৌতূহলজনক ধারণা কোডের নোটে উল্লেখ করা হয়েছে

- অপ্টিমাইজেশান দিকনির্দেশনাঃ কেবলমাত্র দ্রুত এইচএমএ বিশ্লেষণের পরিবর্তে দুটি এইচএমএর মধ্যে পার্থক্যের কার্ভেশন গণনা করুন

- বাস্তবায়ন পদ্ধতিঃ diff = fastHMA - slowHMA; diffCurv = ta.change (ta.change (diff))

- সুবিধাসমূহঃ প্রবণতা পরিবর্তনের তীব্রতা সম্পর্কে আরো সঠিক তথ্য প্রদান করতে পারে

তহবিল ব্যবস্থাপনা কৌশল অপ্টিমাইজ করুন:

- বর্তমান ফিক্সড রিস্ক রেট সম্ভবত সেরা বিকল্প নয়

- অপ্টিমাইজেশান দিকনির্দেশনাঃ সিস্টেমের মুনাফা-ক্ষতি অবস্থা অনুযায়ী ঝুঁকির অনুপাতের পরিবর্তনশীলতা

- বাস্তবায়ন পদ্ধতিঃ ধারাবাহিক লাভের পরে ঝুঁকির অনুপাত সামান্য বৃদ্ধি, ধারাবাহিক ক্ষতির পরে হ্রাস

- সুবিধাসমূহঃ সুবিধাজনক বাজার পরিস্থিতিতে তহবিলের ব্যবহারের দক্ষতা বৃদ্ধি, প্রতিকূল পরিস্থিতিতে তহবিলের আরও ভাল সুরক্ষা

সারসংক্ষেপ

এইচএমএ এক্সিলারেটেড ক্রস ট্রেডিং সিস্টেম একটি সুনির্দিষ্ট ট্রেন্ড ট্র্যাকিং কৌশল যা এইচএমএ ক্রস, কার্ভ ডায়নামিক ফিল্টারিং এবং এটিআর ঝুঁকি ব্যবস্থাপনার সমন্বয়ে একটি সম্পূর্ণ এবং শক্তিশালী ট্রেডিং ফ্রেমওয়ার্ক তৈরি করে। এই কৌশলটির মূল সুবিধা হ’ল এর স্ব-অনুকূলতা এবং সম্পূর্ণ ঝুঁকি নিয়ন্ত্রণ, যা বাজারের প্রবণতাগুলি ক্যাপচার করার সময় ট্রেডিং তহবিলের সুরক্ষা দেয়।

কৌশলটি বিশেষত প্রবণতা বিশিষ্ট বাজারগুলির জন্য উপযুক্ত, তবে অস্থির বাজারে চ্যালেঞ্জের মুখোমুখি হতে পারে। সুপারিশকৃত অপ্টিমাইজেশান ব্যবস্থাগুলি বাস্তবায়নের মাধ্যমে কৌশলটির কার্যকারিতা আরও বাড়ানোর সম্ভাবনা রয়েছে, বিশেষত মাল্টি-টাইম ফ্রেম নিশ্চিতকরণ এবং স্ব-অনুকূলিতকরণ পরামিতিগুলি। পরিমাণগত ব্যবসায়ীদের জন্য, এটি একটি শক্তিশালী ভিত্তিযুক্ত সিস্টেম যা সরাসরি প্রয়োগ করা যেতে পারে বা আরও জটিল ট্রেডিং কৌশল তৈরির সূচনা হিসাবে ব্যবহার করা যেতে পারে।

উল্লেখযোগ্যভাবে, যেকোনো ট্রেডিং কৌশলকে যথেষ্ট ঐতিহাসিক পুনরুদ্ধার এবং মডেলিং ট্রেডিং যাচাইকরণের প্রয়োজন হয় এবং নির্দিষ্ট বাজার বৈশিষ্ট্য এবং ব্যক্তিগত ঝুঁকি পছন্দ অনুসারে প্যারামিটারগুলিকে সমন্বয় করা হয়। এই কৌশলটি প্রযুক্তিগত বিশ্লেষণ, গতিশীলতা তত্ত্ব এবং ঝুঁকি ব্যবস্থাপনার একটি ভারসাম্যপূর্ণ কাঠামো সরবরাহ করে, তবে সফল প্রয়োগের জন্য এখনও ব্যবসায়ীর যত্নশীল সমন্বয় এবং ক্রমাগত পর্যবেক্ষণ প্রয়োজন।

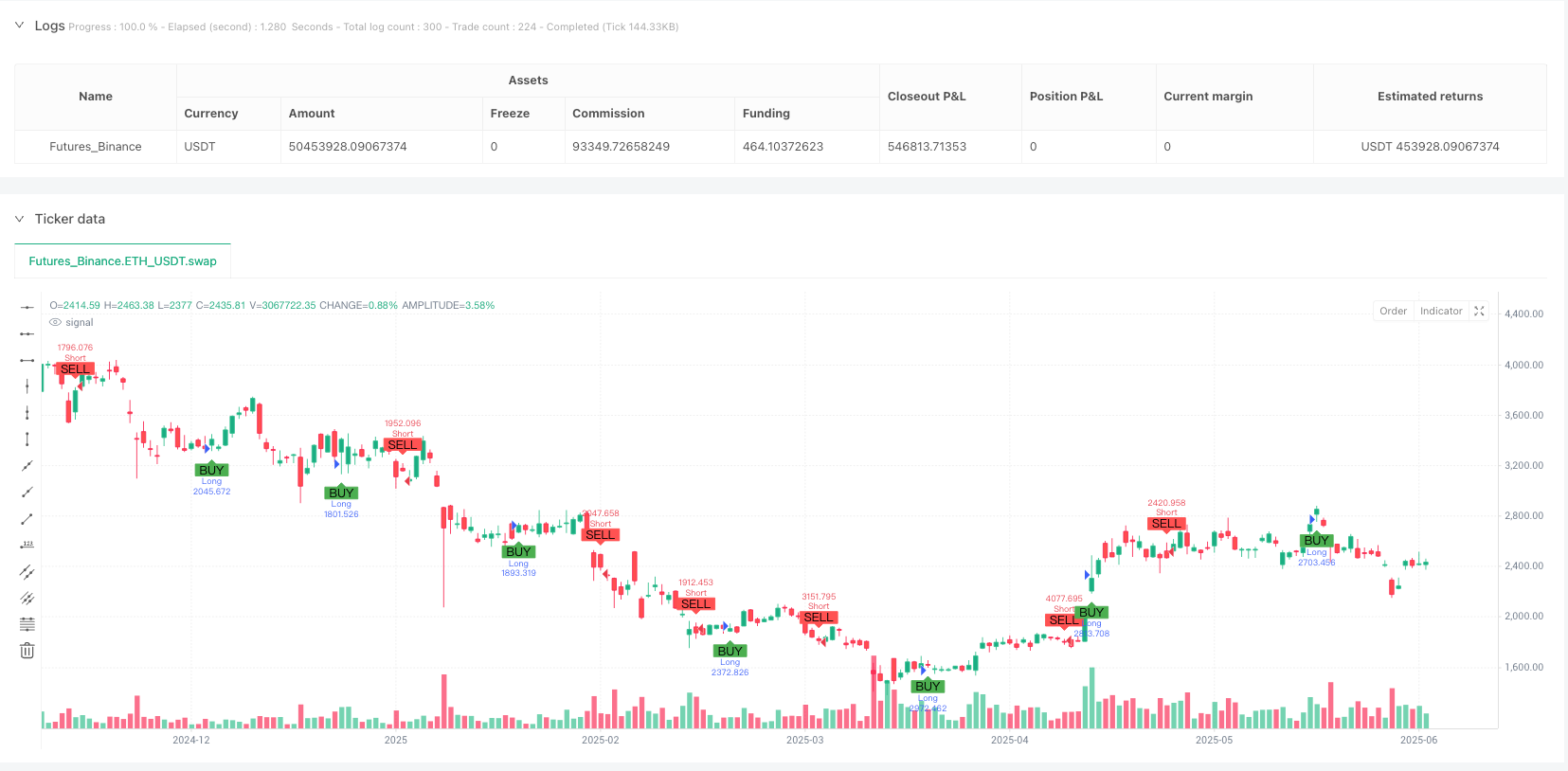

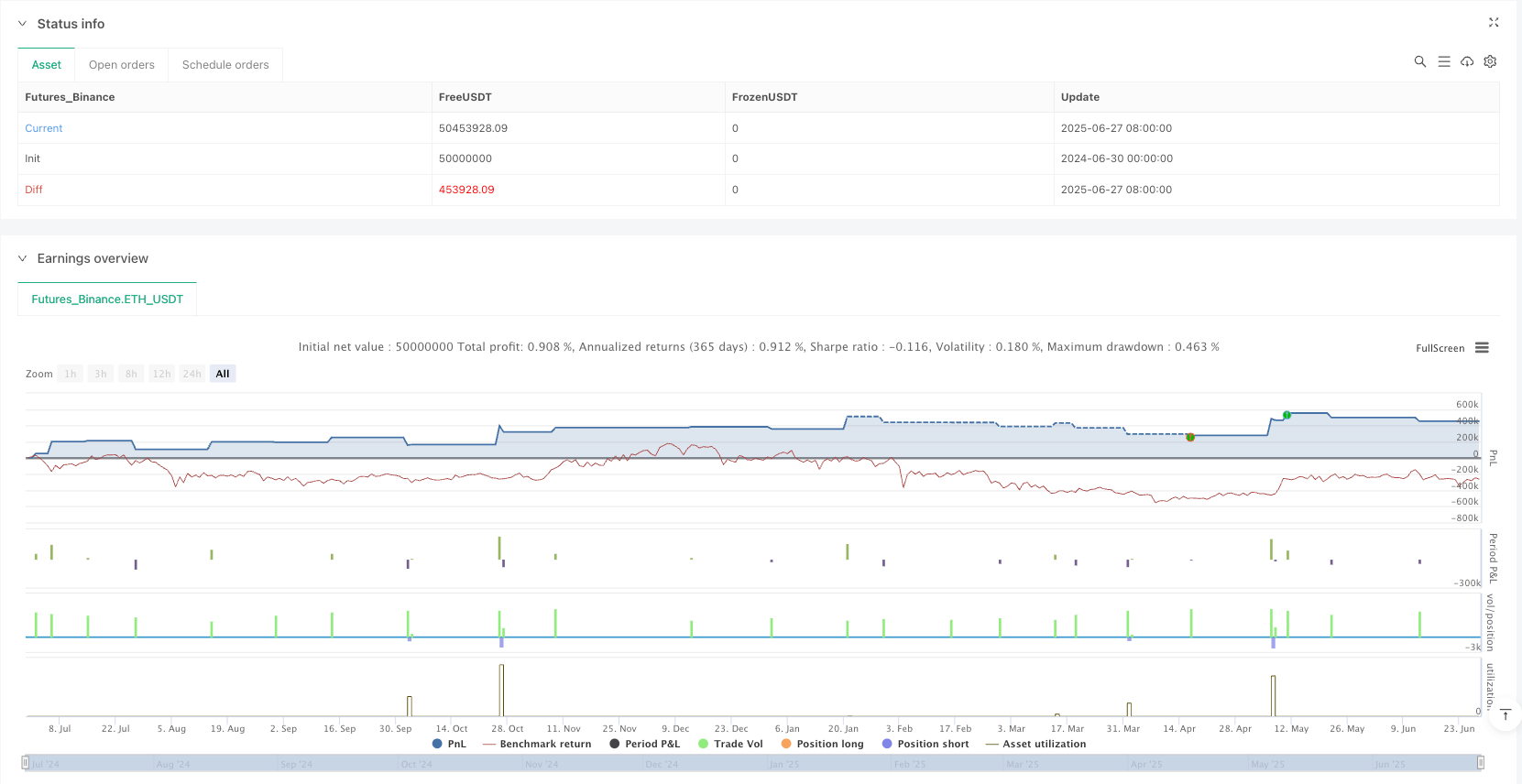

/*backtest

start: 2024-06-30 00:00:00

end: 2025-06-28 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT","balance":50000000}]

*/

//@version=6

strategy("HMA Crossover + ATR + Curvature (Long & Short)", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === Inputs ===

fastLength = input.int(15, title="Fast HMA Period")

slowLength = input.int(34, title="Slow HMA Period")

atrLength = input.int(14, title="ATR Period")

riskPercent = input.float(1.0, minval=0.1, maxval=10, title="Risk per Trade (%)")

atrMult = input.float(1.5, title="Stop Loss ATR Multiplier")

trailMult = input.float(1.0, title="Trailing Stop ATR Multiplier")

curvThresh = input.float(0.0, step=0.01, title="Curvature Threshold (Min Acceleration)")

// === Calculations ===

fastHMA = ta.hma(close, fastLength)

slowHMA = ta.hma(close, slowLength)

atr = ta.atr(atrLength)

// Curvature: approximate second derivative (acceleration)

curv = ta.change(ta.change(fastHMA))

// Entry Conditions

bullish = ta.crossover(fastHMA, slowHMA) and curv > curvThresh

bearish = ta.crossunder(fastHMA, slowHMA) and curv < -curvThresh

// Risk Management

stopLoss = atr * atrMult

trailStop = atr * trailMult

capital = strategy.equity

riskCapital = capital * (riskPercent / 100)

qty = riskCapital / stopLoss

// === Strategy Logic ===

if (bullish)

strategy.entry("Long", strategy.long, qty=qty)

strategy.exit("Long Trail Stop", from_entry="Long", trail_points=trailStop, trail_offset=trailStop)

if (bearish)

strategy.entry("Short", strategy.short, qty=qty)

strategy.exit("Short Trail Stop", from_entry="Short", trail_points=trailStop, trail_offset=trailStop)

plotshape(bullish, title="Buy", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(bearish, title="Sell", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")