মাল্টি-পিরিয়ড ওয়েভট্রেন্ড ক্রসওভার মোমেন্টাম কোয়ান্টিটেটিভ ট্রেডিং কৌশল

EMAs SMA WaveTrend momentum Overbought/Oversold Levels Channel Length Average Length

ওভারভিউ

মাল্টি-পিরিয়ড ওয়েভট্রেন্ড ক্রস-মোটিভ কোয়ান্টিফিকেশন ট্রেডিং কৌশল হল একটি সম্পূর্ণ স্বয়ংক্রিয় ট্রেডিং সিস্টেম যা ওয়েভট্রেন্ড সূচকগুলির উপর ভিত্তি করে তৈরি করা হয়, যা বাজারের গতিশীলতার পরিবর্তনগুলি সনাক্ত করে এবং ট্রেডিং সংকেত উত্পন্ন করে। কৌশলটির কেন্দ্রবিন্দু হ’ল স্বল্পমেয়াদী গতিশীলতার ওঠানামা ধরা, হলুদ রংয়ের (উচ্চতর) সংকেত ব্যবহার করে মাল্টি-পজিশনে প্রবেশ করা, নীল রংয়ের (নিম্নতর) সংকেত ব্যবহার করে খালি অবস্থানে প্রবেশ করা। কৌশলটি অত্যন্ত কাস্টমাইজযোগ্য, ব্যবসায়ীদের বিভিন্ন সময়কালীন সময় এবং বাজারের অবস্থার উপর ভিত্তি করে প্যারামিটারগুলি সামঞ্জস্য করার অনুমতি দেয় যাতে ট্রেডিং ফলাফলগুলি অনুকূলিত করা যায়। ওয়েভট্রেন্ড সূচক নিজেই একটি প্রযুক্তিগত বিশ্লেষণের সরঞ্জাম, ইন্ডেক্স মুভিং এভারেজ (ইএমএ) এবং সরল মুভিং এভারেজ (এসএমএ) এর সাথে সংযুক্ত

কৌশল নীতি

এই কৌশলটির কেন্দ্রীয় নীতিটি WaveTrend সূচকটির উপর ভিত্তি করে গণনা এবং ক্রস সংকেত। WaveTrend সূচকটির গণনা প্রক্রিয়াটি নিম্নরূপঃ

- প্রথমত, মূল্যের জন্য আদর্শ মান গণনা করুন (উচ্চ, নিম্ন, গড় সমাপ্তি):

ap = hlc3 - তারপর, সূচকীয় চলমান গড় গণনা করুনঃ

esa = ta.ema(ap, n1)যেখানে n1 হল ব্যবহারকারীর দ্বারা নির্ধারিত চ্যানেলের দৈর্ঘ্য - গড় বিচ্যুতি গণনা করুনঃ

d = ta.ema(math.abs(ap - esa), n1) - ওসকিলার সূচক গণনা করুনঃ

ci = (ap - esa) / (0.015 * d) - দ্বিতীয় মসৃণকরণ চক্র প্রয়োগ করুনঃ

tci = ta.ema(ci, n2)যেখানে n2 হল ব্যবহারকারীর দ্বারা নির্ধারিত দৈর্ঘ্যের গড় - শেষ পর্যন্ত, ওয়েভট্রেন্ডের দুটি লাইন হলঃ

wt1 = tciএবংwt2 = ta.sma(wt1, 4)

ট্রেডিং সিগন্যাল জেনারেশন লজিকঃ

- যখন wt1 নীচে থেকে wt2 অতিক্রম করে এবং পার্থক্য নেতিবাচক হয় (অর্থাৎ wt2 - wt1 < 0), একটি হলুদ রশ্মি তৈরি করে, যা একটি মাল্টিহেড সংকেত তৈরি করে

- যখন wt1 উপরের দিক থেকে wt2 এর মধ্য দিয়ে যায় এবং বৈষম্যটি সঠিক হয় (অর্থাৎ wt2 - wt1 > 0), তখন একটি নীল রঙের রশ্মি তৈরি হয়, যা একটি খালি মাথা সংকেত তৈরি করে

নীতি বাস্তবায়নের লজিকঃ

- যখন একটি মাল্টিপল সিগন্যাল আসে এবং বর্তমানে কোন মাল্টিপল পজিশন নেই, তখন কোন খালি পজিশন বন্ধ করে নতুন মাল্টিপল পজিশন খুলুন

- যখন একটি শূন্য সংকেত আসে এবং বর্তমানে কোন শূন্য অবস্থান নেই, তখন কোন অতিরিক্ত অবস্থান বন্ধ করুন এবং একটি নতুন শূন্য অবস্থান খুলুন

এই ট্রেডিং লজিকের উদ্দেশ্য হল বাজারের গতিশীলতার পরিবর্তনশীল পয়েন্টগুলিকে ধরা, ট্রেডারদের প্রবণতার প্রাথমিক পর্যায়ে প্রবেশ করতে এবং যখন প্রবণতা বিপরীত হয় তখন সময়মতো বেরিয়ে আসার অনুমতি দেওয়া।

কৌশলগত সুবিধা

দ্বিপাক্ষিক লেনদেনের ক্ষমতা: এই কৌশলটি পল্টু এবং খালি বাজার উভয় ক্ষেত্রেই কার্যকরভাবে কাজ করে, যা ব্যবসায়ীদের উত্থান এবং পতন উভয় ক্ষেত্রেই মুনাফা অর্জন করতে সক্ষম করে।

স্পষ্ট দৃষ্টি নির্দেশনা: রঙিন কোডিং ((হলুদ এবং নীল রঙের) দ্বারা, কৌশলটি ব্যবসায়ীদের জন্য একটি স্বজ্ঞাত প্রবেশ এবং প্রস্থান সংকেত সরবরাহ করে, ট্রেডিং সিদ্ধান্তের জটিলতা হ্রাস করে।

উচ্চতর কাস্টমাইজেশন: কৌশলটি একাধিক সামঞ্জস্যযোগ্য প্যারামিটার সরবরাহ করে (চ্যানেলের দৈর্ঘ্য, গড় দৈর্ঘ্য, ওভার-বিক্রয় ওভার-বিক্রয় সমতা) যা ব্যবসায়ীদের বিভিন্ন বাজার পরিস্থিতি এবং ব্যক্তিগত ঝুঁকি পছন্দ অনুসারে অনুকূলিতকরণ করতে দেয়।

অনুপ্রেরণার ভিত্তিতে প্রবেশের সময়: WaveTrend সূচকগুলির ক্রসপয়েন্টগুলিকে ক্যাপচার করে, কৌশলগুলি গতিশীলতার পরিবর্তনের প্রাথমিক পর্যায়ে প্রবেশ করতে পারে, যা সম্ভাব্যভাবে মুনাফা অর্জনের সুযোগ বাড়িয়ে তুলতে পারে।

স্বয়ংক্রিয় প্লেইন মেকানিজম: কৌশলটিতে স্বয়ংক্রিয়ভাবে পজিশন প্লেইন লজিক রয়েছে যা বিপক্ষে সংকেত দিলে বিদ্যমান অবস্থানগুলি স্বয়ংক্রিয়ভাবে প্লেইন করে, যা ঝুঁকি নিয়ন্ত্রণে সহায়তা করে এবং মুনাফা লক করে দেয়।

শব্দ পরিস্রাবণ ক্ষমতা: ইন্ডেক্সাল মুভিং এভারেজ এবং সিম্পল মুভিং এভারেজের সংমিশ্রণ ব্যবহার করে, ওয়েভট্রেন্ড সূচকটি কার্যকরভাবে বাজারের শব্দকে ফিল্টার করে এবং মিথ্যা সংকেতগুলি হ্রাস করে।

ওভারবয় ওভারসেল লেভেল সনাক্তকরণ: এই কৌশলটিতে ওভারবয় ওভারসেলের একটি সামঞ্জস্যযোগ্য স্তর রয়েছে যা বাজারের চরম অবস্থা সনাক্ত করতে সহায়তা করে এবং ট্রেডিং সিদ্ধান্তের জন্য অতিরিক্ত রেফারেন্স সরবরাহ করে।

কৌশলগত ঝুঁকি

প্রায়শই ট্রেডিং ঝুঁকি: উচ্চ ওলটপালট বা ক্রস মার্কেটে, ওয়েভট্রেন্ড ক্রসগুলি ঘন ঘন ঘটতে পারে, যার ফলে অত্যধিক লেনদেন এবং লেনদেনের ব্যয় বৃদ্ধি পায়। সমাধানঃ ফিল্টারিং শর্তগুলি যুক্ত করা যেতে পারে, যেমন সূচকটি কেবলমাত্র একটি নির্দিষ্ট অঞ্চলের মধ্যে লেনদেনকে ট্রিগার করতে হবে, বা ট্রেন্ড ফিল্টারের সাথে মিলিত হয়ে লেনদেন এড়াতে পারে।

ভুয়া আক্রমণের ঝুঁকি: বাজারে অল্প সময়ের জন্য মিথ্যা ব্রেকআপ হতে পারে, যার ফলে ভুল ক্রস সিগন্যাল তৈরি হয়। সমাধানঃ একটি নিশ্চিতকরণ ব্যবস্থা চালু করা যেতে পারে, যেমন মূল্য নিশ্চিতকরণের জন্য অনুরোধ করা বা একাধিক সময়কালের জন্য অপেক্ষা করা।

পরামিতি সংবেদনশীলতাকৌশলগত কর্মক্ষমতা অত্যন্ত নির্বাচিত প্যারামিটার উপর নির্ভরশীল, এবং অনুপযুক্ত প্যারামিটারগুলি দুর্বল পারফরম্যান্সের দিকে পরিচালিত করতে পারে। সমাধান পদ্ধতিঃ একটি পুঙ্খানুপুঙ্খ প্রতিক্রিয়া এবং প্যারামিটার অপ্টিমাইজেশন করুন, নির্দিষ্ট বাজার এবং সময়কালের জন্য উপযুক্ত প্যারামিটার সেটিংস সন্ধান করুন।

প্রবণতা পরিবর্তনের সাথে সামঞ্জস্যের অভাব: শক্তিশালী প্রবণতা বাজারে, এই কৌশলটি অকালে বিপরীত সংকেত দিতে পারে। সমাধানঃ দীর্ঘ সময়ের প্রবণতা সূচকগুলির সাথে একত্রিত হতে পারে, শুধুমাত্র বড় প্রবণতা দিকের ট্রেডিং।

ক্ষতিপূরণের অভাব: বর্তমান কৌশলের কোন সুনির্দিষ্ট স্টপ লস মেকানিজম নেই, যা প্রতিকূল পরিস্থিতিতে অত্যধিক ক্ষতির কারণ হতে পারে। সমাধানঃ নির্দিষ্ট পয়েন্ট, শতাংশ বা প্রযুক্তিগত স্তরের উপর ভিত্তি করে স্টপ লস নির্দেশনা যোগ করা।

বাজার নির্ভরতাসমাধানঃ কৌশলটি কোন বাজারের পরিস্থিতিতে প্রযোজ্য তা নির্ধারণ করুন এবং অপ্রয়োজনীয় বাজার পরিস্থিতিতে ব্যবহার এড়িয়ে চলুন।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

প্রবণতা ফিল্টার যোগ করুন: দীর্ঘ সময়ের ট্রেন্ডিং সূচক (যেমন, মুভিং এভারেজ, এডিএক্স, ইত্যাদি) সংহত করে, কেবলমাত্র মূল প্রবণতার দিকনির্দেশে ট্রেড করা, বিপরীত ট্রেডিংয়ের ঝুঁকি হ্রাস করতে পারে। এই অপ্টিমাইজেশানটি কৌশলটির সাফল্যের হারকে উল্লেখযোগ্যভাবে বাড়িয়ে তুলতে পারে, কারণ বিপরীত ট্রেডিং সাধারণত বিপরীত ট্রেডিংয়ের চেয়ে বেশি সফল হয়।

ডায়নামিক স্টপ লস মেকানিজম: বাজারের অস্থিরতার উপর ভিত্তি করে গতিশীল স্টপ লেভেল (যেমন এটিআর) সেট করুন, যা বিভিন্ন বাজারের অবস্থার জন্য ঝুঁকি নিয়ন্ত্রণের প্রয়োজনের সাথে আরও ভালভাবে খাপ খাইয়ে নিতে পারে। এই পদ্ধতিটি স্থির স্টপ লেভেলের চেয়ে বেশি নমনীয়, যা তহবিল সুরক্ষার পাশাপাশি দামকে পর্যাপ্ত শ্বাসের জায়গা দেয়।

ভর্তির মানোন্নয়ন: প্রবেশের সংকেতের নির্ভরযোগ্যতা বাড়ানোর জন্য অতিরিক্ত নিশ্চিতকরণ সূচক যেমন লেনদেনের পরিমাণ, আরএসআই বা অন্যান্য গতিশীলতার সূচক যুক্ত করা যেতে পারে। একাধিক নিশ্চিতকরণ মিথ্যা সংকেত হ্রাস করতে পারে এবং প্রতিটি লেনদেনের গুণমান উন্নত করতে পারে।

পজিশন ম্যানেজমেন্ট কৌশল বাস্তবায়ন: বাজারের অস্থিরতা এবং সংকেতের শক্তির উপর ভিত্তি করে পজিশনের আকার সামঞ্জস্য করুন, সর্বদা একটি নির্দিষ্ট শতাংশ তহবিল ব্যবহার করার পরিবর্তে। এটি তহবিল পরিচালনাকে আরও বুদ্ধিমান করে তোলে, উচ্চ নিশ্চিততার সংকেতের সময় অবস্থান বাড়িয়ে তোলে এবং অনিশ্চয়তার সময় ঝুঁকি হ্রাস করে।

মাল্টিটাইম সাইকেল বিশ্লেষণ: দীর্ঘ এবং সংক্ষিপ্ত সময়কালের সংমিশ্রণে সংকেত নিশ্চিতকরণ, কেবলমাত্র যখন একাধিক সময়কাল একই দিকের সংকেত দেখায় তখনই লেনদেন করা হয়। এই পদ্ধতিটি আরও বিস্তৃত বাজার দৃষ্টিভঙ্গি সরবরাহ করতে পারে এবং স্বল্পমেয়াদী গোলমালের প্রভাব হ্রাস করতে পারে।

সমান্তরাল অপ্টিমাইজেশান যোগ করুন: বর্তমান কৌশলটি কেবল বিপরীত সংকেত দেখা দিলে প্লেইন করা যায়, নির্দিষ্ট মুনাফা অর্জনের পরে প্লেইন করার মতো কিছু মুনাফা অর্জনের প্রক্রিয়া যুক্ত করা যেতে পারে। এই পদ্ধতিটি মুনাফা লকিং এবং মুনাফা দৌড়ানোর মধ্যে সম্পর্কের ভারসাম্য বজায় রাখতে পারে, কৌশলটির ঝুঁকি-ফেরতের অনুপাতকে উন্নত করে।

অপ্টিমাইজেশান প্যারামিটার স্বনির্ধারিত: প্যারামিটারগুলির গতিশীল সমন্বয় প্রক্রিয়া বিকাশ করুন যাতে কৌশলগুলি বিভিন্ন বাজারের অবস্থার সাথে প্যারামিটারগুলিকে স্বয়ংক্রিয়ভাবে সামঞ্জস্য করতে পারে। এই উচ্চতর অপ্টিমাইজেশানটি কৌশলগুলিকে আরও অভিযোজিত করতে পারে, স্বয়ংক্রিয়ভাবে পরিবর্তিত বাজারের পরিবেশের সাথে মানিয়ে নিতে পারে।

সারসংক্ষেপ

মাল্টি-পিরিয়ড ওয়েভট্রেন্ড ক্রস-ডায়নামিক কোয়ান্টাম ট্রেডিং কৌশল একটি প্রযুক্তিগত বিশ্লেষণ-ভিত্তিক স্বয়ংক্রিয় ট্রেডিং সিস্টেম যা ওয়েভট্রেন্ড সূচকগুলির ক্রস পয়েন্টগুলি পর্যবেক্ষণ করে বাজারের গতিশীলতার পরিবর্তনগুলি ক্যাপচার করে। এই কৌশলটি হলুদ এবং নীল রঙের ভিজ্যুয়াল নির্দেশক ব্যবহার করে যা ব্যবসায়ীদের স্পষ্ট প্রবেশ এবং প্রস্থান সংকেত সরবরাহ করে এবং মাল্টি-হেড এবং শূন্য-হেড উভয়ই বাজারে কার্যকরভাবে কাজ করতে সক্ষম। কৌশলটির প্রধান সুবিধা হ’ল এর স্বজ্ঞাততা, দ্বি-মুখী ট্রেডিং ক্ষমতা এবং উচ্চতর কাস্টমাইজযোগ্যতা, যা ব্যবসায়ীদের বিভিন্ন বাজারের পরিবেশের সাথে সামঞ্জস্য করতে এবং অনুকূলিত করতে সক্ষম করে।

যাইহোক, এই কৌশলটিও কিছু ঝুঁকির মুখোমুখি হয়, যেমন ঘন ঘন লেনদেন, মিথ্যা বিরতি সংকেত এবং প্যারামিটার সংবেদনশীলতা ইত্যাদি। কৌশলটির স্থায়িত্ব এবং কার্যকারিতা উন্নত করার জন্য, প্রবণতা ফিল্টার যুক্ত করা, গতিশীল স্টপ লস প্রক্রিয়া প্রবর্তন করা, প্রবেশের শর্তগুলি অনুকূলিতকরণ, পজিশন পরিচালনার কৌশল এবং বহু-সময়কালীন বিশ্লেষণের অনুকূলিতকরণের দিকগুলি বিবেচনা করা যেতে পারে।

যুক্তিসঙ্গতভাবে প্যারামিটার সেট করে এবং যথাযথ ঝুঁকি ব্যবস্থাপনা প্রযুক্তির সাথে মিলিত হয়ে, মাল্টি-সাইক্লিক ওয়েভট্রেন্ড ক্রস-ডায়নামিক কোয়ান্টাম ট্রেডিং কৌশলটি ব্যবসায়ীদের সরঞ্জাম বাক্সে একটি কার্যকর হাতিয়ার হতে পারে যা বাজারের গতিশীলতার পরিবর্তনগুলিকে ক্যাপচার করতে এবং সেগুলি থেকে লাভ করতে সহায়তা করে। প্রযুক্তিগত সূচকগুলির উপর ভিত্তি করে স্বয়ংক্রিয়ভাবে ট্রেডিং করতে চান এমন বিনিয়োগকারীদের জন্য, এই কৌশলটি একটি ভাল সূচনা পয়েন্ট সরবরাহ করে, যা ব্যক্তিগত ঝুঁকি পছন্দ এবং ট্রেডিংয়ের লক্ষ্য অনুসারে আরও কাস্টমাইজ এবং উন্নত করা যেতে পারে।

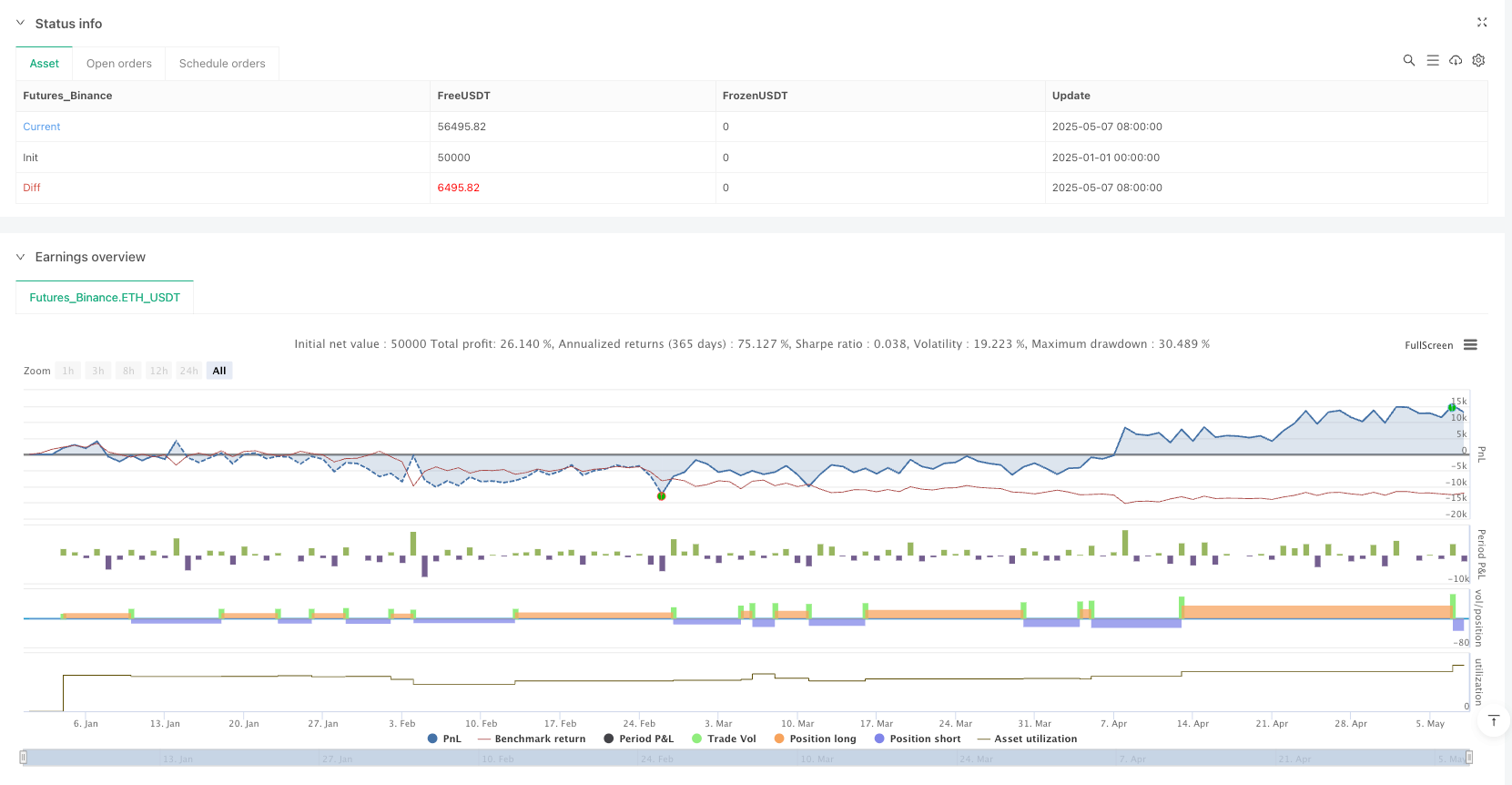

/*backtest

start: 2025-01-01 00:00:00

end: 2025-05-08 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

*/

//@version=6

strategy("WaveTrend Strategy ", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// === INPUTS ===

n1 = input.int(10, title="Channel Length")

n2 = input.int(21, title="Average Length")

obLevel1 = input.int(60, title="Over Bought Level 1")

obLevel2 = input.int(53, title="Over Bought Level 2")

osLevel1 = input.int(-60, title="Over Sold Level 1")

osLevel2 = input.int(-53, title="Over Sold Level 2")

// === WT CALCULATION===

ap = hlc3

esa = ta.ema(ap, n1)

d = ta.ema(math.abs(ap - esa), n1)

ci = (ap - esa) / (0.015 * d)

tci = ta.ema(ci, n2)

wt1 = tci

wt2 = ta.sma(wt1, 4)

// === YELLOW and TURQUOISE CANDLE CONTROL ===

isYellow = ta.cross(wt1, wt2) and (wt2 - wt1 < 0)

isAqua = ta.cross(wt1, wt2) and (wt2 - wt1 > 0)

// === BUY - SELL SIGNAL ( AL - SAT SİNYALİ) ===

longSignal = isYellow and strategy.position_size <= 0

shortSignal = isAqua and strategy.position_size >= 0

if longSignal

strategy.close("Short")

strategy.entry("Long", strategy.long)

if shortSignal

strategy.close("Long")

strategy.entry("Short", strategy.short)

// === VISUAL GÖRSEL ===

plot(0, color=color.gray)

plot(obLevel1, color=color.red)

plot(obLevel2, color=color.red)

plot(osLevel1, color=color.green)

plot(osLevel2, color=color.green)

plot(wt1, color=color.green)

plot(wt2, color=color.red)

// ✅ field color with color

plot(wt1 - wt2, color=color.new(color.blue, 80), style=plot.style_area)

// Circular sign + bar color when cross occurs

crossColor = isAqua ? color.aqua : isYellow ? color.yellow : na

plotshape(ta.cross(wt1, wt2), location=location.abovebar, color=crossColor, style=shape.circle, size=size.tiny)

barcolor(crossColor)