ওভারভিউ

ডায়নামিক এটিআর ব্রেকিং মিডলাইন ক্রসিং কৌশলটি একটি প্রবণতা ট্র্যাকিং সিস্টেম যা প্রযুক্তিগত সূচক এবং অস্থিরতার পরিমাপকে একত্রিত করে, যা ফিউচার মার্কেটের জন্য বিশেষভাবে ডিজাইন করা হয়েছে। এই কৌশলটি বাজারের প্রবণতার দিকনির্দেশের জন্য দ্রুত এবং ধীর গতির ইন্ডেক্স মুভিং এভারেজ (ইএমএ) এর ক্রসপয়েন্টগুলি ব্যবহার করে এবং গড় বাস্তব পরিসীমা (এটিআর) এর সাথে মিলিত হয় যাতে বাজারের অস্থিরতার পরিবর্তনের সাথে সামঞ্জস্য রেখে গতিশীলভাবে স্টপ লস এবং স্টপ লেভেল সেট করা যায়। কৌশলটির মূল মনোভাবটি প্রবণতার প্রাথমিক পর্যায়ে প্রবেশ করে এবং একই সাথে বর্তমান বাজারের অস্থিরতার উপর ভিত্তি করে ঝুঁকি ব্যবস্থাপনার মাধ্যমে তহবিল রক্ষা করে।

কৌশল নীতি

এই কৌশলটির মূল ট্রেডিং লজিকটি দুটি ভিন্ন পিরিয়ডের সূচকীয় চলমান গড়ের উপর ভিত্তি করেঃ

- দ্রুত ইএমএ (৯ চক্র)

- ধীর গতির ইএমএ (২১ চক্র)

যখন দ্রুত ইএমএ নীচে থেকে ধীর ইএমএ অতিক্রম করে, সিস্টেমটি একটি ক্রয় সংকেত উত্পন্ন করে এবং একাধিক পজিশনে প্রবেশ করে; যখন দ্রুত ইএমএ উপরে থেকে ধীর ইএমএ অতিক্রম করে, সিস্টেমটি একটি বিক্রয় সংকেত উত্পন্ন করে এবং খালি পজিশনে প্রবেশ করে। এই ক্রস সংকেতটি বাজারের গতিশীলতার পরিবর্তন এবং সম্ভাব্য প্রবণতা পরিবর্তনের একটি সূচক হিসাবে ব্যাপকভাবে বিবেচিত হয়।

এই কৌশলটি তার ঝুঁকি ব্যবস্থাপনার কাঠামোর মধ্যে অনন্যঃ

- ১৪ চক্রের এটিআর ব্যবহার করে বাজার অস্থিরতা পরিমাপ করা হয়

- গতিশীল হিসাব স্টপ লস অবস্থানঃ বর্তমান মূল্য বিয়োগ ((বা যোগ) ATR গুণিতক 1.5 এর গুণিতক

- গতিশীল হিসাব স্টপ অবস্থানঃ বর্তমান মূল্য যোগ (বা বিয়োগ) ATR দ্বারা গুণিত 3.0 এর গুণিতক

- প্রতিটি লেনদেনের জন্য অ্যাকাউন্টের ২% ঝুঁকি নিয়ন্ত্রণ করে

এই নকশাটি নিশ্চিত করে যে ঝুঁকি ব্যবস্থাপনার প্যারামিটারগুলি বাজারের অস্থিরতার পরিবর্তনের সাথে স্বয়ংক্রিয়ভাবে সামঞ্জস্য করে, যখন অস্থিরতা বৃদ্ধি পায় তখন আরও প্রশস্ত স্টপ প্রদান করে এবং যখন অস্থিরতা হ্রাস পায় তখন আরও কঠোর স্টপ প্রদান করে।

কৌশলগত সুবিধা

নমনীয়তা: স্টপ এবং স্টপ লেভেলকে ATR এর সাথে সংযুক্ত করে, কৌশলটি বাজারের অবস্থার সাথে খাপ খাইয়ে নিতে সক্ষম হয়, উচ্চ ওঠানামা চলাকালীন স্টপ ওভারটেনশন দ্বারা ঝাঁকুনি এড়াতে এবং কম ওঠানামা চলাকালীন যুক্তিসঙ্গত ঝুঁকি নিয়ন্ত্রণ বজায় রাখতে পারে।

রিস্ক রিটার্ন অনুকূলিতকরণ

কার্যকর করাট্রেডিং সিগন্যাল স্পষ্ট, কোন স্বতন্ত্র বিচার করার জায়গা নেই, কৌশল অনুসরণ করা সহজ এবং স্বয়ংক্রিয়ভাবে কার্যকর করা যায়।

ঝুঁকি নিয়ন্ত্রণে কঠোরপ্রতি লেনদেনের ঝুঁকি অ্যাকাউন্টের তহবিলের ২% এর মধ্যে সীমাবদ্ধ, যা পেশাদার তহবিল পরিচালনার নীতিমালা মেনে চলে।

নমনীয় তহবিল ব্যবস্থাপনা

স্বচ্ছ অপারেশন লজিক: সমস্ত লেনদেনের শর্ত, প্রবেশ ও প্রস্থান পয়েন্টগুলি সুনির্দিষ্টভাবে সংজ্ঞায়িত করা হয়েছে, কোন “ব্ল্যাক বক্স” উপাদান নেই, যা কৌশলগত পর্যালোচনা এবং অপ্টিমাইজেশনের জন্য সুবিধাজনক।

কৌশলগত ঝুঁকি

ভুয়া আক্রমণের ঝুঁকি: সমান্তরাল ক্রস কৌশলগুলি বাজারের শব্দ এবং ভুয়া বিরতির দ্বারা প্রভাবিত হতে পারে, বিশেষত বাজারগুলিকে তির্যকভাবে সাজানোর ক্ষেত্রে। এই ক্ষেত্রে, অ্যাকাউন্টের তহবিল খাওয়ানোর জন্য একটি ছোট ক্ষতির ব্যবসায়ের একটি সিরিজ তৈরি হতে পারে।

স্লাইড পয়েন্ট এবং বাস্তবায়ন ঝুঁকি: উচ্চ অস্থিরতার বাজারে, প্রকৃত কার্যকর মূল্য সংকেত তৈরির সময় মূল্যের সাথে উল্লেখযোগ্য পার্থক্য থাকতে পারে, যা কৌশলটির প্রকৃত কর্মক্ষমতাকে প্রভাবিত করে।

পরামিতি সংবেদনশীলতা: কৌশলগত কার্যকারিতা অত্যন্ত নির্বাচিত ইএমএ চক্র এবং এটিআর গুণিতক উপর নির্ভরশীল। বিভিন্ন বাজার পরিবেশের জন্য বিভিন্ন পরামিতি সেটিং প্রয়োজন হতে পারে, যা ওভারফিট হওয়ার ঝুঁকি বাড়ায়।

ট্রেন্ড মার্কেট নির্ভরতা: এই কৌশলটি সুস্পষ্ট প্রবণতা বাজারগুলিতে সর্বোত্তমভাবে কাজ করে, তবে ধারাবাহিক ক্ষতির ফলে অস্থির বাজারে খারাপ কাজ করতে পারে।

ওভারওয়েট ঝুঁকি বন্ধ: উচ্চ অস্থিরতার পরিবেশে, এটিআর-ভিত্তিক স্টপ ওভারওয়েড হতে পারে, যার ফলে একক লেনদেনের সম্ভাব্য ক্ষতি বৃদ্ধি পায়, এমনকি যদি শতাংশ ঝুঁকি ২% নিয়ন্ত্রণে থাকে।

এই ঝুঁকিগুলি হ্রাস করার জন্য, নিম্নলিখিত পরামর্শ দেওয়া হচ্ছেঃ

- অতিরিক্ত ফিল্টার যেমন ট্রেডিং সেশনের সীমাবদ্ধতা বা প্রবণতা শক্তি নিশ্চিতকরণ

- ব্যবহারের সময় বা লাভের তুলনায় প্রত্যাহারের বিষয়টি বিবেচনা করুন

- সর্বোত্তম প্যারামিটার সমন্বয় নির্ধারণের জন্য ব্যাপকভাবে পুনরাবৃত্তি করা

- অত্যধিক লেনদেন বা প্রতিকূল বাজার পরিস্থিতি রোধে সর্বাধিক ক্ষতির সীমাবদ্ধতা প্রয়োগ করা

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

- ট্রেন্ড ফিল্টার যোগ করুন: প্রবণতা শক্তির সূচকগুলিকে একত্রিত করুন ((যেমন ADX বা দিকনির্দেশমূলক গতির সূচক), শুধুমাত্র একটি শক্তিশালী প্রবণতা পরিবেশে ট্রেড করুন। নিম্নলিখিত কোডটি যুক্ত করে এটি বাস্তবায়ন করা যেতে পারেঃ

adx = ta.dmi(14, 14)

strong_trend = adx > 25

longCondition = longCondition and strong_trend

shortCondition = shortCondition and strong_trend

ভর্তির সময়কে অনুকূলিত করুন: অতিরিক্ত নিশ্চিতকরণ সূচক যেমন RSI বা এলোমেলো সূচক যুক্ত করার কথা বিবেচনা করুন যাতে ভুয়া সংকেত কমাতে পারে। এটি কেবলমাত্র নির্দিষ্ট অঞ্চলে বা সূচকগুলিতে দামের ওভারবই / ওভারসোল শর্তগুলি দেখানোর সময় ট্রেড করার জন্য অনুরোধ করে এটি করা যেতে পারে।

ডায়নামিক অ্যাডজাস্টমেন্ট রিস্ক প্যারামিটার: বাজারের অস্থিরতা বা সাম্প্রতিক লেনদেনের পারফরম্যান্সের উপর ভিত্তি করে ঝুঁকির শতাংশকে গতিশীলভাবে সামঞ্জস্য করা। উদাহরণস্বরূপ, ক্রমাগত ক্ষতির পরে ঝুঁকি হ্রাস করা, লাভের সময় ঝুঁকি বাড়ানো।

সময় ফিল্টার যোগ করুন: নির্দিষ্ট বাজারের সময়গুলিতে লেনদেন সীমাবদ্ধ করুন, কম তরলতা বা উচ্চ অস্থিরতার সময়গুলি এড়িয়ে চলুন, বিশেষত ফিউচার মার্কেটের জন্য।

আংশিক মুনাফা অর্জন: কৌশল পরিবর্তন করা হয়েছে যাতে ধারাবাহিকভাবে পজিশন খোলার অনুমতি দেওয়া যায়, উদাহরণস্বরূপ, 1x এটিআর অর্জনের পরে অর্ধেক পজিশন খালি করা হয়, তারপরে অবশিষ্ট পজিশনগুলি 3x এটিআর লক্ষ্যে চালানো হয়।

স্টপ লস ট্র্যাকিং যুক্ত করা হয়েছেট্রেন্ডের পূর্ণ বিকাশের জন্য লাভকে লক করার জন্য এটিআর-ভিত্তিক ট্র্যাকিং স্টপ লস বাস্তবায়ন করুন। এটি নিম্নলিখিত উপায়ে করা যেতে পারেঃ

if (strategy.position_size > 0)

strategy.exit("Trailing Stop", from_entry="Long", trail_points=atr*1.0, trail_offset=atr*2.0)

সারসংক্ষেপ

ডায়নামিক এটিআর ব্রেকিং মিডলাইন ক্রসিং কৌশলটি একটি ভারসাম্যপূর্ণ ট্রেডিং পদ্ধতির প্রতিনিধিত্ব করে যা প্রবণতা ট্র্যাকিংয়ের মৌলিক নীতিগুলিকে ডায়নামিক ঝুঁকি ব্যবস্থাপনার সাথে একত্রিত করে। এই কৌশলটি 9-চক্র এবং 21-চক্রের ইএমএ ক্রস পয়েন্টগুলি ব্যবহার করে সম্ভাব্য প্রবণতা পরিবর্তনগুলি সনাক্ত করতে এবং এটিআর-এর সাথে সংযুক্ত স্টপ-ওভার এবং স্টপ-স্টপ স্তরের মাধ্যমে ঝুঁকি এবং রিটার্ন পরিচালনা করতে পারে।

এই কৌশলটির প্রধান সুবিধা হ’ল এটির অভিযোজনযোগ্যতা এবং শৃঙ্খলাবদ্ধতা যা এটিকে বিভিন্ন বাজার পরিবেশে ধারাবাহিকভাবে ঝুঁকি নিয়ন্ত্রণে সক্ষম করে। যাইহোক, সমস্ত ট্রেডিং সিস্টেমের মতো এটিও মিথ্যা বিরতি এবং বাজারের গোলমালের চ্যালেঞ্জের মুখোমুখি হয়, বিশেষত অ-প্রবণতা বাজারে।

প্রস্তাবিত অপ্টিমাইজেশান ব্যবস্থা যেমন ট্রেন্ড ফিল্টার যুক্ত করা, এন্ট্রি নিশ্চিতকরণ এবং আংশিক লাভ বা স্টপ লস ট্র্যাকিংয়ের অপ্টিমাইজেশান প্রয়োগ করে ব্যবসায়ীরা কৌশলটির পারফরম্যান্স এবং স্থায়িত্বকে আরও বাড়িয়ে তুলতে পারে। সবচেয়ে গুরুত্বপূর্ণভাবে, কোনও কৌশল বাস্তবায়নের আগে, এটির কার্যকারিতা নিশ্চিত করার জন্য একটি সম্পূর্ণ ব্যাক-টেস্টিং এবং ফরোয়ার্ড টেস্টিং করা উচিত।

যাই হোক না কেন ট্রেডিং কৌশল ব্যবহার করা হয়, সাফল্যের মূল চাবিকাঠি সবসময় কঠোর ঝুঁকি ব্যবস্থাপনা, আবেগ নিয়ন্ত্রণ এবং ক্রমাগত কৌশলগত উন্নতির মধ্যে রয়েছে। গতিশীল ATR বিভাজক সমান্তরাল ক্রস কৌশল একটি শক্ত ভিত্তি প্রদান করে, যার উপর ভিত্তি করে ব্যবসায়ীরা একটি ব্যক্তিগতকৃত ট্রেডিং সিস্টেম তৈরি করতে পারে যা তাদের ঝুঁকি সহনশীলতা এবং ট্রেডিং লক্ষ্যগুলির সাথে সামঞ্জস্যপূর্ণ।

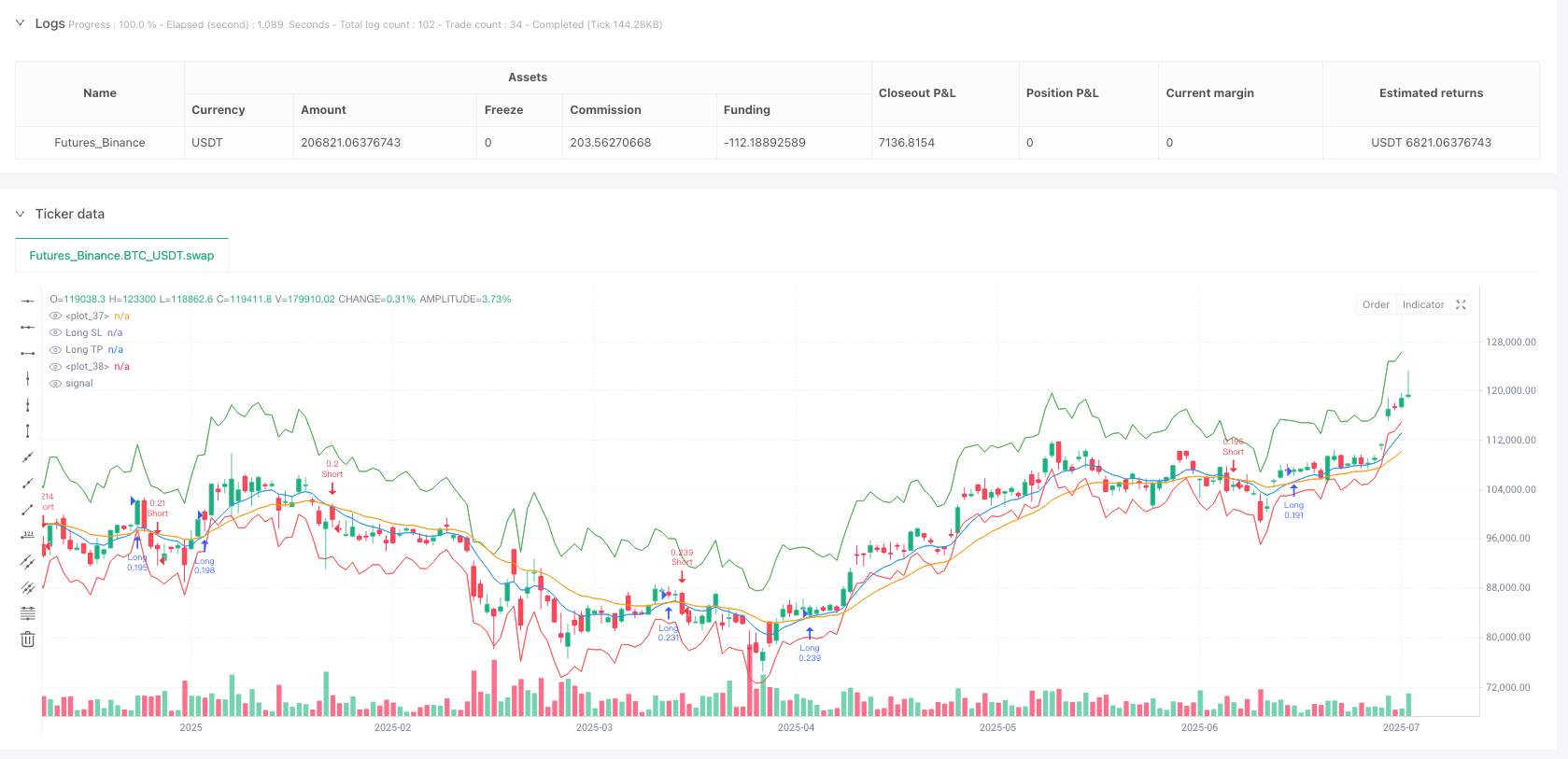

/*backtest

start: 2024-07-17 00:00:00

end: 2025-07-15 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT","balance":200000}]

*/

//@version=5

strategy("MYM Futures Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === Settings ===

risk_pct = input.float(2, title="Risk % per Trade", minval=0.1, maxval=10)

sl_atr_mult = input.float(1.5, title="SL ATR Multiplier", minval=0.1)

tp_atr_mult = input.float(3.0, title="TP ATR Multiplier", minval=0.1)

atr_length = input.int(14, title="ATR Length")

// === Indicators ===

fast = ta.ema(close, 9)

slow = ta.ema(close, 21)

atr = ta.atr(atr_length)

// === Trade Conditions ===

longCondition = ta.crossover(fast, slow)

shortCondition = ta.crossunder(fast, slow)

// === SL/TP Calculations ===

long_sl = close - (sl_atr_mult * atr)

long_tp = close + (tp_atr_mult * atr)

short_sl = close + (sl_atr_mult * atr)

short_tp = close - (tp_atr_mult * atr)

// === Entry Logic ===

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("Long Exit", from_entry="Long", stop=long_sl, limit=long_tp)

alert("BUY", alert.freq_once_per_bar)

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Short Exit", from_entry="Short", stop=short_sl, limit=short_tp)

alert("SELL", alert.freq_once_per_bar)

// === Plotting ===

plot(fast, color=color.blue)

plot(slow, color=color.orange)

plot(long_sl, title="Long SL", color=color.red, style=plot.style_linebr, linewidth=1)

plot(long_tp, title="Long TP", color=color.green, style=plot.style_linebr, linewidth=1)