ক্লাউড অসিলেটর ব্রেকআউট কৌশল: বাজার ক্লাউড সূচক এবং EMA এর উপর ভিত্তি করে একটি ভলিউম-বর্ধিত ট্রেডিং সিস্টেম

EMA Ichimoku Cloud TENKAN-SEN Kijun-Sen Senkou Span VOLUME FILTER SMA

ওভারভিউ

ক্লাউডের মধ্যে ঝাঁকুনির ব্রেকআউট কৌশলটি একটি সমন্বিত ট্রেডিং সিস্টেম যা মার্কেট ক্লাউড সূচক ((আইচিমোকু ক্লাউড), সূচকীয় মুভিং এভারেজ ((ইএমএ) এবং লেনদেনের পরিমাণ ফিল্টারকে একত্রিত করে। এই কৌশলটি মূলত মার্কেট ক্লাউড সূচকের মাল্টি-হেড মার্কেট স্ট্রাকচার ব্যবহার করে সম্ভাব্য উত্থানের প্রবণতা সনাক্ত করতে এবং লেনদেনের পরিমাণ নিশ্চিতকরণ এবং ইএমএ ফিল্টারিংয়ের মাধ্যমে লেনদেনের নির্ভুলতা বাড়ানোর জন্য। কৌশলটি একটি স্পষ্ট স্টপ লস এবং ইএমএ-ভিত্তিক প্রস্থান শর্তাদি ডিজাইন করেছে, যা শক্তিশালী উত্থানকে ধরতে এবং প্রবণতা দুর্বল হয়ে গেলে সময়মতো প্রস্থান করতে পারে।

কৌশল নীতি

এই কৌশলটির মূল নীতি হল মার্কেট ক্লাউড সূচকগুলির উপর ভিত্তি করে মাল্টি-হেড অ্যারে এবং মূল্য অবস্থান সম্পর্কিত বাজার প্রবণতা সনাক্ত করা, ট্রেডিং ভলিউম এবং চলমান গড়ের সাথে মিলিতভাবে নিশ্চিতকরণ।

মার্কেট ক্লাউড সূচক গণনা:

- রূপান্তর লাইন ((Tenkan-sen): নির্ধারিত সময়ের মধ্যে সর্বোচ্চ এবং সর্বনিম্ন মূল্যের গড় গণনা ((ডিফল্ট 9)

- বেঞ্চমার্ক ((Kijun-sen): নির্দিষ্ট সময়ের মধ্যে সর্বোচ্চ এবং সর্বনিম্ন মূল্যের গড় গণনা ((ডিফল্ট 26)

- অগ্রগামী ব্যান্ড A ((Senkou Span A): রূপান্তর লাইন এবং বেঞ্চলাইন গড়, 26 চক্র এগিয়ে স্থানান্তর

- পূর্ববর্তী ব্যান্ড B ((Senkou Span B): নির্ধারিত সময়ের মধ্যে সর্বোচ্চ এবং সর্বনিম্ন মূল্যের গড় গণনা ((ডিফল্ট 52)), ২6 টি চক্র এগিয়ে

প্রবেশের শর্ত:

- মূল্যকে অবশ্যই প্রিজাইডিং ব্যান্ড A এবং প্রিজাইডিং ব্যান্ড B-এর উপরে স্থাপন করতে হবে (অর্থাৎ “ক্লাউড” এর উপরে)

- বর্তমান লেনদেনের ভলিউম গত ১০টি চক্রের লেনদেনের গড় ভলিউমের চেয়ে বড় হতে হবে

- অপশনাল শর্তঃ মূল্য অবশ্যই 44-চক্রের EMA-এর উপরে থাকতে হবে ((প্যারামিটার দ্বারা এই শর্তটি চালু বা বন্ধ করা যেতে পারে)

প্রত্যাহারের শর্তাবলী:

- প্রধান বিদায়ের সংকেতঃ মূল্য ৪৪ চক্রের ইএমএ-র নিচে নেমে গেছে

- স্টপ লস শর্তঃ দামের পতন প্রবেশের দামের ২% এর বেশি ((কাস্টমাইজযোগ্য শতাংশ)

ঝুঁকি ব্যবস্থাপনা:

- প্রতিটি লেনদেনের জন্য অ্যাকাউন্টের ১০%

- সেটআপ শতাংশ স্টপ লস সুরক্ষা

কৌশলটির মূল যুক্তি হল যে যখন দাম মেঘের উপরে উঠে যায় এবং লেনদেনের পরিমাণ নিশ্চিত হয়, তখন সাধারণত একটি শক্তিশালী ঊর্ধ্বমুখী প্রবণতার সূচনা হয়; যখন দাম EMA-এর নীচে যায়, তখন এটি নির্দেশ করতে পারে যে ঊর্ধ্বমুখী গতিশীলতা দুর্বল হয়ে পড়েছে এবং মুনাফা রক্ষার জন্য পজিশন থেকে বেরিয়ে আসা প্রয়োজন।

কৌশলগত সুবিধা

সমন্বিত সংকেত নিশ্চিতকরণ ব্যবস্থা: একাধিক প্রযুক্তিগত সূচক (মার্কেট ক্লাউড সূচক, ইএমএ এবং লেনদেনের পরিমাণ) একত্রিত হয়ে ট্রেডিং সিগন্যাল তৈরি করে, যা ভুয়া ব্রেকআপের ঝুঁকিকে উল্লেখযোগ্যভাবে হ্রাস করে।

ট্রেন্ড ট্র্যাকিং বৈশিষ্ট্যমার্কেট ক্লাউড সূচকগুলি দ্বারা মধ্যম ও দীর্ঘমেয়াদী প্রবণতার দিকনির্দেশনা সনাক্ত করা, কেবলমাত্র স্বল্পমেয়াদী মূল্যের অস্থিরতার উপর নির্ভর না করে, বড় প্রবণতা ক্যাপচার করতে সহায়তা করে।

লেনদেনের পরিমাণ: লেনদেনের গড়ের চেয়ে বেশি পরিমাণে লেনদেনের প্রয়োজন, যাতে নিশ্চিত করা যায় যে এই অগ্রগতিকে পর্যাপ্ত বাজার অংশগ্রহণের দ্বারা সমর্থিত করা হয়েছে এবং সংকেতের নির্ভরযোগ্যতা বাড়ানো হয়েছে।

নমনীয় প্রবেশ ফিল্টার: বাজার পরিস্থিতির উপর ভিত্তি করে ট্রেডারদের তাদের কৌশলগুলিকে সামঞ্জস্য করার জন্য তাদের আগ্রাসী বা রক্ষণশীল হওয়ার অনুমতি দিয়ে ইএমএর উপরে প্রবেশের জন্য দামের প্রয়োজন কিনা তা বেছে নেওয়া যেতে পারে।

সুস্পষ্ট ঝুঁকি নিয়ন্ত্রণবিল্ট-ইন স্টপ লস মেকানিজম, প্রতিটি লেনদেনের জন্য সর্বোচ্চ ক্ষতির সীমা, অ্যাকাউন্টের তহবিলের সুরক্ষা।

অপ্টিমাইজড প্রস্থান ব্যবস্থাইএমএ-ভিত্তিক প্রস্থান কৌশলগুলি সহজ মূল্য পুনর্নির্ধারণের তুলনায় আরও শক্তিশালী এবং শক্তিশালী প্রবণতা থেকে তাড়াতাড়ি প্রস্থান এড়াতে পারে।

প্যারামিটার কাস্টমাইজযোগ্যতা: সমস্ত মূল প্যারামিটারগুলি সামঞ্জস্যযোগ্য, যার মধ্যে রয়েছে মার্কেট ক্লাউড সূচক চক্র, ইএমএ চক্র, লেনদেনের ফিল্টার দৈর্ঘ্য এবং স্টপ লস শতাংশ, যাতে কৌশলটি বিভিন্ন বাজারের পরিবেশের সাথে খাপ খায়।

কৌশলগত ঝুঁকি

ক্লাউড ব্রেকিংয়ের পর ভুয়া ব্রেকিংয়ের ঝুঁকিযদিও কৌশলটিতে ট্রেডিং ভলিউম এবং ইএমএ ফিল্টার অন্তর্ভুক্ত রয়েছে, তবে বাজারে মেঘের মধ্য দিয়ে যাওয়ার পরে বিপরীতমুখী হতে পারে, যা ভুল সংকেত দেয়। সমাধানঃ অতিরিক্ত নিশ্চিতকরণ সূচক যেমন আরএসআই বা এমএসিডি স্প্রেড ইত্যাদি যুক্ত করার বিষয়টি বিবেচনা করা যেতে পারে।

মার্কেটের অনুভূমিক বিভাগে দুর্বল প্রভাব: সিটি ক্লাউড সূচক শক্তিশালী প্রবণতা বাজারে দুর্দান্ত পারফরম্যান্স করে, তবে ক্রসওভার রিডিং অঞ্চলে খুব বেশি অকার্যকর সংকেত তৈরি করতে পারে। সমাধানঃ মার্কেট এনভায়রনমেন্ট ফিল্টার যুক্ত করুন এবং ক্রসওভার বাজারে সনাক্তকরণের সময় বাণিজ্য স্থগিত করুন।

একক ইএমএ থেকে বেরিয়ে আসার সম্ভাবনা: শুধুমাত্র EMA-র উপর নির্ভর করে বেরিয়ে আসার সংকেত হিসেবে বাজারের তীব্র পতনের সময় দ্রুত প্রতিক্রিয়া না দেখানো হতে পারে। সমাধানঃ অতিরিক্ত ওঠানামার ফিল্টার বা আরো সংবেদনশীল স্বল্পমেয়াদী চলন্ত গড়কে বহিষ্কারের সহায়ক শর্ত হিসেবে বিবেচনা করুন।

ফিক্সড শতাংশ বন্ধের সীমাবদ্ধতা: বিভিন্ন বাজার এবং সময় ফ্রেমের জন্য অস্থিরতার বৈশিষ্ট্যগুলি আলাদা, নির্দিষ্ট শতাংশের স্টপ যথেষ্ট নমনীয় নাও হতে পারে। সমাধানঃ এটিআর (অর্ধ-সত্যিকারের তরঙ্গদৈর্ঘ্য) এর উপর ভিত্তি করে গতিশীল স্টপিং বাস্তবায়ন করুন, বাজার অস্থিরতার সাথে আরও ভালভাবে খাপ খাইয়ে নিন।

প্যারামিটার অপ্টিমাইজেশান ঝুঁকিসমাধানঃ কৌশলটির স্থিতিশীলতা নিশ্চিত করার জন্য দৃ strong় প্যারামিটার সংবেদনশীলতা পরীক্ষা এবং নমুনার বাইরে পরীক্ষা করা।

অস্বাভাবিক লেনদেনের প্রভাবঅস্বাভাবিক পরিমাণ লেনদেন লেনদেনের পরিমাণ ফিল্টারিংয়ের শর্তকে বিকৃত করতে পারে। সমাধানঃ লেনদেনের পরিমাণের স্ট্যান্ডার্ড ডিফারেনশিয়াল ফিল্টারিং বা আপেক্ষিক লেনদেনের পরিমাণের সূচক ব্যবহার করে লেনদেনের অস্বাভাবিকতার প্রভাব দূর করার জন্য বিবেচনা করুন।

কৌশল অপ্টিমাইজেশনের দিকনির্দেশনা

গতিশীল প্যারামিটার সমন্বয় প্রক্রিয়া:

- বাজারের ওঠানামার উপর ভিত্তি করে মার্কেট ক্লাউড সূচক এবং ইএমএ প্যারামিটারগুলিকে স্বয়ংক্রিয়ভাবে সামঞ্জস্য করার প্রক্রিয়া

- এটি বিভিন্ন বাজারের পরিস্থিতিতে কৌশলগুলিকে সর্বোত্তম পারফরম্যান্স বজায় রাখতে সহায়তা করে, কারণ নির্দিষ্ট প্যারামিটারগুলি সমস্ত বাজারের অবস্থার সাথে খাপ খাইয়ে নেওয়া কঠিন

বাজার পরিবেশে ফিল্টারিং বাড়ানো:

- প্রবণতা শক্তির সূচক যোগ করুন (যেমন ADX) শক্তিশালী প্রবণতা এবং দুর্বল প্রবণতা পরিবেশ সনাক্ত করতে

- দুর্বল প্রবণতা বা হ্রাস বাজারগুলিতে, প্রবেশের থ্রেশহোল্ড বাড়ানো বা ট্রেডিং এড়ানো যায়

- এটি ভুয়া ব্রেকআউটের ফলে ক্ষতিগ্রস্ত লেনদেনকে ব্যাপকভাবে হ্রাস করবে

মাল্টি টাইম ফ্রেম বিশ্লেষণ ইন্টিগ্রেশন:

- অতিরিক্ত ফিল্টারিং শর্ত হিসাবে উচ্চতর সময় ফ্রেমের সাথে সিটি ক্লাউড সূচকের অবস্থা

- শুধুমাত্র উচ্চ সময় ফ্রেম এবং লেনদেন সময় ফ্রেম সংকেত একমত হলে প্রবেশ করুন

- এই টাইম ফ্রেম সিনক্রোনাসিস পদ্ধতিতে সিগন্যালের গুণগত মান উল্লেখযোগ্যভাবে উন্নত করা যায়।

অপ্টিমাইজড প্রস্থান কৌশল:

- লাভের লক্ষ্যের উপর ভিত্তি করে আংশিক লাভের প্রক্রিয়া বাস্তবায়ন, যেমন একটি নির্দিষ্ট লাভের পরে ক্ষতি বন্ধ করে ব্যয় লাইনে স্থানান্তর করা

- দামের অস্থিরতার উপর ভিত্তি করে গতিশীল প্রস্থান শর্তগুলি অন্তর্ভুক্ত করার বিষয়টি বিবেচনা করুন, যেমন দামগুলি স্বল্পমেয়াদী সমর্থনকে ছাড়িয়ে যায়

- এটি প্রবণতা লাভের বেশিরভাগ অংশ সংরক্ষণ করে বাজারের বিপর্যয়কে আরও দ্রুত মোকাবেলা করতে সহায়তা করবে

মেশিন লার্নিং উপাদান একত্রিত করা:

- মেশিন লার্নিং অ্যালগরিদম ব্যবহার করে গতিশীল পূর্বাভাসের জন্য সর্বোত্তম মার্কেট ক্লাউড প্যারামিটার সেটিং

- ঐতিহাসিক প্যাটার্ন সনাক্তকরণের উপর ভিত্তি করে অনুকূলিতকরণ প্রবেশ এবং প্রস্থান সময়

- এটি নীতিগুলিকে আরও অভিযোজিত করতে পারে, যা মানুষের প্যারামিটার সেটিংয়ের স্বতন্ত্রতা হ্রাস করে

ঝুঁকি ব্যবস্থাপনা উন্নত করুন:

- অ্যাকাউন্টের অধিকার ও স্বার্থের পরিবর্তনের উপর ভিত্তি করে গতিশীল পজিশন ম্যানেজমেন্ট

- ক্রমাগত ক্ষতির পরে স্বয়ংক্রিয়ভাবে লেনদেনের আকার হ্রাস করুন, যখন মুনাফা স্থিতিশীল হয় তখন ধীরে ধীরে বৃদ্ধি করুন

- এই ‘অ্যান্টি-ফ্রেইগ্যালিটি’ ডিজাইনটি তহবিল রক্ষা করে এবং দীর্ঘমেয়াদী রিটার্নগুলিকে অনুকূল করে তোলে

সারসংক্ষেপ

মেঘের মধ্যে ঝাঁকুনি বিরতি কৌশল একটি সুনির্দিষ্ট প্রবণতা ট্র্যাকিং সিস্টেম যা ট্রেন্ড সনাক্তকরণের জন্য মার্কেট ক্লাউড সূচক ব্যবহার করে, লেনদেনের ভলিউম নিশ্চিতকরণ এবং ইএমএ ফিল্টারিংয়ের সাথে মিলিত হয়। এই কৌশলটির প্রধান সুবিধা হ’ল এর সমন্বিত সিগন্যাল নিশ্চিতকরণ প্রক্রিয়া এবং সুস্পষ্ট ঝুঁকি নিয়ন্ত্রণ যা এটিকে শক্তিশালী প্রবণতা বাজারে দুর্দান্ত করে তোলে। যাইহোক, এই কৌশলটি ট্রান্সওভার বাজারে চ্যালেঞ্জের মুখোমুখি হতে পারে, এবং প্রস্থান প্রক্রিয়াটি অপ্টিমাইজ করার জন্য জায়গা রয়েছে।

প্রস্তাবিত অপ্টিমাইজেশান দিকনির্দেশনা, বিশেষত গতিশীল প্যারামিটার সমন্বয়, বাজার পরিবেশ ফিল্টারিং এবং মাল্টি-টাইম ফ্রেম বিশ্লেষণ বাস্তবায়নের মাধ্যমে, কৌশলটি তার অভিযোজনযোগ্যতা এবং স্থায়িত্বকে উল্লেখযোগ্যভাবে বাড়িয়ে তুলতে পারে। অপ্টিমাইজড কৌশলগুলি বিভিন্ন বাজার পরিবেশের সাথে আরও ভালভাবে মোকাবিলা করতে সক্ষম হবে, মিথ্যা সংকেত হ্রাস করবে, তবে বড় প্রবণতা ধরার ক্ষমতা বজায় রাখবে।

অবশেষে, ক্লাউড-এর মধ্যে ঝাঁকুনির কৌশলটি একটি ভারসাম্যপূর্ণ ট্রেডিং পদ্ধতির প্রতিনিধিত্ব করে, যা প্রযুক্তিগত বিশ্লেষণের একাধিক মাত্রা (মূল্য কাঠামো, চলমান গড় এবং লেনদেনের পরিমাণ) সংযুক্ত করে, যা ব্যবসায়ীদের জন্য একটি নির্ভরযোগ্য কাঠামো সরবরাহ করে যা ব্যক্তিগত ঝুঁকি পছন্দ এবং বাজার দৃষ্টিভঙ্গির উপর ভিত্তি করে আরও কাস্টমাইজ করা যায়।

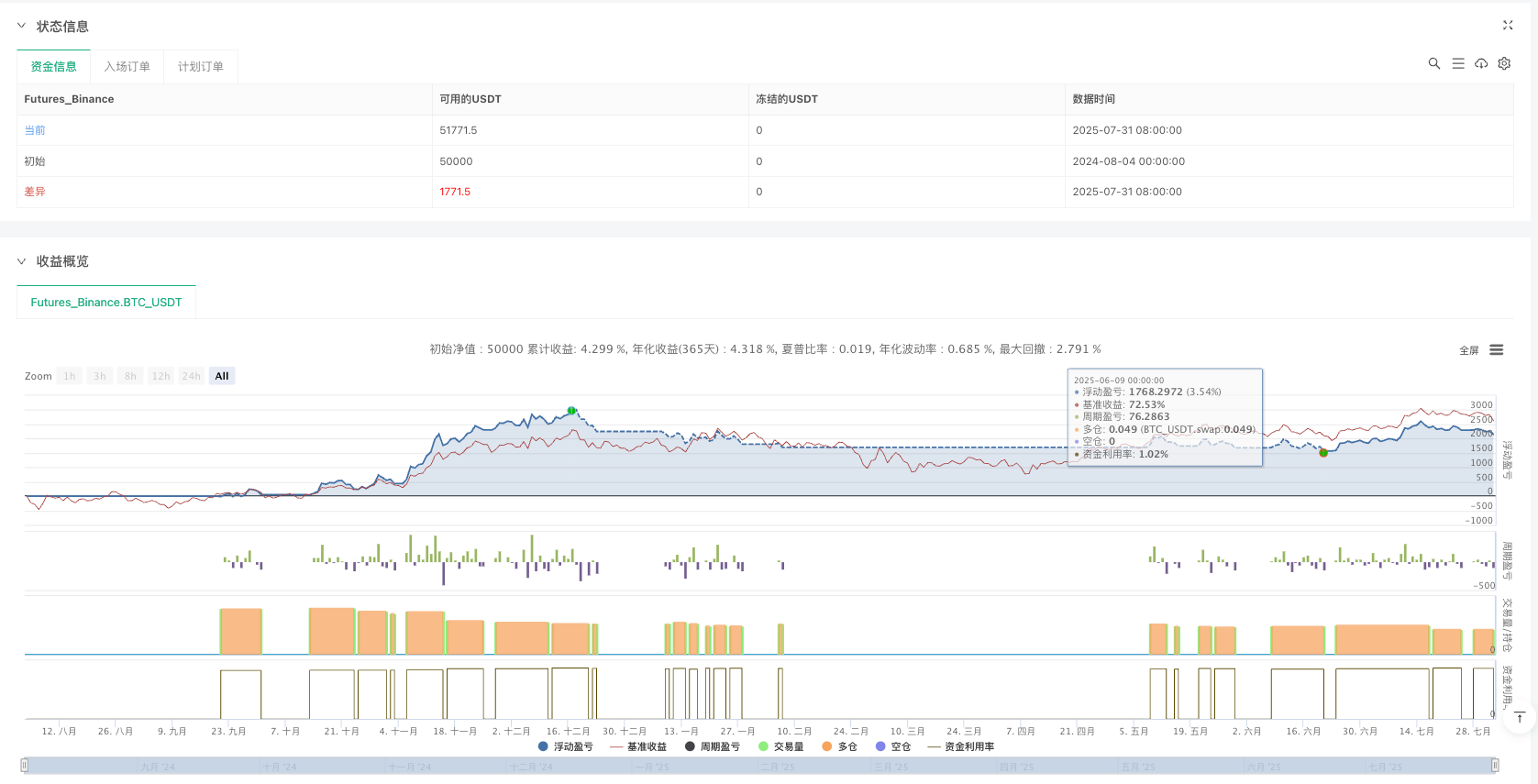

/*backtest

start: 2024-08-04 00:00:00

end: 2025-08-02 08:00:00

period: 2d

basePeriod: 2d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Ichimoku Cloud Buy & Custom EMA Exit [With Volume and Filters]", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// === INPUTS ===

conversionPeriods = input.int(9, title="Tenkan-sen Periods")

basePeriods = input.int(26, title="Kijun-sen Periods")

displacement = input.int(26, title="Cloud Displacement")

laggingSpan = input.int(52, title="Senkou Span B Periods")

emaPeriod = input.int(44, title="EMA Length for Exit", minval=1)

avgVolLen = input.int(10, title="Average Volume Length")

useStopLoss = input.bool(true, title="Use Stop Loss for Exit")

stopLossPerc = input.float(2.0, title="Stop Loss (%)", minval=0.1, step=0.1)

requireAboveEMA = input.bool(true, title="Only Buy Above EMA?")

// === ICHIMOKU CALCULATIONS ===

tenkan = (ta.highest(high, conversionPeriods) + ta.lowest(low, conversionPeriods)) / 2

kijun = (ta.highest(high, basePeriods) + ta.lowest(low, basePeriods)) / 2

senkouA = (tenkan + kijun) / 2

senkouB = (ta.highest(high, laggingSpan) + ta.lowest(low, laggingSpan)) / 2

senkouA_now = senkouA[displacement]

senkouB_now = senkouB[displacement]

// === EMA CALC ===

emaVal = ta.ema(close, emaPeriod)

// === VOLUME CONDITION ===

avgVol = ta.sma(volume[1], avgVolLen) // Shift by 1 to exclude current bar's volume

volCondition = volume > avgVol

// === ENTRY CONDITION ===

buyCondition = close > senkouA_now and close > senkouB_now and volCondition and (not requireAboveEMA or close > emaVal)

if buyCondition

stopLevel = useStopLoss ? close * (1 - stopLossPerc / 100) : na

strategy.entry("Buy", strategy.long)

if useStopLoss

strategy.exit("Exit SL", from_entry="Buy", stop=stopLevel)

// === EXIT CONDITION ===

exitCondition = close < emaVal

if exitCondition

strategy.close("Buy")

// === PLOTS ===

plot(emaVal, color=color.yellow, linewidth=2, title="EMA")

plot(senkouA, color=color.green, title="Senkou Span A", offset=displacement)

plot(senkouB, color=color.red, title="Senkou Span B", offset=displacement)