Wie analysiert man die Volatilität von Optionen?

0

0

4601

4601

Wie analysiert man die Volatilität von Optionen?

Definition und Klassifizierung der Volatilität Die Volatilitätsrate wird normalerweise als die Standarddifferenz der Rendite von Preisen für fortgesetzte Renditen definiert und ist ein Maß für den Prozentsatz der Preisschwankungen, der nur die Größe der Preisschwankungen widerspiegelt, ohne die Richtung der Preisänderungen zu berücksichtigen, d.h. die Schwere der Preisschwankungen. Je höher die Volatilität ist, desto höher ist der Preis der Option, wenn die anderen Faktoren gleich bleiben.

-

In der Regel können die Schwankungen in folgende vier Kategorien unterteilt werden:

- 1

Die historische Schwankungsrate (Historical Volatility Rate) ist die jährliche Standarddifferenz der täglichen Rendite für einen bestimmten Zeitraum. Die Berechnung der historischen Schwankungsrate erfolgt über einen Zeitraum und eine Preisbewertung, die sich auf die letzten 30 Tage, 90 Tage oder eine beliebige Anzahl von Tagen erstreckt. Der Preis wird in der Regel mit dem Schlusskurs pro Tag berechnet.

- 2

Bei der Berechnung des theoretischen Optionspreises unter Verwendung des B-S-Optionspreismodells ist die ursprüngliche Definition der Zukunftspreisfluktuation erforderlich. Leider ist die Fluktuationsrate der Futures nur bekannt, wenn sie in die historische Fluktuationsrate umgewandelt wird. Die Fluktuationsrate in der Optionspreisformel ist daher nur eine Schätzung der Fluktuationsrate der Futures.

- 3

Die erwartete Preisfluktuationsrate ist eine Prognose, die ein Optionshändler auf der Grundlage von Marktbedingungen und historischen Daten für die zukünftige Preisfluktuation macht. Es ist eine Einschätzung der zukünftigen Preisschwankungen, die der Händler in der Optionspreisformel verwendet, um den theoretischen Preis einer Option zu bewerten.

- 4

Die implizite Schwankungsrate ist die Schwankungsrate, die der tatsächliche Optionspreis impliziert. Sie ist die Schwankungsrate, die mit der B-S-Optionspreisformel zurückgeführt wird, indem der tatsächliche Optionspreis und andere Parameter außer der Schwankungsrate σ in die Inferentialformel eingefügt werden. Der tatsächliche Optionspreis wird durch den Wettbewerb vieler Optionshändler gebildet. Die implizite Schwankungsrate repräsentiert daher die Ansichten und Erwartungen der Marktteilnehmer an die Zukunft des Marktes und wird somit als die am nächsten an die tatsächliche Schwankungsrate angesehen.

Von den vier Arten von Schwankungen ist die historische Schwankung am leichtesten zu erfassen, die implizite Schwankung am nächsten an der tatsächlichen Schwankung und ist daher die am häufigsten angewandte Schwankung. Die implizite Schwankung wird jedoch durch die Verwendung des tatsächlichen Optionspreises umgekehrt berechnet, wodurch die Berechnung des tatsächlichen Optionspreises anhand der impliziten Schwankung unrealistisch wird. Die am häufigsten verwendete Schwankung bei der Berechnung des theoretischen Optionspreises ist die historische Schwankung.

-

Schwankungsrate: Lächeln und Schräglage

- 1. Schwankungsrate

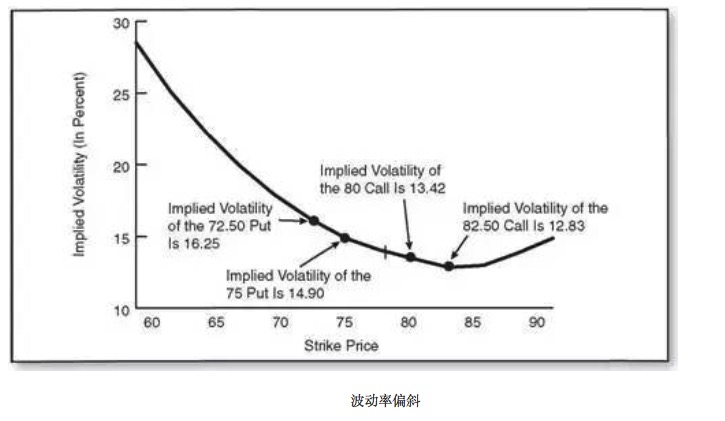

Die Schwankungsrate beschreibt, dass Optionen mit demselben Wert, demselben Verfalldatum, aber unterschiedlichen Ausführungspreisen mit unterschiedlichen impliziten Schwankungsraten gehandelt werden. Jeder Ausführungspreis für die Option im selben Monat entspricht einer impliziten Schwankungsrate, und wenn wir die Horizontale als Ausführungspreis und die Vertikale als implizite Schwankungsrate betrachten, können wir feststellen, dass die implizite Schwankungsrate nicht eine horizontale Linie, sondern eine Kurve ist.

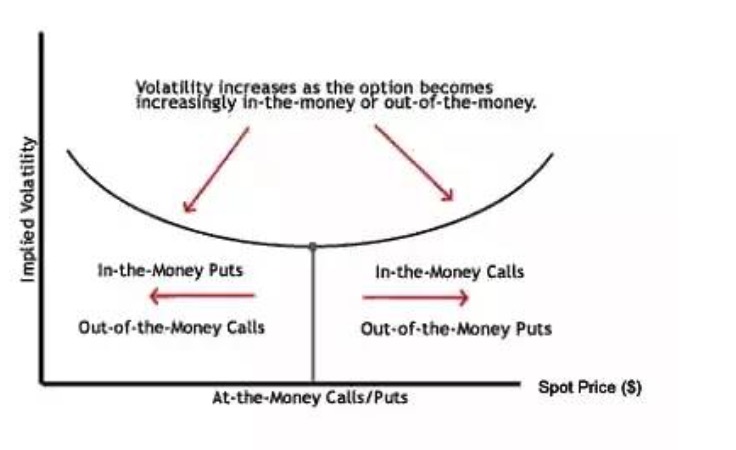

- 2. Schwankungen im Lächeln

Die Volatilitäts-Smile bedeutet, dass die Volatilität bei unveränderten Verfallsdaten mit den Preisänderungen einhergeht. Weitere Interpretation ist, dass die Volatilität von Zahlungsoptionen (out of money) und In-the-Money-Optionen (in the money) höher ist als die Volatilität von Equity-Optionen (at the money), wodurch eine mittlere, niedrige, auf beiden Seiten hohe, aufwärts liegende Halbmondform entsteht, die wie ein Muschel-Smile geformt ist. Die Volatilitäts-Smile tritt häufig auf dem Devisenoptionsmarkt auf.

- 3. Schwankung der Schwankungen

In den meisten Fällen ist die Schwankung nicht immer ein Lächeln, was wir als Schwankungsschwankung bezeichnen. Die Schwankungsschwankung ist auch in zwei Arten unterteilt: eine allgemeine Schwankungsschwankung, die sich auf die Schwankungskurve in verschiedenen Formen bezieht.

Es gibt drei Hauptgründe, die die Schwankungen der Zinssätze verursachen:

Die kurzfristige Erhöhung des Index ist weniger wahrscheinlich als die Erhöhung, und die Markthändler sind mehr auf die Unterseite bedacht als auf die Spekulation.

In der Optionshandelstrategie bevorzugt es jemand, eine Purchase-Option mit einem höheren Ausführungspreis zu verkaufen und gleichzeitig eine Purchase-Option mit einem niedrigeren Ausführungspreis zu kaufen, als Versicherung gegen die Gefahr, dass die Aktienpreise sinken. Diese Angebots-Nachfrage-Beziehung bestimmt auch, dass eine Option mit einem niedrigen Ausführungspreis eine hohe implizite Volatilität hat, während eine Option mit einem hohen Ausführungspreis eine niedrige implizite Volatilität hat.

Die implizite Volatilität kann als Unsicherheit über die zukünftigen Erträge des Marktes angesehen werden. Wenn die Aktienmärkte fallen, wird mehr Angst und Unsicherheit erzeugt. Zum Beispiel, die Anzahl der Veränderungen der gleichen absoluten Werte, die bei einem Rückgang immer größer werden und bei einem Anstieg immer weniger ansteigen, führt dazu, dass die Menschen bei einem Rückgang mehr Angst haben.

- 4. Warum gibt es eine Schräglage?

Eine mögliche Erklärung dafür ist, dass Options mit unterschiedlichen Ausführungspreisen unterschiedliche Schutzmöglichkeiten haben und unterschiedliche Faktoren des Angebots und der Nachfrage haben können, da die Optionspreise durch die Angebots- und Nachfragebeziehungen bestimmt werden. Dies könnte der Fall sein, dass Versicherungen mit absolut niedrigeren Preisen mehr Nachfrage haben, wie Versicherungen mit niedrigeren Preisen mehr Nachfrage haben.

Um den größeren Bedarf zu decken, verlangen die Verkäufer von Low-Cost-Versicherungen nach dieser Argumentation ein hohes Risiko-Gewinn. Dies bedeutet eine höhere implizite Volatilität und nicht einen höheren Preis.

- 5. Wie die Volatilitätsschwelle die Handelsentscheidungen beeinflusst

Bei der Vorhersage muss der Trader die Existenz von Schwankungen in der Volatilität berücksichtigen. Zum Beispiel, wenn der Brückenkurs O für die Ausführung der paritätischen Option A mit einer höheren impliziten Volatilität verkauft wird. Wenn der Preis der Futures von der Ausführung A zum Ausführung O bewegt, ist es sehr wahrscheinlich, dass die implizite Volatilität der Option mit der Ausführung O sinkt und die implizite Volatilität der Option mit der Ausführung A steigt.

Wenn sich nichts anderes ändert, ist das Vorhandensein einer Volatilitätsrate-Schlange für Käufer von Devisenoptionen oft ein Nachteil. Natürlich können sich andere Faktoren nicht ändern, und die Chancen, dass dies der Fall ist, sind gering.

Veröffentlicht von Option House