Trailing Moving Average Gap-Strategie

Dieser Artikel befasst sich mit einer detaillierten Analyse der von Noro entwickelten Strategie zur Verfolgung von Moving Average Leaps. Die Strategie berechnet die Abweichung zwischen dem Schlusskurs und dem einfachen Moving Average, um zu bestimmen, wann sich ein Markttrend umdreht, und erzielt eine gute Kauf- und Verkaufssituation.

Strategieprinzip

Die Strategie berechnet zunächst den 3-Tage-Simple-Moving-Average-Sma. Dann berechnet man das Verhältnis von Close zu SMA und subtrahiert 1, um einen Indikator zu erhalten. Wenn der Schlussprozess über die Parameterlimit liegt, ist der Schlussprozess deutlich über SMA und wird als überschritten betrachtet. Wenn der Schlussprozess unter der Limit liegt, ist der Schlussprozess deutlich unter SMA und wird als überschritten betrachtet.

Die Strategie zeichnet auch die 0-, Limit- und -limit-Achse. Ind-Zeichen werden in verschiedenen Bereichen mit verschiedenen Farben gefärbt, um die Beurteilung zu unterstützen.

Wenn die Strategie ein Signal zum Über- oder Abnehmen erzeugt, wird zuerst die Position in der entgegengesetzten Richtung ausgeglichen und dann eine Position zum Über- oder Abnehmen eröffnet. Wenn der Indikator zwischen den 0-Achsen zurückkehrt, werden alle Positionen ausgeglichen.

Strategische Vorteile

Die Sprungstrategie unterscheidet sich vom Trend-Tracking, bei dem die Sprungstrategie darauf abzielt, Wendepunkte zu erfassen.

Zeichnen Sie die Achse des Indikators und beurteilen Sie intuitiv die Position und Durchlässigkeit des Indikators.

Optimierte Plating-Logik, um eine neue Position nach dem Ausgleich der aktuellen Position zu eröffnen, um unnötige Rückwärtspositionen zu vermeiden.

Setzen Sie einen Handelszeitrahmen ein, um unnötige Übernachtungen zu vermeiden.

Es erlaubt die Einrichtung von Transaktionsschaltern, die auf die beiden Seiten des Multifunktionsschalters zugreifen, um nur mehr oder nur weniger zu tun.

Strategisches Risiko

Die Tracking Moving Average Strategie ist anfällig für mehrfache Verlustgeschäfte und eignet sich für geduldige Positionen.

Der Moving Average hat keine Flexibilität als Indikator und kann nicht zeitnah auf Preisänderungen reagieren.

Die Standardparameterlimit ist relativ statisch und kann je nach Sorte und Marktumfeld geändert werden.

Moving Averages, die nicht in der Lage sind, Trendschwankungen zu erkennen, sollten in Kombination mit Schwankungsindikatoren verwendet werden.

Optimierung der Haltungsregeln, z. B. Stop-Loss- und Stop-Stopp-Einstellungen; oder nur zu Beginn des Trends zu fangen.

Richtung der Strategieoptimierung

Verschiedene Parameter-Einstellungen können getestet werden, wie z. B. SMA-Perioden; oder adaptive Moving Averages wie Index Moving Averages.

Es ist möglich, die Richtung und den Winkel des Moving Averages einzufügen, um den unnötigen Handel mit der Plattform zu vermeiden.

In Kombination mit Volatilitätsindikatoren wie Bollinger Bands kann ein Aussetzen des Handels bei verstärkter Volatilität in Betracht gezogen werden.

Es können Regeln für die Verwaltung der Positionen festgelegt werden, z. B. die Eröffnung von Positionen mit festen Mengen, die Erhöhung von Positionen und die Verwaltung von Fonds.

Ein Stop-Loss-Stop-Line kann eingerichtet werden, oder neue Aufträge bei einem festen Stop-Loss-Ratio ausgesetzt werden, um das Einzelschaden-Risiko zu kontrollieren.

Zusammenfassen

In diesem Artikel wird die von Noro entwickelte Strategie zur Verfolgung von Moving Average Leaps detailliert analysiert. Die Strategie nutzt die Merkmale des Preis-Leaping Moving Averages, entwickelt die Indikator-Achs und die Farbdarstellung, um den Zeitpunkt des Einstiegs zu bestimmen. Gleichzeitig wird die Positionsfolge-Logik optimiert und die Handelszeiträume festgelegt. Die Strategie weist jedoch die inhärenten Nachteile auf, die der Verfolgung von Moving Averages zugrunde liegen.

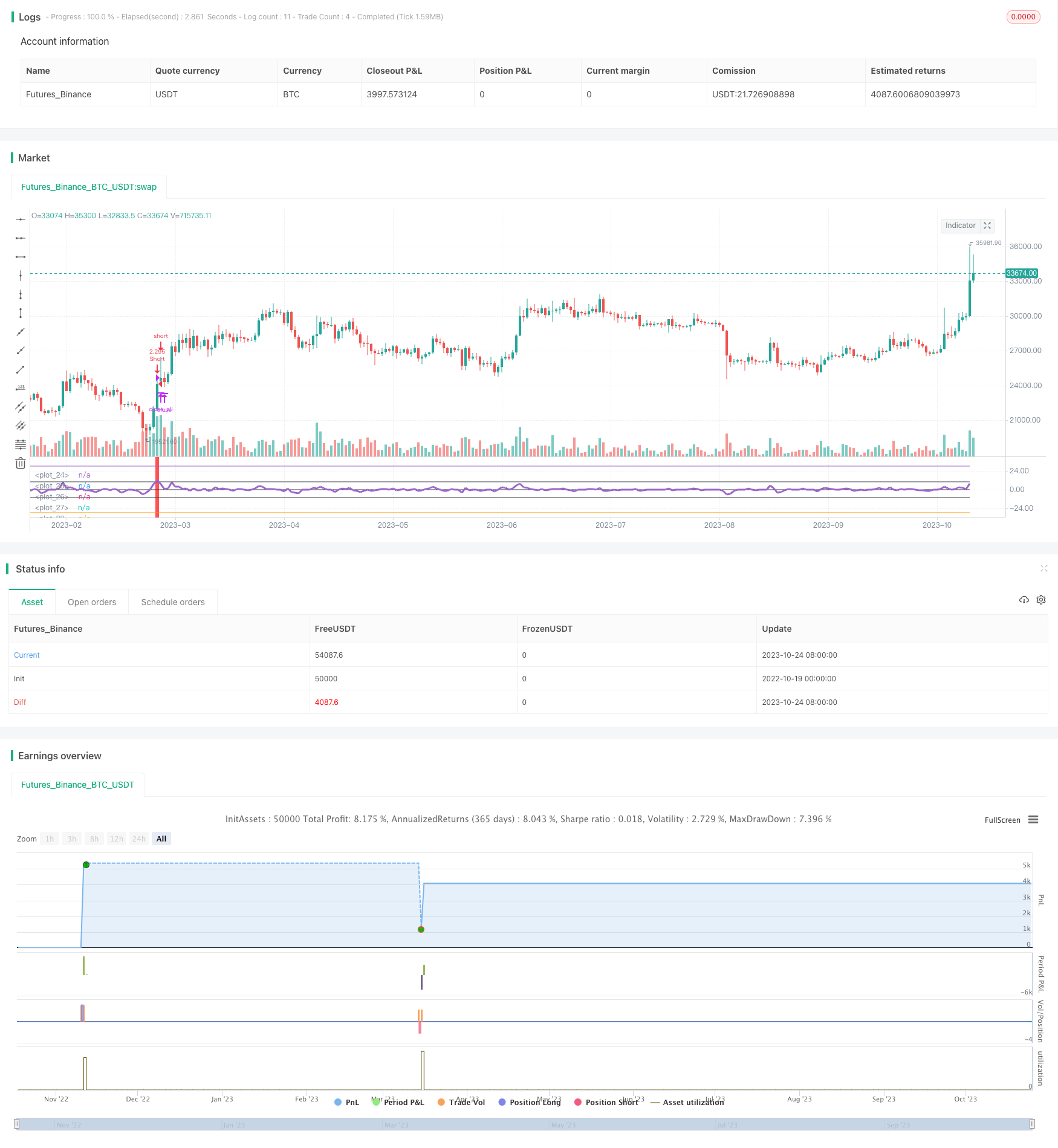

/*backtest

start: 2022-10-19 00:00:00

end: 2023-10-25 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=3

strategy(title = "Noro's Shift Close Strategy v1.0", shorttitle = "Shift Close 1.0", default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 5)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Lot, %")

limit = input(10)

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From Day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To Day")

//Shift MA

sma = sma(ohlc4, 3)

ind = ((close / sma) - 1) * 100

//Oscilator

plot(3 * limit, color = na, transp = 0)

plot(limit, color = black, transp = 0)

plot(0, color = black, transp = 0)

plot(-1 * limit, color = black, transp = 0)

plot(-3 * limit, color = na, transp = 0)

plot(ind, linewidth = 3, transp = 0)

col = ind > limit ? red : ind < -1 * limit ? lime : na

bgcolor(col, transp = 0)

//Signals

size = strategy.position_size

up = ind < -1 * limit

dn = ind > limit

exit = ind > -1 * limit and ind < limit

//Trading

lot = 0.0

lot := size == 0 ? strategy.equity / close * capital / 100 : lot[1]

if up

if strategy.position_size < 0

strategy.close_all()

strategy.entry("Long", strategy.long, needlong == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if dn

if strategy.position_size > 0

strategy.close_all()

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if exit

strategy.close_all()