Kombinationsindikator aus doppelter Stochastik und volumengewichtetem gleitendem Durchschnitt

Überblick

Es ist eine Strategie, die eine Kombination aus zwei Stochastik-Indikatoren und einem gewichteten Moving Average verwendet, um Trends zu identifizieren. Die Strategie verwendet zwei Stochastik-Indikatoren mit unterschiedlichen Perioden, eine mit kurzen Perioden und eine mit langen Perioden, und kombiniert diese mit einem gewichteten Moving Average, um die Richtung des aktuellen Trends zu bestimmen.

Strategieprinzip

Die Strategie beurteilt Trends in den folgenden Bereichen:

Berechnen Sie einen Stochastics-Indikator für einen kurzen Zyklus mit einer Zykluslänge von input ((30)) und einem Gleitwert von 2

Berechnen Sie einen Stochastics-Indikator für einen langen Zyklus mit einer Zykluslänge von input () 90 und einem Gleitwert von 2

Summieren Sie die kurz- und langzeitlichen Stochastik-Indikatoren und erhalten Sie eine zusammengesetzte Stochastik-Kurve.

Berechnen Sie für die TS-Kurve einen transzendenzgewichteten Moving Average TSl mit einer Periodengröße von input{\displaystyle \input{30}}

Vergleiche des aktuellen Wertes des TSL mit dem vor 1 Zyklus, wenn der TSL steigt, gilt dies als Aufwärtstrend, wenn der TSL sinkt, als Abwärtstrend

Die Position der Stochastics-Kurve wird dann kombiniert, um zu bestimmen, ob es sich um ein mehrköpfiges oder ein leeres Signal handelt.

- Als Mehrkopfsignal, wenn tsl steigt und ts im mittleren Bereich ist

- Wenn tsl nachlässt und ts im mittleren Bereich ist, ist es ein Leerlaufsignal

Strategische Stärkenanalyse

Die Strategie kombiniert Trendbeurteilung mit Überkauf-Überverkauf-Beurteilung und ermöglicht eine zuverlässige Identifizierung der Trendrichtung. Die konkreten Vorteile sind:

Dual Stochastics können sowohl kurzfristige als auch langfristige Überkäufe und Überverkäufe widerspiegeln und verhindern, dass bestimmte Signale übersehen werden.

Die Gewichtung der Transaktionen kann einige falsche Durchbruchsignale filtern.

Die Position der Stochastics-Kurve bestätigt erneut die Zuverlässigkeit von Trendsignalen

Die Parameter sind verstellbar und die Dauer der Zyklen kann für unterschiedliche Märkte angepasst werden

Die Strategie ist klar und prägnant, leicht zu verstehen und zu ändern.

Risiko- und Verbesserungsanalyse

Die Strategie birgt auch einige Risiken, die beachtet werden müssen:

Stochastics sind leicht zu falschen Signalen und müssen mit einem Filter für langfristige Indikatoren kombiniert werden.

Die Parameter des festen Zyklus sind nicht für alle Marktbedingungen geeignet, und man kann die Parameter der dynamischen Optimierung berücksichtigen.

Technische Indikatoren allein können mit Fundamentaldaten zur Verbesserung der Genauigkeit beitragen.

Unrichtigkeit der Transaktionsdaten beeinflusst die Ergebnisse und die Qualität der Transaktionsdaten muss überprüft werden.

Die Daten sind zu kurz, um die Wirksamkeit zu überprüfen.

Optimierbare Einstiegspunkte, jetzt ist der Minimalwert von “Crosses under” direkt zu viel, und es können Bufferzonen eingestellt werden

Zusammenfassen

Insgesamt kann die Strategie mit Hilfe von Doppel-Stochastics-Indikatoren und Transaktionsvolumen-gewichteten Moving Averages Trends beurteilen und in der Theorie Trendwendepunkte zuverlässig identifizieren. Die Parameter-Einstellungen müssen jedoch für den jeweiligen Markt optimiert werden, und es besteht ein gewisses Risiko von Falschsignalen.

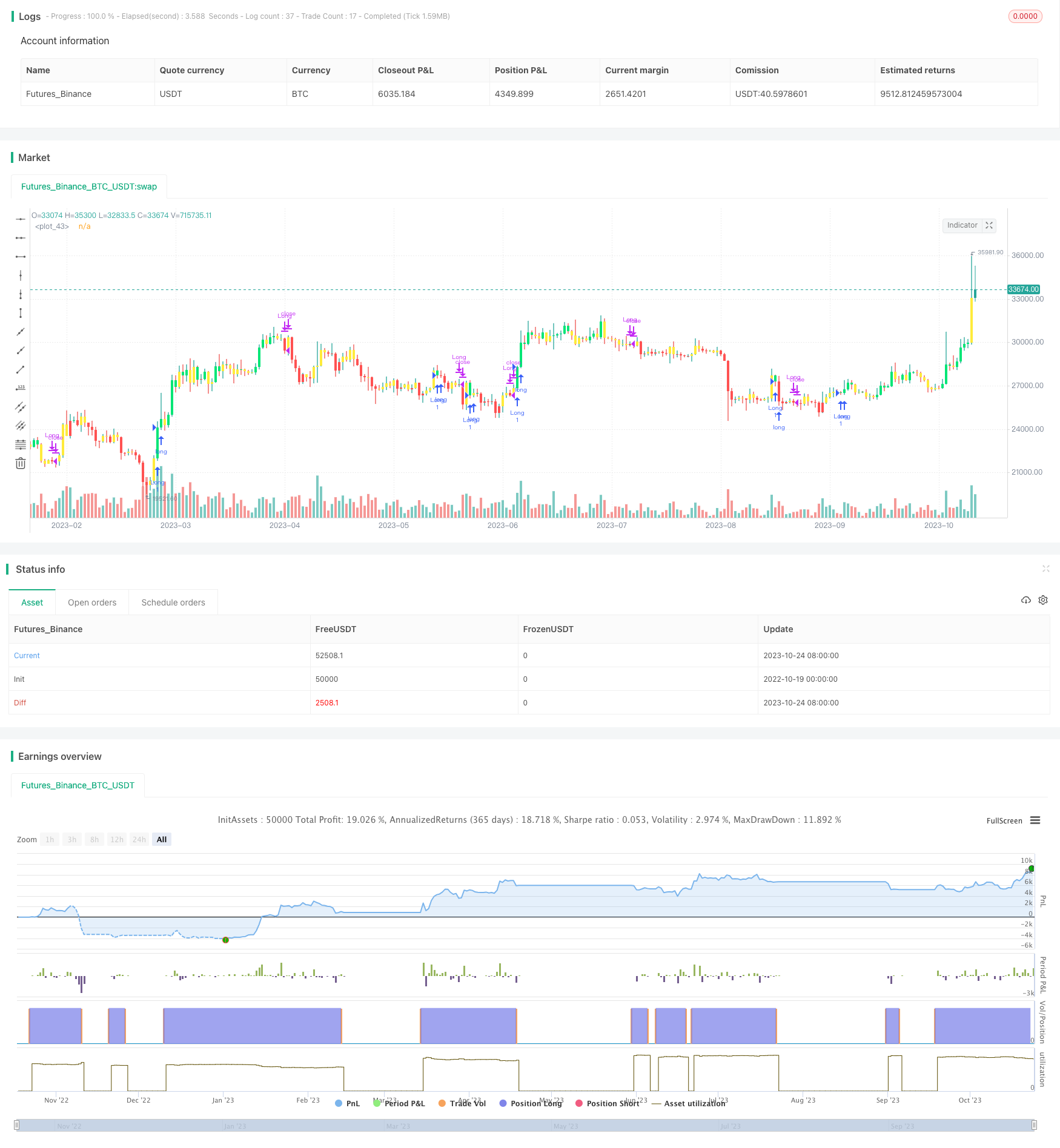

/*backtest

start: 2022-10-19 00:00:00

end: 2023-10-25 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="Trend Finder V2", shorttitle="TFV2", format=format.price, precision=2, overlay = true)

//----------Indicator------------//

periodK = input(30)

periodD = 3

smoothK = 2

periodK_two = input(90)

periodD_two = 3

smoothK_two = 2

k = sma(stoch(close, high, low, periodK), smoothK)

d = sma(k, periodD)

k_two = sma(stoch(close, high, low, periodK_two), smoothK_two)

d_two = sma(k, periodD_two)

ts = k + k_two

tsl = vwma(ts, input(30, title = "VWMA Length"))

//--------Label parameter--------//

up_label = tsl[1] < 100 and tsl > 100 ? 1 : 0

down_label = tsl[1] > 100 and tsl < 100 ? 1 : 0

//----------Color Code-----------//

//tsl_col = tsl > 100 and tsl > tsl[1] ? color.aqua : tsl > 100 and tsl < tsl[1] ? color.green : tsl < 100 and tsl > tsl[1] ? color.maroon : tsl < 100 and tsl < tsl[1] ? color.red : color.silver

//tsl_col = tsl > 100 and ts < 100 and ts > ts[1] ? color.aqua : tsl > 100 and ts > 100 and (ts > ts[1] or ts < ts[1]) ? color.green : tsl < 100 and ts > 100 and ts < ts[1] ? color.red : tsl < 100 and ts < 100 and (ts < ts[1] or ts > ts[1]) ? color.maroon : color.purple

tsl_col = ts > ts[1] and tsl > tsl[1] ? color.lime : ts < ts[1] and tsl < tsl[1] ? color.red : color.yellow

ts_col = (tsl_col == color.lime or tsl_col == color.maroon) and (k>k[1] and k < 30) ? color.lime : (tsl_col == color.green or tsl_col == color.red) and (k < k[1] and k > 70) ? color.red : color.silver

//-------------Plots-------------//

buy = tsl_col[1] == color.yellow and tsl_col == color.lime ? 1 : 0

sell = tsl_col[1] == color.yellow and tsl_col == color.red ? -1 : 0

plotcandle(open,high,low,close, color=tsl_col)

strategy.entry("Long", strategy.long,when=buy==1)

strategy.close("Long", when=sell==-1)