Long-Short-Strategie basierend auf StochRSI und Volumen

Überblick

Die Strategie kombiniert den StochRSI mit dem Handelsvolumen, um zu beurteilen, ob der Handelsvolumen größer ist als der Durchschnitt der letzten 7 Tage, wenn der StochRSI ein Kauf- oder Verkaufssignal ausstrahlt. Die Strategie soll den StochRSI verwenden, um über den Überkauf zu entscheiden, und die falschen Signale mit dem Handelsvolumen filtern, um nach Kauf- und Verkaufsmöglichkeiten bei hohem Handelsvolumen zu suchen.

Strategieprinzip

Zunächst berechnet die Strategie den 14-Tage-RSI, dann wird der 14-Tage-Stochastic-Indikator auf den RSI angewendet, um die K- und D-Werte des StochRSI zu erhalten.

Die Differenz zwischen den K-Werten und den D-Werten wird dann berechnet. Wenn die Differenz größer als 0 ist, wird die Kennzahlenhöhe auf 1 gesetzt. Wenn sie kleiner als 0 sind, wird die Kennzahlenhöhe auf -1 gesetzt.

Als Kaufsignal gilt, wenn der Schlusskurs über dem Börsenöffnungspreis liegt und der Umsatz über dem Durchschnitt liegt. Als Verkaufssignal gilt, wenn der Schlusskurs unter dem Börsenöffnungspreis liegt und der Umsatz über dem Durchschnitt liegt und der Schlusskurs unter dem Börsenöffnungspreis liegt.

Die Strategie kombiniert den StochRSI-Indikator, um zu überkaufen und zu verkaufen, und den Handelsvolumen, um falsche Signale zu filtern und zu handeln, wenn es wirklich stark ist.

Analyse der Stärken

Der StochRSI erkennt Überkauf- und Überverkaufszustände und nutzt die Umkehrmöglichkeiten. In Verbindung mit der Filterung des Handelsvolumens können falsche Signale in den Berücksichtigungsbereichen vermieden werden.

Die Volumenbedingungen filtern falsche Durchbrüche aus niedrigen Mengen aus. Nur in einem Trend mit hohem Volumen zu handeln, erhöht die Gewinnwahrscheinlichkeit.

Durch die Kombination von K- und D-Wert-Durchschnittslinien und Transaktionsvolumen-Bedingungen kann die Signalzuverlässigkeit verbessert und falsche Signale gefiltert werden.

Die Strategie ist klar und einfach zu verstehen und eignet sich für quantitative Transaktionen.

Risikoanalyse

Der StochRSI hat ein Zeitrahmenproblem. K-Werte und D-Werte-Kreuzsignale können sich verzögern, was zu einem zu frühen oder zu späten Einstieg führen kann. Die Parameter müssen optimiert werden, um die Sensitivität des Indikators zu erhöhen.

Der Effekt der Vergrößerung des Handelsvolumens kann dazu führen, dass die Strategie bei einem Marktcrash erhebliche Verluste erleidet. Um das Risiko zu kontrollieren, muss ein Stop-Loss gesetzt werden.

Der StochRSI ist anfällig für False Breakthroughs und muss weiter optimiert werden.

Der Handel mit FILTER könnte einige Handelschancen verpassen. Die Kombination von Schreibkräftekurs und Schreibkräfteanalyse kann weiter optimiert werden.

Optimierungsrichtung

Optimierung der StochRSI-Parameter, Suche nach der optimalen Kombination aus K- und D-Werten, Verbesserung der Sensitivität des Indikators.

Erhöhung der durchschnittlichen Handelsvolumen-Indikatoren, Beurteilung der Handelsvolumen-Trends und Vermeidung von Falschsignalen während der Abnahme des Handelsvolumens.

Zusätzliche Indikatoren wie MACD, RSI und andere werden kombiniert, um die Genauigkeit des Signals zu verbessern.

Erhöhung der Stop-Loss-Strategie, dynamische Stop-Loss-Einstellungen basierend auf Indikatoren wie ATR und Kontrolle von Einzelschäden.

Die Analyse der Reverse- und Synchronous-Transaction-Volumes soll verhindern, dass ein zu großes Risiko für Synchronous-Transactions entsteht.

Der StochRSI wurde optimiert, um seine Parameter entsprechend der Marktphase anpassen zu können.

Zusammenfassen

Die Strategie nutzt zunächst den StochRSI, um Überkauf und Überverkauf zu ermitteln, und die Kreuzung von K- und D-Werten, um ein Handelssignal zu senden. Die Strategie integriert einfache Indikatoren und bildet eine leicht umsetzbare, quantifizierte Handelsstrategie. Durch weitere Tests und Optimierungen kann die Stabilität und Profitabilität der Strategie verbessert werden.

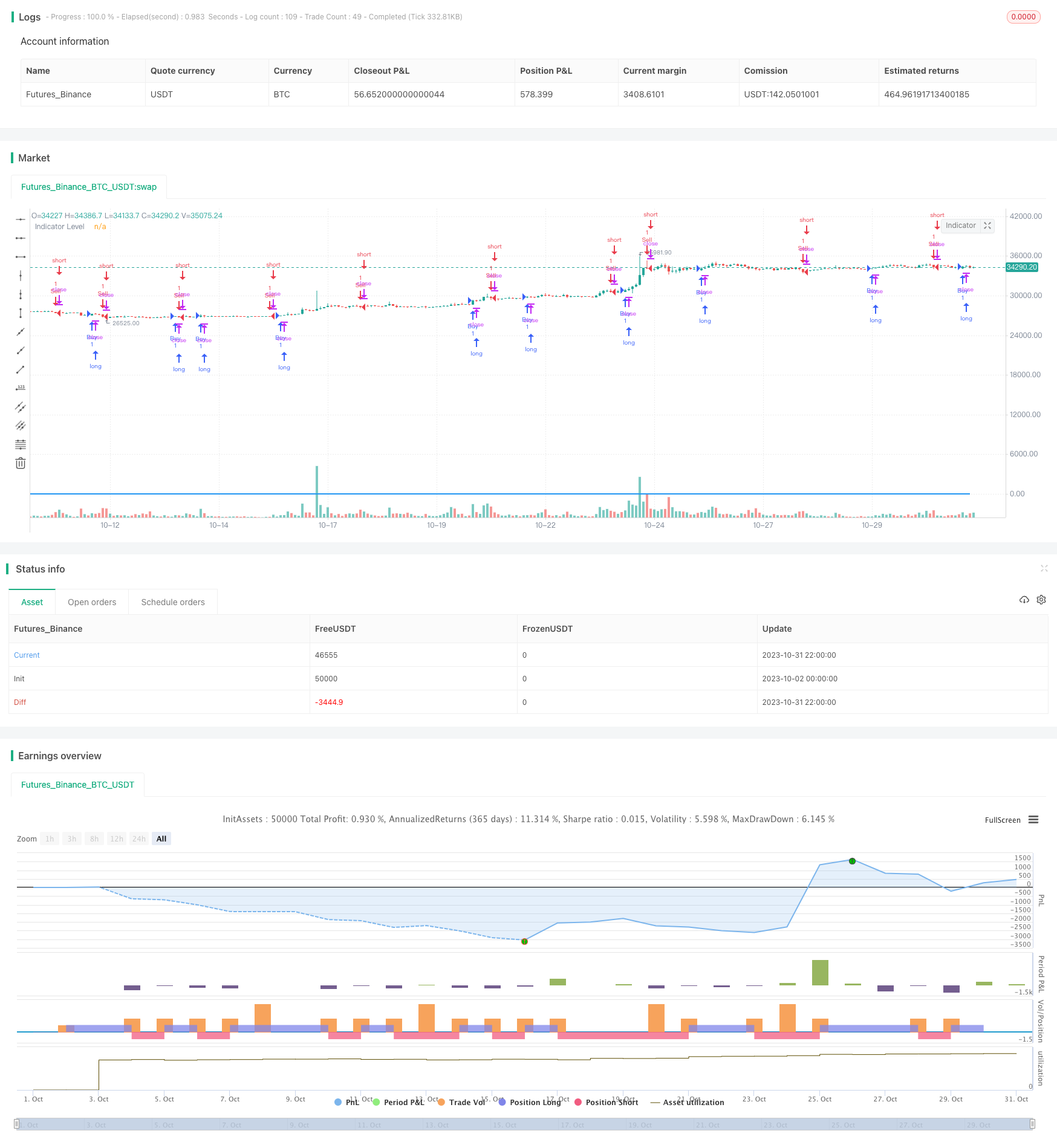

/*backtest

start: 2023-10-02 00:00:00

end: 2023-11-01 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("StochRSI Volume Strategy", overlay = true)

// StochRSI inputs

smoothK = input.int(3, title="K")

smoothD = input.int(3, title="D")

lengthRSI = input.int(14, "RSI Length")

lengthStoch = input.int(14, "Stochastic Length")

// Calculate StochRSI

rsiValue = ta.rsi(close, lengthRSI)

k = ta.sma(ta.stoch(rsiValue, rsiValue, rsiValue, lengthStoch), smoothK)

d = ta.sma(k, smoothD)

// Calculate difference between lines

lineDifference = k - d

// Calculate indicator level based on line positions

level = lineDifference >= 0 ? 1 : -1

// Calculate mean of last 7 volume bars

meanVolume = ta.sma(volume, 7)

// Determine buy and sell conditions

buyCondition = level > -1 and level[1] <= -1 and close > open and volume > meanVolume

sellCondition = level < 1 and level[1] >= 1 and close < open and volume > meanVolume

// Execute buy and sell signals

strategy.entry("Buy", strategy.long, when = buyCondition)

strategy.entry("Sell", strategy.short, when = sellCondition)

// Plot StochRSI levels

plot(level, title="Indicator Level", color=color.blue, linewidth=2)