Stochastische Oszillator-Strategie

Überblick

Die Zufallsschwingungsstrategie verwendet eine Kombination aus mehreren technischen Indikatoren, wie z. B. der Querschnitt mit der Durchschnittslinie, der MACD-Indikator und dem Hull-Moving-Average, um ein eher wissenschaftliches und systematisches Handelsentscheidungssystem zu bilden. Die Strategie konzentriert sich darauf, Trendwechselpunkte in schwingenden Situationen zu erfassen, um potenzielle Chancen in der Situation zu entdecken und zu nutzen.

Strategieprinzip

Zunächst verwendet die Strategie eine gleichzeitige Anzeige von Umschaltlinien und Benchmarks. Die Umschaltlinien sind die Mittelwerte der Höchst- und Tiefstpreise in 9 Perioden, die Benchmarks sind die Mittelwerte der Höchst- und Tiefstpreise in 24 Perioden. Wenn der Preis von unterhalb der Benchmark-Linie überschritten wird, ist dies ein Kaufsignal; wenn er von oben nach unten überschritten wird, ist dies ein Verkaufssignal.

Zweitens wird der MACD als wichtiger Trend-Tracking-Indikator auch von der Strategie verwendet. Der MACD berechnet die Differenz zwischen dem kurzfristigen Ema (12 Tage) und dem langfristigen Ema (24 Tage) und berechnet die Signallinie (9 Tage). Wenn der MACD die Signallinie von unten nach oben durchquert, ist dies ein Kaufsignal. Wenn er die Signallinie von oben nach unten durchquert, ist dies ein Verkaufsignal.

Der Hull Moving Average wurde in die Strategie eingeführt, um die Verzögerung des Moving Averages zu reduzieren und die Empfindlichkeit des Preiswechselsignals zu erhöhen. Die Berechnungsmethode lautet: multiplizieren Sie den WMA der halben Periode mit 2 und subtrahieren Sie den WMA der vollen Periode und berechnen Sie den WMA der Quadratperiode. Die Kreuzung des schnellen Hull MA und des langsamen Hull MA dient als unterstützendes Kauf- und Verkaufssignal.

Die Strategie kombiniert die Ergebnisse aus mehreren Indikatoren, um zu einem zuverlässigen Handelsentscheidungssystem zu gelangen. Ein tatsächlicher Kauf- und Verkaufsschritt erfolgt, wenn mehrere Indikatoren wie ein Send-, MACD- und Hull-MA-Signal ausgegeben werden.

Strategische Vorteile

Eine Kombination aus mehreren Indikatoren, die eine Kombination aus einem Sender, MACD und Hull MA sind, bilden eine stärkere Entscheidungsfindung.

Die Verringerung der Falschsignale, die Überprüfung zwischen verschiedenen Indikatoren und die Verringerung der Wahrscheinlichkeit, dass ein einzelner Indikator falsch beurteilt wird.

Das System wurde von der Bank of Japan gegründet, um den Handel zu verbessern und zu verhindern, dass häufige Geschäfte stattfinden.

Anpassbare Parameter, Indikatorparameter können an den Markt angepasst werden, um die Anpassungsfähigkeit der Strategie zu verbessern.

Die Hull MA verbessert die Berechnung von Moving Averages, um Rückstände zu verringern und Preisschwankungen früher zu erfassen.

Strategisches Risiko

Die Luftwaffe ist in der Lage, den Luftkrieg zu verhindern, aber die Luftwaffe ist nicht in der Lage, die Luft zu kontrollieren.

Die falsche Einstellung der Indikatorparameter beeinflusst auch die Strategie.

Wenn man sich zu sehr auf die Umkehrsignale der Indikatoren konzentriert, kann man die Trends verpassen.

Hull MA ist ein neuer Indikator, dessen langfristige Wirksamkeit noch zu prüfen ist.

Es ist möglich, dass die Handelsfrequenz so niedrig ist, dass nicht alle Möglichkeiten zur Zeit genutzt werden können.

Optimierungsrichtung

Es kann getestet werden, um weitere Indikatoren, wie Bollinger Bands, hinzuzufügen, um die Entscheidungssysteme weiter zu optimieren.

Die Indikatorparameter können angepasst werden, um die optimale Kombination von Parametern zu finden.

Ein dynamischer Stop-Loss-Mechanismus kann eingesetzt werden, um einzelne Verluste zu kontrollieren.

Es ist möglich, Trends mit Indikatoren zu kombinieren, um zu vermeiden, dass Trends verpasst werden.

Optimierung der Positionsverwaltung, Anpassung der Handelsfrequenz und der Positionen an unterschiedliche Märkte.

Zusammenfassen

Die Zufallsschwingungsstrategie verwendet eine Vielzahl von Indikatoren und technischen Analysemethoden, um nach Handelsmöglichkeiten in schwingenden Situationen zu suchen. Sie hat Merkmale wie die Vorteile der Indikatorkombination, die Verringerung von Falschsignalen und die Verbesserung der Betriebseffizienz. Es besteht jedoch auch ein gewisses Risiko, das weiter getestet und optimiert werden muss, um sich an die breiteren Marktbedingungen anzupassen und das optimale Gleichgewicht zwischen Risiko und Ertrag zu finden.

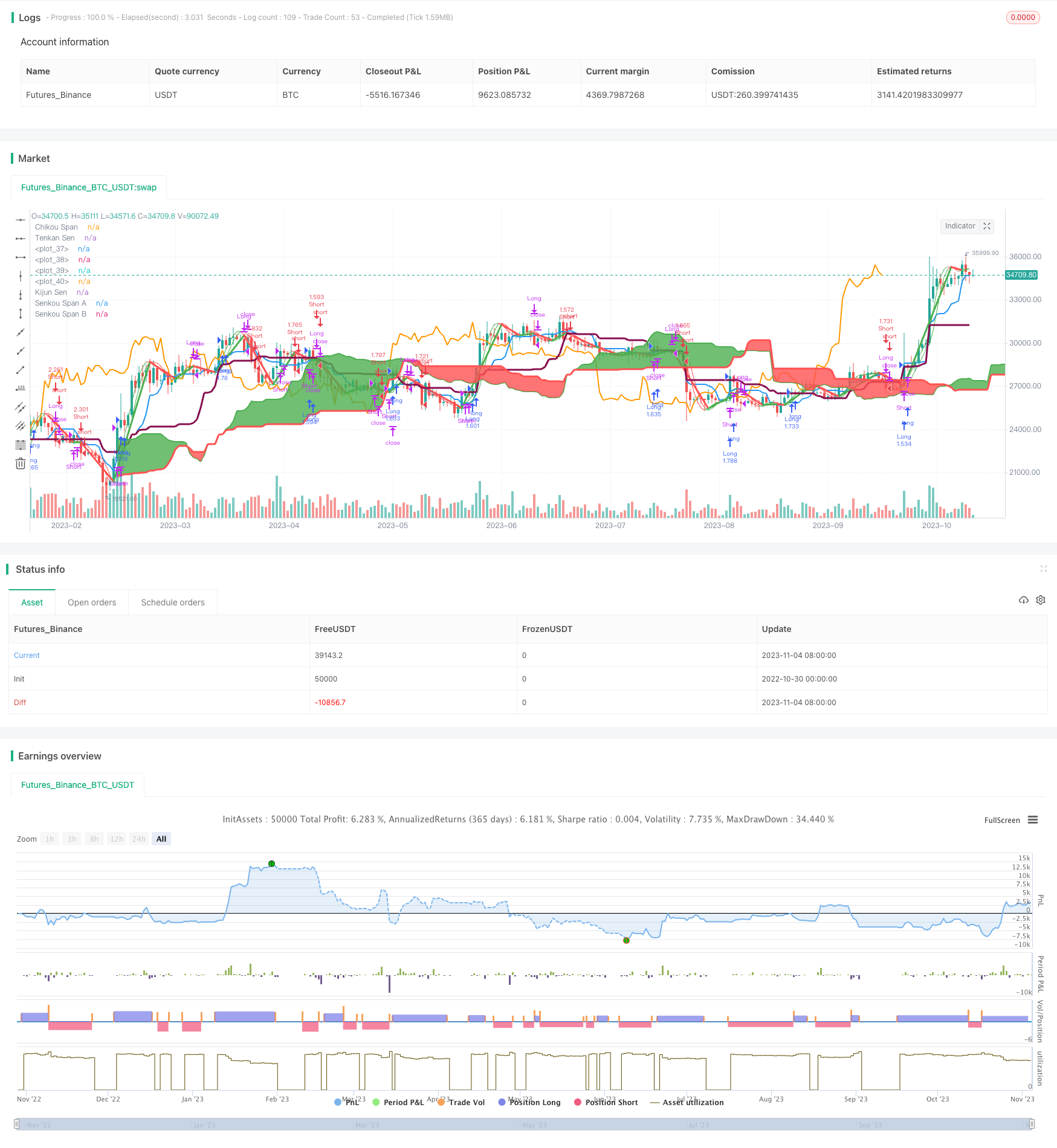

/*backtest

start: 2022-10-30 00:00:00

end: 2023-11-05 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("Ichimoku Kinko Hyo + HULL-MA_X + MacD", shorttitle="@m", overlay=true, default_qty_type=strategy.percent_of_equity, max_bars_back=1000, default_qty_value=100, calc_on_order_fills= true, calc_on_every_tick=true, pyramiding=0)

keh=input(title="Double HullMA",defval=12, minval=1)

n2ma=2*wma(close,round(keh/2))

nma=wma(close,keh)

diff=n2ma-nma

sqn=round(sqrt(keh))

n2ma1=2*wma(close[1],round(keh/2))

nma1=wma(close[1],keh)

diff1=n2ma1-nma1

sqn1=round(sqrt(keh))

n1=wma(diff,sqn)

n2=wma(diff1,sqn)

b=n1>n2?lime:red

c=n1>n2?green:red

d=n1>n2?red:green

TenkanSenPeriods = input(9, minval=1, title="Tenkan Sen Periods")

KijunSenPeriods = input(24, minval=1, title="Kijun Sen Periods")

SenkouSpanBPeriods = input(51, minval=1, title="Senkou Span B Periods")

displacement = input(24, minval=1, title="Displacement")

donchian(len) => avg(lowest(len), highest(len))

TenkanSen = donchian(TenkanSenPeriods)

KijunSen = donchian(KijunSenPeriods)

SenkouSpanA = avg(TenkanSen, KijunSen)

SenkouSpanB = donchian(SenkouSpanBPeriods)

LS=close, offset = -displacement

MACD_Length = input(9)

MACD_fastLength = input(12)

MACD_slowLength = input(24)

MACD = ema(close, MACD_fastLength) - ema(close, MACD_slowLength)

aMACD = ema(MACD, MACD_Length)

a1=plot(n1,color=c)

a2=plot(n2,color=c)

plot(cross(n1, n2) ? n1 : na, style = circles, color=b, linewidth = 4)

plot(cross(n1, n2) ? n1 : na, style = line, color=d, linewidth = 3)

plot(TenkanSen, color=blue, title="Tenkan Sen", linewidth = 2)

plot(KijunSen, color=maroon, title="Kijun Sen", linewidth = 3)

plot(close, offset = -displacement, color=orange, title="Chikou Span", linewidth = 2)

p1=plot (SenkouSpanA, offset = displacement, color=green, title="Senkou Span A", linewidth = 2)

p2=plot (SenkouSpanB, offset = displacement, color=red, title="Senkou Span B", linewidth = 3)

fill(p1, p2, color = SenkouSpanA > SenkouSpanB ? green : red)

closelong = n1<n2 and close<n2 and (MACD<aMACD or TenkanSen<KijunSen or close<KijunSen)

if (closelong)

strategy.close("Long")

closeshort = n1>n2 and close>n2 and (MACD>aMACD or TenkanSen>KijunSen or close>KijunSen)

if (closeshort)

strategy.close("Short")

longCondition = n1>n2 and close>n2 and MACD>aMACD and (TenkanSen>KijunSen or close>KijunSen)

if (longCondition)

strategy.entry("Long",strategy.long)

shortCondition = n1<n2 and close<n2 and MACD<aMACD and (TenkanSen<KijunSen or close<KijunSen)

if (shortCondition)

strategy.entry("Short",strategy.short)