EMAC-Strategie zur Crossover-Optimierung mit exponentiellem gleitendem Durchschnitt

Überblick

Die EMAC Index Moving Average Cross-Optimierung ist eine Parameter-optimierte Version der Basis-EMAC-Strategie. Die Strategie kombiniert Trendbeurteilung, Multiple-Gleichgewicht-Filterung und Stop-Loss-Stopp-Exit, um die mittleren und langen Trends zu erfassen und zu folgen.

Strategieprinzip

Beurteilen Sie die Richtung der jüngsten Trends: Berechnen Sie die Schwankungen und Abwärtstrends in den letzten 26 Zyklen und beurteilen Sie sie als Auf-, Ab- und Schwankungen.

Multiple Average Line Filter: Berechnen Sie EMAs von 10, 20 und 34 Zyklen, bis sie einen Kaufsignal erzeugen, wenn sie den 50-Zyklen-SMA überschreiten.

ATR-Stopp: Wenn ein Entry-Signal angezeigt wird, wird der Stopp als der niedrige Punkt der Entry-Säule oder der hohe Punkt abzüglich 2,5 ATR angelegt.

Moving Stop: Eine Stop-Line, die sich nach und nach nach nach oben bewegt, wenn der Preis steigt.

Zielstopp: Wenn ein Einstiegssignal angezeigt wird, wird der Zielwert auf den Schlusskurs des Tages plus 3 ATR angelegt.

MA-Mittellinien-Rückstopp-Exit: Aktiver Stop-Exit, wenn der Preis die 10-Tage-EMA wieder überschreitet

Strategische Vorteile

Mehrfache Mittellinien-Filter erhöhen die Signalsicherheit und verhindern, dass falsche Durchbrüche fehlgeleitet werden.

Mit dem ATR-Stop kann eine angemessene Stop-Distance in Abhängigkeit von Marktvolatilität eingestellt werden.

Der mobile Stop-Loss lässt die Stop-Line schrittweise nach oben bewegen und schützt einen Teil des Gewinns.

Zielvorgabe: Setzen Sie sich ein vernünftiges Gewinnziel, seien Sie nicht gierig und vermeiden Sie es, Ihre Gewinne auszuspucken.

Der MA-Rückschlag Exit ermöglicht eine zeitnahe Stop-Loss-Exit, wenn sich der Trend umkehrt.

Strategische Risiken und Lösungen

In einem schwankenden Umfeld kann die EMA-Gewinnlinie leicht zu mehreren Querpaarungen führen, was zu einem Risiko von fortlaufenden Verlusten führen kann. Die EMA-Parameter können entsprechend vergrößert oder die MA-Goldfork-Filterbedingungen erhöht werden, um diese Wahrscheinlichkeit zu verringern.

Wenn der ATR-Wert größer ist, ist die Stop-Loss-Distanz zu groß, wodurch das Verlustrisiko erhöht wird. Es kann in Betracht gezogen werden, den Moving Average des ATR zu verwenden oder den ATR mit einem Schrumpfungskoeffizienten zu multiplizieren.

Nicht berücksichtigt ist das Risiko für die nächtliche Lücke. Es ist möglich, die Urteilslogik für die nächtliche Sperrzeit einzuschließen, um zu vermeiden, dass die Signale zu Zeiten erscheinen, in denen kein Handel möglich ist.

Der Einfluss der Marktlage wird nicht berücksichtigt. Die Beurteilung der Markttrends kann als eine der Schlüsselbedingungen für die Strategie eingesetzt werden, um die Verluste unter ungünstigen Marktbedingungen zu verringern.

Richtung der Strategieoptimierung

Eine Kombination von EMA-Parametern mit verschiedenen Längen kann getestet werden, um die für verschiedene Sorten geeignetste Durchschnittslänge zu finden.

Eine Methode zur Optimierung der Stop-Loss-Distanz, bei der die Moving Average oder die Koeffizienten-Schrumpfung des ATRs getestet werden kann.

Es ist möglich, die Logik der Nacht-Stillstandszeit einzuschließen, um das Risiko der Übernachtung zu vermeiden.

Es kann eine Bewertung der Massenbewegungen hinzugefügt werden, um die Schaltbedingungen zu setzen, wenn die Massenbewegungen ungünstig sind.

Die Parameterkombinationen können durch Rücktests von mehrjährigen historischen Daten ausgewählt werden, so dass die Strategie bei der Rückprüfung die optimale Stabilität hat.

Zusammenfassen

Die EMAC Index Moving Average Cross-Optimization Strategie kombiniert Trend-Urteil, Multiple-Even-Line-Filterung und Dynamische Stop-Loss-Stopp, um den mittleren und langen Trend zu verfolgen und zu halten. Im Vergleich zur ursprünglichen Version wurden die Parameter optimiert, um eine bessere Real-Hand-Performance zu erzielen. Die Strategie muss jedoch noch weiter optimiert und verfeinert werden, um mehr logische Urteile hinzuzufügen, um auf verschiedene Marktsituationen zu reagieren, das Risiko im Real-Handelsdisco zu reduzieren und die Stabilität und Profitabilität der Strategie zu verbessern.

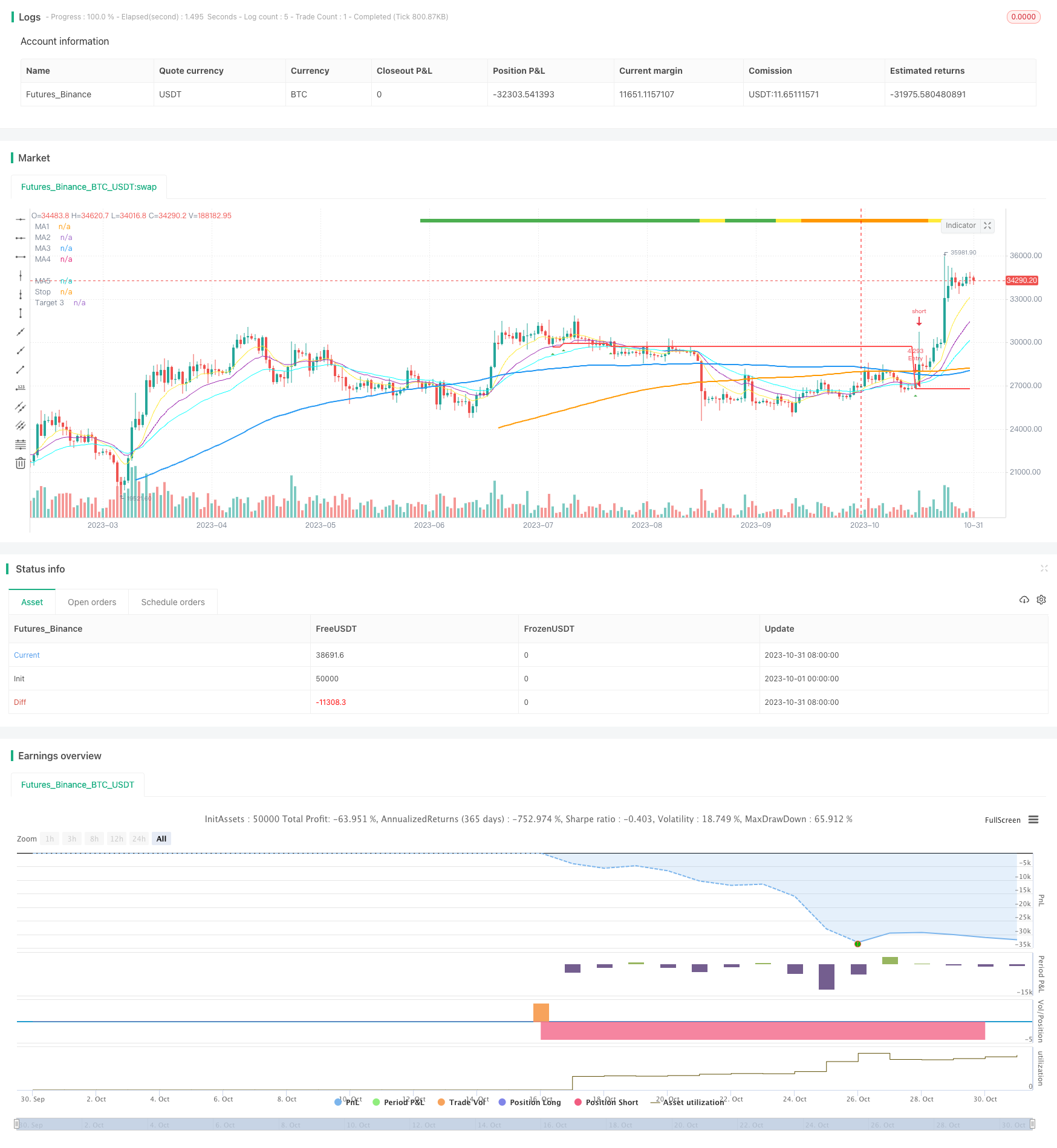

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-31 23:59:59

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//Author = Dustin Drummond https://www.tradingview.com/u/Dustin_D_RLT/

//Strategy based in part on original 10ema Basic Swing Trade Strategy by Matt Delong: https://www.tradingview.com/u/MattDeLong/

//Link to original 10ema Basic Swing Trade Strategy: https://www.tradingview.com/script/8yhGnGCM-10ema-Basic-Swing-Trade-Strategy/

//This is the Original EMAC - Exponential Moving Average Cross Strategy built as a class for reallifetrading dot com and so has all the default settings and has not been optimized

//I would not recomend using this strategy with the default settings and is for educational purposes only

//For the fully optimized version please come back around the same time tomorrow 6/16/21 for the EMAC - Exponential Moving Average Cross - Optimized

//EMAC - Exponential Moving Average Cross

strategy(title="EMAC - Exponential Moving Average Cross", shorttitle = "EMAC", overlay = true, calc_on_every_tick=false, default_qty_value = 100, initial_capital = 100000, default_qty_type = strategy.fixed, pyramiding = 0, process_orders_on_close=true)

//creates a time filter to prevent "too many orders error" and allows user to see Strategy results per year by changing input in settings in Stratey Tester

startYear = input(2015, title="Start Year", minval=1980, step=1)

timeFilter = true

//R Size (Risk Amount)

rStaticOrPercent = input(title="R Static or Percent", defval="Percent", options=["Static", "Percent"])

rSizeStatic = input(2000, title="R Size Static", minval=1, step=100)

rSizePercent = input(3, title="R Size Percent", minval=.01, step=.01)

rSize = rStaticOrPercent == "Static" ? rSizeStatic : rStaticOrPercent == "Percent" ? (rSizePercent * .01 * strategy.equity) : 1

//Recent Trend Indicator "See the standalone version for detailed description"

res = input(title="Trend Timeframe", type=input.resolution, defval="W")

trend = input(26, minval=1, title="# of Bars for Trend")

trendMult = input(15, minval=0, title="Trend Growth %", step=.25) / 100

currentClose = security(syminfo.tickerid, res, close)

pastClose = security(syminfo.tickerid, res, close[trend])

//Trend Indicator

upTrend = (currentClose >= (pastClose * (1 + trendMult)))

downTrend = (currentClose <= (pastClose * (1 - trendMult)))

sidewaysUpTrend = (currentClose < (pastClose * (1 + trendMult)) and (currentClose > pastClose))

sidewaysDownTrend = (currentClose > (pastClose * (1 - trendMult)) and (currentClose < pastClose))

//Plot Trend on Chart

plotshape(upTrend, "Up Trend", style=shape.square, location=location.top, color=color.green, size=size.small)

plotshape(downTrend, "Down Trend", style=shape.square, location=location.top, color=color.red, size=size.small)

plotshape(sidewaysUpTrend, "Sideways Up Trend", style=shape.square, location=location.top, color=color.yellow, size=size.small)

plotshape(sidewaysDownTrend, "Sideways Down Trend", style=shape.square, location=location.top, color=color.orange, size=size.small)

//What trend signals to use in entrySignal

trendRequired = input(title="Trend Required", defval="Red", options=["Green", "Yellow", "Orange", "Red"])

goTrend = trendRequired == "Orange" ? upTrend or sidewaysUpTrend or sidewaysDownTrend : trendRequired == "Yellow" ? upTrend or sidewaysUpTrend : trendRequired == "Green" ? upTrend : trendRequired == "Red" ? upTrend or sidewaysUpTrend or sidewaysDownTrend or downTrend : na

//MAs Inputs Defalt is 10 EMA, 20 EMA, 50 EMA, 100 SMA and 200 SMA

ma1Length = input(10, title="MA1 Period", minval=1, step=1)

ma1Type = input(title="MA1 Type", defval="EMA", options=["SMA", "EMA", "WMA"])

ma2Length = input(20, title="MA2 Period", minval=1, step=1)

ma2Type = input(title="MA2 Type", defval="EMA", options=["SMA", "EMA", "WMA"])

ma3Length = input(34, title="MA3 Period", minval=1, step=1)

ma3Type = input(title="MA3 Type", defval="EMA", options=["SMA", "EMA", "WMA"])

ma4Length = input(100, title="MA4 Period", minval=1, step=1)

ma4Type = input(title="MA4 Type", defval="SMA", options=["SMA", "EMA", "WMA"])

ma5Length = input(200, title="MA5 Period", minval=1, step=1)

ma5Type = input(title="MA5 Type", defval="SMA", options=["SMA", "EMA", "WMA"])

//MAs defined

ma1 = ma1Type == "EMA" ? ema(close, ma1Length) : ma1Type == "SMA" ? sma(close, ma1Length) : wma(close, ma1Length)

ma2 = ma2Type == "EMA" ? ema(close, ma2Length) : ma2Type == "SMA" ? sma(close, ma2Length) : wma(close, ma2Length)

ma3 = ma3Type == "EMA" ? ema(close, ma3Length) : ma3Type == "SMA" ? sma(close, ma3Length) : wma(close, ma3Length)

ma4 = ma4Type == "SMA" ? sma(close, ma4Length) : ma4Type == "EMA" ? ema(close, ma4Length) : wma(close, ma4Length)

ma5 = ma5Type == "SMA" ? sma(close, ma5Length) : ma5Type == "EMA" ? ema(close, ma5Length) : wma(close, ma5Length)

//Plot MAs

plot(ma1, title="MA1", color=color.yellow, linewidth=1, style=plot.style_line)

plot(ma2, title="MA2", color=color.purple, linewidth=1, style=plot.style_line)

plot(ma3, title="MA3", color=#00FFFF, linewidth=1, style=plot.style_line)

plot(ma4, title="MA4", color=color.blue, linewidth=2, style=plot.style_line)

plot(ma5, title="MA5", color=color.orange, linewidth=2, style=plot.style_line)

//Allows user to toggle on/off ma1 > ma2 filter

enableShortMAs = input(title="Enable Short MA Cross Filter", defval="No", options=["Yes", "No"])

shortMACross = enableShortMAs == "Yes" and ma1 > ma2 or enableShortMAs == "No"

//Allows user to toggle on/off ma4 > ma5 filter

enableLongMAs = input(title="Enable Long MA Cross Filter", defval="No", options=["Yes", "No"])

longMACross = enableLongMAs == "Yes" and ma4 >= ma5 or enableLongMAs == "No"

//Entry Signals

entrySignal = (strategy.position_size <= 0 and close[1] < ma1[1] and close > ma1 and close > ma2 and close > ma3 and shortMACross and ma1 > ma3 and longMACross and goTrend)

secondSignal = (strategy.position_size > 0 and close[1] < ma1[1] and close > ma1 and close > ma2 and close > ma3 and shortMACross and ma1 > ma3 and longMACross and goTrend)

plotshape(entrySignal, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(secondSignal, style=shape.triangleup, location=location.belowbar, color=color.lime, size=size.small)

//ATR for Stops

atrValue = (atr(14))

//to test ATR enable next line

//plot(atrValue, linewidth=1, color=color.black, style=plot.style_line)

atrMult = input(2.5, minval=.25, step=.25, title="Stop ATR Multiple")

//Only target3Mult is used in current strategy target1 and target2 might be used in the future with pyramiding

//target1Mult = input(1.0, minval=.25, step=.25, title="Targert 1 Multiple")

//target2Mult = input(2.0, minval=.25, step=.25, title="Targert 2 Multiple")

target3Mult = input(3.0, minval=.25, step=.25, title="Target Multiple")

enableAtrStop = input(title="Enable ATR Stops", defval="No", options=["Yes", "No"])

//Intitial Recomended Stop Location

atrStop = entrySignal and ((high - (atrMult * atrValue)) < low) ? (high - (atrMult * atrValue)) : low

//oneAtrStop is used for testing only enable next 2 lines to test

//oneAtrStop = entrySignal ? (high - atrValue) : na

//plot(oneAtrStop, "One ATR Stop", linewidth=2, color=color.orange, style=plot.style_linebr)

initialStop = entrySignal and enableAtrStop == "Yes" ? atrStop : entrySignal ? low : na

//Stops changed to stoploss to hold value for orders the next line is old code "bug"

//plot(initialStop, "Initial Stop", linewidth=2, color=color.red, style=plot.style_linebr)

//Set Initial Stop and hold value "debug code"

stoploss = valuewhen(entrySignal, initialStop, 0)

plot(stoploss, title="Stop", linewidth=2, color=color.red)

enableStops = input(title="Enable Stops", defval="No", options=["Yes", "No"])

yesStops = enableStops == "Yes" ? 1 : enableStops == "No" ? 0 : na

//Calculate size of trade based on R Size

//Original buggy code:

//positionSize = (rSize/(close - initialStop))

//Added a minimum order size of 1 "debug code"

positionSize = (rSize/(close - initialStop)) > 1 ? (rSize/(close - initialStop)) : 1

//Targets

//Enable or Disable Targets

enableTargets = input(title="Enable Targets", defval="No", options=["Yes", "No"])

yesTargets = enableTargets == "Yes" ? 1 : enableTargets == "No" ? 0 : na

//Only target3 is used in current strategy target1 and target2 might be used in the future with pyramiding

//target1 = entrySignal ? (close + ((close - initialStop) * target1Mult)) : na

//target2 = entrySignal ? (close + ((close - initialStop) * target2Mult)) : na

target3 = entrySignal ? (close + ((close - initialStop) * target3Mult)) : na

//plot(target1, "Target 1", linewidth=2, color=color.green, style=plot.style_linebr)

//plot(target2, "Target 2", linewidth=2, color=color.green, style=plot.style_linebr)

plot(target3, "Target 3", linewidth=2, color=color.green, style=plot.style_linebr)

//Set Target and hold value "debug code"

t3 = valuewhen(entrySignal, target3, 0)

//To test t3 and see plot enable next line

//plot(t3, title="Target", linewidth=2, color=color.green)

//MA1 Cross Exit

enableEarlyExit = input(title="Enable Early Exit", defval="Yes", options=["Yes", "No"])

earlyExit = enableEarlyExit == "Yes" ? 1 : enableEarlyExit == "No" ? 0 : na

ma1CrossExit = strategy.position_size > 0 and close < ma1

//Entry Order

strategy.order("Entry", long = true, qty = positionSize, when = (strategy.position_size <= 0 and entrySignal and timeFilter))

//Early Exit Order

strategy.close_all(when = ma1CrossExit and timeFilter and earlyExit, comment = "MA1 Cross Exit")

//Stop and Target Orders

//strategy.cancel orders are needed to prevent bug with Early Exit Order

strategy.order("Stop Loss", false, qty = strategy.position_size, stop=stoploss, oca_name="Exit", when = timeFilter and yesStops, comment = "Stop Loss")

strategy.cancel("Stop Loss", when = ma1CrossExit and timeFilter and earlyExit)

strategy.order("Target", false, qty = strategy.position_size, limit=t3, oca_name="Exit", when = timeFilter and yesTargets, comment = "Target")

strategy.cancel("Target", when = ma1CrossExit and timeFilter and earlyExit)