Trendfolgestrategie basierend auf RSI

Überblick

Die Strategie basiert auf dem Relative Strength Index (RSI) und ist auf Basis des RSI-Indikators konzipiert, um Überkauf und Überverkauf zu beurteilen und Trends zu verfolgen. Wenn der RSI unter der Überverkaufsgrenze liegt, wird ein Plus gemacht, wenn der RSI oberhalb der Überkaufsgrenze liegt, wird ein Leerwert gemacht und die wichtigsten Trends verfolgt.

Strategieprinzip

Die RSI-Indikatoren basieren auf den An- und Abwärtstrends innerhalb eines bestimmten Zeitraums. Wenn der RSI unter 30 liegt, wird er als überkauft angesehen, und wenn der RSI über 70 liegt, wird er als überkauft angesehen.

Die Strategie definiert zunächst die RSI-Berechnungsparameter length=14, overBought=70, overSold=30. Die Strategie berechnet dann den RSI-Wert vrsi anhand des Close-Preises. Er entscheidet, ob vrsi über der Über-Buy-Linie liegt oder unter der Über-Sell-Linie.

Auf diese Weise kann die Strategie die wichtigsten Trends des Marktes erfassen, an den Überverkaufspunkten kaufen und an den Überkaufspunkten verkaufen und Trends verfolgen.

Strategische Vorteile

- Der RSI hilft bei der Erfassung von Überkäufen und Überverkaufen und hilft, Markttrends zu erfassen.

- Das Retrieval-Fenster ist flexibel eingestellt, so dass verschiedene Zeiträume für die Prüfung gewählt werden können

- Die Stop-Loss-Einstellungen sind vernünftig, um Einzelschäden zu kontrollieren.

Strategisches Risiko

- Der RSI ist in einem Pull-out-Phase und kann zu falschen Signalen führen.

- Stopp-Loss-Punkte sind statisch und können nicht dynamisch mit den Marktbewegungen verglichen werden

- Es ist unklar, ob der Trend umgekehrt sein wird, und es könnte sein, dass die Position umgekehrt wird.

Die Risiken können auf folgende Weise gelöst werden:

- Filtern Sie RSI-Signale in Kombination mit anderen Indikatoren, um falsche Positionen zu vermeiden

- Dynamische Anpassung von Stop-Loss-Punkten, um Marktschwankungen in Echtzeit zu verfolgen

- Es ist wichtig, die Trendbeurteilung zu erhöhen und umgekehrte Positionen zu vermeiden.

Richtung der Strategieoptimierung

Diese Strategie kann in folgenden Bereichen optimiert werden:

- Optimierung der RSI-Parameter und Suche nach der optimalen Kombination

Verschiedene RSI-Berechnungszyklen können getestet werden, um die optimale Parameter zu finden, um falsche Signale zu reduzieren.

- Der Trend-Anzeige-Indikator wird erhöht, um einen Abweichhandel zu vermeiden.

Indikatoren wie die Durchschnittslinie und der MACD können verwendet werden, um die Richtung des Trends zu bestimmen und falsche Signale an Trendwendepunkten zu vermeiden.

- Dynamische Verlustminderung

Die dynamischen Stop-Loss-Punkte können anhand von Indikatoren wie ATR eingestellt werden, um die Stop-Loss-Punkte näher an den Marktschwankungen zu bringen.

- Optimierung der Zulassungsregeln

Auf der Basis des RSI-Signals können andere Bedingungen hinzugefügt werden, wie das Durchbrechen eines bestimmten Preisniveaus, die Erhöhung des Handelsvolumens usw. Als Einstiegssignal, um die Einstiegsgenauigkeit zu verbessern.

Zusammenfassen

Die Strategie erfasst den Trend durch Überkauf und Überverkauf durch den RSI. Im Vergleich zu herkömmlichen Stop-Loss-Strategien hat die Strategie den Vorteil, den Markt Timing anhand von Indikatoren zu bestimmen. Die RSI-Indikatoren weisen jedoch einen Zug auf und können keine Trendwende bestimmen. Diese Strategie muss optimiert werden.

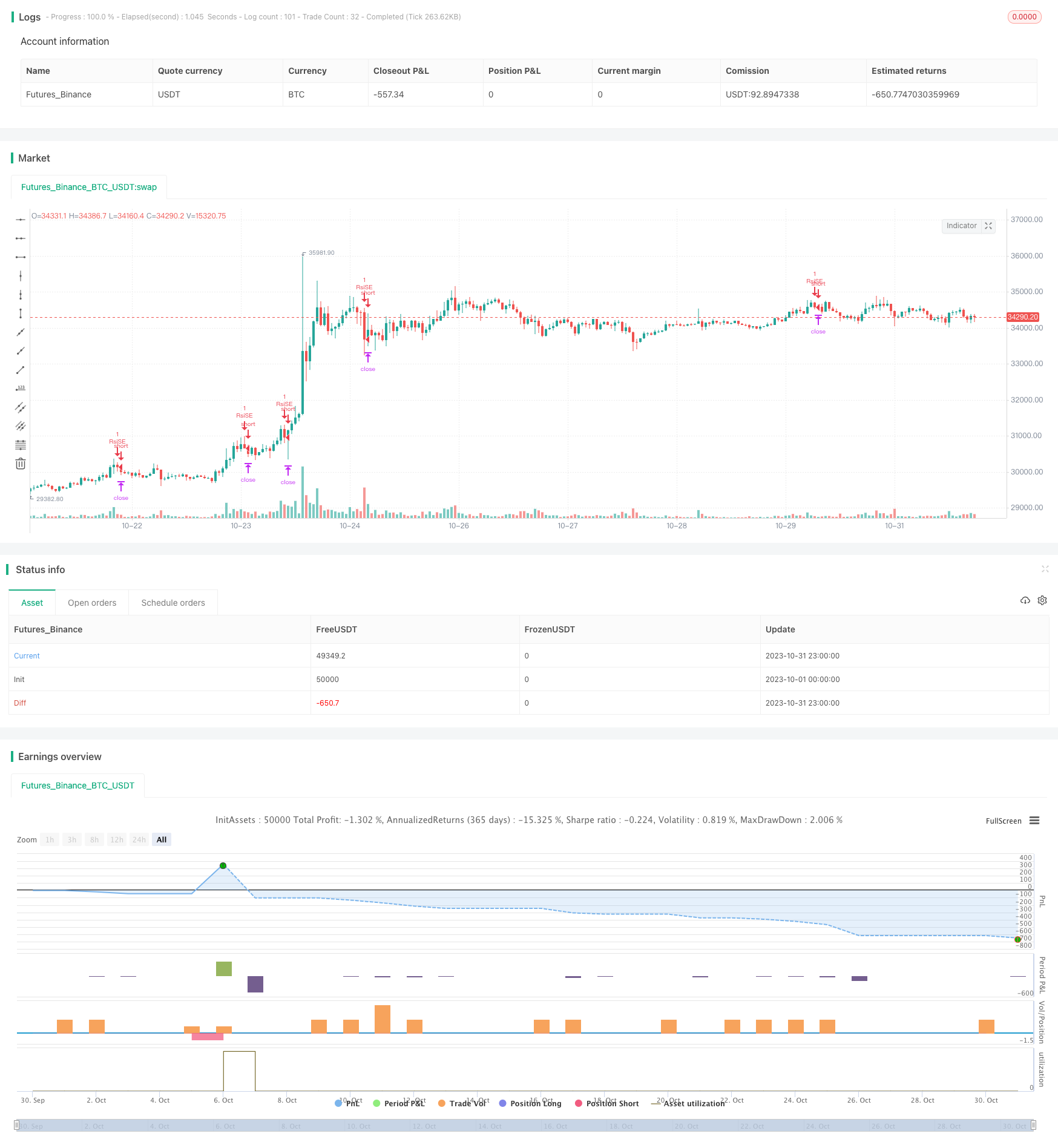

/*backtest

start: 2023-10-01 00:00:00

end: 2023-10-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("RSI Etoro Strategy", overlay=true, max_bars_back=2000)

// To use:

// Capital = capital * leverage

// Slippage Ticks: 3, 5 ? (Mainly for spread)

// etoroStopTicks: Set it accordingly to the stock (to corresponds to etoro default of 50 % for exemple...)

// === INPUT BACKTEST RANGE ===

FromMonth = input(defval = 12, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

FromYear = input(defval = 2018, title = "From Year", minval = 1995)

ToMonth = input(defval = 1, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

ToYear = input(defval = 9999, title = "To Year", minval = 1995)

// === FUNCTION EXAMPLE ===

start = timestamp(FromYear, FromMonth, FromDay, 00, 00) // backtest start window

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59) // backtest finish window

window() => time >= start and time <= finish ? true : false // create function "within window of time"

length = input( 14 )

overSold = input( 30 )

overBought = input( 70 )

etoroStopTicks = input( 120 )

// 120 because it is approximatively the number of ticks for default SL of 50% at x5 leverage for copper (no fee)...

price = close

vrsi = rsi(price, length)

if (not na(vrsi))

if (crossover(vrsi, overSold))

strategy.entry("RsiLE", strategy.long, comment="RsiLE", when = window())

if (crossunder(vrsi, overBought))

strategy.entry("RsiSE", strategy.short, comment="RsiSE", when = window())

strategy.exit("exit SE", "RsiSE", loss=etoroStopTicks, when = window())

strategy.exit("exit LE", "RsiLE", loss=etoroStopTicks, when = window())

//plot(strategy.equity, title="equity", color=red, linewidth=2, style=areabr)