Trendfolgestrategie zur Zyklusumkehr nach einem Pullback

Überblick

Diese Strategie nutzt die Kombination von zwei Indikatoren: Moving Average Line Reversal und Price Shock Indicator, um ein Handelssignal zu erzeugen, um eine Trend-Handelsstrategie zu entwickeln, die einen Aufschwung nach einer Zyklusumkehr erfasst.

Grundsätze

Die Strategie nutzt die folgenden beiden technischen Indikatoren, um Handelssignale zu beurteilen:

- Umkehrung der Durchschnittsbewegung

Dieser Teil ermittelt, ob ein Umkehrsignal erzeugt wird, indem er den Kursrückgang der letzten zwei Tage mit einer Kombination von der Größe und der Größe des K-Wertes der Schnelllinie berechnet. Es erzeugt ein Kaufsignal, wenn der Preis in den letzten zwei Tagen kontinuierlich gestiegen ist und der K-Wert der Schnelllinie unter dem K-Wert der Langlinie liegt. Es erzeugt ein Verkaufsignal, wenn der Preis in den letzten zwei Tagen kontinuierlich gesunken ist und der K-Wert der Schnelllinie über dem K-Wert der Langlinie liegt.

- Der Preis ist vom Index abgekommen.

Der Detrend-Preis-Oszillator erkennt Preiszyklen, indem er einen horizontalen Moving Average aufzeichnet und die Beziehung des Preises zu dieser Linie erkennt. Er filtert Trends, die länger als berechnet sind, und erkennt somit kurzfristige Schwankungen, die im Moving Average verborgen sind. Er gibt ein Kaufsignal, wenn der Preis über dem Durchschnitt liegt, und ein Verkaufssignal, wenn er unter dem Durchschnitt liegt.

Diese Strategie kombiniert die Signale der beiden Indikatoren, d.h. wenn ein Umkehrsignal der Moving Average Line auftritt und gleichzeitig ein Bestätigungsumkehrsignal des Preis-Austritt-Indikators ausgegeben wird, wird ein Handelsbefehl erstellt. Auf diese Weise können einige unwirksame Umkehrsignale gefiltert und nach dem Umkehrschlag eine Trendchance für einen Aufschwung erfasst werden.

Vorteile

Der größte Vorteil dieser Strategie besteht darin, dass die Vorteile der beiden Indikatoren sinnvoll genutzt werden, um eine komplementäre Bestätigung durchzuführen, die die unwirksamen Signale effektiv filtern und die Zuverlässigkeit der Signale erhöhen kann.

Der Moving Average Line Reversal Indicator selbst ist leicht zu falschen Signalen, allein auf ihn zu verlassen, leicht zu verfolgen. Die Einführung einer Kombination aus dem Preis-Abweichungs-Indikator verhindert eine Umkehrung in einem nicht idealen Schwingungsbereich.

Die Parameter-Einstellungen für die Preisabweichung des Indikators bestimmen auch, dass es nur kurzfristige Schwankungen identifiziert, so dass es sehr gut mit der Beurteilung der Umkehr der Moving Average Line übereinstimmt, um einen vernünftigen Umkehrzeitpunkt zu identifizieren.

Die Gefahr

Diese Strategie birgt folgende Risiken:

- Wenig Widerstandsfähigkeit, Anfälligkeit für Gefangenschaft

Die Umkehrung der Moving Average Line kann leicht zwischen den Schwingungsbereichen auftreten. Wenn die Reboundkraft nicht ausreichend ist, kann es leicht sein, die Stop-Line erneut zu berühren und keinen Gewinn zu erzielen.

- Die Parameter sind falsch eingestellt.

Wenn die Parameter für den Preis-Abweichungs-Indikator zu groß eingestellt werden, werden mittlere, langfristige Trends erkannt. Wenn sie zu klein sind, erhöht sich die Gefahr von Fehleinschätzungen.

- Ein unerwartetes Ereignis führt zu einem Rückschlag

Die Einmischung von News-Ereignissen, die die ursprüngliche Trendbeurteilung stören, führt dazu, dass die Umkehrsignale fehlschlagen. Dies erfordert die Aufmerksamkeit auf die grundlegenden Nachrichten und vermeidet den blinden Handel, wenn Nachrichtenereignisse auftreten.

Optimierungsrichtung

Die Strategie kann durch folgende Punkte weiter optimiert werden:

- Erhöhung der Stop-Loss-Mechanismen

Die Einzelschäden können durch eine vernünftige Einstellung des Bewegungs- oder Zeit-Stopps kontrolliert werden.

- In Kombination mit dem Handelsvolumenindex

Die Erhöhung der Bestätigung der Transaktionsmenge, z. B. durch das Signalisieren von Durchschnittstransaktionsmengen, verhindert unwirksame Durchbrüche, bei denen die Menge nicht ausreicht.

- Optimierung der dynamischen Parameter

Dynamische Optimierung der Parameter je nach Marktphase, angemessene Lockerung der Parameter bei klaren Trends und Strengung der Parameter bei Schwankungen.

- Dynamische Optimierung mit Hilfe von Machine Learning

Die Bewertung und Auswahl von Parameterkombinationen mit Hilfe von maschinellen Lernmethoden wie z. B. Random Forests ermöglicht eine dynamische Optimierung der Intelligenz.

Zusammenfassen

Diese Strategie kombiniert die Vorteile beider Indikatoren und erfasst die Rebound-Trends an den Wendepunkten. Obwohl es immer noch Probleme wie Abdeckung und Parameteroptimierung gibt, ist die Gesamtkonzeption klar und logisch und lohnt es sich, weiter getestet und optimiert zu werden, um einen stabilen Gewinn zu erzielen.

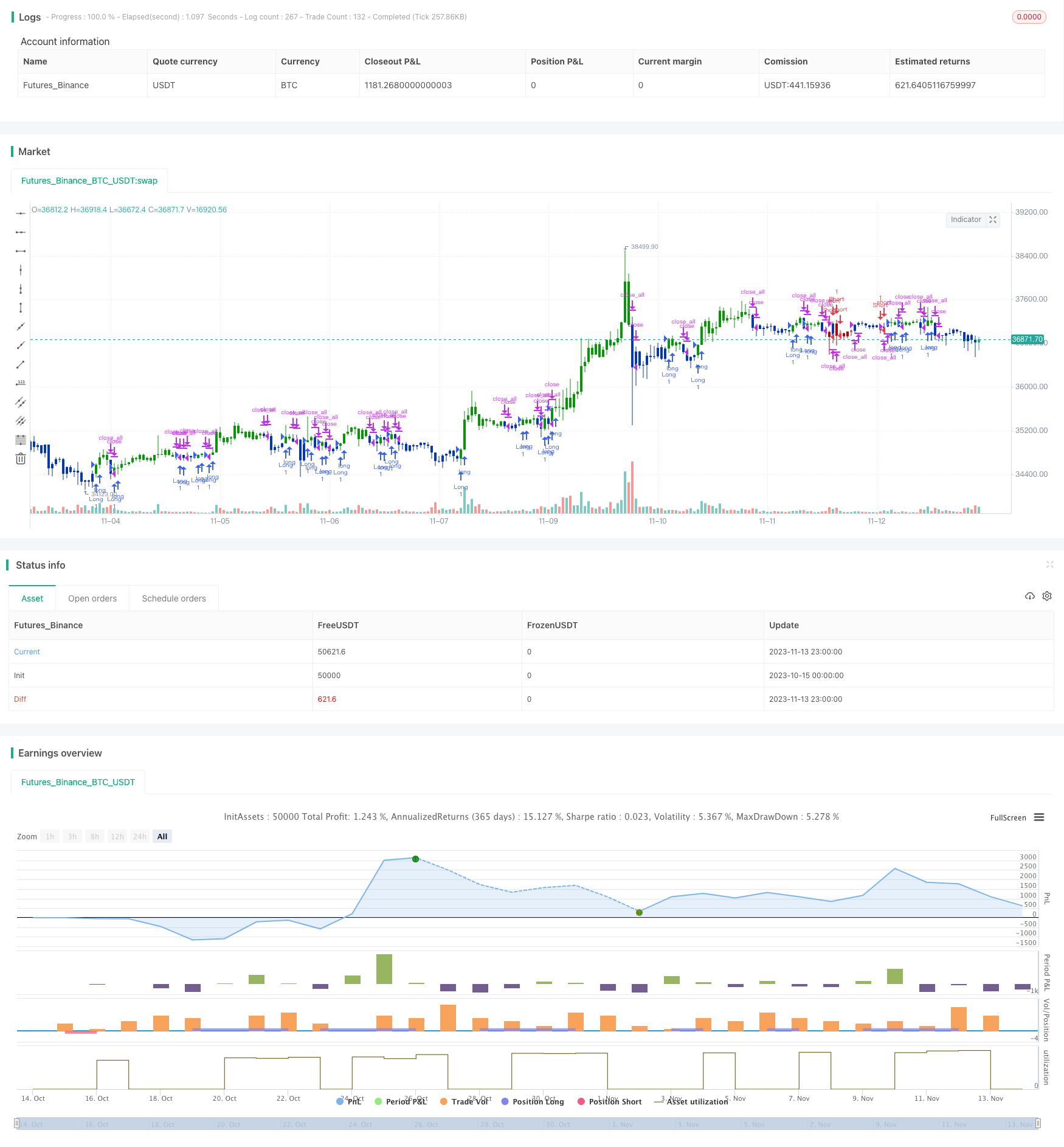

/*backtest

start: 2023-10-15 00:00:00

end: 2023-11-14 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 30/12/2019

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// The Detrend Price Osc indicator is similar to a moving average,

// in that it filters out trends in prices to more easily identify

// cycles. The indicator is an attempt to define cycles in a trend

// by drawing a moving average as a horizontal straight line and

// placing prices along the line according to their relation to a

// moving average. It provides a means of identifying underlying

// cycles not apparent when the moving average is viewed within a

// price chart. Cycles of a longer duration than the Length (number

// of bars used to calculate the Detrend Price Osc) are effectively

// filtered or removed by the oscillator.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

DPO(Length) =>

pos = 0.0

xPrice = close

xsma = sma(xPrice, Length)

nRes = xPrice - xsma

pos := iff(nRes > 0, 1,

iff(nRes < 0, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Detrended Price Oscillator", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

LengthDPO = input(14, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posDPO = DPO(LengthDPO)

pos = iff(posReversal123 == 1 and posDPO == 1 , 1,

iff(posReversal123 == -1 and posDPO == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )