Dual-Track-System-Momentum-Trading-Strategie

[trans]

Überblick

Die Strategie verwendet MACD und Stoch RSI, um ein Zwei-Spur-Handelssystem zu erstellen, um Trend-Tracking und Über- und Überkauf-Beurteilungen zu ermöglichen. Die Strategie erstellt die Indikatoren gleichzeitig auf der Tages- und der 4-Stunden-Linie, um mehrere Zeitrahmen zu beurteilen und die Wahrscheinlichkeit von Fehleinschätzungen zu verringern.

Strategieprinzip

Das Strategieportfolio verwendet zwei verschiedene Arten von technischen Indikatoren, MACD und Stoch RSI, für die Konfiguration. MACD ist ein Abweichungsindikator, der die Geschwindigkeit der Preisänderung beurteilt; Stoch RSI ist ein Überkauf-Überverkauf-Indikator, der die relativ starke Preise beurteilt.

Die Strategie beginnt mit dem Aufbau der MACD- und Stoch-RSI-Indikatoren auf der Tages- und der 4-Stunden-Linie, um Trends und Überkauf-Überverkäufe zu beurteilen. Wenn die Indikatoren der beiden Zeiträume gleichzeitig ein Kauf-/Verkaufsignal senden, werden entsprechende Kauf-/Verkaufshandlungen durchgeführt.

Konkret wird die MACD-Anzeige, die DIF- und DEA-Linie als Goldfork-Death-Fork beurteilt. Die Stoch RSI-Anzeige, die K- und D-Linie als Goldfork-Death-Fork beurteilt. Beide Indizes erzeugen ein Kaufsignal, wenn sie gleichzeitig Goldfork und ein Verkaufsignal erzeugen, wenn sie gleichzeitig Goldfork sind.

Die Strategie nutzt somit eine umfassende Einschätzung der Geschwindigkeit der Preisänderung und der relativen Stärke durch die Verwendung von Doppelspur-Indikatoren und mehreren Zeitrahmen, was zu einer besseren Entscheidungsgenauigkeit und besseren Renditen führt.

Analyse der Stärken

Diese Strategie hat folgende Vorteile:

- Kombination von Doppelschienenindikatoren für umfassende Beurteilungen und höhere Entscheidungsgenauigkeit

- Mehrfache Zeitrahmen zur Verringerung der Wahrscheinlichkeit von Fehleinschätzungen

- Trend-Tracking und Überkauf-Überverkauf-Bestimmungen werden verwendet, um die Geschwindigkeit der Preisänderung und die relative Stärke zu berücksichtigen.

- Indikatorparameter sind anpassbar für verschiedene Sorten und Marktumgebungen

- Klare Codestruktur, leicht zu verstehen und zu erweitern

Risikoanalyse

Die Strategie birgt auch Risiken:

- Systematische Risiken auf dem Markt, die nicht vollständig vermieden werden können

- Fehlende Einstellungen der Indikatorparameter können zu häufigen oder verpassten Handelschancen führen

- Die Wahrscheinlichkeit, dass ein Doppelschienenanzeiger gleichzeitig ein falsches Signal aussendet, ist vorhanden, jedoch geringer als bei einem Einzelanzeiger

- Die US-Bundesstaatliche Währungsunion (Bundesbank) ist nicht in der Lage, sich mit einem sich rasch verändernden Markt zu befassen, wie dem großen Black Swan.

Gegenmaßnahmen:

- Optimierung der Parameter, Anpassung der Kauf- und Verkaufsbedingungen und Verringerung der Fehleinschätzungen

- Zusammenstellung mit mehr Indikatoren, um mehr Beurteilungsgrundlagen zu erhalten

- Erhöhung der Stop-Loss-Strategie und Kontrolle des Einmalverlustrisikos

Optimierungsrichtung

Diese Strategie kann auch in folgenden Bereichen optimiert werden:

- Erhöhung der Zahl der Indikatoren für die Kombination und Erstellung einer Mehrindikatorstrategie

- Mehr Machine Learning Algorithmen und dynamische Parameteroptimierung

- Mehr Faktoren, wie z.B. Stimmungsindikatoren, Nachrichtenseite, um die Marktlage zu beurteilen

- Erhöhung der Stop-Loss-Strategie und Optimierung der Kapitalverwaltung

- Eine größere Auswahl an Handelsarten und bessere Handelsmöglichkeiten

Zusammenfassen

Die Strategie nutzt eine Kombination aus Doppelspur-Indikatoren und mehreren Zeitrahmen, um die Geschwindigkeit der Preisänderung und die relative Stärke zu beurteilen. Sie kann die Markttrends effektiv nutzen und die Fehleinschätzungen eines einzelnen Indikators verbessern. Sie bietet außerdem die Vorteile einer flexiblen Parameteranpassung, einer einfachen Verständnis und Erweiterung.

||

Overview

This strategy combines the MACD and Stoch RSI indicators to build a dual-rail trading system for trend tracking and oversold/overbought judgment. The strategy also builds indicators on the daily and 4-hour timeframes to make multi-timeframe judgments to reduce misjudgment probability.

Strategy Principle

The strategy combines the MACD and Stoch RSI indicators, which are different types of technical indicators, for configuration. MACD is a momentum indicator that judges price change velocity; Stoch RSI is an overbought/oversold indicator that judges relative price strength.

The strategy first constructs the MACD and Stoch RSI indicators on the daily and 4-hour timeframes respectively for trend and overbought/oversold judgments. When signals are triggered on both timeframes, corresponding buy/sell operations are performed.

Specifically, the MACD indicator is constructed with the DIF and DEA lines forming golden/dead crosses for judgment; the Stoch RSI indicator is constructed with the K and D lines forming golden/dead crosses for judgment. When both indicator pairs have golden crosses, buy signals are generated; when both have dead crosses, sell signals are generated.

Thus, by comprehensively applying the dual-indicator system and multi-timeframe judgments, the strategy judges price velocity and relative strength thoroughly, which helps improve decision accuracy and gain better returns.

Advantage Analysis

This strategy has the following advantages:

- Combining dual-indicator system for comprehensive judgment and higher decision accuracy

- Applying multi-timeframe to reduce misjudgment probability

- Adopting trend tracking and overbought/oversold judgment for consideration of both price velocity and relative strength

- Flexible indicator parameters adjustable for different products and market environments

- Clean code structure easy to understand and expand

Risk Analysis

There are also some risks with this strategy:

- There exist systemic market risks that cannot be fully avoided

- Inappropriate indicator parameter settings may lead to overtrading or missing opportunities

- Dual indicators may still give concurrent wrong signals, but less likely than single ones

- Unable to cope with drastic market changes like black swan events

Countermeasures:

- Optimize parameters and adjust trading conditions to reduce misjudgments

- Incorporate more indicators for combined judgments

- Add stop loss mechanisms to control single loss risk

Optimization Directions

This strategy can also be improved in the following aspects:

- Incorporate more indicators for multi-indicator strategies

- Add machine learning algorithms for dynamic parameter optimization

- Combine sentiment indicators, news etc. for more comprehensive market condition judgments

- Add stop loss, take profit strategies to optimize money management

- Expand to more trading products to discover better opportunities

Conclusion

By combined application of the dual-indicator system and multi-timeframe judgments, this strategy judges price velocity and relative strength thoroughly, which can effectively capture market trends and improve deficiencies of single indicators. It also has advantages like flexible parameter tuning, easy understanding and expansion. Further expansions by multi-indicator combination, dynamic parameter optimization, sentiment indicator incorporation etc. can help boost strategy performance. [trans]

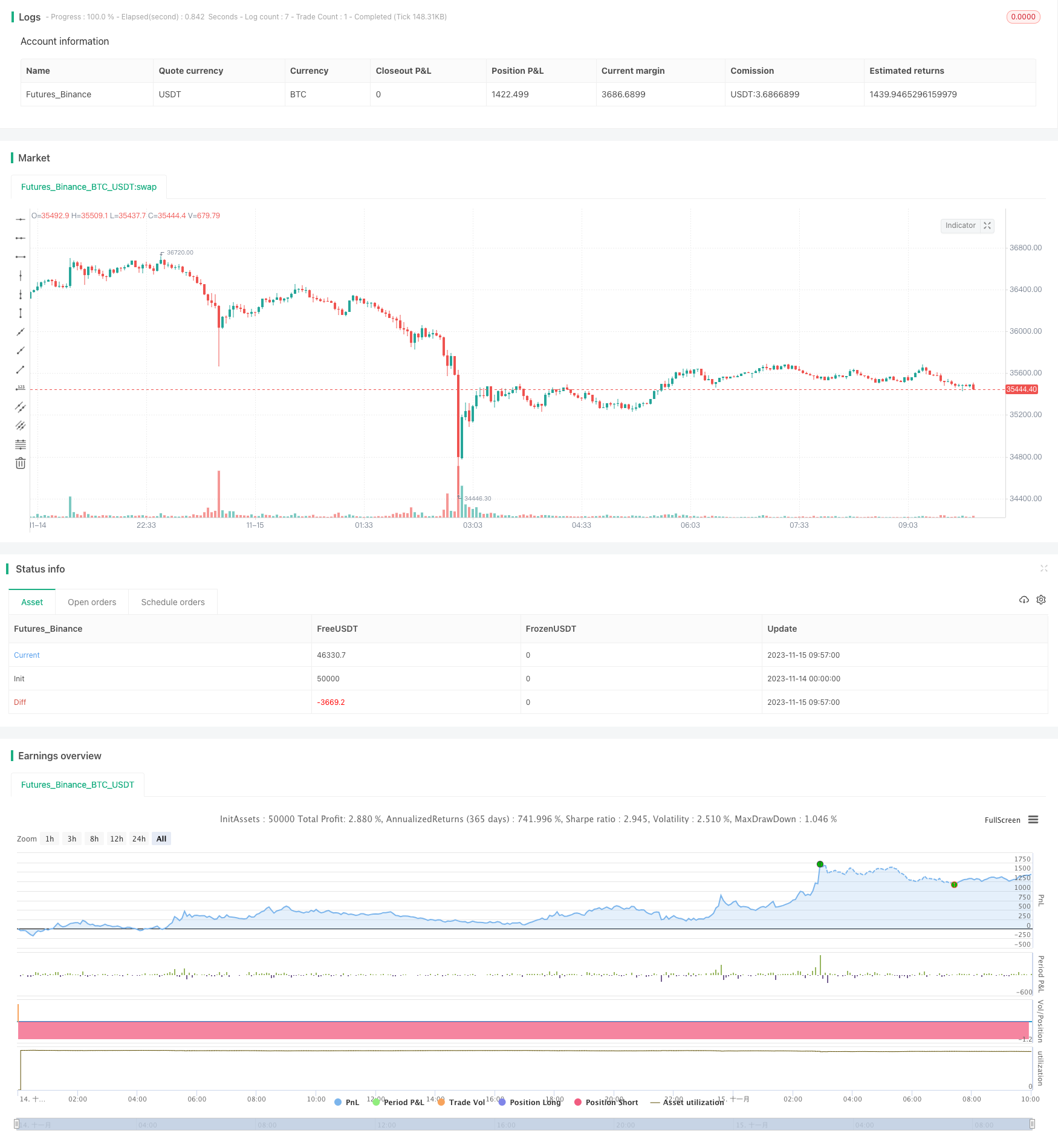

/*backtest

start: 2023-11-14 00:00:00

end: 2023-11-15 10:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title='[RS]Khizon (UWTI) Strategy V0', shorttitle='K', overlay=false, pyramiding=0, initial_capital=100000, currency=currency.USD)

// || Inputs:

macd_src = input(title='MACD Source:', defval=close)

macd_fast = input(title='MACD Fast Length:', defval=12)

macd_slow = input(title='MACD Slow Length:', defval=26)

macd_signal_smooth = input(title='MACD Signal Smoothing:', defval=9)

srsi_src = input(title='SRSI Source:', defval=close)

srsi_rsi_length = input(title='SRSI RSI Length:', defval=14)

srsi_stoch_length = input(title='SRSI Stoch Length:', defval=14)

srsi_smooth = input(title='SRSI Smoothing:', defval=3)

srsi_signal_smooth = input(title='SRSI Signal Smoothing:', defval=3)

// || Strategy Inputs:

trade_size = input(title='Trade Size in USD:', type=float, defval=1)

buy_trade = input(title='Perform buy trading?', type=bool, defval=true)

sel_trade = input(title='Perform sell trading?', type=bool, defval=true)

// || MACD(close, 12, 26, 9): ||---------------------------------------------||

f_macd_trigger(_src, _fast, _slow, _signal_smooth)=>

_macd = ema(_src, _fast) - ema(_src, _slow)

_signal = sma(_macd, _signal_smooth)

_return_trigger = _macd >= _signal ? true : false

// || Stoch RSI(close, 14, 14, 3, 3) ||-----------------------------------------||

f_srsi_trigger(_src, _rsi_length, _stoch_length, _smooth, _signal_smooth)=>

_rsi = rsi(_src, _rsi_length)

_stoch = sma(stoch(_rsi, _rsi, _rsi, _stoch_length), _smooth)

_signal = sma(_stoch, _signal_smooth)

_return_trigger = _stoch >= _signal ? true : false

// ||-----------------------------------------------------------------------------||

// ||-----------------------------------------------------------------------------||

// || Check Directional Bias from daily timeframe:

daily_trigger = security('USOIL', 'D', f_macd_trigger(macd_src, macd_fast, macd_slow, macd_signal_smooth) and f_srsi_trigger(srsi_src, srsi_rsi_length, srsi_stoch_length, srsi_smooth, srsi_signal_smooth))

h4_trigger = security('USOIL', '240', f_macd_trigger(macd_src, macd_fast, macd_slow, macd_signal_smooth) and f_srsi_trigger(srsi_src, srsi_rsi_length, srsi_stoch_length, srsi_smooth, srsi_signal_smooth))

plot(title='D1T', series=daily_trigger?0:na, style=circles, color=blue, linewidth=4, transp=65)

plot(title='H4T', series=h4_trigger?0:na, style=circles, color=navy, linewidth=2, transp=0)

sel_open = sel_trade and not daily_trigger and not h4_trigger

buy_open = buy_trade and daily_trigger and h4_trigger

sel_close = not buy_trade and daily_trigger and h4_trigger

buy_close = not sel_trade and not daily_trigger and not h4_trigger

strategy.entry('sel', long=false, qty=trade_size, comment='sel', when=sel_open)

strategy.close('sel', when=sel_close)

strategy.entry('buy', long=true, qty=trade_size, comment='buy', when=buy_open)

strategy.close('buy', when=buy_close)