Gleitender Durchschnitt und Relative-Stärke-Index-Strategie

Überblick

Die Moving Average Relative Strength Index Strategy ist eine quantitative Trading-Strategie, die sowohl Moving Averages als auch Relative Strength Indices als Handelssignale verwendet. Die Strategie erzeugt Handelssignale, um Chancen in Markttrends zu erfassen, indem sie die Moving Averages der Preise und die Werte der Relativ Strength Indices vergleicht.

Strategieprinzip

Die Strategie basiert auf zwei Indikatoren:

- Ein einfacher gleitender Durchschnitt (SMA): Der durchschnittliche Trend der Preise.

- Relativ starke Indikator (RSI): zeigt die starke Schwäche der Preise.

Die Kernlogik der Strategie lautet:

Wenn der RSI-Indikator unter dem Moving Average liegt, ist dies ein Überverkaufsbereich, der als Unterbewertung gilt und ein Kaufsignal erzeugt. Wenn der RSI-Indikator über dem Moving Average liegt, ist dies ein Überkaufbereich, der als Überbewertung gilt und ein Verkaufssignal erzeugt.

Das heißt, der Moving Average spiegelt zu einem gewissen Grad den Fair Value der Aktie wider, der RSI repräsentiert die aktuelle Stärke der Aktie. Der RSI ist höher oder niedriger als der Moving Average und bedeutet, dass es eine Chance gibt, sich zu ändern.

Insbesondere erzeugt die Strategie Handelssignale durch folgende Schritte:

- Berechnung des RSI-Wertes einer Aktie sowie eines einfachen Moving Averages

- Vergleiche der Größenverhältnisse zwischen den RSI-Werten und den Moving Averages

- Wenn der RSI einen Moving Average durchbricht, erzeugt dies ein Verkaufssignal.

- Ein Kaufsignal wird erzeugt, wenn der RSI unter dem Moving Average liegt

- Setzen Sie Stop-Loss-Punkte und bewegen Sie Stop-Loss, um Risiken zu kontrollieren

Strategische Vorteile

Die Strategie kombiniert die Trendbeurteilung des Moving Averages mit der Überbuchung und Überverkauf der RSI-Indikatoren und nutzt die Vorteile der verschiedenen Indikatoren, um die Wendepunkte des Marktes effektiv zu beurteilen.

Die wichtigsten Vorteile sind:

- Moving Averages sind ein wirksamer Indikator für Preistrends

- Der RSI kann überkauft und überverkauft sein

- Mehr Genauigkeit bei der Bestimmung von Wendepunkten durch die Kombination von Doppelindikatoren

- Ein Stop-Loss kann eingestellt werden, um das Risiko zu kontrollieren.

Strategisches Risiko

Die Strategie birgt auch einige Risiken:

- Die Wahrscheinlichkeit, dass ein Indikator ein falsches Signal erzeugt, kann zu unnötigen Verlusten führen

- Im Falle von starken Erschütterungen kann der Stop-Loss durchbrochen werden, was zu größeren Verlusten führt.

- Fehlende Parameter-Einstellungen beeinflussen auch die Strategie

Um die Risiken zu kontrollieren, können Optimierungen in folgenden Formen vorgenommen werden:

- Anpassung der Parameter für Moving Averages und RSI, um ein zuverlässiges Indicator-Signal zu erhalten

- Entspannung der Stop-Loss-Punkte, um zu vermeiden, dass sie zu häufig ausgelöst werden

- Der Einsatz von mobilen Stop-Loss-Methoden wie Dynamic Stop-Loss ermöglicht mehr Flexibilität.

Richtung der Strategieoptimierung

Die Strategie kann in folgenden Bereichen weiter optimiert werden:

- Versuche, Kombinationen von Parametern für verschiedene Perioden zu testen, um die besten Parameter zu finden

- Hinzufügen von Filtern für andere Kennzahlen, wie z. B. die Transaktionsmenge, um die Signalsicherheit zu erhöhen

- Optimierung der Stop-Loss-Strategie, um die Stop-Loss-Strategie dynamischer und vernünftiger zu gestalten

- Einführung von Adaptive Parameter-Optimierungsmechanismen in Kombination mit Technologien wie Deep Learning

- Positionsmanagement-Modul hinzugefügt, um Positionen dynamisch an die Marktlage anzupassen

Die Stabilität und Profitabilität der Strategie können durch Parameteroptimierung, Kennzahlenoptimierung und Risikomanagement-Optimierung stetig verbessert werden.

Zusammenfassen

Die Strategie des Moving Averages und der relativ starken Indikator verwendet die Preistrend-Ermittlung und die Überkauf-Überverkauf-Ermittlung, um die Marktwendepunkte effektiv zu ermitteln und die Umkehrmöglichkeiten zu ergreifen. Die Strategie ist einfach, praktisch, risikokontrollierbar und ist eine praktische, quantitative Handelsstrategie. Durch kontinuierliche Optimierung können noch bessere Ergebnisse erzielt werden.

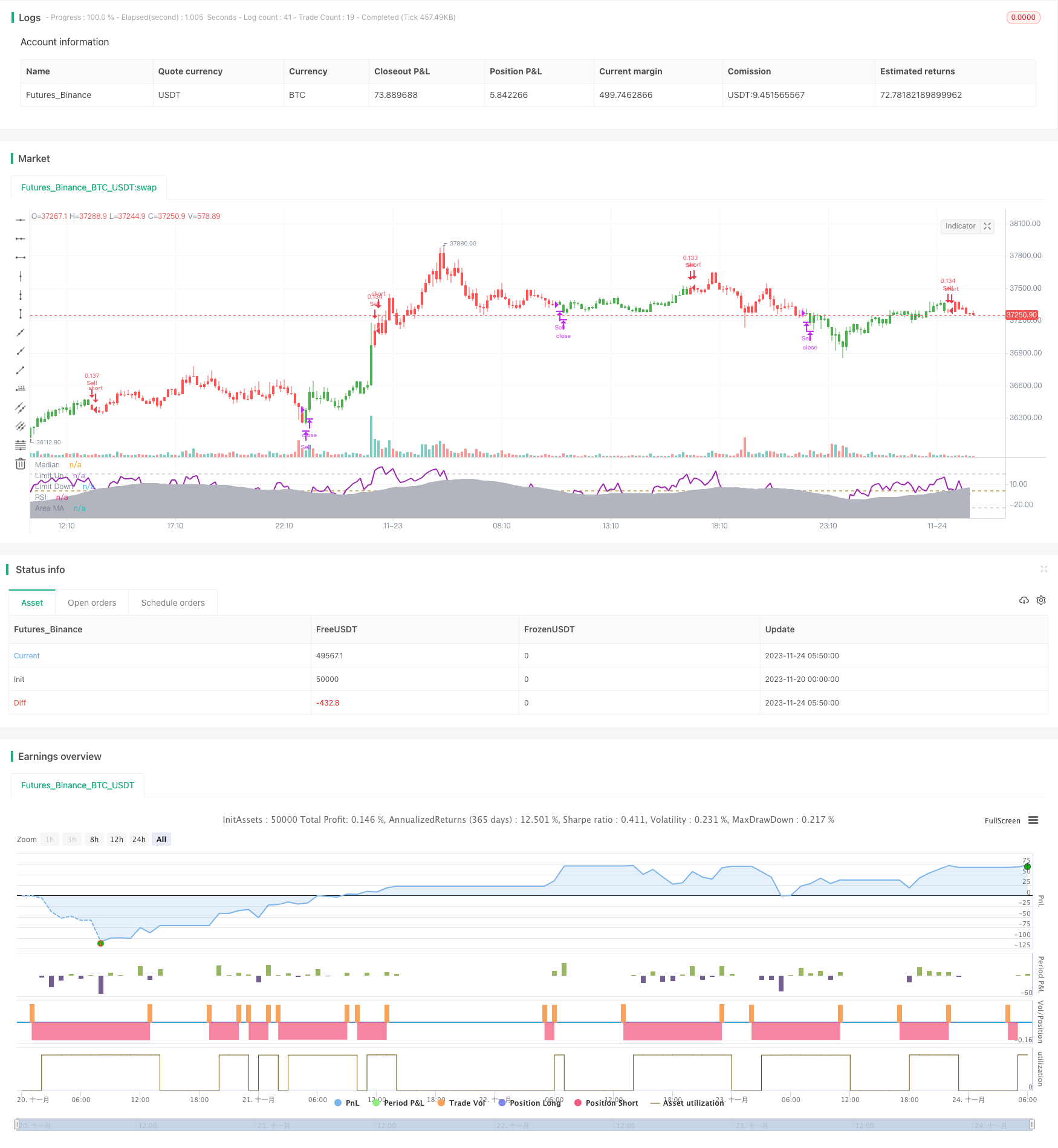

/*backtest

start: 2023-11-20 00:00:00

end: 2023-11-24 06:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title = "RSI versus SMA", shorttitle = "RSI vs SMA", overlay = false, pyramiding = 0, default_qty_type = strategy.percent_of_equity, default_qty_value = 10, currency = currency.GBP)

// Revision: 1

// Author: @JayRogers

//

// *** USE AT YOUR OWN RISK ***

// - Nothing is perfect, and all decisions by you are on your own head. And stuff.

//

// Description:

// - It's RSI versus a Simple Moving Average.. Not sure it really needs much more description.

// - Should not repaint - Automatically offsets by 1 bar if anything other than "open" selected as RSI source.

// === INPUTS ===

// rsi

rsiSource = input(defval = open, title = "RSI Source")

rsiLength = input(defval = 8, title = "RSI Length", minval = 1)

// sma

maLength = input(defval = 34, title = "MA Period", minval = 1)

// invert trade direction

tradeInvert = input(defval = false, title = "Invert Trade Direction?")

// risk management

useStop = input(defval = false, title = "Use Initial Stop Loss?")

slPoints = input(defval = 25, title = "Initial Stop Loss Points", minval = 1)

useTS = input(defval = true, title = "Use Trailing Stop?")

tslPoints = input(defval = 120, title = "Trail Points", minval = 1)

useTSO = input(defval = false, title = "Use Offset For Trailing Stop?")

tslOffset = input(defval = 20, title = "Trail Offset Points", minval = 1)

// === /INPUTS ===

// === BASE FUNCTIONS ===

// delay for direction change actions

switchDelay(exp, len) =>

average = len >= 2 ? sum(exp, len) / len : exp[1]

up = exp > average

down = exp < average

state = up ? true : down ? false : up[1]

// === /BASE FUNCTIONS ===

// === SERIES and VAR ===

// rsi

shunt = rsiSource == open ? 0 : 1

rsiUp = rma(max(change(rsiSource[shunt]), 0), rsiLength)

rsiDown = rma(-min(change(rsiSource[shunt]), 0), rsiLength)

rsi = (rsiDown == 0 ? 100 : rsiUp == 0 ? 0 : 100 - (100 / (1 + rsiUp / rsiDown))) - 50 // shifted 50 points to make 0 median

// sma of rsi

rsiMa = sma(rsi, maLength)

// self explanatory..

tradeDirection = tradeInvert ? 0 <= rsiMa ? true : false : 0 >= rsiMa ? true : false

// === /SERIES ===

// === PLOTTING ===

barcolor(color = tradeDirection ? green : red, title = "Bar Colours")

// hlines

medianLine = hline(0, title = 'Median', color = #996600, linewidth = 1)

limitUp = hline(25, title = 'Limit Up', color = silver, linewidth = 1)

limitDown = hline(-25, title = 'Limit Down', color = silver, linewidth = 1)

// rsi and ma

rsiLine = plot(rsi, title = 'RSI', color = purple, linewidth = 2, style = line, transp = 50)

areaLine = plot(rsiMa, title = 'Area MA', color = silver, linewidth = 1, style = area, transp = 70)

// === /PLOTTING ===

goLong() => not tradeDirection[1] and tradeDirection

killLong() => tradeDirection[1] and not tradeDirection

strategy.entry(id = "Buy", long = true, when = goLong())

strategy.close(id = "Buy", when = killLong())

goShort() => tradeDirection[1] and not tradeDirection

killShort() => not tradeDirection[1] and tradeDirection

strategy.entry(id = "Sell", long = false, when = goShort())

strategy.close(id = "Sell", when = killShort())

if (useStop)

strategy.exit("XSL", from_entry = "Buy", loss = slPoints)

strategy.exit("XSS", from_entry = "Sell", loss = slPoints)

// if we're using the trailing stop

if (useTS and useTSO) // with offset

strategy.exit("XSL", from_entry = "Buy", trail_points = tslPoints, trail_offset = tslOffset)

strategy.exit("XSS", from_entry = "Sell", trail_points = tslPoints, trail_offset = tslOffset)

if (useTS and not useTSO) // without offset

strategy.exit("XSL", from_entry = "Buy", trail_points = tslPoints)

strategy.exit("XSS", from_entry = "Sell", trail_points = tslPoints)