Moving Average Reversal Crossover-Strategie

Überblick

Die Moving Average Reverse Crossing Strategy ist eine Technische Analyse-Strategie. Sie nutzt die Richtung des Moving Averages und die Beziehung zum Aktienpreis, um zu beurteilen, wann man eine Position betritt oder verlässt. Konkret ist, wenn der Aktienpreis von oben nach unten über die 45-Tage-Moving Average brechen; wenn die Position nach 8 Tagen platziert wird; und dann kann der Aktienpreis wieder nach unten über die 45-Tage-Moving Average Signal brechen.

Strategieprinzip

Die Kernlogik der Strategie lautet:

- Berechnen Sie den 45-Tage-SMA

- Eintritt in den Deposit, wenn der Schlusskurs den 45-Tage-Moving-Average von oben nach unten überschreitet

- Halten von Leerpositionen nach 8 Handelstagen

- Wenn der Preis dann wieder überschritten wird, kann er wieder frei gemacht werden.

Es gibt nur zwei Möglichkeiten:

- Zuerst berechnen Sie die 45-Tage SMA.

- Wenn Sie keine Leerpositionen halten und ein Signal für einen Preisrückgang über die SMA erhalten ((Schlusskurs < SMA und Schlusskurs am Vortag> SMA am Vortag), treten Sie in den Defizit

- Wenn Sie 8 Tage lang keine Position gehalten haben, legen Sie die Position ab.

- Wenn keine leere Position gehalten wird und der Preis erneut das SMA-Signal überschreitet und mindestens 8 Tage seit dem letzten Leerstand liegen, kann eine erneute Leerstellung erfolgen

Mit dieser Logik kann man kurz machen, wenn der Kurs den Moving Average deutlich nach unten durchbricht, und nach einer gewissen Zeit einen Cutoff-Loss erzielen.

Analyse der Stärken

Es ist eine Strategie, die folgende Vorteile hat:

- Einfache Konzepte, leicht zu verstehen und umzusetzen

- Die Beobachter nutzen die Signale der gleitenden Durchschnitte, um zu beurteilen, ob sich der Kurs umgedreht hat.

- Es gibt klare Eintritts- und Verlustregeln.

- Das ist eine sehr einfache Methode.

Im Vergleich zu anderen Strategien ist die Strategie einfach zu verstehen und zu programmieren. Gleichzeitig nutzt sie den Moving Average, einen bekannten technischen Indikator, um die Kursentwicklung zu beurteilen. Wenn der Preis den Moving Average durchbricht, bedeutet dies oft eine Umkehrung der kurzfristigen Trends.

Darüber hinaus sind die Einstiegsregeln und die 8-Tage-Fest-Stop-Methode in der Strategie, die die Risikokontrolle deutlich machen. Auch die Falsch-Break-Fälle werden zu einem gewissen Grad gefiltert. Insgesamt ist die Strategie einfach, praktisch und leicht zu handhaben.

Risikoanalyse

Aber diese Strategie birgt auch Risiken:

- Der Moving Average selbst ist stark rückläufig und kann nicht sicherstellen, dass jeder Übergang ein exakter Trendwendepunkt ist.

- 8 Tage ist eine relativ kurze Haltedauer, die es möglicherweise nicht ermöglicht, die großen Märkte dauerhaft zu erfassen

- Es gibt keine weitere Bestätigung für die Beurteilung des Durchbruchs, es könnte eine gewisse Pseudo-Durchbruch sein.

- Kein Stop-Loss-System, keine Gewinne zu sichern

Insbesondere liegt der Moving Average selbst hinter den Preisveränderungen zurück, so dass sein Signal nicht unbedingt exakt zeitlich festgelegt ist. Einige Durchbrüche können vorübergehend sein und nicht wirklich den Wendepunkt erfassen.

Darüber hinaus ist die 8-Tage-Haltedauer relativ kurz. In großen Aktienmärkten kann eine solche Stop-Loss-Einstellung zu radikal sein, um eine größere Umkehrung nicht dauerhaft zu erfassen. Es erhöht auch die Anzahl der Transaktionen, die wiederholt in den Markt ein- und ausgehen.

Die Strategie entscheidet über den Durchbruch nur in Abhängigkeit von der Beziehung zwischen dem Preis und dem Moving Average. Es werden keine weiteren Bestätigungsindikatoren oder -bedingungen gesetzt, um die Signale zu filtern. Dies geschieht, wenn es zu einem gewissen Ausmaß zu einem falschen Durchbruch kommt.

Schließlich gibt es keine Stop-Loss-Punkte, um Gewinne zu sperren. So können Gewinne gekürzt werden, bevor die Verluste durch Stop-Loss-Switching ausgeglichen werden.

Optimierungsrichtung

Nach den oben beschriebenen Risikoanalysen kann die Strategie in folgenden Richtungen optimiert werden:

- Setzen Sie weitere Bestätigungsindikatoren oder -bedingungen, um falsche Durchbrüche zu filtern

Zum Beispiel können andere technische Indikatoren wie MACD, KD konfiguriert werden, um eine Trendwende zu bestimmen, wenn auch sie ein bestimmtes Signal erzeugen. Oder ein plötzlicher Anstieg des Handelsvolumens als zusätzliche Bedingung konfigurieren.

- Konfigurieren Sie eine adaptive Haltedauer

Zum Beispiel, wenn der Preis über eine bestimmte feste Bandbreite hinausgeht. Oder wenn andere Indikatoren (wie MACD) Signale senden.

- Einstellung der Schiebepunkt-Sperre

Das heißt, nach einem bestimmten Prozentsatz des Preisverlaufs schrittweise die Stop-Loss-Punkte zu bewegen, um die Gewinne zu sperren.

- Optimierung der Tagesparameter für Moving Averages

Versuchen Sie mit verschiedenen Parametern und testen Sie sie, um die besten Parameter zu finden. Sie können auch ein Doppel-Moving-Average-System konfigurieren.

Durch diese Optimierungen können Sie die Signalqualität verbessern, die Wahrscheinlichkeit von Falschbrüchen reduzieren, während Sie die Strategie einfach und effektiv halten. Sie erhalten einen besseren Trendgewinn und eine stärkere Risikokontrolle. Dies kann zu einer besseren Strategieleistung führen.

Zusammenfassen

Die Moving Average Reversal Crossing Strategy ist eine sehr einfache und praktische Short-Line-Handelsstrategie. Sie nutzt den Moving Average, einen bekannten technischen Indikator, um zu beurteilen, ob der Aktienpreis ein kurzfristiges Trendwechselsignal zeigt. Sie hat die Vorteile, dass sie leicht zu verstehen, zu realisieren und zu kontrollieren ist.

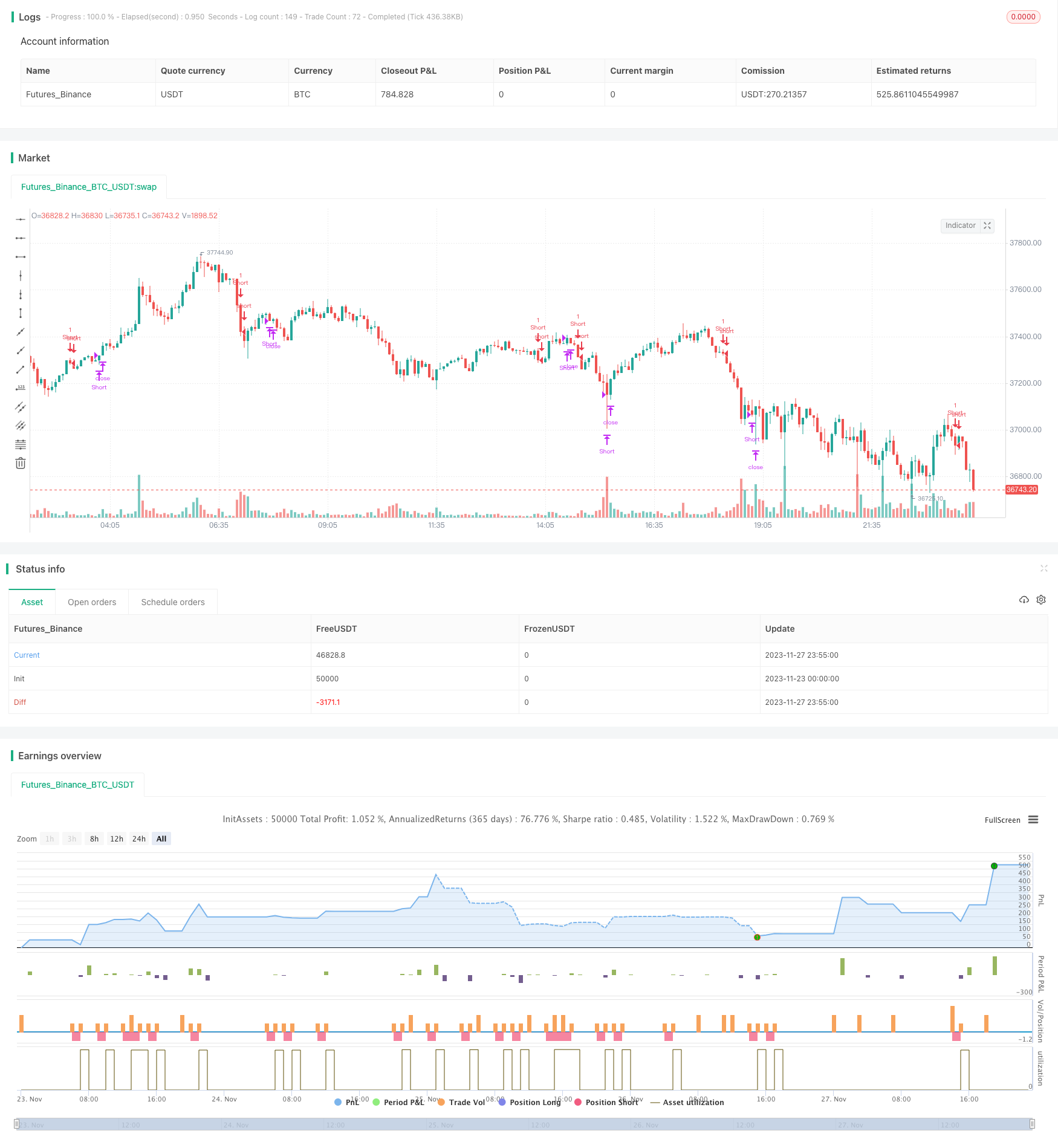

/*backtest

start: 2023-11-23 00:00:00

end: 2023-11-28 00:00:00

period: 5m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Moving Average Reverse Crossover Strategy", overlay=true)

// Calculate the 45-day moving average

ma_length = 45

ma = ta.sma(close, ma_length)

// Track position entry and entry bar

var bool in_short_position = na

var int entry_bar = na

var int exit_bar = na

// Entry condition: Close price crosses below the 45-day moving average to enter the short position

if (not in_short_position and ta.crossunder(close, ma) and not na(ma[1]) and close < ma and close[1] > ma[1])

in_short_position := true

entry_bar := bar_index

// Exit condition: Close the short position after holding for 8 trading days

if (in_short_position and bar_index - entry_bar >= 8)

in_short_position := false

exit_bar := bar_index

// Re-entry condition: Wait for price to cross below the 45-day moving average again

if (not in_short_position and ta.crossunder(close, ma) and not na(ma[1]) and close < ma and close[1] < ma[1] and (na(exit_bar) or bar_index - exit_bar >= 8))

in_short_position := true

entry_bar := bar_index

// Execute short entry and exit

if (in_short_position)

strategy.entry("Short", strategy.short)

if (not in_short_position)

strategy.close("Short")