Dual-Track-Reverse-MACD-quantitative Handelsstrategie

Überblick

Die Strategie ist eine zwei-Strecken-Rückwärts-MACD-Quantitative-Trading-Strategie. Sie bezieht sich auf die technischen Kennzahlen, die William Blau in seinem Buch “Momentum, Direction and Divergence” beschreibt, und erweitert diese. Die Strategie verfügt über eine Rücklauffunktion, die mit zusätzlichen Funktionen wie Alarm, Filter, Tracking und Stop-Loss verbunden ist.

Strategieprinzip

Der Kern der Strategie ist der MACD. Es berechnet den schnellen Moving Average EMA ® und den langsamen Moving Average EMA (slowMALen) und berechnet dann deren Differenz xmacd. Außerdem berechnet man den EMA (signalLength) von xmacd, um xMA_MACD zu erhalten.

Zusätzlich wurde ein Trendfilter eingeführt. Bei mehreren Signalen wird ein bullish-trend-Filter eingesetzt, um zu erkennen, ob die Preise steigen; ähnlich wird ein breiteres Signal eingesetzt, um eine fallende Tendenz zu erkennen. Die RSI- und MFI-Indikatoren können auch als Filter für die Signalkonfiguration verwendet werden.

Analyse der Stärken

Der größte Vorteil dieser Strategie liegt in der starken Rückmessfunktion. Es ist möglich, verschiedene Handelsarten auszuwählen, den Zeitrahmen für die Rückmessung einzustellen und die Strategie für die Daten bestimmter Arten zu optimieren. Im Vergleich zur einfachen MACD-Strategie erhöht sie die Tendenz, überkauft die Überverkaufung und filtert einige der gleichwertigen Signale.

Risikoanalyse

Die Risiken dieser Strategie resultieren hauptsächlich aus der Vorstellung, dass der Umkehrhandel stattfindet. Obwohl ein Umkehrsignal einige Chancen eröffnet, bedeutet es auch, dass einige traditionelle MACD-Kauf- und Verkaufspunkte aufgegeben werden, was sorgfältig bewertet werden muss. Außerdem ist der MACD selbst anfällig für das Problem von mehrfachen Falschsignalen.

Um das Risiko zu verringern, können die Parameter entsprechend angepasst werden, um die Länge des gleitenden Durchschnitts zu optimieren. Die Kombination von Trends und Indikatorfiltern verhindert die Erstellung von Signalen in schwankenden Märkten.

Optimierungsrichtung

Diese Strategie kann in folgenden Bereichen optimiert werden:

- Anpassung der Kurz- und Langstreckenparameter, Optimierung der Länge der gleitenden Durchschnitte, Tests mit spezifischen Sorten-Daten, um die optimale Kombination von Parametern zu finden

- Erhöhung oder Anpassung der Trendfilter, um zu beurteilen, ob die Strategie die Rendite verbessert

- Verschiedene Stop-Loss-Mechanismen testen, ob es sich um Fix-Stop oder Tracking-Stop-Loss handelt

- Versuchen Sie, in Kombination mit anderen Indikatoren wie KD, Brinband usw. mehr Filterbedingungen einzustellen, um die Signalqualität zu gewährleisten

Zusammenfassen

Die Doppelbahn-Rückwärts-MACD-Quantifizierungsstrategie bezieht sich auf die Ideen der klassischen MACD-Indikatoren und wurde auf diese Basis erweitert und verbessert. Die Strategie bietet gleichzeitig die Vorteile einer flexiblen Parameterkonfiguration, einer reichhaltigen Auswahl an Filtermechanismen und einer starken Rückmessfunktion. Dies ermöglicht eine individuelle Optimierung für verschiedene Handelsarten und ist eine potentielle Quantifizierungsstrategie, die es wert ist, zu erkunden.

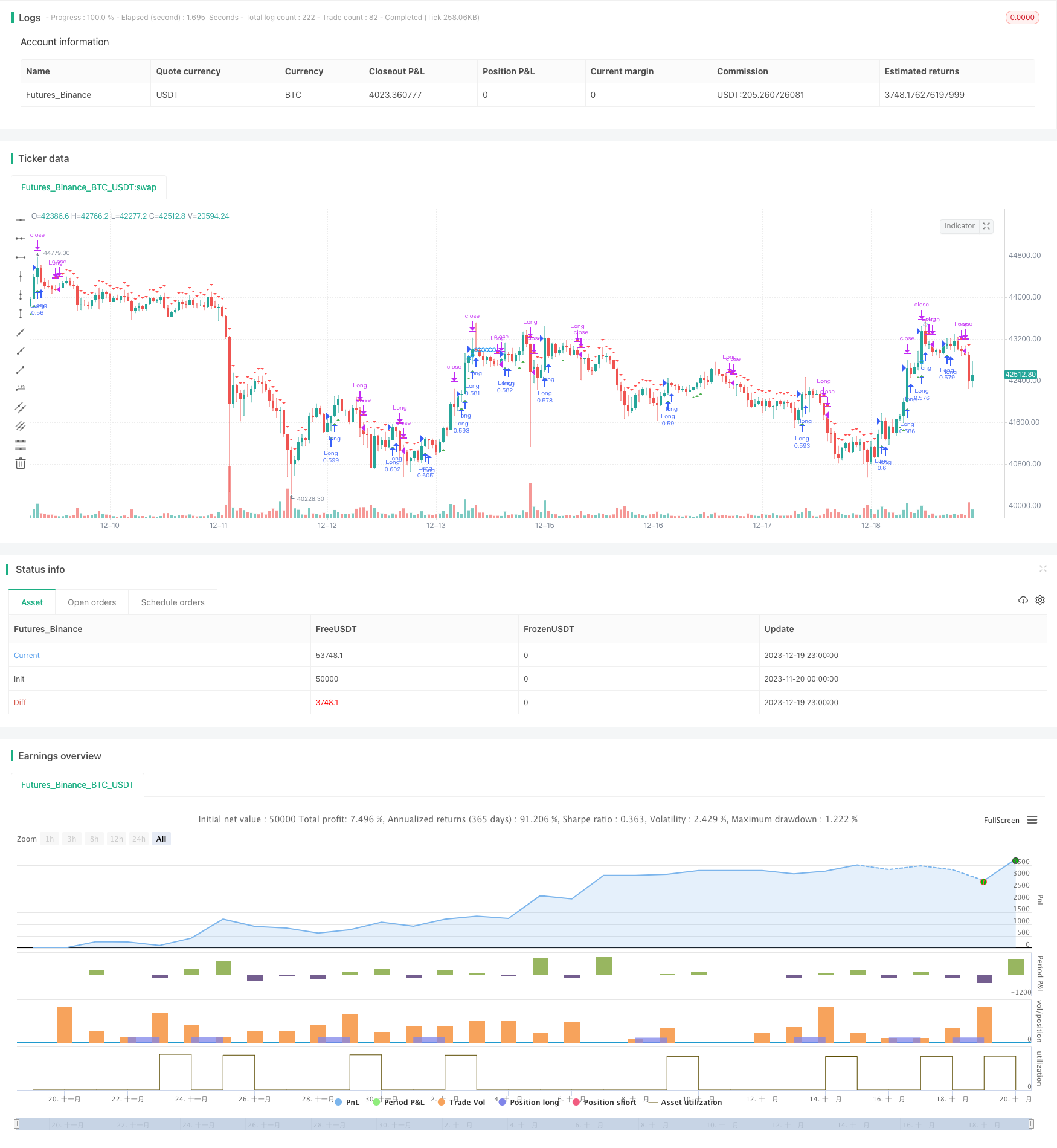

/*backtest

start: 2023-11-20 00:00:00

end: 2023-12-20 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version = 3

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 09/12/2016

// This is one of the techniques described by William Blau in his book

// "Momentum, Direction and Divergence" (1995). If you like to learn more,

// we advise you to read this book. His book focuses on three key aspects

// of trading: momentum, direction and divergence. Blau, who was an electrical

// engineer before becoming a trader, thoroughly examines the relationship

// between price and momentum in step-by-step examples. From this grounding,

// he then looks at the deficiencies in other oscillators and introduces some

// innovative techniques, including a fresh twist on Stochastics. On directional

// issues, he analyzes the intricacies of ADX and offers a unique approach to help

// define trending and non-trending periods.

// Blau`s indicator is like usual MACD, but it plots opposite of meaningof

// stndard MACD indicator.

//

// You can change long to short in the Input Settings

// Please, use it only for learning or paper trading. Do not for real trading.

//

//

// 2018-09 forked by Khalid Salomão

// - Backtesting

// - Added filters: RSI, MFI, Price trend

// - Trailing Stop Loss

// - Other minor adjustments

//

////////////////////////////////////////////////////////////

strategy(title="Ergotic MACD Backtester [forked from HPotter]", shorttitle="Ergotic MACD Backtester", overlay=true, pyramiding=0, default_qty_type=strategy.cash, default_qty_value=25000, initial_capital=50000, commission_type=strategy.commission.percent, commission_value=0.15, slippage=3)

// === BACKTESTING: INPUT BACKTEST RANGE ===

source = input(close)

strategyType = input(defval="Long Only", options=["Long & Short", "Long Only", "Short Only"])

FromMonth = input(defval = 7, title = "From Month", minval = 1, maxval = 12)

FromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

FromYear = input(defval = 2018, title = "From Year", minval = 2017)

ToMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

ToDay = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

ToYear = input(defval = 2030, title = "To Year", minval = 2017)

start = timestamp(FromYear, FromMonth, FromDay, 00, 00)

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59)

window() => true // window of time verification

// === STRATEGY ===

r = input(144, minval=1, title="R (32,55,89,100,144,200)") // default 32

slowMALen = input(6, minval=1) // default 32

signalLength = input(6, minval=1)

reverse = input(false, title="Trade reverse (long/short switch)")

//hline(0, color=blue, linestyle=line)

fastMA = ema(source, r)

slowMA = ema(source, slowMALen)

xmacd = fastMA - slowMA

xMA_MACD = ema(xmacd, signalLength)

pos = 0

pos := iff(xmacd < xMA_MACD, 1,

iff(xmacd > xMA_MACD, -1, nz(pos[1], 0)))

possig = 0

possig := iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

// === FILTER: price trend ====

trending_price_long = input(true, title="Long only if price has increased" )

trending_price_short = input(false, title="Short only if price has decreased" )

trending_price_length = input( 2, minval=1 )

trending_price_with_ema = input( false )

trending_price_ema = input( 3, minval=1 )

price_trend = trending_price_with_ema ? ema(source, trending_price_ema) : source

priceLongTrend() => (trending_price_long ? rising(price_trend, trending_price_length) : true)

priceShortTrend() => (trending_price_short ? falling(price_trend, trending_price_length) : true)

// === FILTER: RSI ===

rsi_length = input( 14, minval=1 )

rsi_overSold = input( 14, minval=0, title="RSI Sell Cutoff (Sell only if >= #)" )

rsi_overBought = input( 82, minval=0, title="RSI Buy Cutoff (Buy only if <= #)" )

vrsi = rsi(source, rsi_length)

rsiOverbought() => vrsi > rsi_overBought

rsiOversold() => vrsi < rsi_overSold

trending_rsi_long = input(false, title="Long only if RSI has increased" )

trending_rsi_length = input( 2 )

rsiLongTrend() => trending_rsi_long ? rising(vrsi, trending_rsi_length) : true

// === FILTER: MFI ===

mfi_length = input(14, minval=1)

mfi_lower = input(14, minval=0, maxval=50)

mfi_upper = input(82, minval=50, maxval=100)

upper_s = sum(volume * (change(source) <= 0 ? 0 : source), mfi_length)

lower_s = sum(volume * (change(source) >= 0 ? 0 : source), mfi_length)

mf = rsi(upper_s, lower_s)

mfiOverbought() => (mf > mfi_upper)

mfiOversold() => (mf < mfi_lower)

trending_mfi_long = input(false, title="Long only if MFI has increased" )

trending_mfi_length = input( 2 )

mfiLongTrend() => trending_mfi_long ? rising(mf, trending_mfi_length) : true

// === SIGNAL CALCULATION ===

long = window() and possig == 1 and rsiLongTrend() and mfiLongTrend() and not rsiOverbought() and not mfiOverbought() and priceLongTrend()

short = window() and possig == -1 and not rsiOversold() and not mfiOversold() and priceShortTrend()

// === trailing stop

tslSource=input(hlc3,title="TSL source")

//suseCurrentRes = input(true, title="Use current chart resolution for stop trigger?")

tslResolution = input(title="Use different timeframe for stop trigger? Uncheck box above.", defval="5")

tslTrigger = input(3.0) / 100

tslStop = input(0.6) / 100

currentPrice = request.security(syminfo.tickerid, tslResolution, tslSource, barmerge.gaps_off, barmerge.lookahead_off)

isLongOpen = false

isLongOpen := nz(isLongOpen[1], false)

entryPrice=0.0

entryPrice:= nz(entryPrice[1], 0.0)

trailPrice=0.0

trailPrice:=nz(trailPrice[1], 0.0)

// update TSL high mark

if (isLongOpen )

if (not trailPrice and currentPrice >= entryPrice * (1 + tslTrigger))

trailPrice := currentPrice

else

if (trailPrice and currentPrice > trailPrice)

trailPrice := currentPrice

if (trailPrice and currentPrice <= trailPrice * (1 - tslStop))

// FIRE TSL SIGNAL

short:=true // <===

long := false

// if short clean up

if (short)

isLongOpen := false

entryPrice := 0.0

trailPrice := 0.0

if (long)

isLongOpen := true

if (not entryPrice)

entryPrice := currentPrice

// === BACKTESTING: ENTRIES ===

if long

if (strategyType == "Short Only")

strategy.close("Short")

else

strategy.entry("Long", strategy.long, comment="Long")

if short

if (strategyType == "Long Only")

strategy.close("Long")

else

strategy.entry("Short", strategy.short, comment="Short")

//barcolor(possig == -1 ? red: possig == 1 ? green : blue )

//plot(xmacd, color=green, title="Ergotic MACD")

//plot(xMA_MACD, color=red, title="SigLin")

plotshape(trailPrice ? trailPrice : na, style=shape.circle, location=location.absolute, color=blue, size=size.tiny)

plotshape(long, style=shape.triangleup, location=location.belowbar, color=green, size=size.tiny)

plotshape(short, style=shape.triangledown, location=location.abovebar, color=red, size=size.tiny)

// === Strategy Alert ===

alertcondition(long, title='BUY - Ergotic MACD Long Entry', message='Go Long!')

alertcondition(short, title='SELL - Ergotic MACD Long Entry', message='Go Short!')

// === BACKTESTING: EXIT strategy ===

sl_inp = input(7, title='Stop Loss %', type=float)/100

tp_inp = input(1.8, title='Take Profit %', type=float)/100

stop_level = strategy.position_avg_price * (1 - sl_inp)

take_level = strategy.position_avg_price * (1 + tp_inp)

strategy.exit("Stop Loss/Profit", "Long", stop=stop_level, limit=take_level)