Trendverfolgungsstrategie von Bohr Steel

Überblick

Die Strategie basiert auf Bohr-Band-, Moving-Average- und Trading-Volumen-Analysen und ermöglicht eine robuste Trendverfolgung. Die Strategie zielt darauf ab, potenzielle Trendwende zu erfassen und die Marktdynamik zu nutzen.

Strategieprinzip

Bohr-Stahlbänder

Überkauf-Überverkauf-Status des Marktes mit Hilfe von Bohr-Stahl-Bändern. Entscheidungsunterstützung durch klare Visualisierung von Auf- und Abfahrten.

Das Grundprinzip des Bohr-Steelbands besteht darin, die Auf- und Abwärtsspur anhand des Mittelwertes und der Standardabweichung des Aktienpreises in einem bestimmten Zeitraum zu berechnen. Die Aufwärtsspur des Aktienpreises ist ein Überkaufsignal, die Unterbrechung des Kurses ist ein Überverkaufsignal.

Filter für die Moving Average

Die Implementierung von Moving Average-Filtern zur Verbesserung der Trenderkennung. Der Benutzer kann verschiedene Arten von Moving Averages auswählen, wie einfache Moving Averages, Index Moving Averages und Gewichtete Moving Averages.

Wenn der Preis den Moving Average überschreitet, wird ein Kauf- und Verkaufssignal erzeugt.

Abschlussanalyse

Ermöglicht den Benutzern, die Transaktionsanalyse in die Strategie zu integrieren, um die Signalbestätigung durchzuführen. Die verschiedenen Farben der Mengenstange zeigen, dass die Transaktionen über oder unter dem Durchschnitt liegen.

Durchschnittsüberschreitung kann als Preissignal verwendet werden.

Analyse der Stärken

Eine solide Trend-Tracking-Strategie

Der Trend umgekehrt, basierend auf Bohr-Bändern, Moving Averages und Transaktionsmengen.

Das ist eine sehr gute Möglichkeit, um die Preisentwicklung zu erfassen und zu verfolgen, um zu profitieren.

Flexibilität und Individualisierung

Der Benutzer kann die Parameter des Bohrbands, den Typ des Moving Averages und die Länge des Bohrbands auswählen.

Long- und Leerpositionen können getrennt kontrolliert werden.

Visualisierung und Bestätigung

Dual-Signal-Mechanismus, der das Bohr-Steelband-Preissignal durch Moving Averages und Transaktionen bestätigt.

Intuitive Anzeige von Handelssignalen wie beispielsweise Moving Averages, Stop Loss Lines und so weiter.

Risikomanagement

Die Stop-Loss-Berechnung basiert auf der ATR. Die ATR-Zyklen und die Stop-Loss-ATR-Multiplizieren können angepasst werden.

Die Größe der Positionen wird je nach dem Prozentsatz des Risikos angepasst. Die Einzelschäden werden wirksam kontrolliert.

Risikoanalyse

Rücklaufrisiken

- Unterschiedliche historische Zyklen können sich auf die Strategie-Performance auswirken. Zurückprüfungen in verschiedenen Zyklen sollten durchgeführt werden, um die Stabilität der Strategie zu gewährleisten.

Trendumkehrrisiko

- Das Risiko kann durch die Optimierung der Moving Average-Parameter verringert werden.

Überoptimierungsrisiken

- Mehrparameteroptimierung kann zu einer Überoptimierung führen. Es sollten mehrere Parameterkombinationen verwendet werden und Stabilitätstests durchgeführt werden.

Risiko für die Verzögerung der technischen Kennzahlen

- Es gibt eine gewisse Verzögerung bei der Berechnung der Indikatoren, die in Verbindung mit der Einschätzung der Preisentität nicht vollständig auf die Indikatoren angewiesen werden können.

Optimierungsrichtung

Parameteroptimierung

- Optimierung der Bohr-Band-Parameter, der Moving-Average-Typen und der ATR-Parameter für verschiedene Sorten und Perioden.

Positionsoptimierung

- Testung der verschiedenen Positionsrisikoprozentsätze und Optimierung des Stop-Loss-Multiplikators.

Signaloptimierung

- Die Tests werden zusätzlich mit anderen Hilfsindikatoren wie KD, MACD usw. gefiltert.

Optimierung des Codes

- Optimierung der Signalentscheidungslogik und Verringerung der unnötigen Auslagerungen. Objektorientierte Programmierung erhöht die Skalierbarkeit.

Zusammenfassen

Die Strategie integriert Bohr-Steelband, Moving Averages und Transaktionsvolumen-Analysen, um ein mechanisches Handelssystem zu erstellen, das Trends verfolgt. Die Strategie hat den Vorteil, dass die Signalbestätigungsmechanismen stark sind und das Risiko eingehalten wird. Im Anschluss kann die Strategie durch Parameter- und Signaloptimierung verbessert werden.

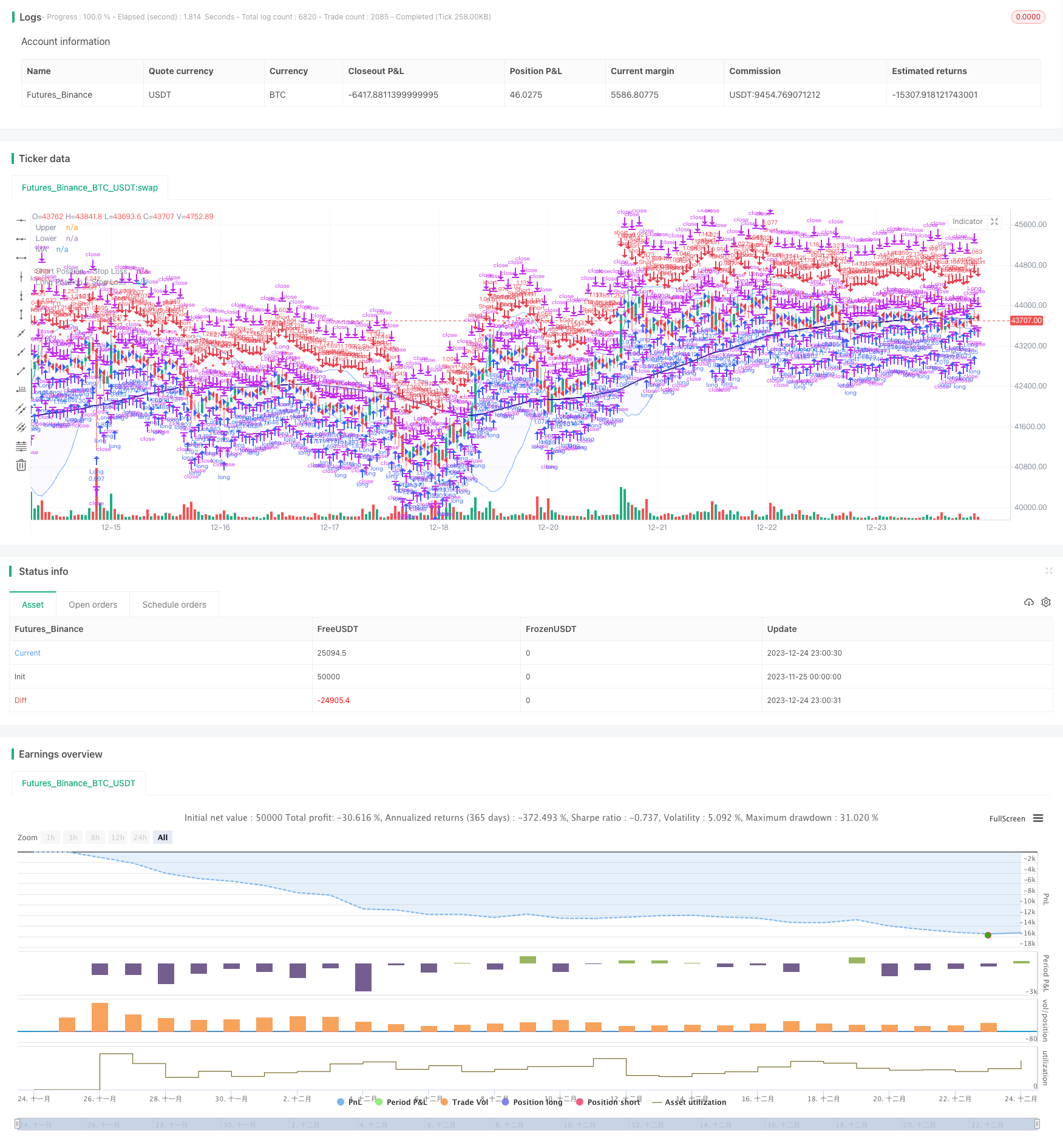

/*backtest

start: 2023-11-25 00:00:00

end: 2023-12-25 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © sosacur01

//@version=5

strategy(title="Bollinger Band | Trend Following", overlay=true, pyramiding=1, commission_type=strategy.commission.percent, commission_value=0.2, initial_capital=10000)

//--------------------------------------

//BACKTEST RANGE

useDateFilter = input.bool(true, title="Filter Date Range of Backtest",

group="Backtest Time Period")

backtestStartDate = input(timestamp("1 jan 2017"),

title="Start Date", group="Backtest Time Period",

tooltip="This start date is in the time zone of the exchange " +

"where the chart's instrument trades. It doesn't use the time " +

"zone of the chart or of your computer.")

backtestEndDate = input(timestamp("1 jul 2100"),

title="End Date", group="Backtest Time Period",

tooltip="This end date is in the time zone of the exchange " +

"where the chart's instrument trades. It doesn't use the time " +

"zone of the chart or of your computer.")

inTradeWindow = true

if not inTradeWindow and inTradeWindow[1]

strategy.cancel_all()

strategy.close_all(comment="Date Range Exit")

//--------------------------------------

//LONG/SHORT POSITION ON/OFF INPUT

LongPositions = input.bool(title='On/Off Long Postion', defval=true, group="Long & Short Position")

ShortPositions = input.bool(title='On/Off Short Postion', defval=true, group="Long & Short Position")

//--------------------------------------

//MA INPUTS

averageType1 = input.string(defval="WMA", group="MA", title="MA Type", options=["SMA", "EMA", "WMA", "HMA", "RMA", "SWMA", "ALMA", "VWMA", "VWAP"])

averageLength1 = input.int(defval=99, title="MA Lenght", group="MA")

averageSource1 = input(close, title="MA Source", group="MA")

//MA TYPE

MovAvgType1(averageType1, averageSource1, averageLength1) =>

switch str.upper(averageType1)

"SMA" => ta.sma(averageSource1, averageLength1)

"EMA" => ta.ema(averageSource1, averageLength1)

"WMA" => ta.wma(averageSource1, averageLength1)

"HMA" => ta.hma(averageSource1, averageLength1)

"RMA" => ta.rma(averageSource1, averageLength1)

"SWMA" => ta.swma(averageSource1)

"ALMA" => ta.alma(averageSource1, averageLength1, 0.85, 6)

"VWMA" => ta.vwma(averageSource1, averageLength1)

"VWAP" => ta.vwap(averageSource1)

=> runtime.error("Moving average type '" + averageType1 +

"' not found!"), na

//MA VALUES

ma = MovAvgType1(averageType1, averageSource1, averageLength1)

//MA CONDITIONS

bullish_ma = close > ma

bearish_ma = close < ma

//PLOT COLOR

ma_plot = if close > ma

color.navy

else

color.rgb(49, 27, 146, 40)

//MA PLOT

plot(ma,color=ma_plot, linewidth=2, title="MA")

//--------------------------------------

//BB INPUTS

length = input.int(20, minval=1, group="BB")

src = input(close, title="Source", group="BB")

mult = input.float(2.0, minval=0.001, maxval=50, title="StdDev", group="BB")

//BB VALUES

basis = ta.sma(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

offset = input.int(0, "Offset", minval = -500, maxval = 500)

//BBPLOT

//plot(basis, "Basis", color=#FF6D00, offset = offset)

p1 = plot(upper, "Upper", color=#2978ffa4, offset = offset)

p2 = plot(lower, "Lower", color=#2978ffa4, offset = offset)

fill(p1, p2, title = "Background", color=color.rgb(33, 47, 243, 97))

//BB ENTRY AND EXIT CONDITIONS

bb_long_entry = close >= upper

bb_long_exit = close <= lower

bb_short_entry = close <= lower

bb_short_exit = close >= upper

//---------------------------------------------------------------

//VOLUME INPUTS

useVolumefilter = input.bool(title='Use Volume Filter?', defval=false, group="Volume Inputs")

dailyLength = input.int(title = "MA length", defval = 30, minval = 1, maxval = 100, group = "Volume Inputs")

lineWidth = input.int(title = "Width of volume bars", defval = 3, minval = 1, maxval = 6, group = "Volume Inputs")

Volumefilter_display = input.bool(title="Color bars?", defval=false, group="Volume Inputs", tooltip = "Change bar colors when Volume is above average")

//VOLUME VALUES

volumeAvgDaily = ta.sma(volume, dailyLength)

//VOLUME SIGNAL

v_trigger = (useVolumefilter ? volume > volumeAvgDaily : inTradeWindow)

//PLOT VOLUME SIGNAL

barcolor(Volumefilter_display ? v_trigger ? color.new(#6fe477, 77):na: na, title="Volume Filter")

//---------------------------------------------------------------

//ENTRIES AND EXITS

long_entry = if inTradeWindow and bullish_ma and bb_long_entry and v_trigger and LongPositions

true

long_exit = if inTradeWindow and bb_long_exit

true

short_entry = if inTradeWindow and bearish_ma and bb_short_entry and v_trigger and ShortPositions

true

short_exit = if inTradeWindow and bb_short_exit

true

//--------------------------------------

//RISK MANAGEMENT - SL, MONEY AT RISK, POSITION SIZING

atrPeriod = input.int(14, "ATR Length", group="Risk Management Inputs")

sl_atr_multiplier = input.float(title="Long Position - Stop Loss - ATR Multiplier", defval=2, group="Risk Management Inputs", step=0.5)

sl_atr_multiplier_short = input.float(title="Short Position - Stop Loss - ATR Multiplier", defval=2, group="Risk Management Inputs", step=0.5)

i_pctStop = input.float(2, title="% of Equity at Risk", step=.5, group="Risk Management Inputs")/100

//ATR VALUE

_atr = ta.atr(atrPeriod)

//CALCULATE LAST ENTRY PRICE

lastEntryPrice = strategy.opentrades.entry_price(strategy.opentrades - 1)

//STOP LOSS - LONG POSITIONS

var float sl = na

//CALCULTE SL WITH ATR AT ENTRY PRICE - LONG POSITION

if (strategy.position_size[1] != strategy.position_size)

sl := lastEntryPrice - (_atr * sl_atr_multiplier)

//IN TRADE - LONG POSITIONS

inTrade = strategy.position_size > 0

//PLOT SL - LONG POSITIONS

plot(inTrade ? sl : na, color=color.blue, style=plot.style_circles, title="Long Position - Stop Loss")

//CALCULATE ORDER SIZE - LONG POSITIONS

positionSize = (strategy.equity * i_pctStop) / (_atr * sl_atr_multiplier)

//============================================================================================

//STOP LOSS - SHORT POSITIONS

var float sl_short = na

//CALCULTE SL WITH ATR AT ENTRY PRICE - SHORT POSITIONS

if (strategy.position_size[1] != strategy.position_size)

sl_short := lastEntryPrice + (_atr * sl_atr_multiplier_short)

//IN TRADE SHORT POSITIONS

inTrade_short = strategy.position_size < 0

//PLOT SL - SHORT POSITIONS

plot(inTrade_short ? sl_short : na, color=color.red, style=plot.style_circles, title="Short Position - Stop Loss")

//CALCULATE ORDER - SHORT POSITIONS

positionSize_short = (strategy.equity * i_pctStop) / (_atr * sl_atr_multiplier_short)

//===============================================

//LONG STRATEGY

strategy.entry("Long", strategy.long, comment="Long", when = long_entry, qty=positionSize)

if (strategy.position_size > 0)

strategy.close("Long", when = (long_exit), comment="Close Long")

strategy.exit("Long", stop = sl, comment="Exit Long")

//SHORT STRATEGY

strategy.entry("Short", strategy.short, comment="Short", when = short_entry, qty=positionSize_short)

if (strategy.position_size < 0)

strategy.close("Short", when = (short_exit), comment="Close Short")

strategy.exit("Short", stop = sl_short, comment="Exit Short")

//ONE DIRECTION TRADING COMMAND (BELLOW ONLY ACTIVATE TO CORRECT BUGS)

//strategy.risk.allow_entry_in(strategy.direction.long)