Trendfolgende Umkehrstrategie

Überblick

Eine Trend-Tracking-Umkehrstrategie ist eine Trend-Trading-Strategie, die auf einem Moving Average und einem Preis-Extreme basiert. Die Strategie verwendet zwei Moving Averages, um einen Preis-Trend zu verfolgen und bei einer Trendumkehr eine Umkehrposition zu eröffnen. Gleichzeitig berechnet sie einen Preiskanal anhand der höchsten und niedrigsten Preise der letzten K-Linien und setzt einen Stop-Loss, wenn der Preis sich der Kanalgrenze nähert, um das Risiko weiter zu kontrollieren.

Strategieprinzip

Die Strategie verwendet die Höhen und Tiefen von 3 langen Moving Averages HMA und LMA, um die Preisentwicklung zu verfolgen. Interpretiere als bullish, wenn der Preis HMA überschreitet; Interpretiere als bullish, wenn der Preis LMA überschreitet.

Die Strategie berechnet außerdem die Auf- und Abwärtsbahnen der Preiskanäle uplevel und dnlevel aufgrund des jüngsten Höchst- und Tiefstpreises innerhalb der Barrenwurzel-K-Linie. Die Auf- und Abwärtsbahnen der Preiskanäle werden durch die Aufwärtsbahnen der Preiskanäle uplevel und dnlevel angegeben.

Bei der Eröffnung von mehreren Aufträgen ist der Stop-Loss-Preis auf der Kanal-Oberbahn; bei der Eröffnung von leeren Aufträgen ist der Stop-Loss-Preis auf der Kanal-Unterbahn. Dies kann das Risiko von Verlusten durch eine Preisumkehr wirksam kontrollieren.

Wenn ein Umkehrsignal auftritt, wird die Strategie sofort umgekehrt, um neue Preistrends zu verfolgen. Das ist das Umkehrprinzip.

Strategische Vorteile

- Die Strategie nutzt die Vorzüge der Trendverfolgung durch bewegliche Durchschnitte, um die Preisentwicklung schnell zu erfassen.

- Die Anwendung von Preiskanälen und Reverse-Opening-Positions zur Risikokontrolle und zur effektiven Gewinnschließung;

- Die Strategie ist klar und einfach zu verstehen und umzusetzen.

- Anpassbare Parameter, wie z. B. die Länge der Trendbeurteilung, der Rückstellungskoeffizient usw. für verschiedene Sorten;

- Das ist eine gute Gelegenheit, um Trends zu nutzen.

Strategisches Risiko

- In den letzten Jahren hat sich die Situation in den USA weiter verschlechtert.

- Eine Trendwende kann nicht unbedingt zu Stop-Losses führen, und die maximalen Verluste sind nicht zu kontrollieren.

- Die Parameter sind falsch eingestellt, was zu einer Überempfindlichkeit oder Langsamkeit führen kann.

- Es ist wichtig, die richtige Sorte und die richtige Zeitspanne zu wählen, um die besten Ergebnisse zu erzielen.

Optimierungsmethoden:

- In Kombination mit anderen Indikatoren wird das Signal nicht gefiltert.

- Erhöhung der mobilen Stop-Loss, um Gewinne zu sichern und die maximale Rücknahme zu verringern;

- Parametertests und Optimierungen für verschiedene Sorten und Zyklen.

Richtung der Strategieoptimierung

Die Strategie kann noch weiter optimiert werden:

Es können andere Kennzahlen kombiniert werden, um einige ungültige Signale abzufiltern, z. B. MACD, KD usw.

Es können auch adaptive Stop-Loss-Logiken, wie beispielsweise Moving Stop, Balance Stop usw. eingesetzt werden, um das Risiko weiter zu kontrollieren.

Die Auswirkungen verschiedener Parameter auf die Effektivität der Strategie können getestet werden, um eine Kombination von Parametern zu optimieren, z. B. die Länge der MA-Zyklen, die Größe des Rücklaufkoeffizienten usw.

Die Strategie ist derzeit für den Handel in Zeitabschnitten und kann auch für den Handel rund um die Uhr angepasst werden. Dies kann andere Filterregeln erfordern.

Zusammenfassen

Die Strategie als Ganzes ist eine Trend-Umkehr-Handelsstrategie, bei der der Preiskanal mit einem Moving Average kombiniert wird. Durch Trendverfolgung und rechtzeitige Umkehrung von Positionen kann der Preisbewegung effektiv verfolgt werden. Die Risikokontrolle von Preiskanälen und Umkehrung von Positionen ermöglicht es auch, Einzelschäden effektiv zu kontrollieren. Die Strategie ist einfach und klar und lohnt sich, in der Praxis weiter zu testen und zu optimieren.

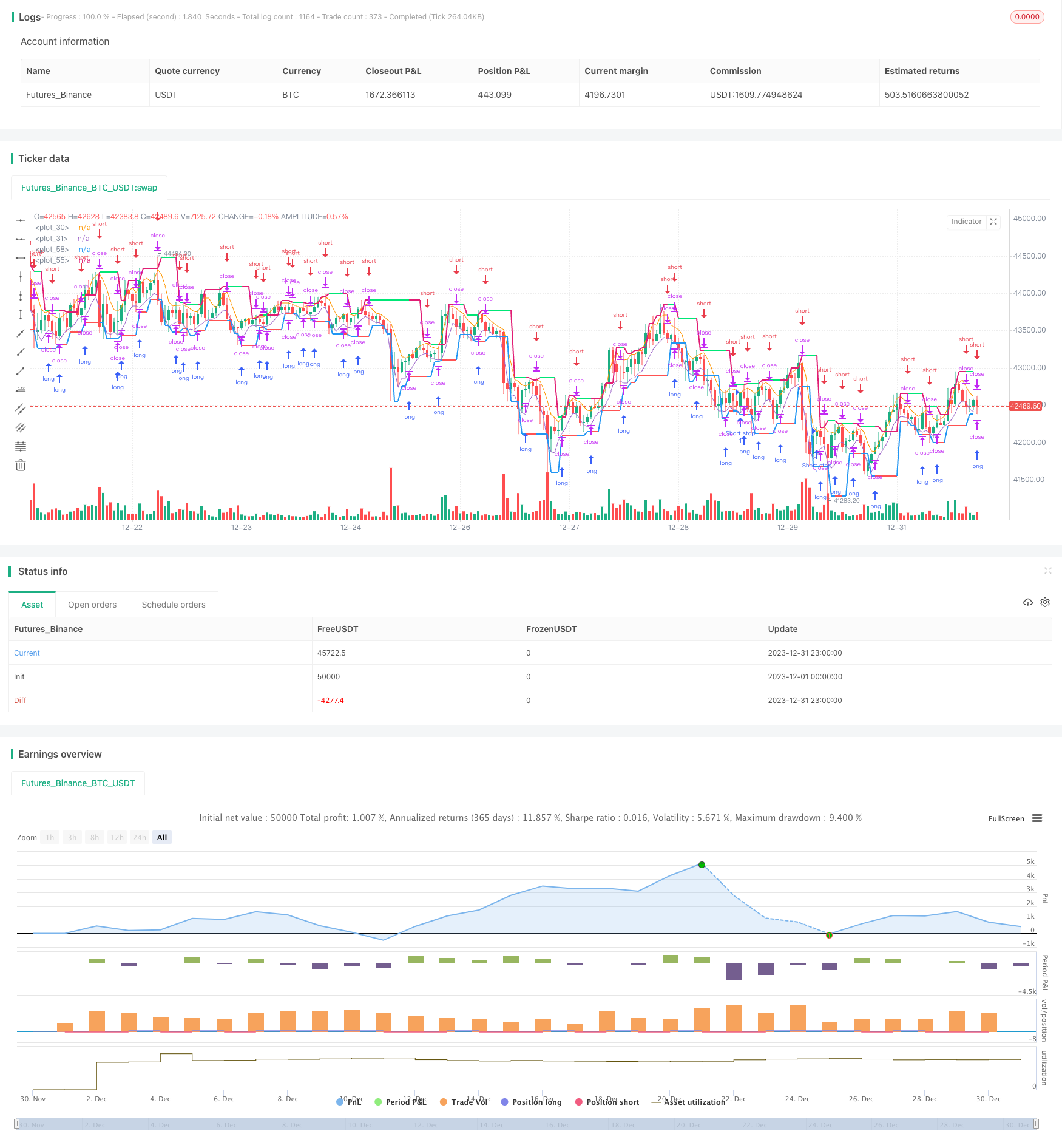

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2019

//@version=3

strategy(title = "Noro's 3Bars Strategy by Larry Williams", shorttitle = "3Bars", overlay = true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Capital, %")

corr = input(0.0, title = "Correction, %")

bars = input(1, minval = 1)

revers = input(false, defval = false, title = "revers")

showll = input(true, defval = true, title = "Show Levels")

showos = input(true, defval = true, title = "Show Levels one side")

showcl = input(false, defval = false, title = "Show Levels continuous line")

showbg = input(false, defval = false, title = "Show Background")

showar = input(false, defval = false, title = "Show Arrows")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

len = input(3)

hma = sma(high, len)

lma = sma(low, len)

plot(hma)

plot(lma)

//Levels

hbar = 0

hbar := high > high[1] ? 1 : high < high[1] ? -1 : 0

lbar = 0

lbar := low > low[1] ? 1 : low < low[1] ? -1 : 0

uplevel = 0.0

dnlevel = 0.0

hh = highest(high, bars + 1)

ll = lowest(low, bars + 1)

uplevel := hbar == -1 and sma(hbar, bars)[1] == 1 ? hh + ((hh / 100) * corr) : uplevel[1]

dnlevel := lbar == 1 and sma(lbar, bars)[1] == -1 ? ll - ((ll / 100) * corr) : dnlevel[1]

//Background

size = strategy.position_size

trend = 0

trend := size > 0 ? 1 : size < 0 ? -1 : high >= uplevel ? 1 : low <= dnlevel ? -1 : trend[1]

col = showbg == false ? na : trend == 1 ? lime : trend == -1 ? red : na

bgcolor(col)

//Lines

upcol = na

upcol := showll == false ? na : uplevel != uplevel[1] and showcl == false ? na : showos and trend[1] == 1 ? na : lime

plot(uplevel, color = upcol, linewidth = 2)

dncol = na

dncol := showll == false ? na : dnlevel != dnlevel[1] and showcl == false ? na : showos and trend[1] == -1 ? na : red

plot(dnlevel, color = dncol, linewidth = 2)

//Arrows

longsignal = false

shortsignal = false

longsignal := size > size[1]

shortsignal := size < size[1]

plotarrow(longsignal and showar and needlong ? 1 : na, colorup = blue, colordown = blue, transp = 0)

plotarrow(shortsignal and showar and needshort ? -1 : na, colorup = blue, colordown = blue, transp = 0)

//Trading

lot = 0.0

lot := size != size[1] ? strategy.equity / close * capital / 100 : lot[1]

if uplevel > 0 and dnlevel > 0 and revers == false

strategy.entry("Long", strategy.long, needlong == false ? 0 : lot, stop = uplevel)

strategy.entry("Long stop", strategy.short, 0, stop = lma)

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot, stop = dnlevel)

strategy.entry("Short stop", strategy.long, 0, stop = hma)

// if time > timestamp(toyear, tomonth, today, 23, 59)

// strategy.close_all()