Goldener Schnitt und Relative-Stärke-RSI-Strategie

Überblick

Die Gold- und Relativ-Schwache-Gold-Split-Strategie (RSI) ist eine Intraday-Handelsstrategie. Sie kombiniert die Fibonacci-Gold-Split-Regel mit dem RSI-Indikator, um zu beurteilen, ob der RSI überkauft oder verkauft ist, um ein Kauf- oder Verkaufssignal zu senden, wenn der Preis nahe am Gold-Kritikpunkt ist.

Strategieprinzip

Die mittlere Achse, auf der der Preis berechnet wird, basierend auf einer K-Linie einer bestimmten Länge.

Die Goldspaltungskriterien werden berechnet anhand der Mittellachse und der Standarddifferenz, einschließlich der Stufen 0.618 und 1 ◦.

Wenn der Goldpreis nahe an der Goldspaltungskritik ist, überprüfen Sie, ob der RSI in eine Überkauf- oder Überverkaufszone eingetreten ist.

Wenn die Goldspaltung und die RSI-Bedingungen gleichzeitig erfüllt sind, wird ein Kauf- oder Verkaufssignal ausgesendet.

Setzen Sie Stop Loss und Stop Stop, um das Risiko zu kontrollieren.

Analyse der Stärken

In Kombination mit mehreren Indikatoren kann die Signalqualität verbessert und falsche Signale reduziert werden.

Die Unterstützung/Widerstandseigenschaften der goldenen Teilung werden genutzt, um die Einstiegsqualität zu verbessern.

Der RSI-Indikator kann die psychologische Seite des Marktes beurteilen, um eine Umkehrung der Extremsituation zu vermeiden.

Bei hochfrequenten Intraday-Trades können die Gewinne durch mehrere kleinere Transaktionen kumuliert werden.

Risikoanalyse

Die Goldspaltung ist keine hundertprozentige Garantie dafür, dass sich die Preise umkehren.

Der RSI kann ein falsches Signal sein und muss in Verbindung mit der Preisentwicklung beurteilt werden.

Ein zu niedriger Stop-Loss kann durch Preisschwankungen beeinträchtigt werden.

Hochfrequente Transaktionen erfordern höhere Transaktionskosten und strengere Risikokontrollen.

Die Lösung:

Die Einhaltung der Stop-Loss-Regeln und die Kontrolle der Einzelschäden.

Der RSI-Parameter wurde entsprechend gelockert, um Fehlverständnisse zu vermeiden.

Optimierung der Stop-Loss-Punkte, um die Wahrscheinlichkeit, dass ein Stop-Loss erfolgt, zu verringern, während gleichzeitig die Stop-Loss-Garantie gewährleistet wird.

Optimierungsrichtung

Die Parameteroptimierung für die Testphase mit unterschiedlicher Länge wird getestet.

Versuchen Sie, die Signalqualität in Verbindung mit anderen Indikatoren wie MACD und Brinband zu verbessern.

Das ist eine gute Idee, um die Optimierung zu ermitteln.

Die Bewertung ermittelt die optimale Haltedauer, um die Kosten und Gewinne auszugleichen.

Zusammenfassen

Die Goldspaltung mit der RSI-Strategie filtert durch die Doppelbestätigung einige Noise-Tradings. Sie kann ein hochwertigeres Handelssignal erzeugen, verglichen mit der Verwendung eines einzigen Indikators. Durch die Optimierung der Parameter und die strikte Einhaltung der Regeln kann die Strategie zu einem effektiven Intraday-Handelsinstrument werden.

/*backtest

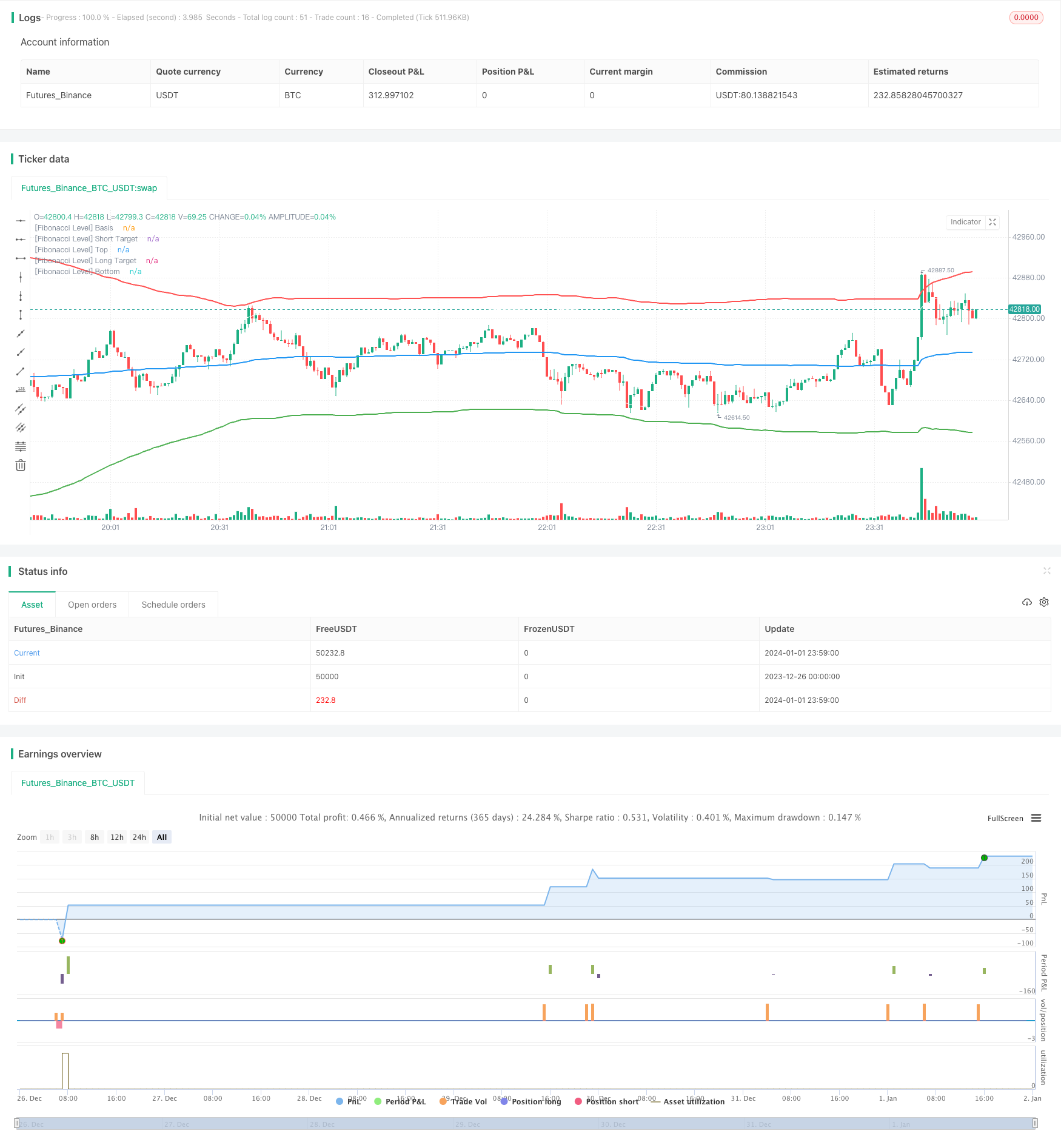

start: 2023-12-26 00:00:00

end: 2024-01-02 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © MohamedYAbdelaziz

// Intraday Trading

// Best used for Short Timeframes [1-30 Minutes]

// If you have any modifications please tell me to update it

//@version=4

strategy(title="Fibonacci + RSI - Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100, initial_capital=10000, currency=currency.USD)

// Inputs

timeFilter = year >= 2000

// Stop Loss %

loss_percent = input(title="Stop Loss (%)", minval=0.0, step=0.1, defval=2) * 0.001

// RSI Inputs

len = input(title="[RSI] Length", minval=0, step=1, defval=14)

overSold = input(title="[RSI] Over Sold %", defval=30)

overBought = input(title="[RSI] Over Bought %", defval=70)

// Fibonacci Levels

length = input(title="[Fibonacci] Length", defval=200, minval=1)

src = input(hlc3, title="[Fibonacci] Source")

mult = input(title="[Fibonacci] Multiplier", defval=3.0, minval=0.001, maxval=50)

level = input(title="[Fibonacci] Level", defval=764)

// Calculate Fibonacci

basis = vwma(src, length)

dev = mult * stdev(src, length)

fu764= basis + (0.001*level*dev)

fu1= basis + (1*dev)

fd764= basis - (0.001*level*dev)

fd1= basis - (1*dev)

// Calculate RSI

vrsi = rsi(close, len)

// Calculate the Targets

targetUp = fd764

targetDown = fu764

// Actual Targets

bought = strategy.position_size[0] > strategy.position_size[1]

exit_long = valuewhen(bought, targetUp, 0)

sold = strategy.position_size[0] < strategy.position_size[1]

exit_short = valuewhen(sold, targetDown, 0)

// Calculate Stop Losses

stop_long = strategy.position_avg_price * (1 - loss_percent)

stop_short = strategy.position_avg_price * (1 + loss_percent)

// Conditions to Open Trades

openLong = low < fd1 and crossover(vrsi[1], overSold)

openShort = high > fu1 and crossunder(vrsi[1], overBought)

// Conditions to Close Trades

closeLong = high > exit_long

closeShort = low < exit_short

// Plots

plot(basis, color=color.blue, linewidth=2, title="[Fibonacci Level] Basis")

plot(fu764, color=color.white, linewidth=1, title="[Fibonacci Level] Short Target")

plot(fu1, color=color.red, linewidth=2, title="1", title="[Fibonacci Level] Top")

plot(fd764, color=color.white, linewidth=1, title="[Fibonacci Level] Long Target")

plot(fd1, color=color.green, linewidth=2, title="1", title="[Fibonacci Level] Bottom")

// Strategy Orders

if timeFilter

// Entry Orders

strategy.entry(id="Long", long=true, when=openLong and high < targetUp, limit=close)

strategy.entry(id="Short", long=false, when=openShort and low > targetDown, limit=close)

// Exit Orders

strategy.exit(id="Long", when=closeLong and strategy.position_size > 0, limit=exit_long, stop=stop_long)

strategy.exit(id="Short", when=closeShort and strategy.position_size < 0, limit=exit_short, stop=stop_short)