Golden Cross-Strategie mit doppeltem gleitenden Durchschnitt

Überblick

Die Binäre Moving Average Gold Cross Strategie ist eine quantitative Handelsstrategie, die auf Moving Averages basiert. Die Strategie beurteilt Markttrends und Kauf- und Verkaufszeiten durch die Berechnung von Moving Averages für verschiedene Perioden. Eine Gold Cross wird als Kaufsignal erzeugt, wenn der langfristige Moving Average über dem kurzfristigen Moving Average überschritten wird; eine Todeskreuz wird als Verkaufssignal erzeugt, wenn der langfristige Moving Average unter dem kurzfristigen Moving Average überschritten wird.

Strategieprinzip

Die Kernlogik der Dual Moving Average Gold-Cross-Strategie basiert auf der glatten Eigenschaft des Moving Averages. Der Moving Average filtert effektiv Marktlärm und gibt eine ungefähre Trendrichtung an. Der kurzfristige Moving Average ist empfindlicher auf Preisänderungen und kann Informationen über Preisbewegungen in der jüngsten Zeit erfassen. Der langfristige Moving Average reagiert langsamer auf die jüngsten Preisänderungen und spiegelt den langfristigen Markttrend wider.

Ein weiterer wichtiger Punkt bei der Dual Moving Average Strategie ist der RSI-Indikator. Der RSI ist in der Lage, effektiv zu beurteilen, ob sich der Markt in einem Überkauf-Überverkauf-Zustand befindet. In Verbindung mit dem RSI kann ein Fehlhandel in der Nähe eines Marktwendepunkts vermieden werden.

Die Strategie basiert auf der folgenden Logik der Handelsentscheidungen:

- Berechnen Sie einen Moving Average für 20, 50 und 100 Zyklen

- Beurteilen Sie, ob der 20-Perioden-Moving Average über den 50-Perioden- und 100-Perioden-Moving Average liegt, der, wenn er erfüllt wird, möglicherweise in eine aufsteigende Phase eintritt

- Der RSI-Index ist weniger als 50 und zeigt an, dass keine Überkaufzone betreten wurde.

- Wenn diese drei Bedingungen erfüllt sind, wird ein Kaufsignal erzeugt.

- Beurteilen Sie, ob der 20-Perioden-Moving Average durch den 50-Perioden- und 100-Perioden-Moving Average fällt, der, wenn er erfüllt wird, in eine tendenziell abwärts gerichtete Phase eintreten kann

- Gleichzeitig wird der RSI-Wert über 48.5 erfasst, was darauf hindeutet, dass keine Überverkaufszone betreten wurde

- Wenn diese drei Bedingungen erfüllt sind, wird ein Verkaufssignal erzeugt.

Durch eine Kombination aus mehreren Parametern kann die Strategie effektiv falsche Signale filtern und die Genauigkeit von Handelsentscheidungen verbessern.

Strategische Vorteile

Die Dual Moving Average Gold-Cross-Strategie hat folgende Vorteile:

- Die Strategie ist einfach, klar und leicht zu verstehen und umzusetzen.

- Die Optimierung der Parameter ist flexibel und kann die Periodizität der Moving Averages anpassen, um sie an unterschiedliche Märkte anzupassen

- Die Kombination von Moving Averages und RSI-Indikatoren filtert den Lärm und beurteilt die tatsächlichen Trends des Marktes

- Die Rückmeldung zeigt, dass die Strategie stabil ist und weniger zurückgezogen wird.

- Strategieparameter können durch die Integration von Advanced Technologies wie Machine Learning weiter optimiert werden

Strategisches Risiko

Die Doppelbewegungs-Gleichgewicht-Gold-Kreuz-Strategie birgt auch folgende Risiken:

- Wenn die Märkte stark schwanken, kann der Moving Average zurückbleiben und die besten Kauf- und Verkaufspunkte verpassen.

- Optimierung von Strategie-abhängigen Parametern, bei denen die falschen Parameter erhebliche Auswirkungen auf die Strategieerträge haben

- Bei langen Laufzeiten kann sich die Marktstruktur ändern und die Moving Averages und RSI-Parameter müssen angepasst werden

- Automatische Handelsstrategien sind leicht zu konzentrieren und riskieren bei Marktausflügen.

Um das Risiko zu verringern, können Optimierungen in folgenden Bereichen vorgenommen werden:

- Beurteilung der Häufigkeit und Größe von Marktschwankungen in Verbindung mit Volatilitätsindikatoren, dynamische Anpassung der Moving Average-Periode

- Hinzufügen von dynamischen Optimierungen der Parameter in einem maschinellen Lernmodell

- Setzen Sie eine Stop-Loss-Stopp-Bedingung, um zu vermeiden, dass ein einzelner Verlust zu groß ist

- Positionsmanagementsystem, um die Positionsgröße an die Marktlage anzupassen und das Risiko einer Konzentration zu verringern

Richtung der Strategieoptimierung

Es gibt noch mehr Optimierungsmöglichkeiten für die Dual-Moving-Mean-Line-Gold-Cross-Strategie:

- Erhöhung der Strategie-Stabilität durch die Erhöhung der Filtersignale für andere Indikatoren wie die Transaktionsmenge, die Brin-Band usw.

- Dynamische Optimierung von Parametern durch Maschinelles Lernen, um Strategien intelligenter zu machen

- Entwurf eines flexiblen Moving Average Cycle-Setting-Systems, das die Parameter an die Veränderung der Marktstruktur anpasst

- Kombination mit einem fortgeschrittenen Risikomanagementsystem, dynamische Positionsanpassung und Verringerung des strategischen Risikos

- Erstellung eines Portfolios von algorithmischen Transaktionen, die mehrere Handelsstrategien vereinen, um die Stabilität zu verbessern

Zusammenfassen

Die Doppelmobil-Gleichgewichts-Gold-Kreuz-Strategie ist eine sehr klassische Regel-Quantifizierungs-Handelsstrategie. Sie ist einfach und leicht zu implementieren, die Parameteroptimierung ist flexibel und die Ertragsleistung ist ausgezeichnet. Sie ist eine gute Wahl für Anfänger, die sich mit dem Quantifizieren des Handels beschäftigen. Die Strategie hat jedoch einige Einschränkungen, die durch weitere Forschung und Optimierung zu einer höheren Intelligenz und Stabilität führen können.

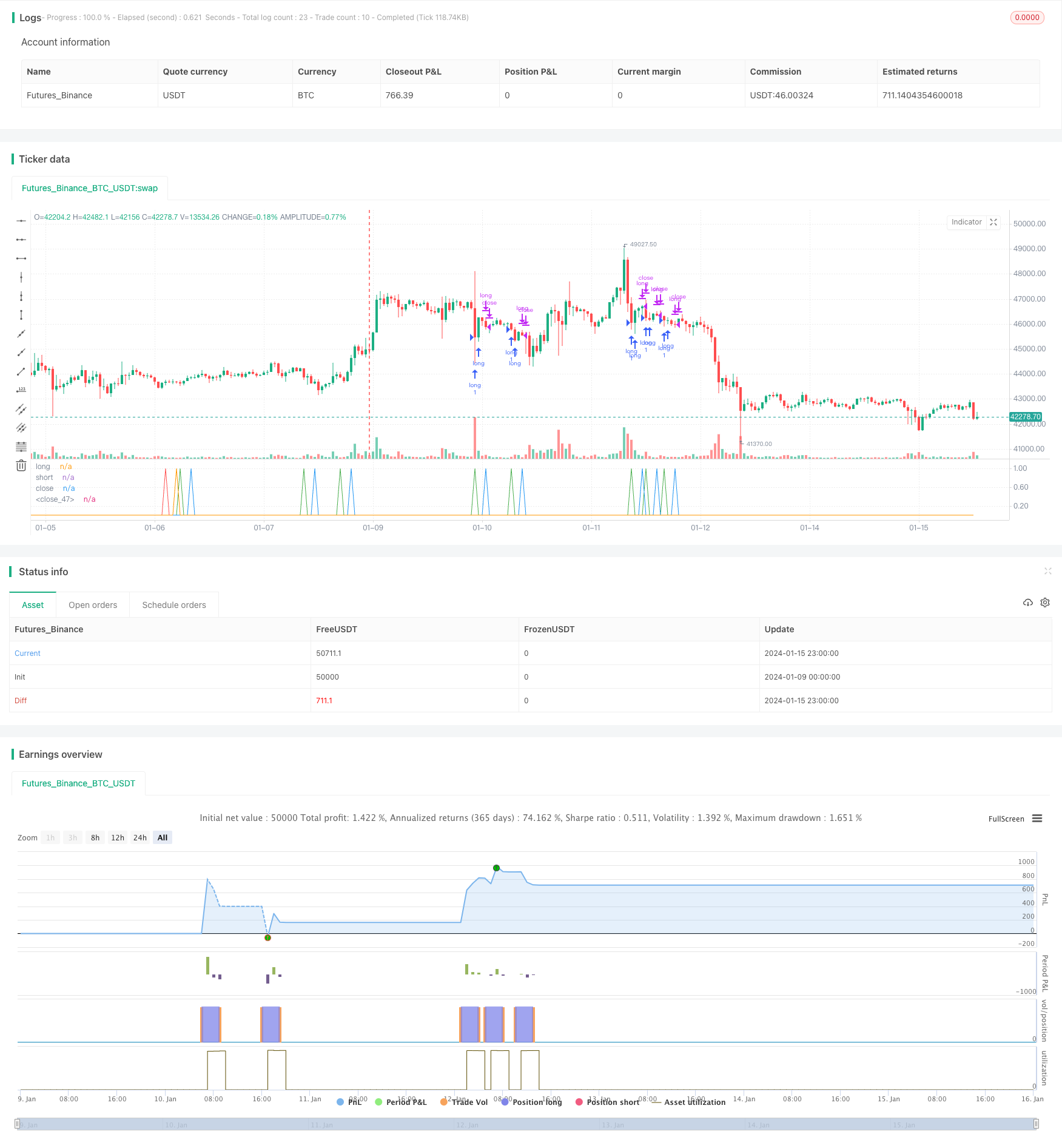

/*backtest

start: 2024-01-09 00:00:00

end: 2024-01-16 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//Based on Larry Connors RSI-2 Strategy - Lower RSI

strategy(title="EA_3Minute_MagnetStrat", shorttitle="EA_3Minute_MagnetStrat", overlay=false)

src = close,

//RSI CODE

up = rma(max(change(src), 0), 30)

down = rma(-min(change(src), 0), 30)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - (100 / (1 + up / down))

//Criteria for Moving Avg rules

ma20= vwma(close,20)

ma50 = vwma(close,50)

ma100= vwma(close,100)

//Rule for RSI Color

//col = ma30 > ma50 > ma200 and rsi <=53?lime: ma50 < ma200 and rsi >= 60?red : silver

long1 = ma20 > ma50 and ma50 > ma100 and rsi < 50

short1 = ma20 < ma50 and ma50 < ma100 and rsi > 48.5

//plot(rsi, title="RSI", style=line, linewidth=1,color=col)

//plot(100, title="Upper Line 100",style=line, linewidth=3, color=aqua)

//plot(0, title="Lower Line 0",style=line, linewidth=3, color=aqua)

//band1 = plot(60, title="Upper Line 60",style=line, linewidth=1, color=aqua)

//band0 = plot(44, title="Lower Line 40",style=line, linewidth=1, color=aqua)

//fill(band1, band0, color=silver, transp=90)

//strategy.entry ("buy", strategy.long, when=long)

//strategy.entry ("sell", strategy.short, when=short)

//plot(long,"long",color=green,linewidth=1)

//plot(short,"short",color=red,linewidth=1)

//

long = long1[1] == 0 and long1 == 1

short = short1[1] == 0 and short1 == 1

longclose = long[3] == 1

shortclose = short[3] == 1

//Alert

strategy.entry("short", strategy.short,qty = 1, when=short)

strategy.entry("long", strategy.long,qty=1, when=long)

plot(long,"long",color=green,linewidth=1)

plot(short,"short",color=red,linewidth=1)

strategy.close("long",when=longclose)

strategy.close("short",when=shortclose)

//strategy.exit(id="long",qty = 100000,when=longclose)

//strategy.exit(id="short",qty = 100000,when=shortclose)

plot(longclose,"close",color=blue,linewidth=1)

plot(shortclose,"close",color=orange,linewidth=1)

//strategy.exit(id="Stop", profit = 20, loss = 100)