Quantitative Handelsstrategie basierend auf dem Relative-Stärke-Index

Überblick

Die Dynamik-Schock-Strategie ist eine quantitative Trading-Strategie, die eine Kombination von Zufallsdynamik-Indikatoren und relativ starken Indikatoren verwendet. Die Strategie verwendet Zufallsdynamik-Indikatoren, um überkaufte und überverkaufte Bereiche des Marktes zu ermitteln, kombiniert mit einem Filtersignal des schnellen RSI-Indikators, um eine zuverlässigere Handelssignalwahl durch eine tatsächliche Filterung zu erzielen.

Strategieprinzip

Zufällige Dynamikindikatoren

Der Random Momentum Index (SMI) ist ein technischer Indikator, der häufig in der Quantifizierung von Transaktionen verwendet wird. Er kombiniert die Vorzüge von Dynamik- und Schwingungsindikatoren.

Die Berechnungsformel für SMIs lautet:

SMI = (Close - (HH + LL)/2)/(0.5*(HH - LL)) * 100

Hiervon ist HH der höchste Preis der letzten N Tage und LL der niedrigste Preis der letzten N Tage.

Auf diese Weise kombiniert der SMI eine Trendbeurteilung der Dynamik mit einer Umkehrbeurteilung der Erschütterung. Wenn der SMI über 80 liegt, ist es ein Überkauf, wenn er unter 20 liegt, ist es ein Überverkauf. Die Strategie sendet Handelssignale in überkauften und überverkauften Bereichen aus.

Schneller RSI

Der Relative Strength Index (RSI) ist ein allgemein verwendeter Überkauf-Überverkauf-Indikator. In dieser Strategie wird der schnelle RSI mit einer Periode von 7 verwendet, um die Überkauf-Überverkaufssituation in kurzer Zeit zu beurteilen.

Wenn der schnelle RSI unter 20 liegt, ist es ein Überverkauf, wenn er über 80 liegt, ist es ein Überkauf. Die Strategie sendet ein Handelssignal in den überkauften und überverkauften Bereichen.

Entity-Filter

Die Strategie enthält auch einen Entitätsfilter, der die Größe der K-Line-Einheiten berechnet, um die Signalpartie zu filtern. Die Handelssignale werden nur ausgesendet, wenn die K-Line-Einheiten einen bestimmten Threshold überschreiten.

Das kann einige falsche Signale herausfiltern und die Zuverlässigkeit erhöhen.

Strategische Vorteile

Mehrfache Portfolio

Die Strategie kombiniert die drei Komponenten Random Dynamic Indicator, Rapid RSI Indicator und Entity Filter. Durch die Kombination mehrerer Indikatoren kann die Signalgenauigkeit verbessert und die Strategie robust gemacht werden.

Überkaufen und überverkaufen

Der Random Momentum-Indikator und der RSI-Indikator geben eine genaue Einschätzung des Überkaufs und Überverkaufs des Marktes. Die Strategie besteht darin, Positionen in überkauften und überverkauften Bereichen zu eröffnen und den Handelsprinzipien zu folgen, die den Kauf der niedrigen und den Verkauf der hohen Positionen beinhalten.

Zweiseitige Transaktionen

Die Strategie ermöglicht sowohl mehrköpfige als auch leere, beidseitige Transaktionen, um maximale Handelschancen auf dem Markt zu erfassen.

Risikokontrolle

Die Einführung eines physikalischen Filters filtert den Großteil des Geräusches ab und verhindert, dass es in den Schwingungen eingeschlossen wird.

Strategisches Risiko

Risiken von Multi-Switch

Eine Strategie, die zwei-Wege-Handels, Multi-Leerköpfe häufig zu wechseln, ist ein potenzieller Risikopunkt. Eine angemessene Optimierung der Positionsöffnungslogik kann dieses Risiko senken.

Mit Risiken

Wenn der Indikator ein Signal gibt, kann sich eine große Anzahl von Gefährdeten in kurzer Zeit versammeln, was zu einem Risiko für eine Marktumkehr führt. Dieses Risiko kann durch Optimierung der Indikatorparameter verringert werden.

Systemische Risiken

In extremen Situationen können alle Modelle ausfallen. Solche Risiken müssen durch eine angemessene Stop-Loss-Einstellung kontrolliert werden.

Strategieoptimierung

Parameteroptimierung

Die optimale Parameter zur Steigerung der Strategie-Rendite können durch das Testen verschiedener Kombinationen von Parametern wie SMI-Perioden, RSI-Perioden, physikalische Filter-Termins und andere gefunden werden.

Dynamische Verlustminderung

Die Einrichtung eines dynamischen Stop-Loss-Mechanismus auf der Grundlage der ATR oder der Volatilität ermöglicht eine bessere Kontrolle des Risikos für einzelne Aktien und die Gesamtheit.

Maschinelles Lernen

Die Einführung von Algorithmen zur Modellvorhersage der zukünftigen Entwicklung der Kennzahlen. Dies ermöglicht die vorherige Bestimmung der Wendepunkte der Kennzahlen und erhöht die vorausschauende Strategie.

Zusammenfassen

Zusammenfassend lässt sich sagen, dass die Strategie aus einer Kombination von Random Dynamic Indicators, Rapid RSI Indicators und Entity Filters ein relativ vollständiges Überkauf-Überverkauf-System erzeugt. Die Kombination aus mehreren Indikatoren erhöht die Signalgenauigkeit und bi-directionaler Handel und Risikokontrollmechanismen machen die Strategie ausgewogener. Durch die kontinuierliche Optimierung der Parameter und Modelle wird die Strategie eine bessere Rendite erzielen.

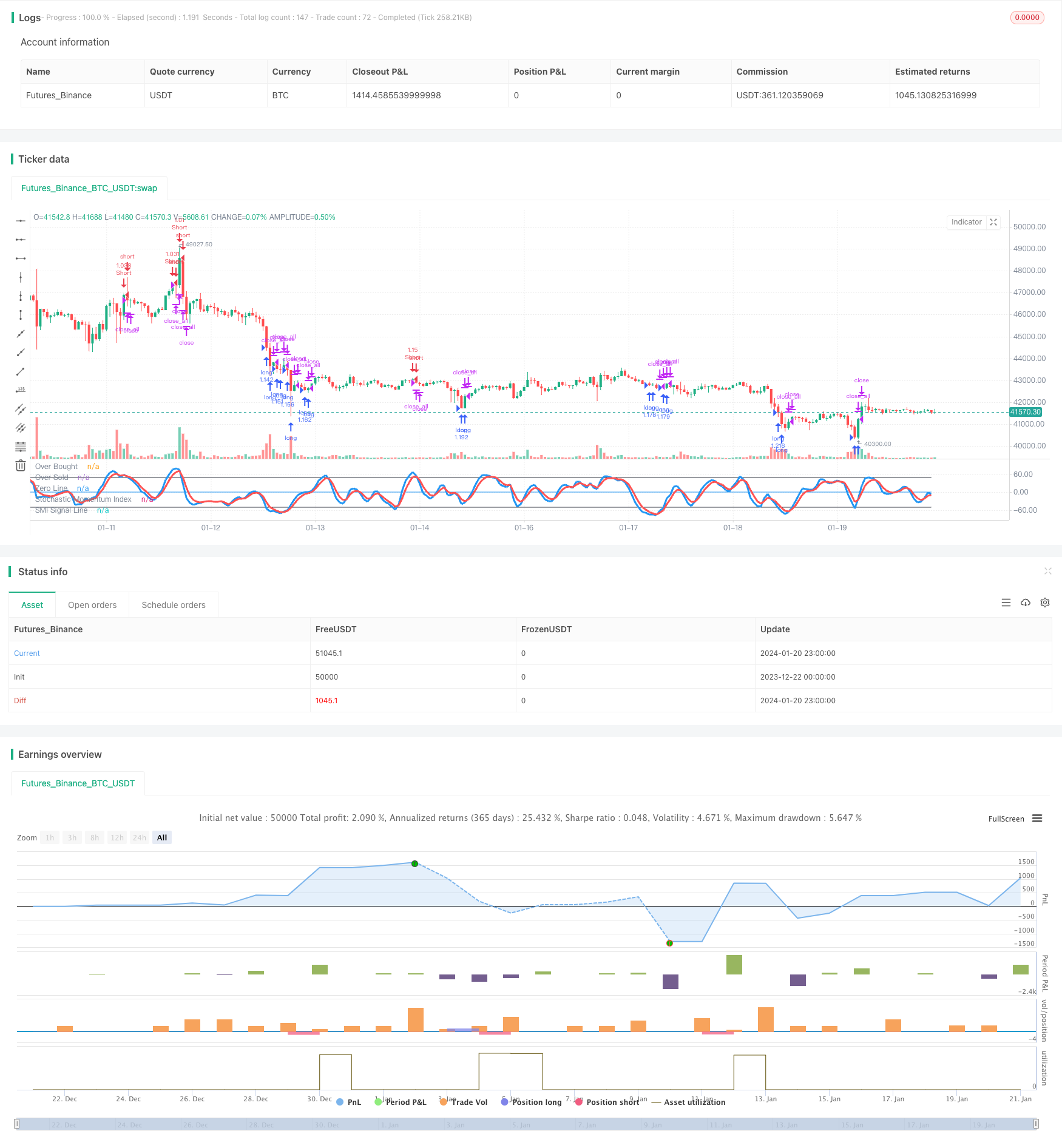

/*backtest

start: 2023-12-22 00:00:00

end: 2024-01-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=2

strategy(title = "Noro's Stochastic Strategy v1.1", shorttitle = "Stochastic str 1.1", overlay = false, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

usemar = input(false, defval = false, title = "Use Martingale")

capital = input(100, defval = 100, minval = 1, maxval = 10000, title = "Capital, %")

usesmi = input(true, defval = true, title = "Use SMI Strategy")

usersi = input(true, defval = true, title = "Use RSI Strategy")

usebod = input(true, defval = true, title = "Use Body-Filter")

a = input(5, "SMI Percent K Length")

b = input(3, "SMI Percent D Length")

limit = input(50, defval = 50, minval = 1, maxval = 100, title = "SMI Limit")

fromyear = input(2017, defval = 2017, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Fast RSI

fastup = rma(max(change(close), 0), 7)

fastdown = rma(-min(change(close), 0), 7)

fastrsi = fastdown == 0 ? 100 : fastup == 0 ? 0 : 100 - (100 / (1 + fastup / fastdown))

//Stochastic Momentum Index

ll = lowest (low, a)

hh = highest (high, a)

diff = hh - ll

rdiff = close - (hh+ll)/2

avgrel = ema(ema(rdiff,b),b)

avgdiff = ema(ema(diff,b),b)

SMI = avgdiff != 0 ? (avgrel/(avgdiff/2)*100) : 0

SMIsignal = ema(SMI,b)

//Lines

plot(SMI, color = blue, linewidth = 3, title = "Stochastic Momentum Index")

plot(SMIsignal, color = red, linewidth = 3, title = "SMI Signal Line")

plot(limit, color = black, title = "Over Bought")

plot(-1 * limit, color = black, title = "Over Sold")

plot(0, color = blue, title = "Zero Line")

//Body Filter

nbody = abs(close - open)

abody = sma(nbody, 10)

body = nbody > abody / 3 or usebod == false

//Signals

up1 = SMIsignal < -1 * limit and close < open and body and usesmi

dn1 = SMIsignal > limit and close > open and body and usesmi

up2 = fastrsi < 20 and close < open and body and usersi

dn2 = fastrsi > 80 and close > open and body and usersi

exit = ((strategy.position_size > 0 and close > open) or (strategy.position_size < 0 and close < open)) and body

//Trading

profit = exit ? ((strategy.position_size > 0 and close > strategy.position_avg_price) or (strategy.position_size < 0 and close < strategy.position_avg_price)) ? 1 : -1 : profit[1]

mult = usemar ? exit ? profit == -1 ? mult[1] * 2 : 1 : mult[1] : 1

lot = strategy.position_size == 0 ? strategy.equity / close * capital / 100 * mult : lot[1]

if up1 or up2

if strategy.position_size < 0

strategy.close_all()

strategy.entry("long", strategy.long, needlong == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if dn1 or dn2

if strategy.position_size > 0

strategy.close_all()

strategy.entry("Short", strategy.short, needshort == false ? 0 : lot, when=(time > timestamp(fromyear, frommonth, fromday, 00, 00) and time < timestamp(toyear, tomonth, today, 23, 59)))

if time > timestamp(toyear, tomonth, today, 23, 59) or exit

strategy.close_all()