Quantitative Handelsstrategie des RSI-Indikators kombiniert mit dem CCI-Indikator

Überblick

Diese Strategie nennt sich RSI-Indikator in Kombination mit CCI-Indikator. Die Strategie verwendet hauptsächlich die Kombination von RSI-Indikator und CCI-Indikator, um die Überkauf-Überverkauf-Phänomene des Marktes zu beurteilen, um eine Umkehrmöglichkeit zu erfassen.

Strategieprinzip

Die Kernlogik dieser Strategie besteht darin, die statistischen Eigenschaften des RSI-Indikators und des CCI-Indikators zu nutzen, um zu bestimmen, ob der Markt derzeit überkauft oder überverkauft ist.

Der RSI-Anzeiger spiegelt zunächst die Überkauf-Überverkauf-Phänomene des Marktes wider. Wenn der RSI größer als 70 ist, ist er eine Überkaufzone, wenn er kleiner als 30 ist, ist er eine Überverkaufszone. In dieser Strategie werden zwei RSI-Anzeiger für die lange und die kurze Linie festgelegt, wobei die lange Linie mit 14 und die kurze Linie mit 12 Perioden standardisiert ist.

Zweitens kann der CCI-Teil. Der CCI-Indikator kann auch verwendet werden, um Überkauf und Überverkauf zu beurteilen. Der Parameter ist 14 Perioden. CCI über 100 ist Überkauf und unter 100 ist Überverkauf.

Die Strategie basiert auf folgenden Regeln:

Überschreiten: Wenn der RSI-Indikator überverkaufte Bereiche anzeigt (die langen Kurz-RSI-Werte in diesem Zeitraum sind weniger als 30), und der CCI-Indikator weniger als 100 ist, machen Sie einen Überschuss.

Leer Position: Leer Position, wenn der RSI-Indikator eine Überkaufzone anzeigt (die langen und kurzen RSI sind in diesem Zeitraum größer als 70) und der CCI-Indikator höher als 100.

Durch die gemeinsame Beurteilung der RSI- und CCI-Indikatoren können wirkungsvolle Überkauf-Überverkauf-Bereiche identifiziert werden, um die Stabilität und Ertragswahrscheinlichkeit der Strategie zu verbessern.

Analyse der Stärken

Der größte Vorteil dieser Strategie besteht darin, dass die statistische Gesetzmäßigkeit von RSI und CCI zugleich verwendet wird, um Überkauf-Überverkauf zu erkennen, was einen idealen Einstiegspunkt für die Erfassung von Umkehrungen bietet. Die spezifischen Vorteile sind:

- Die Kombination aus langen und kurzen Linien des RSI ermöglicht es, sowohl Trends als auch sensible Wendepunkte zu erkennen und die Chancen flexibel zu erfassen.

- Der CCI-Indikator ist ein Hilfsmittel, um die falsche Umkehrung des Marktes zu vermeiden.

- Durch die Kombination von RSI und CCI kann die Wahl des Einstiegszeitpunkts durch die effektive Filterung von Falschsignalen verbessert werden.

- Die Verwendung von Überkauf-Überverkauf-Bereichen für den Umkehrhandel ist eine Handelsstrategie mit hoher Wahrscheinlichkeit.

- Die Strategie ist einfach, leicht zu verstehen und zu implementieren und eignet sich für Quantitative Beginners.

Risikoanalyse

Die Hauptrisiken dieser Strategie bestehen darin, dass die Überkauf-Überverkauf-Signale, die der RSI und der CCI für notwendig erachtet werden, den tatsächlichen Umkehrpunkt nicht vollständig widerspiegeln. Die spezifischen Risiken umfassen:

- Der Indikator kann eine falsche Umkehrung signalisieren.

- Auch wenn die Beurteilung richtig ist, gibt es einen Zeitverzug. Die Parameteränderungen innerhalb der Berechnungszyklen können die neuesten Preisänderungen nicht vollständig synchron widerspiegeln.

- Während der Umkehrung kann der Stop-Loss-Punkt durchbrochen werden, was zu einer Vergrößerung der Verluste führt.

- Die Strategie berücksichtigt nicht die Auswirkungen von Großtrends und muss in der konkreten Umsetzung mit einer Trendanalyse kombiniert werden.

Risiken können mit folgenden Lösungen begegnet werden:

- Bestätigung der Durchbruchwirkung des Umkehrsignals. Wenn der Preis bei einem Umkehrsignal einen starken Umkehrschub aufweist, kann die Zuverlässigkeit der Beurteilung erhöht werden.

- RSI- und CCI-Parameter werden entsprechend angepasst, um die Wahrscheinlichkeit von Rückstand zu verringern.

- Es ist wichtig, dass Sie Ihre Verluste in den Griff haben.

- Bei der konkreten Umsetzung der Strategie sollten Trends und Formen analysiert werden, um Gegenwirkung zu vermeiden.

Optimierungsrichtung

Die Strategie kann in der Praxis weiter optimiert werden. Die wichtigsten Optimierungsideen sind:

- Testen Sie die Parameter-Einstellungen für den RSI und den CCI, um die optimale Kombination von Parametern zu finden. Zum Beispiel testen Sie die langen und kurzen Periodenparameter des RSI und die CCI-Periodenparameter.

- Hinzufügen von anderen Indikatoren, um die Berechnungsgrundlage für die hohe Flexibilität zu bereichern, wie KD, MACD usw.

- Erhöhung der Stop-Loss-Strategien, z. B. die Einrichtung eines mobilen Stop-Losses oder eines Wortstop-Losses.

- In Kombination mit einer erweiterten Gewinnstrategie kann die Differenz der Kennzahlen verwendet werden, um die Richtung zu bestimmen, in der die Gewinnrate höher ist.

- Automatische Optimierung von Parametern und Signalgewichten mit Hilfe von Machine Learning-Algorithmen.

- Die Kombination dieser Strategie mit dem Trendsystem wird getestet.

- Hinzufügen von Beurteilungsregeln für große Trends und wichtige Preisniveaus.

Durch Tests und Optimierungen ist zu erwarten, dass die Profitabilität und Stabilität der Strategie weiter verbessert wird.

Zusammenfassen

Diese Strategie gehört zu den typischeren Reversal-Capture-Strategien. Durch die Kombination von zwei häufig verwendeten Indikatoren, RSI und CCI, wird die Überkauf-Überverkauf-Bereich zu beurteilen, und die entsprechenden Positionsöffnungsregeln zu entwerfen, um eine einfache praktische Short-Line-Handelsstrategie zu bilden. Der Hauptvorteil dieser Strategie besteht darin, dass die Indikator-Kombination verwendet wird, um die Beurteilung genauer zu machen und die Fehlentscheidung zu vermeiden.

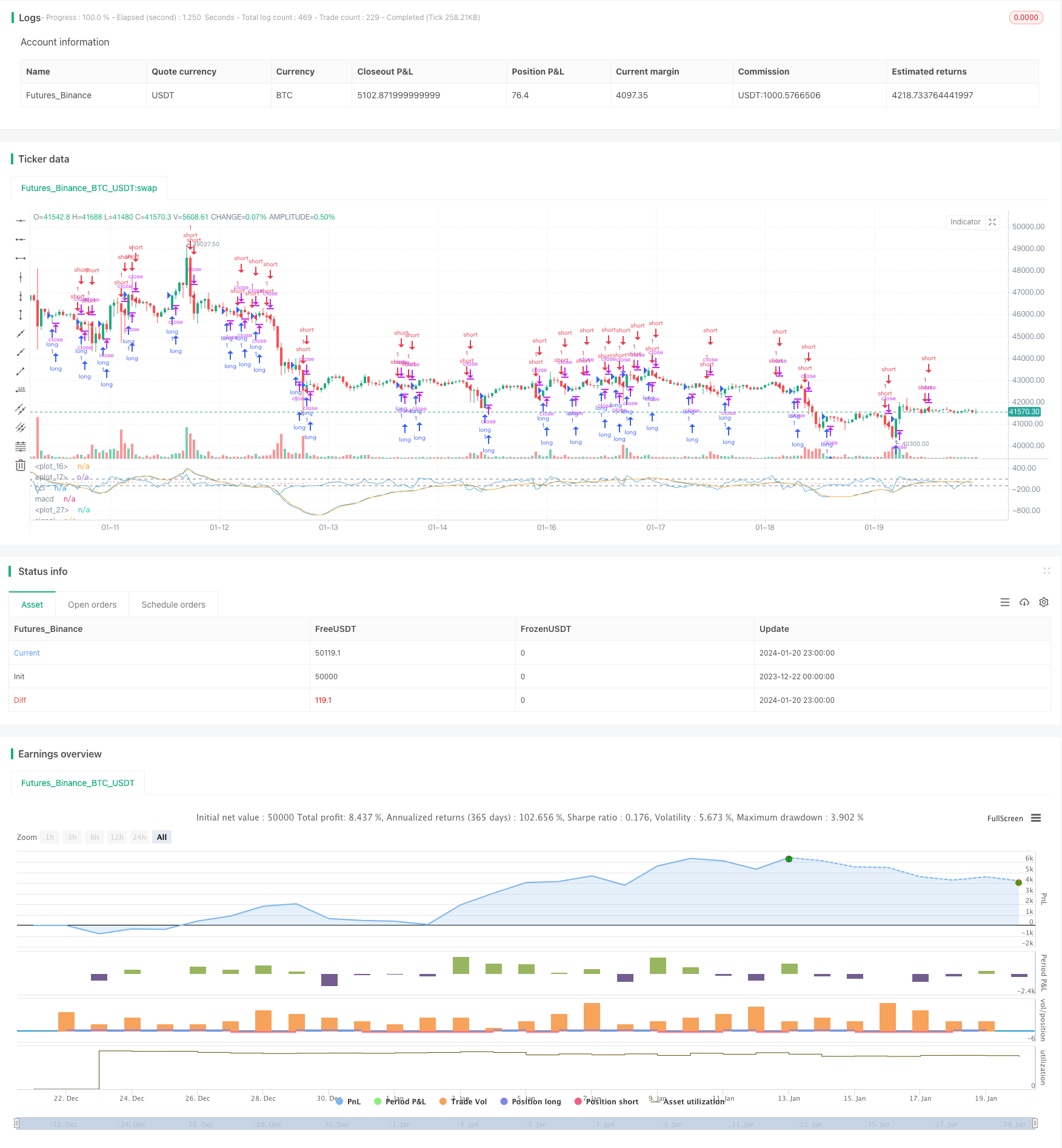

/*backtest

start: 2023-12-22 00:00:00

end: 2024-01-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

//Author: RvZ14

//Based on Joseph Nemeth MACD+CCI strategy

//Reference reading: https://sites.google.com/site/forexjosephnemeth/home/macd-cci

strategy(title="MACD+CCI Strategy", shorttitle="macd/cci")

length = input(14, minval=1)

fastLength = input(12, minval=1), slowLength=input(26,minval=1)

signalLength=input(2,minval=1)

src = input(close, title="CCI Source")

//cci

ma = sma(src, length)

cci = (src - ma) / (0.015 * dev(src, length))

plot(cci, title = "cci", color=#5DADE2,linewidth = 1,transp = 0)

band1 = hline(100, color=gray, linewidth = 1)

band0 = hline(-100, color=gray, linewidth = 1)

fill(band1, band0, color= #F9E79F)

//macd

source = close

fastMA = ema(source, fastLength)

slowMA = ema(source, slowLength)

macd = fastMA - slowMA

signal = ema(macd, signalLength)

hist = macd - signal

plot(hist, color=#EC7063, style=histogram)

plot(macd, title = "macd", color=#5DADE2, linewidth = 1,transp = 0)

plot(signal, title = "signal", color=#F5B041,linewidth = 1,transp = 0)

longCond = cci > 100 and macd > 0 or cci > -100 and macd < 0

shortCond = cci < -100 and macd < 0 or cci < 100 and macd > 0

strategy.entry("long",strategy.long,when = longCond == true)

strategy.entry("short",strategy.short,when=shortCond == true)