Quantitative Handelsstrategie entwickelt auf Basis des Donchian-Kanal-Indikators

Überblick

Die Dongxian-Kanalbreite-Handelsstrategie ist eine quantitative Handelsstrategie, die auf dem Dongxian-Kanal-Indikator basiert. Die Strategie beurteilt die Volatilität und das Risiko des Marktes durch die Berechnung der Differenz zwischen den höchsten und niedrigsten Preisen eines bestimmten Zeitraums, d. h. der Breite des Dongxian-Kanals.

Strategieprinzip

Der Kernindikator der Strategie ist die Breite des Dongjian-Kanals. Die Berechnungsformel für die Breite des Dongjian-Kanals lautet wie folgt:

Die Breite des Dongjian-Kanals = Höchster Preis - niedrigerer Preis

Dabei werden die Höchst- und die Mindestpreise innerhalb einer bestimmten Periode n berechnet. Diese Periode wird durch die length-Parameter festgelegt.

Um die Daten für die Breite des Tangxian-Kanals zu glätten, wurde der SMA-Indikator eingeführt. Dieser Indikator wurde zweimal berechnet, um die Fehler zu reduzieren.

Bei der Beurteilung des Marktrisikos bedeutet eine Breite des Dongjian-Kanals, die größer ist als der glatte gleitende Durchschnitt, dass der Markt in einen hochflüchtigen, risikoreichen Zustand eintritt. Eine Breite kleiner als diese bedeutet, dass die Marktfluktuation nachlässt und in einen niedrigen risikoreichen Zustand eintritt.

Die Strategie entscheidet über den Handel entsprechend dem Risiko: bei hohem Risiko geht man kurz, bei niedrigem Risiko geht man hoch.

Strategische Stärkenanalyse

Der größte Vorteil dieser Strategie besteht darin, das Marktrisiko anhand der Volatilität zu beurteilen und entsprechende Handelsentscheidungen zu treffen. Dadurch können unnötige Verluste verhindert und unnötige Verluste verringert werden, wenn der Hochrisiko-Markt weiter überschritten wird oder wenn der Niedrigrisiko-Markt leer bleibt.

Außerdem kombiniert diese Strategie die Breite des Tangxian-Kanals mit einem glatten gleitenden Durchschnitt, um ein zuverlässiges Signal zu ermitteln und falsche Transaktionen durch Datenfluktuation zu vermeiden.

Insgesamt ist die Strategie in der Lage, Marktrisiken einigermaßen zu beurteilen und relativ stabile Handelsentscheidungen zu treffen.

Risikoanalyse

Das Hauptrisiko dieser Strategie besteht darin, dass die Breite des Tangxian-Kanals nicht immer das Marktrisiko genau widerspiegelt. Wenn die Breite und der Durchschnitt abweichen, kann dies zu falschen Signalen führen.

Darüber hinaus hat die Einstellung der Handelsparameter einen großen Einfluss auf die strategischen Gewinne. Wenn die Parameter falsch eingestellt werden, erhöht sich auch die Gefahr von Verlusten.

Schließlich kann die Wirkung des Dongjian-Kanalbreitenindikators unter stark schwankenden Marktbedingungen abgeschnitten werden, wodurch ein Strategie-Signal verzögert wird. In diesem Fall ist eine manuelle Intervention erforderlich, um die Strategie auszusetzen und unnötige Verluste zu vermeiden.

Optimierungsrichtung

Die Strategie kann in folgenden Bereichen optimiert werden:

Die Optimierung der Kennziffer für die Durchgangsbreite von Dongjian. Die Parameter für verschiedene Perioden können getestet werden, um die optimale Kombination von Parametern zu finden.

Zusätzliche Zusatzkennzahlen bestätigen die Signalgenauigkeit durch die Kombination von Indikatoren wie Schwankungen und Transaktionen.

Eine angemessene Stop-Loss-Strategie kann die Größe der einzelnen Verluste erheblich reduzieren und die Gesamtergebnisse erheblich verbessern.

Optimierung der Anpassung der Parameter. Die Anpassung der Handelsparameter an die Veränderungen des Marktes in Echtzeit wird ermöglicht, um besser an den Markt anzupassen.

Algorithmische Handelsoptimierung. Die Einführung von algorithmischen Handelstechnologien wie maschinellem Lernen macht die Strategie intelligenter und vorausschauender.

Zusammenfassen

Die Strategie von Dongxian Channel Width Trading Strategy ist die beste Strategie, um Risiken effektiv zu kontrollieren und Rückzahlungen in einem risikoreichen Markt zu vermeiden. Die Strategie kann in mehreren Dimensionen optimiert werden, um schließlich einen stabilen Gewinn zu erzielen.

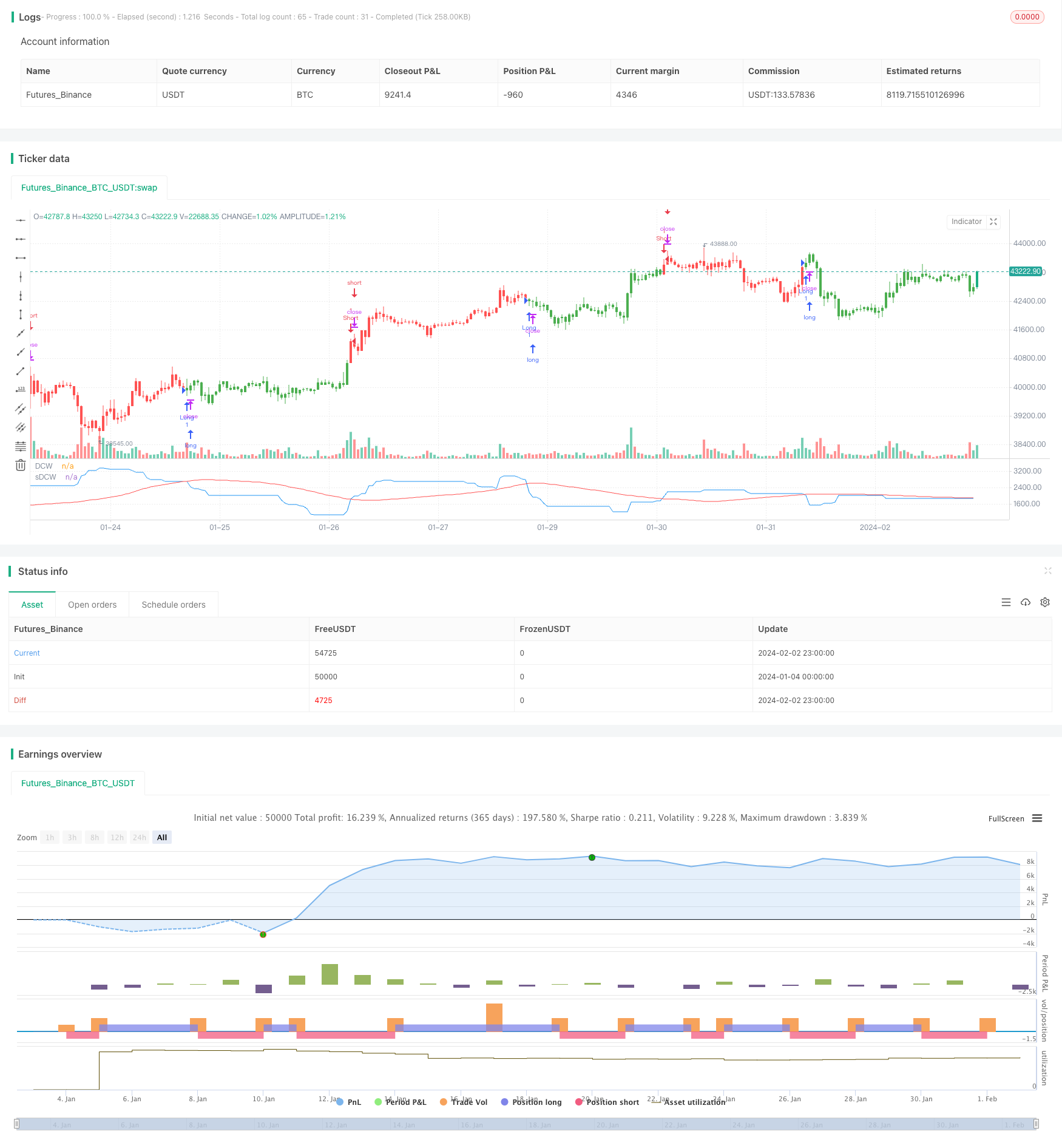

/*backtest

start: 2024-01-04 00:00:00

end: 2024-02-03 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 12/02/2018

// The Donchian Channel was developed by Richard Donchian and it could be compared

// to the Bollinger Bands. When it comes to volatility analysis, the Donchian Channel

// Width was created in the same way as the Bollinger Bandwidth technical indicator was.

//

// As was mentioned above the Donchian Channel Width is used in technical analysis to measure

// volatility. Volatility is one of the most important parameters in technical analysis.

// A price trend is not just about a price change. It is also about volume traded during this

// price change and volatility of a this price change. When a technical analyst focuses his/her

// attention solely on price analysis by ignoring volume and volatility, he/she only sees a part

// of a complete picture only. This could lead to a situation when a trader may miss something and

// lose money. Lets take a look at a simple example how volatility may help a trader:

//

// Most of the price based technical indicators are lagging indicators.

// When price moves on low volatility, it takes time for a price trend to change its direction and

// it could be ok to have some lag in an indicator.

// When price moves on high volatility, a price trend changes its direction faster and stronger.

// An indicator's lag acceptable under low volatility could be financially suicidal now - Buy/Sell signals could be generated when it is already too late.

//

// Another use of volatility - very popular one - it is to adapt a stop loss strategy to it:

// Smaller stop-loss recommended in low volatility periods. If it is not done, a stop-loss could

// be generated when it is too late.

// Bigger stop-loss recommended in high volatility periods. If it is not done, a stop-loss could

// be triggered too often and you may miss good trades.

//

//You can change long to short in the Input Settings

//WARNING:

//- For purpose educate only

//- This script to change bars colors.

////////////////////////////////////////////////////////////

strategy(title="Donchian Channel Width Strategy")

length = input(50, minval=1)

smoothe = input(50, minval=1)

reverse = input(false, title="Trade reverse")

xUpper = highest(high, length)

xLower = lowest(low, length)

xDonchianWidth = xUpper - xLower

xSmoothed = sma(xDonchianWidth, smoothe)

pos = iff(xDonchianWidth > xSmoothed, -1,

iff(xDonchianWidth < xSmoothed, 1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

barcolor(possig == -1 ? red: possig == 1 ? green : blue )

plot(xDonchianWidth, color=blue, title="DCW")

plot(xSmoothed, color=red, title="sDCW")