Verbesserte RSI-Durchbruchsstrategie mit Stop-Loss und Take-Profit

Überblick

Der RSI-Breakout ist eine Trend-Tracking-Strategie, bei der ein relativ starker (oder schwacher) RSI-Indikator verwendet wird, um den Zeitpunkt des Eintritts und des Ausstiegs zu bestimmen. Auf der Basis der Basis-RSI-Strategie werden die Stop-Loss- und Stop-Stop-Karten hinzugefügt, um das Risiko zu verwalten.

Wenn der RSI 70 (überkaufen) überschreitet, wird die Strategie ausgeführt. Wenn der RSI 30 (überverkaufen) überschreitet, wird die Strategie ausgeführt.

Funktionsweise

Der Kernmechanismus der Strategie beruht darauf, dass der RSI durch seine Überkauf- (default 70) oder Überverkauf- (default 30) Eingänge auslöst.

Wenn der RSI 70 überschreitet, bedeutet dies, dass die Vermögenswerte überkauft sind und sich möglicherweise umkehren.

Wenn der RSI unter 30 fällt, bedeutet dies, dass das Asset überverkauft ist und möglicherweise rückläufig ist.

Dies erlaubt der Strategie, von einer Umkehrung des RSI-Extreme zu profitieren.

Die wichtigsten Verbesserungen sind die Erhöhung des Risikomanagements durch Stop-Loss- und Stop-Out-Briefe.

Nach dem Eintritt wird ein Stop-Loss- und Stop-Off-Prozentsatz über und unter dem Einstiegspreis festgelegt (default 2% Stop-Loss, 10% Stop-Off). Dadurch wird ein fester Risiko-Rendite-Verhältnis für jeden Handel festgelegt.

Wenn die Position positiv ist, wird der Stop-Limit-Option bei Gewinn ausgeglichen. Wenn die Position negativ ist, wird der Stop-Loss-Option einen kleinen Verlust verursacht. Dies maximiert den Gewinn der gewinnbringenden Position und minimiert den Verlust der verlustbringenden Position.

Vorteile

- Kaufen Sie die niedrigsten Punkte und verkaufen Sie die höchsten.

- Stop-Loss ist größer als Stop-Loss, was zu einer asymmetrischen Risiko-Rendite führt

- Stop-Loss minimiert Verluste bei falscher Richtung

- Die Konzepte sind einfach zu verstehen und umzusetzen.

- Das Risiko-Management-Vorteil im Vergleich zur Basis-RSI-Strategie

Die Gefahr

- Wenn der RSI mehrmals auf und ab kreuzt, kann es zu einem Fehlsignal kommen.

- Die Stop-Loss-Position kann weiter optimiert werden

- Die Bremsstärke muss für bessere Leistung angepasst werden.

- Bestes Ergebnis bei Trendbewegungen, geringeres bei Zwischenbewegungen

Optimierungsrichtung

Einige Ideen, wie die Strategie weiter verbessert werden kann:

- Zusätzliche Filter, wie z.B. Preis-Breakthroughs, vor dem Eintritt hinzuzufügen

- Verfolgung von Stop-Losses, um mehr Gewinne zu erzielen

- Erweiterung der Zielvorgaben für die Erhöhung des Gewinnpotenzials

- Optimierung des RSI für jeden Markt

- Die Stop-Loss-Spanne wird entsprechend der ATR eingestellt, um den Marktschwankungen gerecht zu werden.

Zusammenfassen

Die verbesserte RSI-Breakthrough-Strategie bringt einige positive Faktoren zusammen, die den RSI verwenden, um potenzielle Wendepunkte zu identifizieren, die Richtung der Dynamik zu bestimmen, eine asymmetrische Risiko-Rendite zu erzielen, indem die Stop-Loss-Reihe größer ist als die Stop-Loss-Reihe, und das Risiko durch die Ausstiegs-Billings zu verringern.

Durch die Kombination dieser Faktoren soll das Risiko minimiert werden, um die Gewinne pro Handel zu maximieren. Eine angemessene Optimierung der Positionsgröße kann es ermöglichen, in verschiedenen Marktumgebungen stabil zu funktionieren. Das integrierte Risikokontrollsystem macht es vorteilhafter als die grundlegende RSI-Strategie.

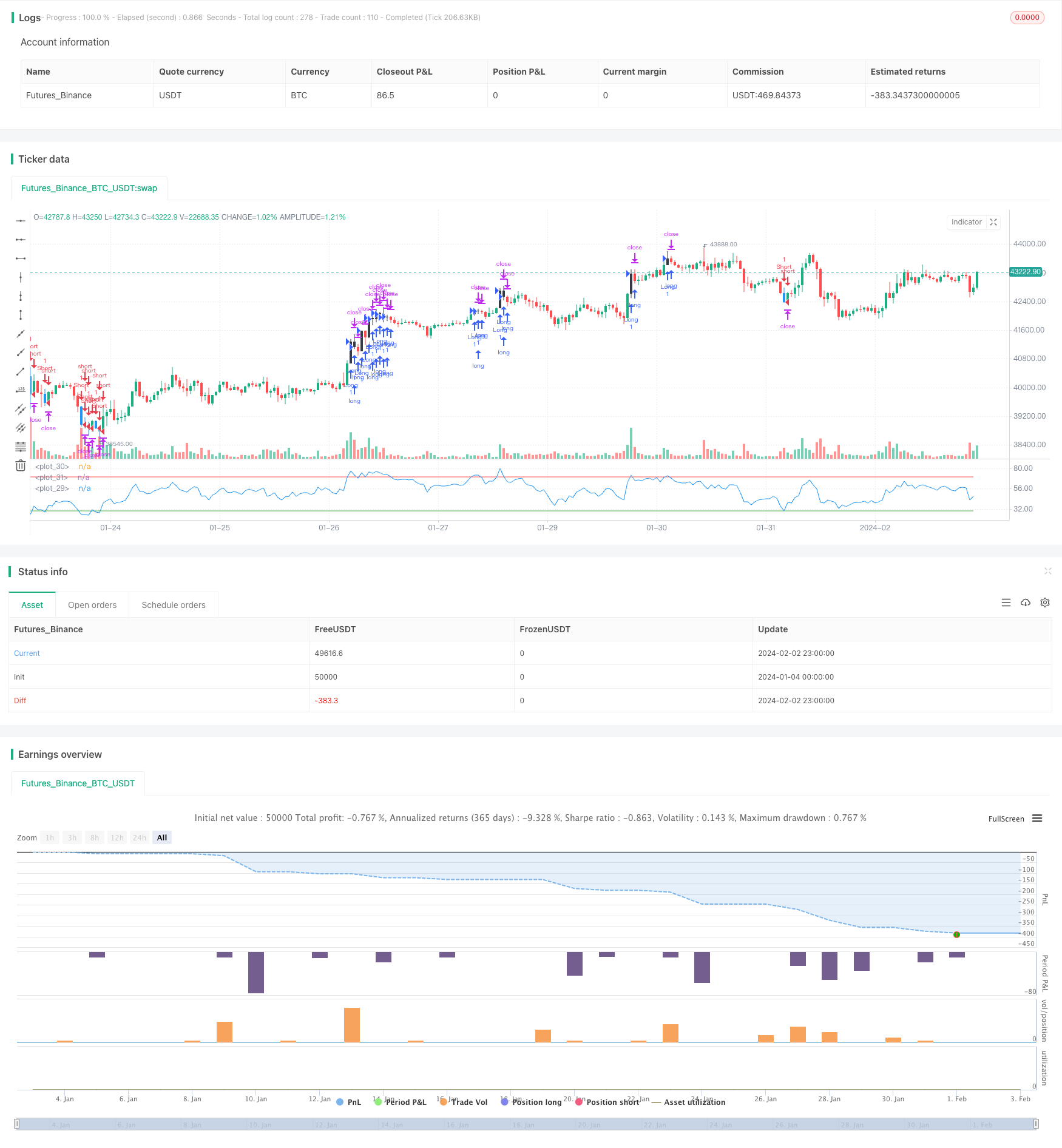

/*backtest

start: 2024-01-04 00:00:00

end: 2024-02-03 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// @version=4

// Improved RSI Simple Strategy

// Added Risk Management System: SL & TP

// © Bitduke

// All scripts: https://www.tradingview.com/u/Bitduke/#published-scripts

strategy("Simple RSI Buy/Sell at a level", shorttitle="Simple RSI Strategy (SL/TP)", overlay=false )

overbought = input(70, title="overbought value")

oversold = input(30, title="oversold value")

lenght = 14

rsi = rsi(close, lenght)

myrsi = rsi > overbought

myrsi2 = rsi < oversold

barcolor(myrsi ? color.black : na)

barcolor(myrsi2 ? color.blue : na)

// Risk Management Sysyem

convert_percent_to_points(percent) =>

strategy.position_size != 0 ? round(percent / 100 * strategy.position_avg_price / syminfo.mintick) : float(na)

setup_percent(percent) =>

convert_percent_to_points(percent)

STOP_LOSS = 2

TAKE_PROFIT = 10

plot(rsi)

plot(overbought, color = color.red)

plot(oversold, color = color.green)

//STRATEGY

if (myrsi)

strategy.entry("Long", strategy.long)

if (myrsi2)

strategy.entry("Short", strategy.short)

strategy.exit("Exit", qty_percent = 100, profit = setup_percent(STOP_LOSS), loss = setup_percent(TAKE_PROFIT))