Dynamische RSI-Indikator-Handelsstrategie

Überblick

Diese Strategie erstellt eine Handelsstrategie, indem sie den RSI berechnet und einen Überkauf-Überverkauf-Bereich festlegt, der in Kombination mit einem dynamischen Stop-Loss und einem Zielgewinn aussteigt. Wenn der RSI den Überverkauf-Bereich überschreitet, macht er eine Leerstellung, wenn er den Überverkauf-Bereich überschreitet, macht er einen Plus, während er den Tracking-Stop-Loss und den Zielgewinn festlegt, um eine Position zu verlassen.

Strategieprinzip

Die RSI-Länge in dieser Strategie beträgt 14. Wenn der RSI über 70 fällt, wird der Markt als überkauft angesehen, und wenn der RSI unter 30 fällt, wird der Markt als überverkauft angesehen, und das ist ein Plus.

Die Strategie nutzt außerdem einen dynamischen Stop-Loss-Mechanismus. Wenn Sie mehrere Positionen halten, verfolgen Sie den Stop-Loss-Preis als 97% des Schlusskurses. Wenn Sie eine leere Position halten, verfolgen Sie den Stop-Loss-Preis als 103% des Schlusskurses.

Schließlich verwendet die Strategie auch die Zielgewinn-Mechanik. Wenn die Gewinne bei der Positionshaltung 20% erreichen, werden die Positionen beendet. Dies kann einen Teil der Gewinne sperren, um eine Gewinnrückgabe zu vermeiden.

Analyse der Stärken

Diese Strategie hat folgende Vorteile:

- Der RSI-Indikator kann als Überkauf- und Überverkaufskennzeichen verwendet werden, um die Wendepunkte des Marktes rechtzeitig zu erfassen.

- Dynamische Verlustverfolgung zur wirksamen Risikokontrolle

- Setzen Sie Zielgewinnniveaus, um einen Teil des Gewinns zu sperren

- Strategie ist klar und verständlich, weniger Parameter, einfacher Betrieb auf der Festplatte

- Optimierung von Parametern wie RSI-Länge, Überkauf-Überverkauf-Level und Stop-Loss-Margin

Risikoanalyse

Es gibt einige Risiken, die mit dieser Strategie verbunden sind:

- Wahrscheinlichkeit, dass der RSI falsche Signale gibt, was zu unnötigen Verlusten führt

- Die Wahrscheinlichkeit, dass die Schadensbegrenzung durchbrochen wird, erhöht die Schäden.

- Zielgewinn zu niedrig gesetzt und nicht genügend Gewinne bei der Haltbarmachung

Diese Risiken können durch Optimierung der RSI-Parameter, Anpassung der Stop-Loss-Marge und angemessener Lockerung der Zielgewinn-Anforderungen bewältigt werden.

Optimierungsrichtung

Diese Strategie kann in folgenden Richtungen optimiert werden:

- Optimierung der RSI-Indikatorparameter, Anpassung der Überkauf- und Überverkaufskriterien und Verringerung der Wahrscheinlichkeit von Falschsignalen

- Hinzufügen von Filtern für andere Indikatoren, um zu verhindern, dass der RSI einmalig falsche Signale verursacht

- Dynamische Optimierung des Zielprofits, so dass die Strategie flexibel an die Marktlage angepasst werden kann

- In Kombination mit den Volumenindikatoren verhindern Sie falsche Durchbrüche bei niedrigen Mengen

- Erweiterung der Algorithmen und automatische Optimierung der Parameter

Zusammenfassen

Die Strategie hat eine klare Gesamtkonzeption, die Überkauf und Überverkauf anhand des RSI-Wertindikators beurteilt und mit dynamischen Stop-Losses und Zielgewinn-Exits verbunden ist. Die Vorteile sind leicht zu verstehen, zu implementieren, Risiken zu kontrollieren und skalierbar zu sein. Der nächste Schritt kann optimiert werden, um die Strategie intelligenter zu machen, indem die Signalqualität und die dynamischen Anpassungsparameter verbessert werden.

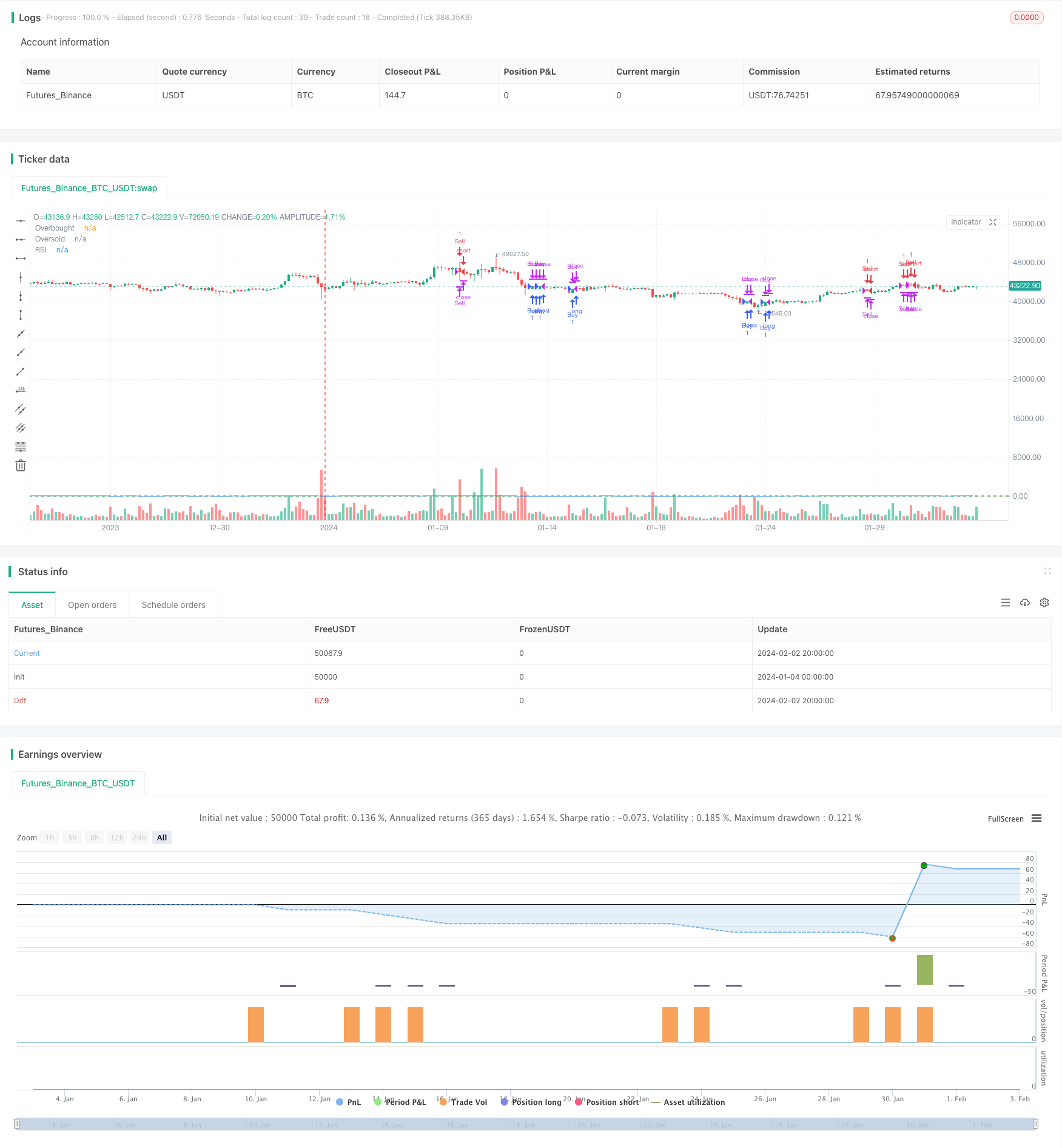

/*backtest

start: 2024-01-04 00:00:00

end: 2024-02-03 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Modified RSI-Based Trading Strategy", overlay=true)

// RSI settings

rsiLength = input(14, title="RSI Length")

overboughtLevel = 70

oversoldLevel = 30

// User-defined parameters

trailingStopPercentage = input(3, title="Trailing Stop Percentage (%)")

profitTargetPercentage = input(20, title="Profit Target Percentage (%)")

rsiValue = ta.rsi(close, rsiLength)

var float trailingStopLevel = na

var float profitTargetLevel = na

// Entry criteria

enterLong = ta.crossover(rsiValue, oversoldLevel)

enterShort = ta.crossunder(rsiValue, overboughtLevel)

// Exit criteria

exitLong = ta.crossover(rsiValue, overboughtLevel)

exitShort = ta.crossunder(rsiValue, oversoldLevel)

// Trailing stop calculation

if (strategy.position_size > 0)

trailingStopLevel := close * (1 - trailingStopPercentage / 100)

if (strategy.position_size < 0)

trailingStopLevel := close * (1 + trailingStopPercentage / 100)

// Execute the strategy

if (enterLong)

strategy.entry("Buy", strategy.long)

if (exitLong or ta.crossover(close, trailingStopLevel) or ta.change(close) > profitTargetPercentage / 100)

strategy.close("Buy")

if (enterShort)

strategy.entry("Sell", strategy.short)

if (exitShort or ta.crossunder(close, trailingStopLevel) or ta.change(close) < -profitTargetPercentage / 100)

strategy.close("Sell")

// Plot RSI and overbought/oversold levels

plot(rsiValue, title="RSI", color=color.blue)

hline(overboughtLevel, "Overbought", color=color.red, linestyle=hline.style_dashed)

hline(oversoldLevel, "Oversold", color=color.green, linestyle=hline.style_dashed)