Basierend auf der gleitenden Durchschnitt- und RSI-Crossover-Strategie

Überblick

Die Moving Average and RSI Crossover Strategy ist eine quantitative Trading-Strategie, bei der der Moving Average mit einem relativ schwachen Index (RSI) kombiniert wird. Die Strategie erzeugt ein Handelssignal durch die Berechnung der Kreuzung des schnellen Moving Average (z. B. des 10-Tage-Mittels) und des langsamen Moving Average (z. B. des 50-Tage-Mittels) sowie des Überkaufs und Überverkaufs des RSI-Indikators.

Strategieprinzip

Die Kernidee der Strategie besteht darin, die Käufer und Verkäufer des Marktes in Kombination mit Trend-Tracking und Überkauf-Überverkauf-Indikatoren zu erfassen. Die obere und untere Kreuzung einer beweglichen Durchschnittslinie spiegelt die Veränderung der kurz- und langfristigen Trends wider. Der RSI-Indikator beurteilt, ob der Markt überkauft oder überverkauft ist. Die Strategie erzeugt ein Handelssignal durch die Berechnung der Kreuzung der beiden Durchschnittslinien und der Werte des RSI.

Konkret zeigt der Über- und Untergang der schnellen Durchschnittslinie die Richtung der Veränderung des kurzfristigen Trends an. Wenn die kurzfristige Durchschnittslinie über die langfristige Durchschnittslinie fällt, wird die kurzfristige Tendenz in einen Aufwärtstrend umgewandelt. Wenn die kurzfristige Durchschnittslinie unter der langfristigen Durchschnittslinie fällt, wird die kurzfristige Tendenz in einen Abwärtstrend umgewandelt. Der RSI beurteilt, ob der Markt derzeit überkauft oder überverkauft ist.

Die Strategie kombiniert die Signale der beiden Indikatoren, indem sie die langsame Durchschnittslinie auf der schnellen Durchschnittslinie durchbricht, während der RSI unter der Überverkaufsgrenze ein Kaufsignal erzeugt, da die kurzfristigen und langfristigen Trends zu diesem Zeitpunkt in den Bissen umgewandelt werden, und ein niedriger RSI zeigt an, dass der Markt derzeit im Überverkauf ist, eine Gelegenheit, eine Bissposition zu errichten. Im Gegensatz dazu erzeugt der RSI einen Verkaufsignal, wenn die schnelle Durchschnittslinie die langsame Durchschnittslinie unterbricht und der RSI über der Überkaufsgrenze liegt, da beide Trends nach unten umgewandelt werden, und ein hoher RSI zeigt an, dass der Markt möglicherweise Bubble ist, eine Gelegenheit, eine Bissposition zu halten.

Durch die Kombination von Trendanalyse und Überkauf-Überverkauf-Urteilen kann die Strategie Handelssignale in der Nähe von Marktwendepunkten erzeugen, um bessere Gewinne auf kurzen Linien zu erzielen.

Analyse der Stärken

Der größte Vorteil dieser Strategie besteht darin, dass man die beiden Dimensionen Trend und Überkauf-Überverkauf gleichzeitig kombinieren kann, um die Marktlage zu beurteilen und wichtige Handelschancen zu vermeiden.

Zunächst einmal kann die Gold- und Goldforke mit einer beweglichen Durchschnittslinie die Trendbeziehungen zwischen kurz- und langfristigen Trends klarer bestimmen. Die Kreuzung kann die Marktwendepunkte genauer erfassen und somit ein zeitgerechteres Handelssignal erzeugen als die Verwendung einer einzigen langfristigen Durchschnittslinie.

Zweitens kann der RSI-Indikator über den Überkauf und Überverkauf entscheiden, um falsche Durchbrüche zu filtern. In der Praxis können Kurse kurzfristig steigen oder fallen, aber dies bedeutet keine echte Trendwende. Der RSI-Indikator kann entscheiden, ob diese kurzfristigen Verhaltensweisen normal oder außergewöhnlich sind.

Schließlich gibt es kein Problem mit unwirksamen Geschäften, da die Strategie nur in der Nähe von Trendwendepunkten Signale erzeugt. Im Allgemeinen ist die Quantifizierungsstrategie leicht zu wiederholten Positionen und Verlusten bei der regionalen Bilanzierung. Die Strategie tritt jedoch nur an bestimmten Kauf- und Verkaufspunkten ein und reduziert unnötige Transaktionen.

Insgesamt kombiniert die Mean Line-RSI-Cross-Strategie die beiden Dimensionen von Trend-Tracking und Überkauf-Überverkauf-Beurteilungen. Die Handelssignale sind genauer und zuverlässiger und sind eine quantitative Strategie, die für den Short Line-Betrieb geeignet ist.

Risikoanalyse

Obwohl es viele Vorteile gibt, gibt es einige Risiken, auf die man achten muss.

Das erste ist das Whipsaw-Risiko, bei dem es eine hohe Wahrscheinlichkeit gibt, dass ein starker Preiswechsel einen Stop-Loss auslöst. Diese Strategie gilt hauptsächlich für den Short-Line-Handel, bei dem die Positionsdauer nicht zu lang ist.

Zweitens ist die Handelsfrequenz sehr hoch, wenn eine kleine periodische Durchschnittslinie verwendet wird. Dies ist eine große Prüfung für die Transaktionskosten und die psychologische Kontrolle. Zu häufige Transaktionen sind nicht nur aufwändig, sondern auch anfällig für Verluste durch Handlungsfehler.

Schließlich muss die Einstellung der Strategie-Parameter optimal optimiert und verifiziert werden. Wenn die Parameter falsch eingestellt werden, wie z. B. bei unvernünftigen Überkauf-Überverkauf-Schwellen, kann dies zu einer Fehleinschätzung des Handelssignals führen. Dies erfordert eine ausreichende Rückmessung und Simulationsprüfung.

Diese Risiken können durch Anpassung der Zyklusparameter, Optimierung der Stop-Loss-Strategie und strikter Einhaltung der Prinzipien der psychologischen Kontrolle kontrolliert und vermieden werden. Die Strategie muss jedoch umfassend überprüft werden, um ihre Stabilität und Profitabilität zu gewährleisten.

Optimierungsrichtung

Die Strategie bietet Raum für weitere Optimierungen, insbesondere in folgenden Bereichen:

Erstens können adaptive Moving Averages oder Triple Index Moving Averages eingeführt werden, die ein Gleichgewichtssystem für die neuesten Preisänderungen empfindlicher machen und ein zeitgerechteres Handelssignal erzeugen. Dies kann die Aktualität der Strategie verbessern.

Zweitens kann die Stop-Position in Kombination mit Volatilitätsindikatoren wie ATR dynamisch angepasst werden, um die Wahrscheinlichkeit zu verringern, dass die Whipsaw gestoppt wird. Dies kann das Risiko der Strategie kontrollieren.

Drittens können die optimalen Parameter des RSI in verschiedenen Marktphasen untersucht werden (Breakthroughs, Rezessionen usw.), so dass Überkauf-Überverkauf-Urteile besser an die aktuelle Marktumgebung angepasst sind. Dies kann die Anpassungsfähigkeit der Strategie verbessern.

Viertens können Strategies mit Technologien wie Machine Learning kombiniert werden, um Strategie-Signale zu filtern, Fehler zu entfernen und Strategien intelligenter zu machen. Dies kann die Genauigkeit der Strategie verbessern.

Durch die Optimierung der oben genannten Punkte können die Erträge der Strategie erhöht werden, während die potenziellen Risiken kontrolliert werden können.

Zusammenfassen

Die Mean Line-RSI-Kreuzung ist eine typische Short Line-Strategie, bei der Trends und Kennzahlen miteinander kombiniert werden. Sie erfasst die Wende des Marktes an den Schlüsselfunktionen, um bessere Short Line-Handelsmöglichkeiten zu erfassen. Die RSI-Anzeige filtert auch falsche Signale effektiv. Die Strategie ist einfach zu bedienen, logisch klar und ist eine gute Wahl für einen quantitativen Einstieg.

Es besteht jedoch auch das Risiko, dass die Strategie mit einer gewissen Wahrscheinlichkeit eingestellt wird und die hohe Handelsfrequenz zu erhöhten Kosten führt. Dies muss durch Parameteranpassung, Stop-Loss-Optimierung und Mentalitätskontrolle vermieden werden. Die Leistung der Strategie kann weiter verbessert werden, wenn die Optimierung fortgesetzt wird, indem Mechanismen wie Adaptive Equalization, Risikoindikatorkontrolle und intelligente Filter eingeführt werden.

Insgesamt ist die Quotient- und RSI-Cross-Strategie eine Kombination aus Trend- und Indikator-Gleichgewichts-Gedanken, die sowohl leicht zu handhaben als auch gut skalierbar ist. Es ist eine empfehlenswerte quantitative Einstiegsstrategie.

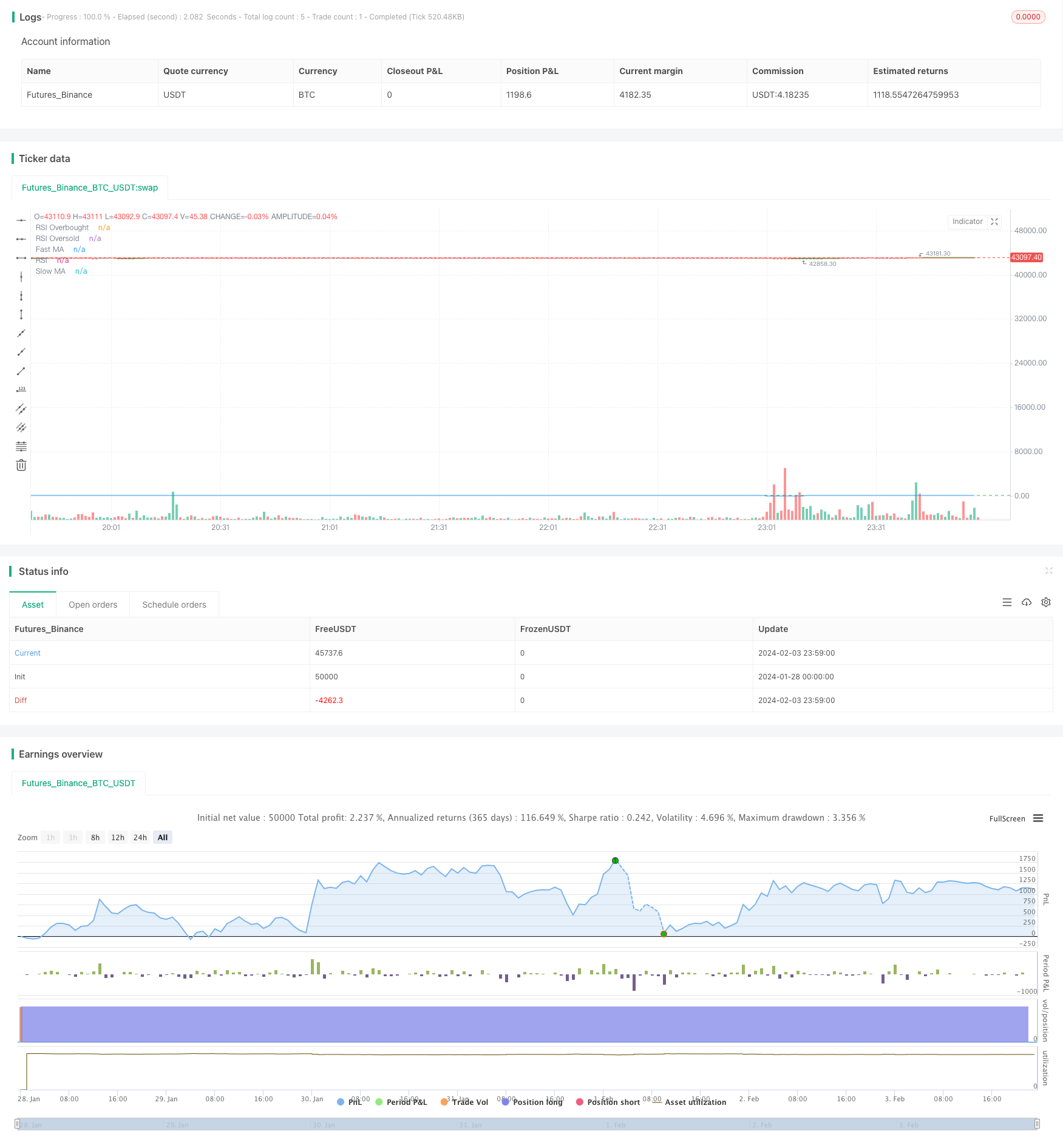

/*backtest

start: 2024-01-28 00:00:00

end: 2024-02-04 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("MA and RSI Crossover Strategy", shorttitle="MA_RSI_Strategy", overlay=true)

// 输入参数

fastLength = input(10, title="Fast MA Length")

slowLength = input(50, title="Slow MA Length")

rsiLength = input(14, title="RSI Length")

rsiOverbought = input(70, title="RSI Overbought Level")

rsiOversold = input(50, title="RSI Oversold Level")

// 计算移动平均线

fastMA = ta.sma(close, fastLength)

slowMA = ta.sma(close, slowLength)

// 计算相对强弱指数

rsiValue = ta.rsi(close, rsiLength)

// 定义买卖信号

buySignal = ta.crossover(fastMA, slowMA) and rsiValue < rsiOversold

sellSignal = ta.crossunder(fastMA, slowMA) and rsiValue > rsiOverbought

// 策略逻辑

strategy.entry("Buy", strategy.long, when=buySignal)

strategy.close("Buy", when=sellSignal)

// 绘制移动平均线

plot(fastMA, color=color.green, title="Fast MA")

plot(slowMA, color=color.red, title="Slow MA")

// 绘制RSI

hline(rsiOverbought, "RSI Overbought", color=color.red)

hline(rsiOversold, "RSI Oversold", color=color.green)

plot(rsiValue, color=color.blue, title="RSI")

// 在买入信号处标记买入点

plotshape(series=buySignal, title="Buy Signal", color=color.green, style=shape.triangleup, location=location.belowbar, size=size.huge)