Double Inversion Momentum Index Strategie

Überblick

Die Doppel-Rolling-Index-Strategie ist eine Kombinationsstrategie, die die 123-Rolling-Strategie und die Relative-Rolling-Index-Strategie (RMI) kombiniert. Sie zielt darauf ab, die Genauigkeit von Handelsentscheidungen durch die Nutzung von Doppelsignalen zu verbessern.

Strategieprinzip

Die Strategie besteht aus zwei Teilen:

123 Umkehrung

- Wenn der Schlusskurs gestern niedriger war als am Vortag, wenn der Schlusskurs heute höher war als am Vortag und wenn die Slow K-Linie am 9. unter 50 war, dann machen Sie mehr.

- Wenn der Schlusskurs gestern höher war als am Vortag, der Schlusskurs heute niedriger ist als am Vortag und die Fast K-Linie am 9. über 50 liegt, machen Sie einen Leerlauf

Relative Dynamik-Index (RMI) -Strategie

- Der RMI ist eine Variante des RSI, der auf der Basis des RSI einen Momentumfaktor hinzufügt. Es wird berechnet mit der Formel: RMI = (SMA der oberen Bewegung) / (SMA der unteren Bewegung) * 100

- Wenn der RMI unter der Überkauflinie liegt, überkaufen; wenn der RMI über der Überverkauflinie liegt, schließen

Diese Kombinationsstrategie erzeugt nur dann ein Handelssignal, wenn 123 umgedreht wird und das RMI-Doppelsignal synchronisiert wird. Dies verringert effektiv die Chance auf einen falschen Handel.

Strategische Stärkenanalyse

Diese Strategie hat folgende Vorteile:

- Kombination von Doppelmessgeräten zur Verbesserung der Signalgenauigkeit

- Die Strategie der Umkehrung ist für Erdbeben geeignet.

- RMI-Indikatoren sind empfindlich und erkennen Wendepunkte bei starken Trends

Strategische Risikoanalyse

Die Strategie birgt auch einige Risiken:

- Doppelte Filter verpassen einige Handelschancen

- Rückwärtssignale können Fehleinschätzungen verursachen

- RMI-Parameter sind falsch eingestellt und beeinflussen die Ergebnisse

Diese Risiken können durch Anpassung der Parameterkombinationen und Optimierung der Berechnung der Indikatoren verringert werden.

Richtung der Strategieoptimierung

Die Strategie kann auch in folgenden Bereichen optimiert werden:

- Verschiedene Parameterkombinationen testen, um die besten zu finden

- Versuchen Sie mit verschiedenen Kombinationen von Reversal Indicators, wie KDJ, MACD, etc.

- Anpassung der RMI-Formel, um sie empfindlicher zu machen

- Ein zusätzlicher Stop-Loss-Mechanismus, um einzelne Verluste zu kontrollieren

- Vermeiden Sie Falschsignale in Kombination mit Volumen

Zusammenfassen

Die Doppel-Return-Menge-Index-Strategie kann die Genauigkeit von Handelsentscheidungen durch Doppel-Signal-Filterung und Parameter-Optimierung effektiv verbessern und die Wahrscheinlichkeit von Fehlsignalen verringern. Sie ist für die Erschütterung der Situation geeignet und kann Reverschancen ausnutzen. Die Strategie kann die Effektivität und das Laps-Risiko durch die Anpassung der Parameter und die Optimierung der Kennzahlen weiter verbessern.

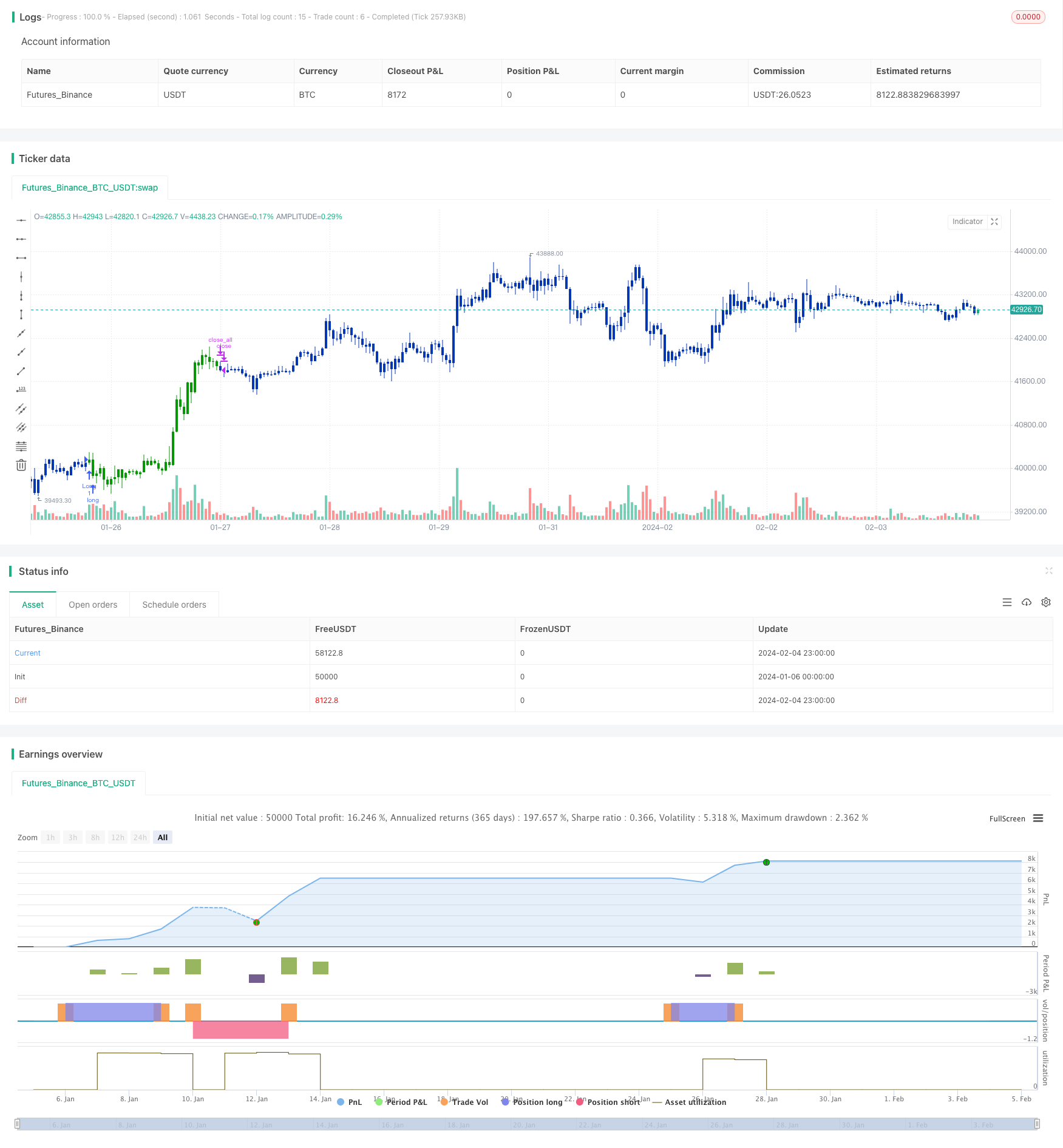

/*backtest

start: 2024-01-06 00:00:00

end: 2024-02-05 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 07/06/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// The Relative Momentum Index (RMI) was developed by Roger Altman. Impressed

// with the Relative Strength Index's sensitivity to the number of look-back

// periods, yet frustrated with it's inconsistent oscillation between defined

// overbought and oversold levels, Mr. Altman added a momentum component to the RSI.

// As mentioned, the RMI is a variation of the RSI indicator. Instead of counting

// up and down days from close to close as the RSI does, the RMI counts up and down

// days from the close relative to the close x-days ago where x is not necessarily

// 1 as required by the RSI). So as the name of the indicator reflects, "momentum" is

// substituted for "strength".

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

RMI(Length,BuyZone, SellZone) =>

pos = 0.0

xMU = 0.0

xMD = 0.0

xPrice = close

xMom = xPrice - xPrice[Length]

xMU := iff(xMom >= 0, nz(xMU[1], 1) - (nz(xMU[1],1) / Length) + xMom, nz(xMU[1], 1))

xMD := iff(xMom <= 0, nz(xMD[1], 1) - (nz(xMD[1],1) / Length) + abs(xMom), nz(xMD[1], 0))

RM = xMU / xMD

nRes = 100 * (RM / (1+RM))

pos:= iff(nRes < BuyZone, 1,

iff(nRes > SellZone, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Relative Momentum Index", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- Relative Momentum Index ----")

LengthRMI = input(20, minval=1)

BuyZone = input(40, minval=1)

SellZone = input(70, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posRMI = RMI(LengthRMI,BuyZone, SellZone)

pos = iff(posReversal123 == 1 and posRMI == 1 , 1,

iff(posReversal123 == -1 and posRMI == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )