Momentum Average Crossover-Optimierungsstrategie

Überblick

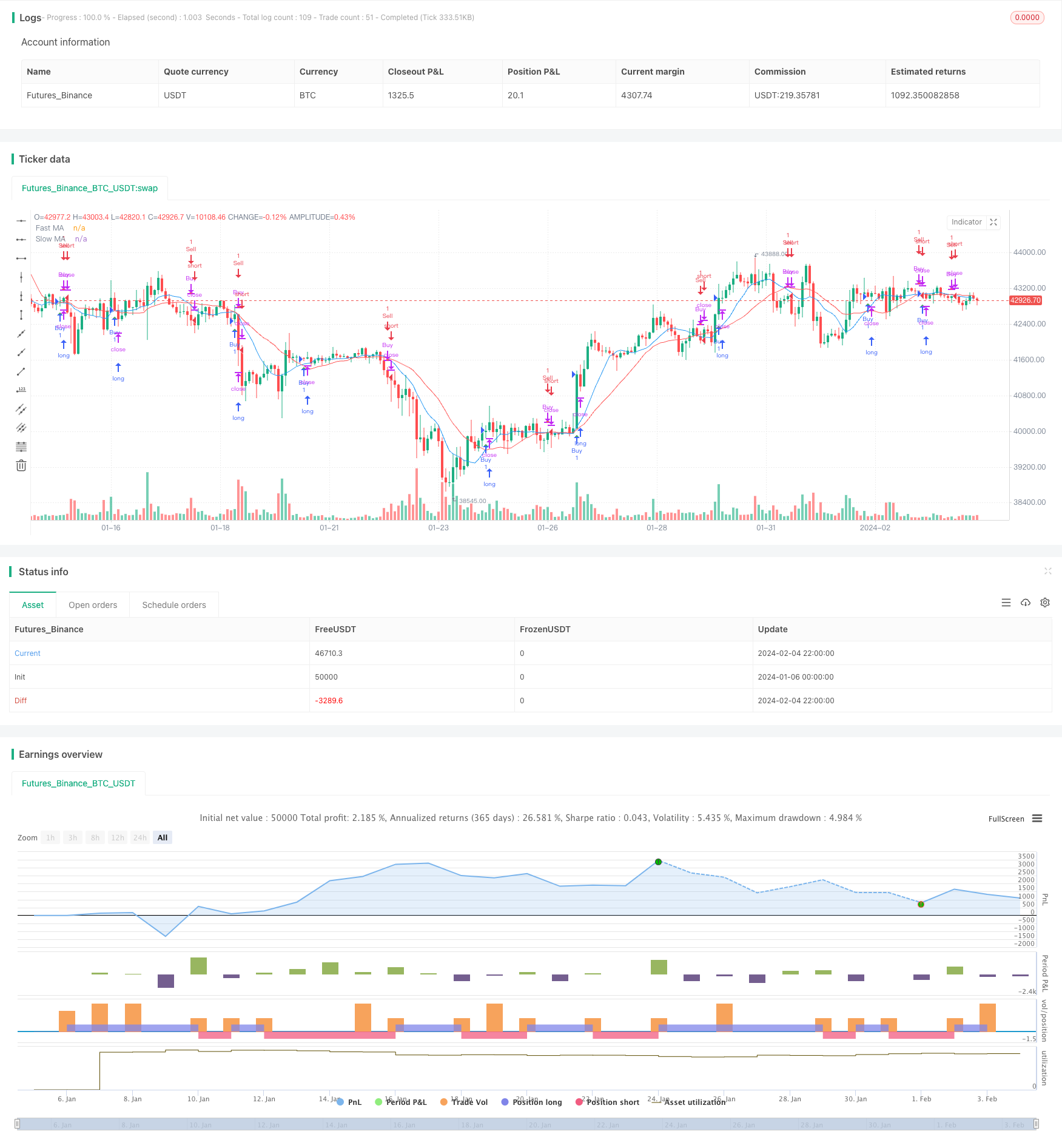

Die Strategie nutzt die Kreuzung von schnellen und langsamen Moving Averages als Kauf- und Verkaufssignale und kombiniert mit der dynamischen Kontrolle der Positionsgröße, um Risikomanagement zu erreichen. Im Vergleich zu herkömmlichen Moving Average-Kreuzungsstrategien wird die Strategie in mehreren Richtungen optimiert und bietet eine fortschrittlichere und zuverlässigere quantitative Handelslösung.

Strategieprinzip

Das Kernsignal dieser Strategie stammt aus der Kreuzung zweier Moving Averages: einem kurzfristigen schnellen Moving Average und einem langfristigen langsamen Moving Average. Insbesondere wird ein Kaufsignal erzeugt, wenn der schnelle Moving Average den langsamen Moving Average von unten durchquert; ein Verkaufsignal wird erzeugt, wenn der schnelle Moving Average den langsamen Moving Average von oben nach unten durchbricht.

Der Moving Average ist ein Trend-Tracking-Indikator, der die Preisdaten effektiv ausgleicht und die Wendepunkte der Preistrends identifiziert. Der schnelle Moving Average ist empfindlicher auf Preisänderungen und kann kurzfristige Trends rechtzeitig erfassen. Der langsame Moving Average reagiert langsamer auf Preisbewegungen und spiegelt mittelfristige Trends wider. Die Kreuzung der beiden Durchschnittswerte ist ein wirksames Signal, um eine Trendwende zu beurteilen.

Wenn ein schneller gleitender Durchschnitt über der Kurzbewegung liegt, bedeutet dies, dass der kurzfristige Preis in die Höhe umgedreht ist und die mittelfristigen Preise in die Höhe treibt, was zu einem Nachtriebssignal gehört. Wenn ein schneller gleitender Durchschnitt unter der Kurzbewegung liegt, bedeutet dies, dass der kurzfristige Preis zu sinken beginnt, und der mittelfristige Preis wird nach unten gehen, was zu einem Nachtriebssignal gehört.

Ein weiteres Highlight dieser Strategie ist das Risikomanagement. Die Strategie erlaubt es dem Trader, einen Risikoprozentsatz pro Handel festzulegen und die Positionsgröße entsprechend dynamisch anzupassen. Die Positionsgröße pro Handel berechnet sich aus folgender Formel:

Positiongröße = (Anteil des Kontos × Risikoprozentsatz) / (Risikoprozentsatz pro Transaktion × 100)

Diese Art der dynamischen Anpassung der Positionen an die Kontofinanzierung und die Risikoverfügbarkeit ist ein großer Vorteil der Strategie, um das Handelsrisiko effektiv zu kontrollieren.

Strategische Vorteile

- Die Kombination von schnellen und langsamen Moving Averages macht die Handelssignale zuverlässiger.

- Dynamische Positionskontrolle und effektive Risikomanagement

- Intuitive Grafiken und einfache Bedienung

- Das ist eine neue Version der “Signal-Buy-Sell-Alarm-Technologie”, mit der die Aktionen zeitnah durchgeführt werden können.

- Ermöglicht die Anpassung von Parametern und erhöht die Flexibilität des Handels

Im Vergleich zur ursprünglichen Moving-Average-Crossing-Strategie wurde die Strategie in folgenden Dimensionen optimiert:

Intelligente SignalsystemeDie Strategie verwendet zwei bewegliche Durchschnitte, die schnell und langsam sind, anstelle einer einzigen Durchschnittslinie, um sowohl kurzfristige als auch mittelfristige Trends zu identifizieren. Die Kreuzung ist zuverlässiger.

Wissenschaftlichere Risikokontrollen│ die Berechnung der Positionen nach dem Konto und der Dynamik der Risikoverfügbarkeit, um sowohl Gewinne zu erzielen als auch Risiken zu kontrollieren, was den Bedürfnissen des Einsatzes entspricht;

Eine menschlichere BedienungIntuitive Signalmarkierungen, Echtzeit-Alarm-Hinweise, keine 24-Stunden-Schalter, einfacher zu bedienen.

Höhere FlexibilitätDer Benutzer kann die Strategie nach seinen persönlichen Vorlieben anpassen, indem er die Moving Average-Parameter und die Risikoseinstellungen anpasst.

Risikoanalyse

Trotz der erheblichen Verbesserungen gegenüber der ursprünglichen Moving-Average-Crossing-Strategie kann die Strategie in der Praxis mit folgenden Risiken konfrontiert sein:

Verpasste PreiswendeDer Moving Average ist ein Trend-Tracking-Indikator, der nicht empfindlich genug ist für plötzliche Preisschwankungen und möglicherweise wichtige Kauf- und Verkaufspunkte verpasst.

Nicht für die SanierungWenn der Markt in einem langen Horizontal-Sortierungs-Zustand ist, kann das Moving-Average-Signal irreführend sein, und es ist empfehlenswert, die Größe der Position zu reduzieren oder andere Arten von Strategien in Betracht zu ziehen.

Die Parameter sind falsch eingestellt.Wenn die Moving Average-Parameter falsch eingestellt sind, erzeugt dies ein falsches Signal, das durch wiederholte Tests benötigt wird, um die besten Parameter zu erhalten.

Zu große RisikenWenn die Risikoprozentsätze zu hoch sind, riskiert das Konto bei jedem Handel zu viel und ist sehr anfällig für einen Börsenbruch. Dies erfordert eine vorsichtige Konfiguration nach der tatsächlichen Belastbarkeit.

Für die oben genannten Risiken können wir die Risiken in folgenden Dimensionen managen:

In Kombination mit anderen Indikatoren, z. B. Transaktionsmengen, KD-Indikatoren usw., werden Filtersignale verwendet, um eine verpasste Preisumstellung zu vermeiden.

Wechseln Sie Strategien oder reduzieren Sie Ihre Positionen je nach Marktsituation, z. B. durch die Verwendung von Schaukelstrategien.

Die optimale Parameter werden ausreichend ermittelt oder nach verschiedenen Sorten aufgeteilt.

Die Konzentration auf die Risikoparameter, die Errichtung von Lagerstätten in Gruppen und die Kontrolle von Einzelschäden.

Strategieoptimierung

Die Strategie bietet auch Optimierungsmöglichkeiten, die sich erweitern lassen, und zwar in folgenden Bereichen:

Optimierte SignalfilterungDas Signal kann mit anderen Kennzahlen, wie KM-Wert, Brin-Band usw. gefiltert werden, um eine zuverlässige Signalübertragung zu ermöglichen.

Die Parameter passen sich anDie dynamische Optimierung der Moving Average-Parameter durch eine Methode des maschinellen Lernens, um sie automatisch an Marktveränderungen anzupassen.

Stop-loss-StrategieEs wurde eine neue Funktion hinzugefügt, um die Gewinne zu bestimmen und die Verluste effektiv zu kontrollieren.

Zusammengesetzte StrategieDie Verwendung einer Moving-Average-Strategie in Kombination mit anderen Arten von Strategien, wie z. B. Bindungs-Horizontale- und Schwingungsstrategien, ermöglicht einen stabileren Gewinn.

Cross-Market-ArbitrageDie Methode basiert auf der Annahme, dass der Preis für ein Produkt, das von einem anderen Unternehmen verkauft wird, nicht von einem anderen Unternehmen verkauft wird.

Durch kontinuierliche Tests und Optimierungen sind wir zuversichtlich, dass wir diese Strategie zu einer zuverlässigen, kontrollierbaren und überdurchschnittlich profitablen Lösung für den Quantitativen Handel entwickeln werden.

Zusammenfassen

Die Dynamische Durchschnitts-Cross-Optimierung Strategie durch schnelle und langsame Durchschnitts-Cross-Bildung Handelssignale, und mit dynamischen Positionsanpassung Risiko-Kontrolle, ist eine Funktion, die vollständig quantitative Handelsstrategie. Im Vergleich zu den traditionellen Moving Average Strategie, diese Strategie hat große Fortschritte in der Signal-Urteil, Risikomanagement, Benutzererfahrung und so weiter. mit Parameter-Optimierung, Signal-Filterung, Stop-Loss-Stop und Komposit-Kombination weiter zu verbessern, ist diese Strategie in der Lage, eine der idealen Strategien für den Handel mit Einzelhändlern profitabel und kontrollierbar zu werden.

/*backtest

start: 2024-01-06 00:00:00

end: 2024-02-05 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Improved Moving Average Crossover", overlay=true)

// Input parameters

fastLength = input(10, title="Fast MA Length")

slowLength = input(20, title="Slow MA Length")

riskPercentage = input(1, title="Risk Percentage", minval=0.1, maxval=5, step=0.1)

// Calculate moving averages

fastMA = sma(close, fastLength)

slowMA = sma(close, slowLength)

// Plot moving averages on the chart

plot(fastMA, color=color.blue, title="Fast MA")

plot(slowMA, color=color.red, title="Slow MA")

// Trading signals

longCondition = crossover(fastMA, slowMA)

shortCondition = crossunder(fastMA, slowMA)

// Position sizing based on percentage risk

riskPerTrade = input(2, title="Risk Per Trade (%)", minval=1, maxval=10, step=0.5)

equity = strategy.equity

lotSize = (equity * riskPercentage) / (riskPerTrade * 100)

strategy.entry("Buy", strategy.long, when=longCondition)

strategy.close("Buy", when=shortCondition)

strategy.entry("Sell", strategy.short, when=shortCondition)

strategy.close("Sell", when=longCondition)

// Plot trades on the chart using plotshape

plotshape(series=longCondition, color=color.green, style=shape.triangleup, location=location.belowbar, size=size.small, title="Buy Signal")

plotshape(series=shortCondition, color=color.red, style=shape.triangledown, location=location.abovebar, size=size.small, title="Sell Signal")

// Alerts

alertcondition(longCondition, title="Buy Signal", message="Buy Signal!")

alertcondition(shortCondition, title="Sell Signal", message="Sell Signal!")