Handelsstrategie von Richard the Turtle

Überblick

Die Richard’s Turtle Trading Strategy ist eine Kauf- und Verkaufstrategie, die auf der Turtle-Trading-Technologie von Richard Dennis basiert. Die Strategie nutzt Preiströme, um Trends zu verfolgen.

Strategieprinzip

Die Kernlogik der Richard-Seagull-Handelsstrategie basiert auf dem Trendverfolgungsprozess, bei dem Preise durchbrechen. Insbesondere wird die Strategie gleichzeitig die höchsten Werte innerhalb von 20 Tagen überwacht._20_day_highest) und Minimalwert_20_day_lowest). Wenn der aktuelle Schlusskurs den 20-Tage-Höchstwert überschreitet, wird ein Mehrsignal ausgesendet, um einen Aufwärtstrend anzuzeigen. Wenn der aktuelle Schlusskurs unter dem 20-Tage-Tiefstwert liegt, wird ein Abwärtstrend angezeigt, um einen Ausfall zu signalisieren.

Nach dem Eintritt in die Position verwendet die Strategie die durchschnittliche reale Breite (ATR) zur Berechnung des Stop-Losses. Gleichzeitig wird der 10-Tage-Höchst- und Tiefstpreis verfolgt, um einen Slip-Stop durchzuführen.

Strategische Vorteile

Die Handelsstrategie von Richard Seagull hat folgende Vorteile:

- Die automatische Verfolgung von Trends mit Hilfe von Preisbrechern. Die automatische Identifizierung von Trendwende und die zeitnahe Anpassung der Positionen.

- ATR-Stoppmechanismen, die den Einzelschaden wirksam steuern können.

- Ein Slip-Stop-Mechanismus, der einen Teil des Gewinns sperrt und die Rücknahme reduziert.

- Die Strategie ist einfach, klar, leicht zu verstehen und zu implementieren und eignet sich für Anfänger.

- Es gibt keine Vorhersagen über die Marktentwicklung und keine komplexen Berechnungen, nur einfache, regelmäßige Geschäfte.

Strategisches Risiko

Es gibt einige Risiken bei der Handelsstrategie von Richard Seagull:

- Der Durchbruch ist leicht zu erwischen und führt manchmal zu einer zu hohen Handelsfrequenz.

- ATR- und Gleitpunkt-Stop-Verluste sind zu streng und können zu früh ausfallen.

- Die Prognose der Beständigkeit des Trends wird ausschließlich anhand von Preisinformationen ohne Kombination mit anderen Faktoren erstellt.

- Es gibt ein Risiko, dass die Daten nicht übereinstimmen, und die Festplatte könnte nicht so gut funktionieren.

Um diese Risiken zu verringern, können Sie die Einstiegsbedingungen optimieren und mehr Indikatoren verwenden, um Trends vorherzusagen.

Richtung der Strategieoptimierung

Die Handelsstrategie von Richard Seagull kann in folgenden Richtungen optimiert werden:

- Optimierung von Parametern, Suche nach der optimalen Kombination von Parametern. Die Berechnungszeit kann angepasst werden, oder verschiedene ATR-Multiplikatoren können getestet werden.

- Trends können mit mehr Indikatoren oder maschinellen Lernalgorithmen beurteilt werden. Trends können in Kombination mit Durchschnittslinien, Energiekennzahlen und anderen Indikatoren beurteilt werden.

- Optimierung der Stop-Loss-Methode. Es können verschiedene Methoden wie Testen von Flexible-Slide-Stop-Loss, Tracking-Stop-Loss usw. verwendet werden.

- Mit Hilfe von Stimmungsindikatoren, Nachrichtenseiten und weiteren Informationen kann man die Entwicklung des Marktes vorhersagen.

Zusammenfassen

Die Richard-Beach-Handelsstrategie ist eine sehr typische Durchbruch-Tracking-Strategie. Sie ist einfach zu bedienen, eignet sich für Anfänger und ist ein Vorbild für quantitative Handel. Die Strategie kann in vielerlei Hinsicht optimiert werden, um das Handelserisiko zu verringern und die Gewinnspanne zu erhöhen.

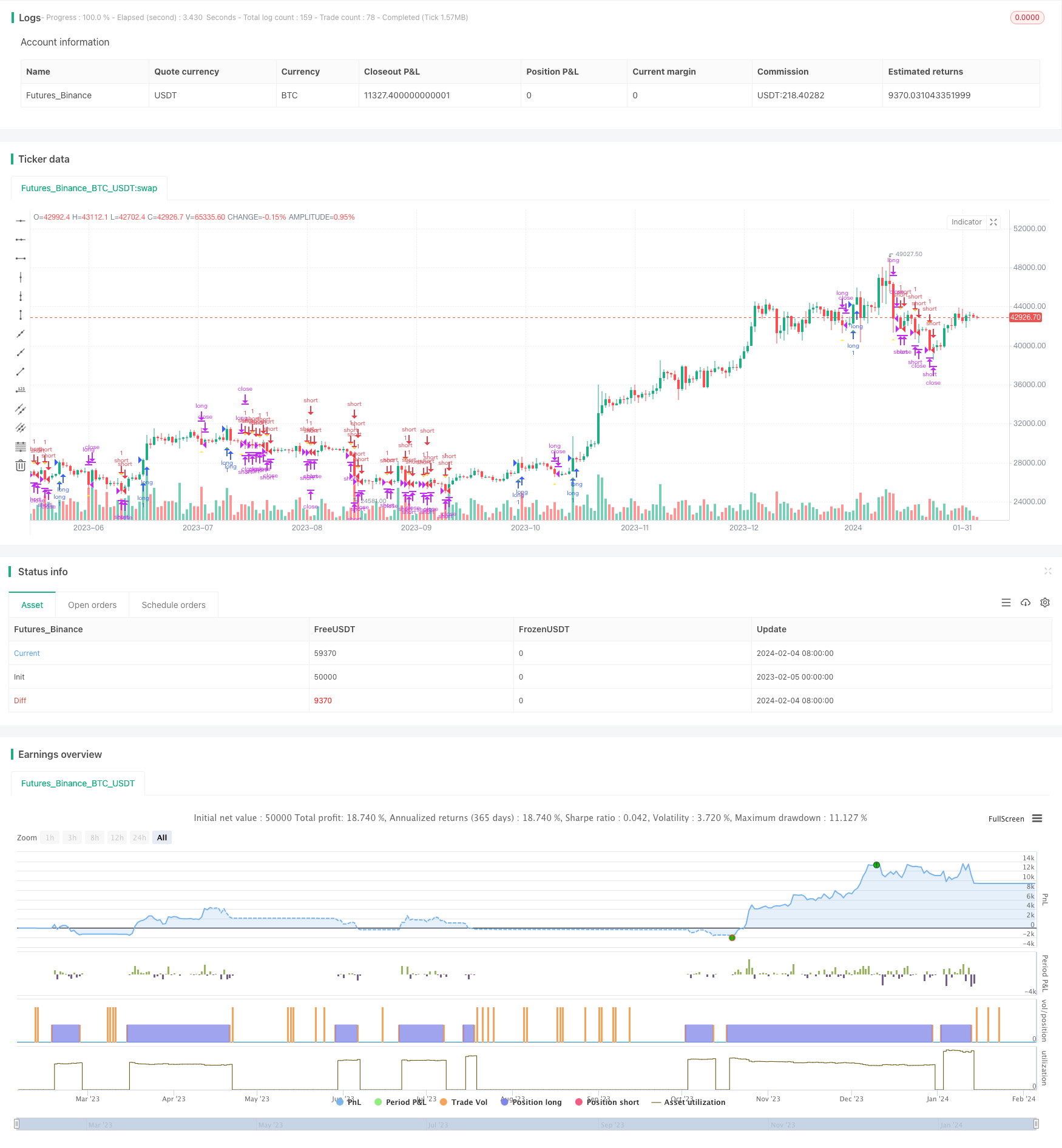

/*backtest

start: 2023-02-05 00:00:00

end: 2024-02-05 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © melodyera0822

//@version=4

strategy("Richard Strategy", overlay=true)

// User input

variable_for_stoploss = input(4,title="stop loss var")

lenght = input(20,title="lenght")

// high_low

_20_day_highest = highest(nz(close[1]), lenght)

_20_day_lowest = lowest(nz(close[1]), lenght)

_10_day_low = lowest(nz(close[1]), lenght/2)

_10_day_high = highest(nz(close[1]), lenght/2)

//indicators

atr20 = atr(20)

ema_atr20 = ema(atr20,20)

//vars

var traded = "false"

var buy_sell = "none"

var buyExit = false

var sellExit = false

var stoploss = 0

buyCon = close > _20_day_highest and traded == "false"

plotshape(buyCon,style = shape.triangleup,location = location.belowbar, color = color.green )

if (buyCon)

strategy.entry("long", strategy.long, when = buyCon)

traded := "true"

buy_sell := "buy"

stoploss := round(close - variable_for_stoploss * ema_atr20)

sellCon = close < _20_day_lowest and traded == "false"

plotshape(sellCon,style = shape.triangledown, color = color.red )

if (sellCon)

strategy.entry("short", strategy.short)

traded := "true"

buy_sell := "sell"

stoploss := round(close - variable_for_stoploss * ema_atr20)

if traded == "true"

if buy_sell == "buy" and ((close<stoploss)or(close<_10_day_low))

strategy.close("long")

buyExit := true

traded := "false"

if buy_sell == "sell" and ((close>stoploss)or(close>_10_day_high))

strategy.close("short")

sellExit := true

traded := "false"

plotshape(buyExit,style = shape.triangleup,location = location.belowbar, color = color.yellow )

buyExit := false

plotshape(sellExit,style = shape.triangledown, color = color.yellow )

sellExit := false