Zweigleisige quantitative Umkehrverfolgungsstrategie

Überblick

Die Doppelpipe-Quantifizierung der Umkehrschlussstrategie ermöglicht eine effiziente, stabile Short-Line-Handelsstrategie, die sowohl die schnelle Umkehr des Marktes als auch die Opportunitätskosten durch verpasste Signale reduziert.

Strategieprinzip

Die Strategie besteht aus zwei Teilen: der 123 Form-Umkehr-Teil und der Adaptive Moving-Average-Teil. Der 123 Form-Umkehr-Teil beurteilt, ob eine Umkehrmöglichkeit besteht, indem er die Schlusskursbeziehungen der letzten zwei Handelstage berechnet. Wenn der Schlusskurs am Vortag niedriger als der der letzten zwei Tage ist und der Schlusskurs am aktuellen Handelstag höher als der des Vortags ist und die zufällige Langleiter unter 50 liegt, erzeugt das Signal einen Kauf.

Strategische Vorteile

Der größte Vorteil der Dual-Connection-Quantifizierung der Umkehr-Tracking-Strategie besteht in der Kombination der Verwendung von Umkehrformationen und Trendfilter, die es ermöglichen, sowohl schnelle Umkehrungen zu erfassen als auch die Gefangenschaft in einem wackligen Markt zu vermeiden. Die Ertragsquellen sind hauptsächlich zwei: Erstens, die Identifizierung von 123 Formen bietet die Möglichkeit, die Preise rechtzeitig zu verfolgen, was viele stabilisierte Strategien nicht tun können. Zweitens, die Anwendung von adaptiven Moving Averages sorgt dafür, dass die Handelsrichtung und der Haupttrend übereinstimmen, filtert effektiv den Lärm und reduziert unnötige Verluste.

Strategisches Risiko

Das Hauptrisiko dieser Strategie besteht darin, dass die falsche Einstellung der Parameter zu einer zu hohen Handelsfrequenz oder zu geringen Signalerkennung führen kann. Wenn die Parameter der Form 123 zu sensibel eingestellt sind, kann dies zu häufigen Transaktionen in schwankenden Verhältnissen führen, was zu größeren Verlusten bei der Ausgleichung führt. Wenn die Anpassung an die Moving Average-Parameter zu langsam ist, kann eine Umkehrung verpasst werden.

Strategieoptimierung

Die Strategie kann in folgenden Bereichen optimiert werden: Erstens, die Parameter der Form 123 so anpassen, dass sie sowohl eine eindeutige Umkehrung erkennen als auch nicht zu empfindlich sind, um Fehlsignale zu erzeugen. Zweitens, die Parameter für die Adaption von Moving Averages optimieren, um die optimale Balance zwischen flach und empfindlich zu finden.

Zusammenfassen

Die Kombination der beiden Komponenten, die für die erfolgreiche Integration des Umkehrhandels und der Trendfilterung unerlässlich sind, ist von großem Vorteil. Durch die kontinuierliche Optimierung der Parameter und die kontinuierliche Verbesserung der Stop-Loss- und Risikokontrollmechanismen wird die Strategie zu einer effizienten, quantifizierten Handelsstrategie mit leichter Ertrags- und Risikokontrolle werden.

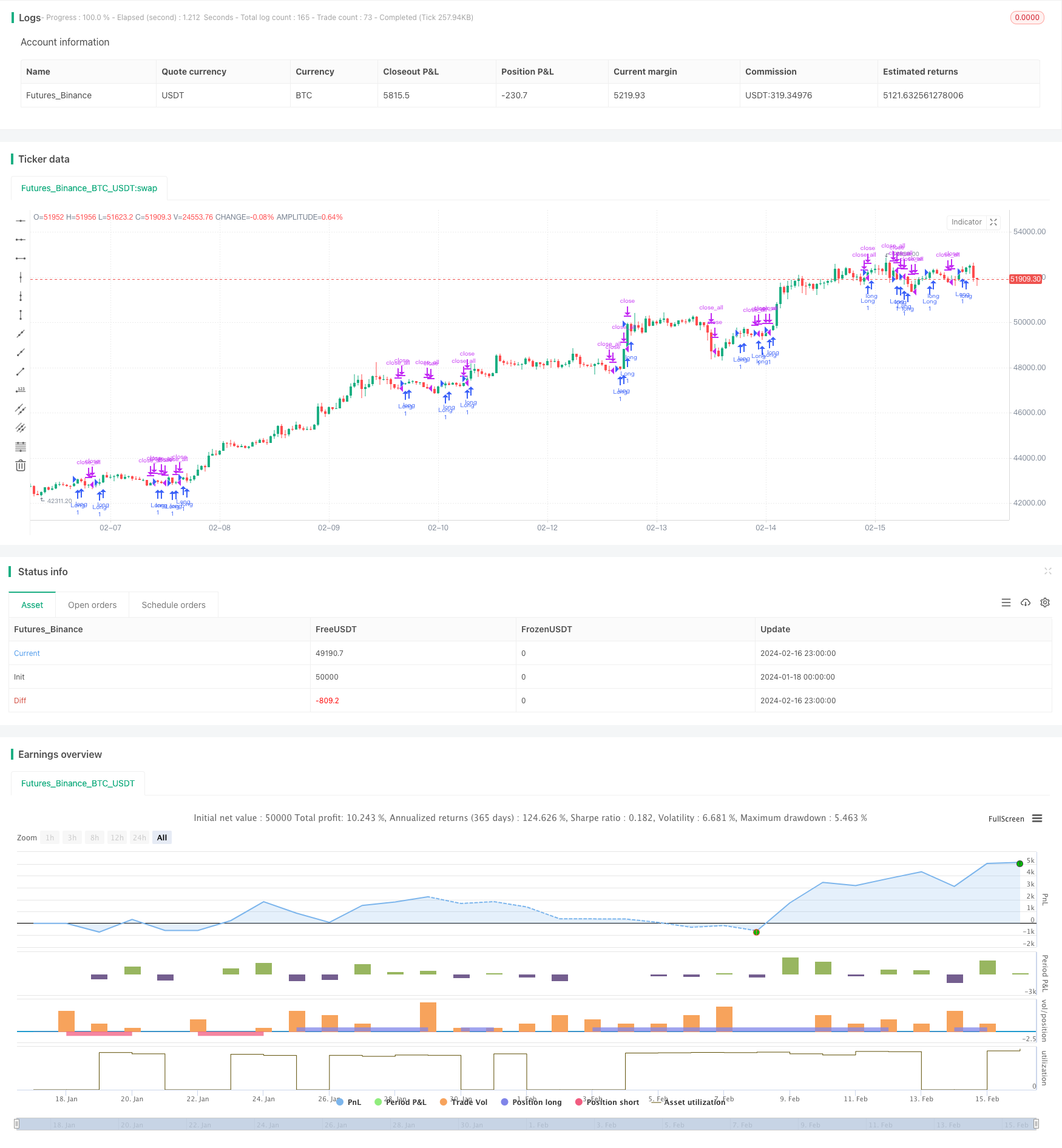

/*backtest

start: 2024-01-18 00:00:00

end: 2024-02-17 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 08/12/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// Everyone wants a short-term, fast trading trend that works without large

// losses. That combination does not exist. But it is possible to have fast

// trading trends in which one must get in or out of the market quickly, but

// these have the distinct disadvantage of being whipsawed by market noise

// when the market is volatile in a sideways trending market. During these

// periods, the trader is jumping in and out of positions with no profit-making

// trend in sight. In an attempt to overcome the problem of noise and still be

// able to get closer to the actual change of the trend, Kaufman developed an

// indicator that adapts to market movement. This indicator, an adaptive moving

// average (AMA), moves very slowly when markets are moving sideways but moves

// swiftly when the markets also move swiftly, change directions or break out of

// a trading range.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

KAMA(Length) =>

pos = 0.0

nAMA = 0.0

xPrice = close

xvnoise = abs(xPrice - xPrice[1])

nfastend = 0.666

nslowend = 0.0645

reverse = input(false, title="Trade reverse")

nsignal = abs(xPrice - xPrice[Length])

nnoise = sum(xvnoise, Length)

nefratio = iff(nnoise != 0, nsignal / nnoise, 0)

nsmooth = pow(nefratio * (nfastend - nslowend) + nslowend, 2)

nAMA := nz(nAMA[1]) + nsmooth * (xPrice - nz(nAMA[1]))

pos := iff(close[1] > nAMA, 1,

iff(close[1] < nAMA, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Kaufman Moving Average Adaptive", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

LengthKAMA = input(21, minval=2)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posKAMA = KAMA(LengthKAMA)

pos = iff(posReversal123 == 1 and posKAMA == 1 , 1,

iff(posReversal123 == -1 and posKAMA == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )