Watkins Snake Kiss Storm Quantitative Strategie

Überblick

Die Quantifizierungsstrategie von Wachkins Snake Kiss Wind Cloud kombiniert hauptsächlich den Random RSI mit dem Random RSI, um durch die Gewichtung der Signalentscheidungen der beiden Indikatoren ein quantitatives Handelsstrategie-Signal zu erstellen und den automatisierten Handel mit Wertpapiervarianten zu ermöglichen. Die Strategie berücksichtigt die unterschiedlichen Stärken des Stoch RSI-Signals und des Stoch RSI-Signals, um die Handelsentscheidungen durch das Setzen von Gewichten zu erleichtern und zu stabilisieren.

Strategieprinzip

Die Strategie kombiniert Kennzahlen wie die Umstellungslinie, die Benchmark, die Vorreiter 1 und die Vorreiter 2 in einem Cloud-Diagramm mit den K- und D-Linien im StochRSI. In einem Cloud-Diagramm-Teil wird ein starkes Mehrwertsignal ausgegeben, wenn die Umstellungslinie höher ist als die Benchmark und die Vorreiter 1 höher ist als die Vorreiter 2, und ein schwaches Signal, wenn die Umstellungslinie niedriger ist als die Benchmark und die Vorreiter 1 niedriger als die Vorreiter 2 ist.

Analyse der Stärken

Die Strategie kombiniert die Verwendung eines Cloud-Diagramms und zwei StochRSI-Indikatoren, um die Richtung des Trends und den Überkauf zu bestimmen. Das Signal ist umfassender und zuverlässiger. Im Vergleich zur Verwendung eines einzelnen Indikators kann die Erstellung von falschen Signalen reduziert werden.

Risikoanalyse

Die größte Gefahr besteht darin, dass sowohl der Cloud-Graph als auch der StochRSI-Indikator falsche Signale erzeugen können, was insbesondere in einem bewegten Umfeld zu unnötigen Transaktionen führt. Darüber hinaus können die Einstellungen der Gewichte und Parameterwerte einen großen Einfluss auf die Wirksamkeit der Strategie haben. Wenn die Gewichte falsch eingestellt sind, können wichtige Signale verpasst oder zu viele falsche Signale erzeugt werden.

Optimierungsrichtung

Die Strategie bietet auch viel Optimierungsraum. Erstens können weitere Kennzahlen wie Brin-Linien, KD-Kennzahlen usw. in Betracht gezogen werden, um die Signalentscheidung umfassender zu machen. Zweitens können Methoden wie maschinelles Lernen oder genetische Algorithmen verwendet werden, um die Parameter automatisch zu optimieren, anstatt feste Parameter zu verwenden, um die Strategie intelligenter und anpassungsfähiger zu machen.

Zusammenfassen

Die Wachkins Snake Kiss Wind Cloud Quantifizierungsstrategie kombiniert die Verwendung eines Cloud Charts und zwei StochRSI-Indikatoren, um ein Handelssignal durch Gewichtung und Parametergestaltung zu bilden, das automatisch Trendwechsel in den Märkten erfasst. Es ist gut anpassbar für verschiedene Sorten und Perioden und ist eine Quantifizierungsstrategie, die es wert ist, eingehend untersucht und angewendet zu werden. Die Strategie hat auch das Potenzial, weiter ausgebaut und optimiert zu werden, z. B. durch die Einführung von mehr Indikatoren und technischen Mitteln, um bessere Handelsergebnisse zu erzielen.

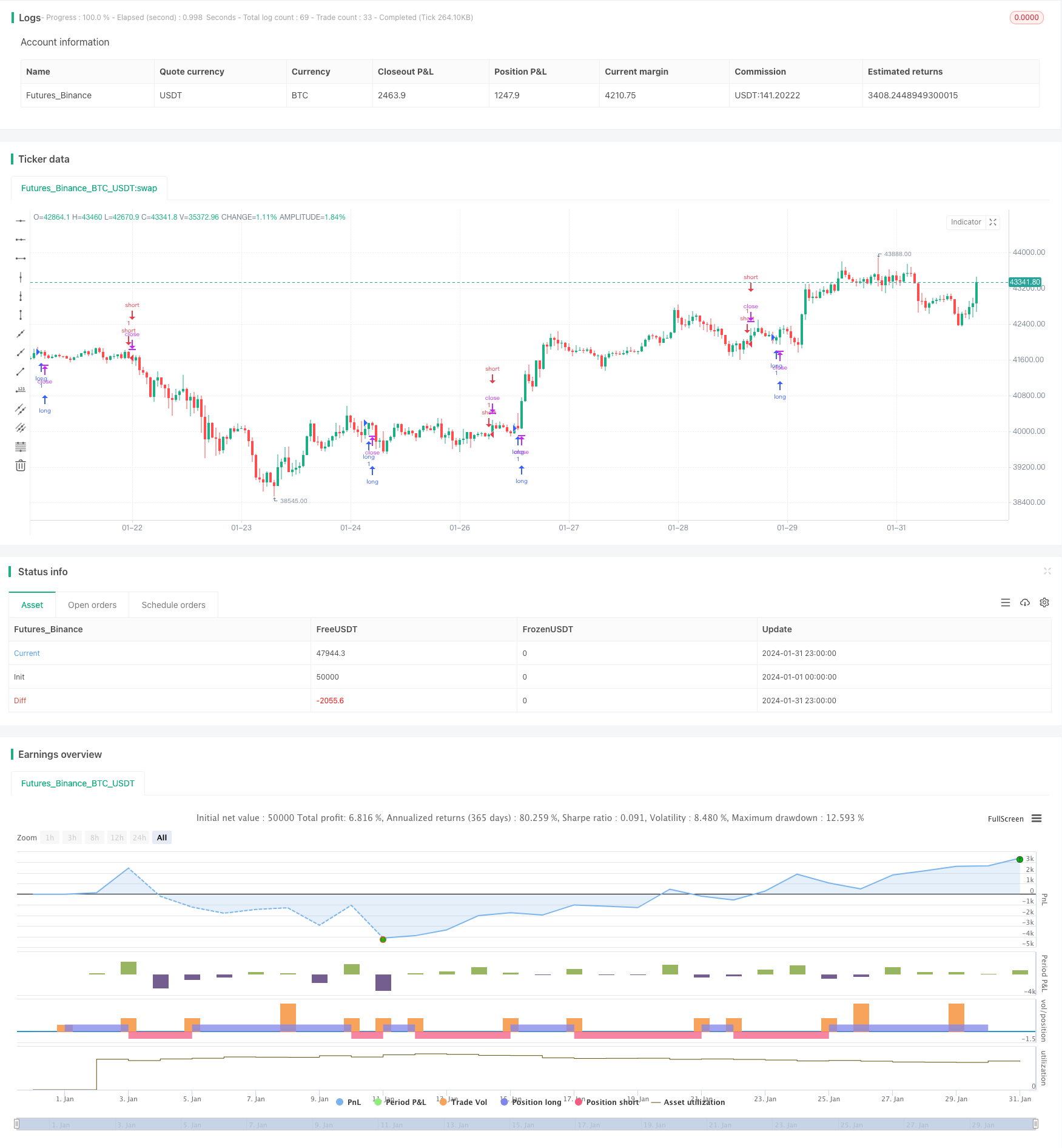

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("Baracuda Ichimoku/StochRSI Strategy", overlay=true)

DecisionWeight = input(50, minval = 0, title="BUY/SELL decision weight")

ichimokuStrong = input(35, minval = 0, title="Ichimoku strong weight")

ichimokuStandard = input(20, minval = 0, title="Ichimoku standard weight")

ichimokuWeak = input(20, minval = 0, title="Ichimoku weak weight")

stochRSIWweak = input(30, minval = 0, title="Stoch RSI weight")

conversionPeriods = input(9, minval=1, title="Conversion Line Periods")

basePeriods = input(26, minval=1, title="Base Line Periods")

laggingSpan2Periods = input(52, minval=1, title="Lagging Span 2 Periods")

displacement = input(5, minval=1, title="Displacement")

donchian(len) => avg(lowest(len), highest(len))

conversionLine = donchian(conversionPeriods)

baseLine = donchian(basePeriods)

leadLine1 = avg(conversionLine, baseLine)

leadLine2 = donchian(laggingSpan2Periods)

lengthRSI = input(8, minval=8) //14

lengthStoch = input(5, minval=5)//14

smoothK = input(3,minval=3)

smoothD = input(3,minval=3)

OverSold = input(20)

OverBought = input(80)

rsi1 = rsi(close, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

stronglong = conversionLine > baseLine and leadLine1 > leadLine2

strongshort = conversionLine < baseLine and leadLine1 < leadLine2

weaklong = conversionLine > baseLine

weakshort = conversionLine < baseLine

RSIlong = k > d and k < OverSold and d < OverSold

RSIshort = k < d and k > OverBought and d > OverBought

long=(((stronglong ? 1:0)*ichimokuStrong) + ((weaklong? 1:0)*ichimokuWeak) + ((RSIlong? 1:0)*stochRSIWweak)) > DecisionWeight

short=(((strongshort? 1:0)*ichimokuStrong) + ((weakshort? 1:0)*ichimokuWeak) + ((RSIshort? 1:0)*stochRSIWweak)) > DecisionWeight

strategy.entry("long", strategy.long, when=long)

strategy.entry("short", strategy.short, when=short)