Double Bottom Reversal Moving Average DCA Grid-Strategie

Überblick

Die Double Bottom Reverse Average DCA-Gitterstrategie verwendet hauptsächlich die lineare Preisreversie und die DCA-Strategie, um die Grid-Positionierung schrittweise zu realisieren. Es beurteilt die Reversimöglichkeiten anhand der Double Bottom Reverse-Form.

Strategieprinzip

Die Strategie beginnt damit, zu beurteilen, ob die K-Linie zwei aufeinanderfolgende Bottom-of-the-Wall-Preise hat, die gleich sind, was als “double bottom” bezeichnet wird. Wenn ein Double-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-Bottom-

Konkret wird zunächst der ATR-Wert der letzten 14 K-Linien über ta.atr berechnet, der dann in Kombination mit den letzten 5 K-Linien berechnet wird, um die Preisschwankungen zu ermitteln. Dies ist der Hauptparameter, der verwendet wird, um den Grid-Bereich zu bestimmen. Der Grid-Bereich ist in 4 Preispunkte unterteilt, nämlich Basispreis + Schwankungen, Basispreis + 0,75-fache Schwankungen, und so weiter.

Die Strategie setzt außerdem eine Stop-Loss- und eine Stop-Out-Position ein. Der Stop-Loss-Preis ist der Mindestpreis für die doppelte Basis - Minimum Bounce-Bereich, der Stop-Preis ist das Fünffache des Einstiegspreises + ATR-Indikator. Beide Preise werden in Echtzeit aktualisiert, wenn die Position nicht 0 ist.

Analyse der Stärken

Diese Strategie hat folgende Vorteile:

- Durch die Verwendung der doppelten Unterseite, um die Umkehrzeit zu bestimmen, können falsche Durchbrüche wirksam vermieden werden.

- Das DCA-Gitter ist so konzipiert, dass Händler ihre Positionen schrittweise zu unterschiedlichen Preisen aufbauen können, wodurch die Kosten für ihre Positionen gesenkt werden.

- Die ATR- und Volatilitätsrate-Parameter können die Grid- und Stop-Space-Parameter dynamisch an Marktveränderungen anpassen.

- Die automatische Verlustbewältigung kann einzelne Verluste wirksam kontrollieren.

Risikoanalyse

Die wichtigsten Risiken sind:

- Der Preis kann nicht umkehren und direkt über die doppelte Unterstützung fallen. In diesem Fall wird der Stop-Loss ausgelöst und verursacht einen Verlust.

- DCA-Gitter-Bereich ist falsch eingestellt und die meisten Auftraggeber können nicht handeln. Verschiedene Parameter können getestet werden, um die Transaktionsrate sicherzustellen.

- Bei starken Marktschwankungen können Stop-Ops häufig ausgelöst werden. Eine angemessene Ausweitung der Stop-Ops-Multiplikatoren kann in Betracht gezogen werden.

Optimierungsrichtung

Die Strategie kann auch in folgenden Richtungen optimiert werden:

- Es ist wichtig, dass Sie die Trends erkennen und nur dann umkehren, wenn Sie die meisten Trends sehen, damit Sie die großen Trends nicht verpassen.

- Erwägen Sie die Erhöhung der anfänglichen Positionen und die schrittweise Verringerung der nachfolgenden Positionen im Netz, um die Effizienz der Kapitalnutzung zu optimieren.

- Verschiedene Parameterkombinationen werden getestet, um die besten Parameter zu finden. Es können auch dynamische Parameter entworfen werden, die in Echtzeit an den Markt angepasst werden.

- Die automatische Optimierung von Parametern kann in die hochentwickelte Plattform integriert werden.

Zusammenfassen

Die DCA-Gitterstrategie mit doppeltem Bottom-Reverse-Even-Line verwendet verschiedene technische Mittel, darunter Preisform, Even-Line-Indikator und Gitterhandel. Sie bietet Vorteile wie die Genauigkeit der Urteilszeit, Kostenkontrolle und Rücknahme-Schutz. Die Optimierungsmöglichkeiten für die Strategie sind groß und verdienen eine gründliche Untersuchung und Anwendung.

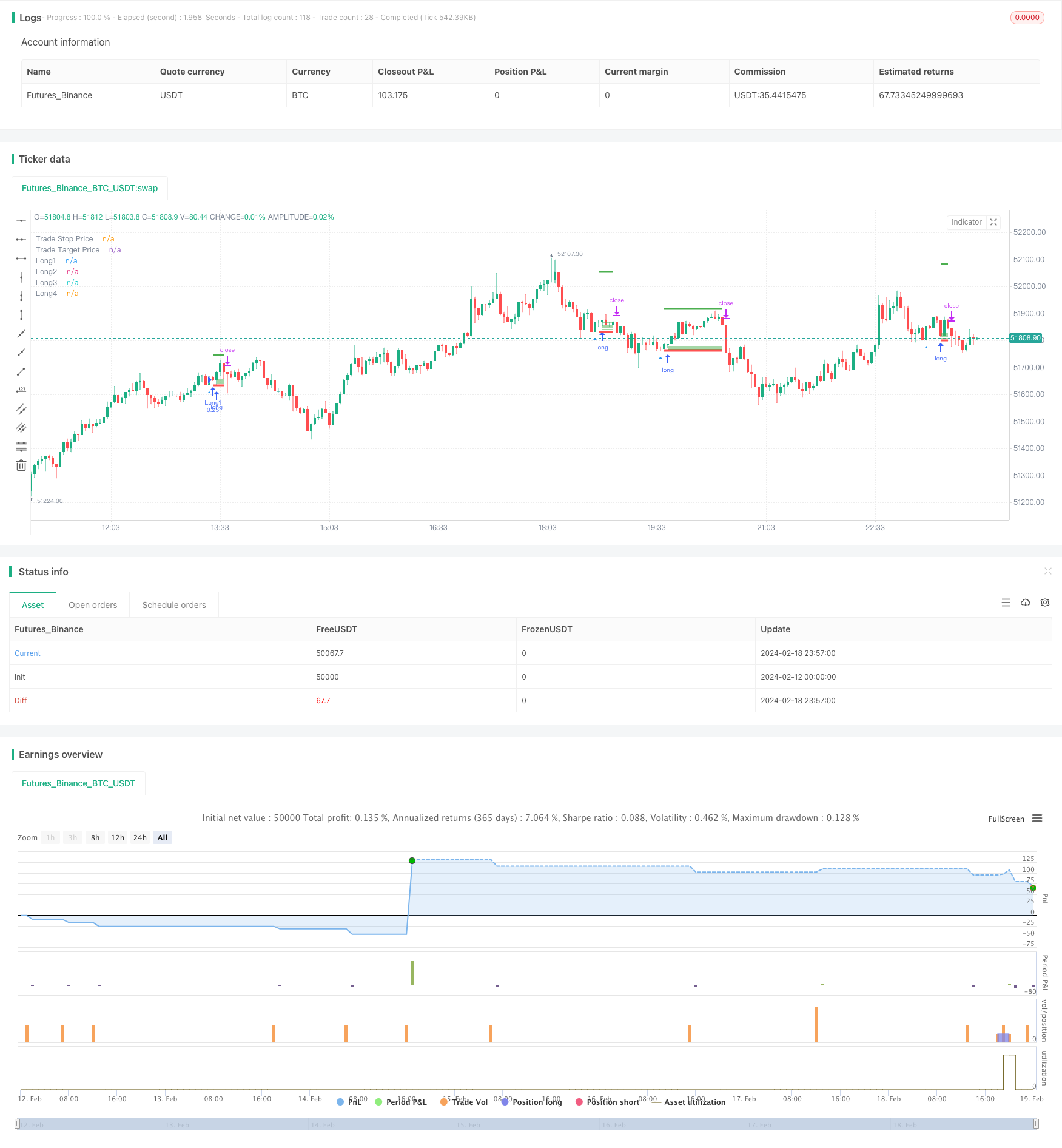

/*backtest

start: 2024-02-12 00:00:00

end: 2024-02-19 00:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © cherepanovvsb

//@version=5

strategy("Reversal (only long)", overlay=true, margin_long=1, margin_short=1,initial_capital=1000,commission_type = strategy.commission.percent,commission_value =0.1,currency='USD', process_orders_on_close=true)

plotshape(low == low[1], style=shape.triangleup, location=location.belowbar, color=color.blue, title="1 Setup")

plotshape(low == low[1] and low[1]==low[2], style=shape.triangleup, location=location.belowbar, color=color.red, title="Triple Setup")

ATRlenght = input.int(title="ATR length for taking profit", defval=14, group="Strategy Settings")

rewardMultiplier= input.int(title="ATR multiplier", defval=5, group="Strategy Settings")

Volatility_length=input.int(title='Volatility length',defval=5,group="Strategy Settings")

Volatility_multiplier=input.float(title='Volatility multiplier',defval=0.5,step=0.1, group="Strategy Settings")

Candles_to_wait=input.int(title='How many candles to wait after placing orders grid?',defval=4,group="Strategy Settings")

// Get ATR

atr1 = ta.atr(ATRlenght)

//Get volatility values (not ATR)

float result = 0

for i = 0 to Volatility_length

result+=high[i]-low[i]

volatility=result*Volatility_multiplier/Volatility_length

//Validate entrance points

validlow = low [2]== low[1] and not na(atr1)

validlong = validlow and strategy.position_size == 0 and low[1]<low

// Calculate SL/TP

longStopPrice = low[1]-syminfo.mintick

longStopDistance = close - longStopPrice

longTargetPrice = close + (longStopDistance * rewardMultiplier)

strategy.initial_capital = 50000

//Assign all variables

var tradeStopPrice = 0.0

var tradeTargetPrice = 0.0

var point1=0.0

var point2=0.0

var point3=0.0

var point4=0.0

var contracts = int(strategy.initial_capital/close)/4

if validlong

tradeStopPrice := longStopPrice

tradeTargetPrice := longTargetPrice

point1:=low[1]+volatility

point2:=low[1]+volatility*0.75

point3:=low[1]+volatility*0.5

point4:=low[1]+volatility*0.25

strategy.entry ("Long1", strategy.long,limit=point1,qty=contracts, when=validlong)

strategy.entry ("Long2", strategy.long,limit=point2,qty=contracts, when=validlong)

strategy.entry ("Long3", strategy.long,limit=point3,qty=contracts, when=validlong)

strategy.entry ("Long4", strategy.long,limit=point4,qty=contracts, when=validlong)

stopcondition = ta.barssince(validlong) == Candles_to_wait

strategy.cancel("Long1",when=stopcondition)

strategy.cancel("Long2",when=stopcondition)

strategy.cancel("Long3",when=stopcondition)

strategy.cancel("Long4",when=stopcondition)

strategy.exit(id="Long Exit", limit=tradeTargetPrice, stop=tradeStopPrice, when=strategy.position_size > 0)

plot(strategy.position_size != 0 or validlong ? tradeStopPrice : na, title="Trade Stop Price", color=color.red, style=plot.style_linebr, linewidth=3)

plot(strategy.position_size != 0 or validlong ? tradeTargetPrice : na, title="Trade Target Price", color=color.green, style=plot.style_linebr, linewidth=3)

plot(strategy.position_size != 0? point1 : na, title="Long1", color=color.green, style=plot.style_linebr, transp=0)

plot(strategy.position_size != 0? point2 : na, title="Long2", color=color.green, style=plot.style_linebr, transp=0)

plot(strategy.position_size != 0? point3 : na, title="Long3", color=color.green, style=plot.style_linebr, transp=0)

plot(strategy.position_size != 0? point4 : na, title="Long4", color=color.green, style=plot.style_linebr, transp=0)