Callback-Strategie mit doppeltem gleitenden Durchschnittsdruck

Überblick

Die Doppel-Linien-Pressure-Return-Strategie ist eine sehr einfache Aktien-Index-Sicherheitsstrategie. Sie handelt nur mit mehreren Köpfen und setzt bei langfristigen Aufwärtstrends Positionen ein, wenn die Preise nahe an den Druckpunkten sind, um zu vermeiden, dass der Markt erst nach dem Durchbruch der Druckpunkte eintritt, um so den günstigeren Kaufpreis zu sperren.

Strategieprinzip

Die Strategie verwendet sowohl einen langfristigen 200-Tage-Moving-Average als auch einen kurzfristigen 10-Tage-Moving-Average. Positionen können nur geöffnet werden, wenn der Schlusskurs über der 200-Tage-Linie liegt, d. h. wenn die langfristige Tendenz nach oben ist.

Nach der Eröffnung der Position wird ein Stop-Loss von 5% und ein Stop-Out von 10% eingestellt. Darüber hinaus wird ein Stop-Out aktiviert, wenn der Preis die 10-Tage-Linie nach oben überschreitet.

Analyse der Stärken

Der größte Vorteil der Doppel-Gleichgewichts-Druck-Umkehr-Strategie liegt in der Fähigkeit, den Trends zu folgen. Durch die Verwendung von langen und kurzen Doppel-Gleichgewichten kann die Richtung des langfristigen Trends effektiv beurteilt werden. Es wird nur in Betracht gezogen, mehrere Positionen zu eröffnen, wenn der langfristige Trend nach oben geht.

Zweitens ist die Eintrittszeit dieser Strategie sehr präzise. Sie nutzt den Druck aus der Mittellinie, kombiniert mit Überkauf-Überverkauf-Indikatoren und wählt die optimale Eintrittszeit für die Rebound. Dies kann den Eintrittspreis überlegen machen und einen größeren Gewinnraum ermöglichen.

Risikoanalyse

Die größte Gefahr der Doppel-Einheitlichen Druck-Rückschlag-Strategie ist, dass es leicht zu mehreren kleinen Stop-Losses. Es ist leicht, immer wieder zu lösen, wenn der Preis in der Druck-Bereich springt. In diesem Fall besteht die Gefahr von mehreren kleinen Verlusten.

Außerdem kann der Stop-Loss größer sein, wenn die langfristigen Trends falsch beurteilt werden, so dass ein starker Anstieg der Durchbruchspannung nach dem Einstieg eintritt, was zu einem größeren Risiko führt.

Um das Risiko zu kontrollieren, kann die Stop-Loss-Marge angemessen gelockert und die Haltedauer erhöht werden. Gleichzeitig muss man die langfristigen Trends sorgfältig beurteilen, um das Risiko falscher Mehrkopfpositionen zu vermeiden.

Optimierungsrichtung

Diese Strategie kann in folgenden Bereichen optimiert werden:

Die Einführung von weiteren Indikatoren, um langfristige Trends zu beurteilen. Zusätzlich zu den einfachen Moving Averages können weitere Indikatoren wie Fundamentaldaten, Veränderungen des Handelsvolumens und andere eingesetzt werden, um die langfristigen Trends genauer zu beurteilen.

Optimierung der Einstiegszeit. Vor dem Durchbruch des Druckpegels kann ermittelt werden, ob ein Merkmal vorhanden ist, das die Menge deutlich erhöhen kann, was zur Bestimmung der Stärke und Amplitude der Rebound hilft.

Optimierung der Stopp-Methoden. Die bestehenden Stopp-Methoden sind eher passiv und können nicht dauerhaft den Anstieg abfangen.

Optimierte Positionsverwaltung. Positionen können in Echtzeit entsprechend der Schwankungen der Großbörse angepasst werden. Dies kann die Schwankungen bei Gewinnen und Verlusten reduzieren und eine stabilere Gewinnkurve ermöglichen.

Zusammenfassen

Die Doppel-Gleichlinien-Druckrückführung ist eine einfache und praktische Abwehrstrategie. Sie kann den langfristigen Trend effektiv verfolgen und eine gute Ausweichzeit für die Aufnahme von Positionen auswählen. Die theoretische Grundlage der Strategie ist einfach und eignet sich für die meisten Menschen.

Die Strategie hat großes Potenzial für Verbesserungen durch optimierte Einstiegs-Zeit-Selektionen, dynamische Stop-Off-Methoden und Positions-Management und sollte weiter erforscht werden.

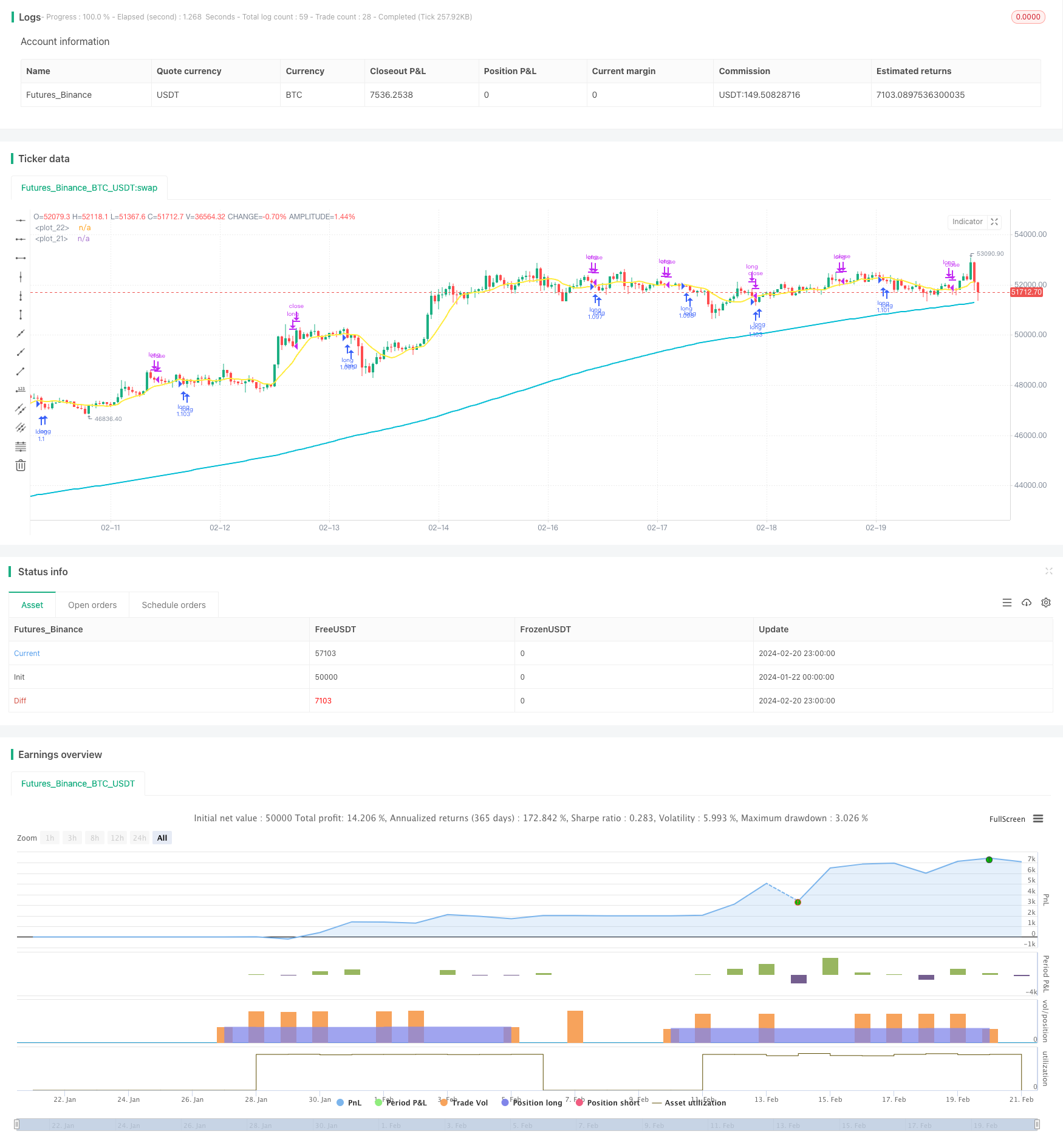

/*backtest

start: 2024-01-22 00:00:00

end: 2024-02-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tsujimoto0403

//@version=5

strategy("simple pull back", overlay=true,default_qty_type=strategy.percent_of_equity,

default_qty_value=100)

//input value

malongperiod=input.int(200,"長期移動平均BASE200/period of long term sma",group = "パラメータ")

mashortperiod=input.int(10,"長期移動平均BASE10/period of short term sma",group = "パラメータ")

stoprate=input.int(5,title = "損切の割合%/stoploss percentages",group = "パラメータ")

profit=input.int(20,title = "利食いの割合%/take profit percentages",group = "パラメータ")

startday=input(title="バックテストを始める日/start trade day", defval=timestamp("01 Jan 2000 13:30 +0000"), group="期間")

endday=input(title="バックテスを終わる日/finish date day", defval=timestamp("1 Jan 2099 19:30 +0000"), group="期間")

//polt indicators that we use

malong=ta.sma(close,malongperiod)

mashort=ta.sma(close,mashortperiod)

plot(malong,color=color.aqua,linewidth = 2)

plot(mashort,color=color.yellow,linewidth = 2)

//date range

datefilter = true

//open conditions

if close>malong and close<mashort and strategy.position_size == 0 and datefilter and ta.rsi(close,3)<30

strategy.entry(id="long", direction=strategy.long)

//sell conditions

strategy.exit(id="cut",from_entry="long",stop=(1-0.01*stoprate)*strategy.position_avg_price,limit=(1+0.01*profit)*strategy.position_avg_price)

if close>mashort and close<low[1] and strategy.position_size>0

strategy.close(id ="long")