Institutionelle Handelsstrategien basierend auf Preisaktionen

Überblick

Diese Strategie wird als “Institution-Trading-Strategie” bezeichnet. Sie versucht, bestimmte Handelsmuster von Institutionshändlern zu nutzen, insbesondere ihre Tendenz, Orders in der Nähe eines bestimmten Blockplatzes zu platzieren. Die Strategie kombiniert Elemente von Fair Value, Liquidität und Preisbewegungen, um den Zeitpunkt des Markteintritts und des Marktaustritts zu bestimmen.

Strategieprinzip

Der Kern der Strategie ist die Identifizierung von Orderblock-Zonen - also Preiszonen, in denen in der Vergangenheit eine hohe Anzahl von institutionellen Handelsaktivitäten stattgefunden haben. Diese Zonen sind mit einer signifikanten Liquidität verbunden. Die Orderblock-Zonen werden mit einer Preisstruktur festgelegt und sind in der Regel mit einem kritischen technischen Preisniveau verbunden.

Fair value ist definiert als der angemessene Preis eines Instruments, das auf einem Indikator wie einem Moving Average basiert. Wenn der aktuelle Preis weit von Fair Value entfernt ist, wird dies als ein Signal für ein Marktungleichgewicht angesehen.

Liquidität ist auch ein wichtiger Faktor, da institutionelle Händler in Gebieten mit hoher Liquidität handeln.

Die Strategie ermittelt den Fair Value durch Berechnung eines einfachen Moving Averages. Dann identifiziert sie einen potenziellen Auftragsblock mit einer Länge von 20 Zyklen. Der Auftragsblock wird ermittelt, wenn die Differenz zwischen dem Schließpreis und dem Fair Value weniger als 38,2% der Gesamthöhe des Auftragsblocks beträgt.

Ein mehrköpfiger Auftrag wird als Kaufsignal betrachtet. Ein leerer Auftrag wird als Verkaufssignal betrachtet.

Analyse der Stärken

Der Hauptvorteil dieser Strategie ist die Nutzung des Handelsmodells von Institutionshändlern, was sie möglicherweise über Strategien basierend auf mehr mechanisierten Indikatoren hinausbringt. Durch die Konzentration auf Auftragsströme und Wertbereiche kombiniert sie mehrere verschiedene Arten von Analyse.

Weitere Vorteile sind:

- Liquidität nutzen, um eine bessere Ausführung zu erzielen

- Abhängig von Konzepten, die leicht zu visualisieren und zu verstehen sind, wie z. B. Bestellflüsse

- Einfache Visualisierung von Auftragsblöcken auf einer Grafik

- Flexible Anpassung von Parametern wie Blocklänge

Risikoanalyse

Die Strategie birgt auch potenzielle Risiken, wie zum Beispiel:

- Verlassen Sie sich auf Ihre Beurteilung des Preisverhaltens in der Vergangenheit.

- In einem Markt ohne Auftragsströme möglicherweise nicht funktionieren

- Es könnte ein falsches Signal erzeugen

- Kurzfristige Trends könnten übersehen werden

Um diese Risiken zu verringern, empfiehlt es sich, Folgendes zu berücksichtigen:

- In Kombination mit anderen Indikatoren, um falsche Signale zu filtern

- Anpassung von Parametern wie Blocklänge

- Filterung von Handelssignalen

Optimierungsrichtung

Hier sind einige mögliche Optimierungen der Strategie:

- Test und Optimierung der Werte für wichtige Parameter wie die Blocklänge und die Fair-Price-Sicherheitsquote.

- Hinzufügen von anderen Kennzahlen und Filtern zur Verbesserung der Qualität

- Einrichtung von Stop-Loss- und Profit-Capture-Mechanismen

- Zusammen mit weiteren Datenquellen wie Bestellbuchaktivitäten

- Tests für die Robustheit in verschiedenen Zeiträumen (z. B. innerhalb von Tagen, mehreren Tagen usw.) und in verschiedenen Märkten

- Hinzufügen von Machine-Learning-Vorhersagen zum Filtern von Signalen

Zusammenfassen

Insgesamt bietet die Strategie eine einzigartige Möglichkeit, das Handeln institutioneller Händler zu nutzen. Sie kombiniert mehrere Elemente und bietet einige Vorteile. Wie die meisten Handelsstrategien ist sie jedoch mit Risiken konfrontiert, wenn sich der Markt ändert und unerwartete Preisverhaltensweisen auftreten.

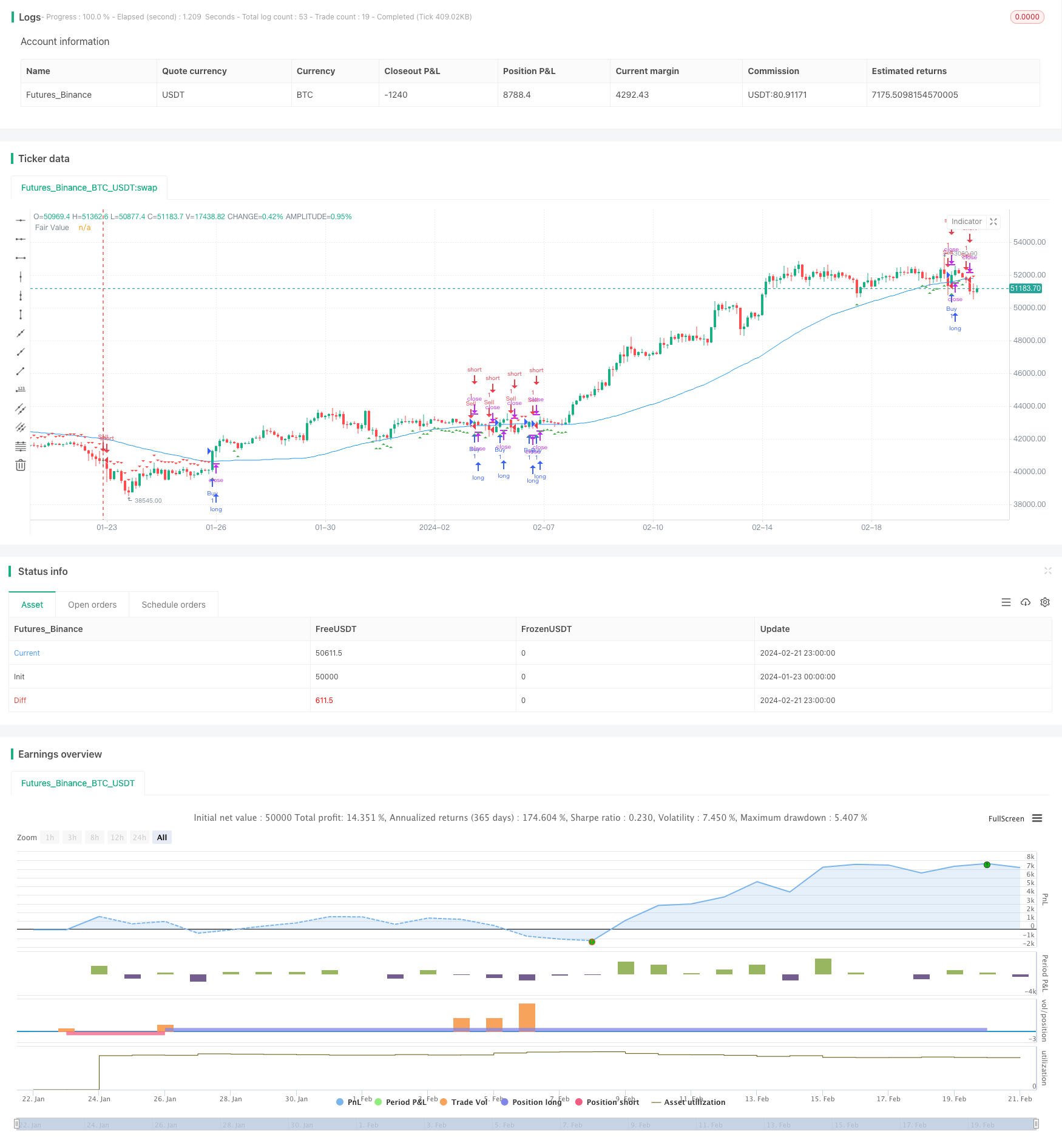

/*backtest

start: 2024-01-23 00:00:00

end: 2024-02-22 00:00:00

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("ICT Strategy", overlay=true)

// Input variables

length = input.int(20, minval=1, title="Order Block Length")

fairValuePeriod = input.int(60, minval=1, title="Fair Value Period")

// Calculate fair value

fairValue = ta.sma(close, fairValuePeriod)

// Determine order blocks

isOrderBlock(high, low) =>

highestHigh = ta.highest(high, length)

lowestLow = ta.lowest(low, length)

absHighLowDiff = highestHigh - lowestLow

absCloseFairValueDiff = (close - fairValue)

(absCloseFairValueDiff <= 0.382 * absHighLowDiff)

isBuyBlock = isOrderBlock(high, low) and close > fairValue

isSellBlock = isOrderBlock(high, low) and close < fairValue

// Plot fair value and order blocks

plot(fairValue, color=color.blue, title="Fair Value")

plotshape(isBuyBlock, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(isSellBlock, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// Strategy logic

if (isBuyBlock)

strategy.entry("Buy", strategy.long)

if (isSellBlock)

strategy.entry("Sell", strategy.short)