Multi-Timeframe-Momentum-Reversal-Strategie

Überblick

Die Strategie basiert auf der Dynamik der Preise durch die Berechnung der K-Line-Einheit und der Schattenlinie-Ratio, in Kombination mit dem RSI-Indikator, um den Markt überkauft und überverkauft zu beurteilen, und sucht nach Umkehrmöglichkeiten für den Handel. Sie wird hauptsächlich für den Short-Line-Handel verwendet, um die Umkehrpunkte der Preisdynamik in den kurzen Linien zu verfolgen, um eine höhere Gewinnrate zu erzielen.

Strategieprinzip

Die Kernlogik der Strategie basiert auf folgenden Punkten:

Berechnen Sie die Werte und die Schattenwerte der K-Linien: Berechnen Sie den Prozentsatz der Werte und der Schattenwerte, indem Sie die Open-, Close-, High- und Low-Preise jeder K-Line berechnen. Wenn der Schattenwert weniger als 20% beträgt, wird er als starker K-Line angesehen.

Berechnen Sie die Veränderungsrate der K-Linie-Stärke: Berechnen Sie die Preisschwankungen innerhalb jeder K-Linie und beurteilen Sie die Stärke der K-Linie. Wenn die Veränderungsstärke relativ groß ist, zeigt dies eine starke Dynamik an und wird als starke K-Linie beurteilt.

In Kombination mit dem RSI-Indikator überkaufen und überverkaufen: Setzen Sie eine Überkauf- und eine Überverkaufslinie des RSI, die über dem RSI über dem RSI liegt, um überkauft zu sein, und unter dem RSI über dem RSI zu verkaufen. Eine starke K-Linie im Überkauf-Überverkauf hat eine höhere Wahrscheinlichkeit, sich umzukehren.

Beurteilen Sie das Umkehrsignal: Wenn die Schattenlinie weniger als 20% beträgt und die K-Linie mehr als das Doppelte des Durchschnittsstärken hat und der Schlusskurs der vorherigen K-Linie höher ist als der der aktuellen K-Linie, zeigt dies, dass die Umkehrbedingungen erfüllt sind. Umgekehrt, wenn der Schlusskurs niedriger ist als der der aktuellen K-Linie, wird mehr getan.

Set Stop Loss Stop: Ein Stop-Loss und ein Stop-Stop, die jeweils in einem festen Verhältnis zu den mehrfachen Kaufsignalen eingestellt sind.

Analyse der Stärken

Diese Strategie hat folgende Vorteile:

Die Fähigkeit, Trends und Umkehrungen durch die Verwendung von K-Linien-Einheiten und Schattenlinien zu bestimmen, ist stark. Sie können die Dynamik und Umkehrpunkte des Preises effektiv bestimmen.

In Kombination mit der Veränderung der K-Linie-Stärke und dem RSI-Indikator wird eine hohe Genauigkeit des Umkehrsignals beurteilt. Die Parameter des RSI sind einstellbar und lassen sich optimieren.

Die Stop-Loss-Stoppschranken sind vernünftig eingestellt, um die kurzfristigen Chancen zu nutzen und das Risiko für Einzelgeschäfte zu verringern.

Strategieparameter sind flexibel anpassbar, können für verschiedene Sorten und Zyklen optimiert werden und sind praktisch.

Risikoanalyse

Diese Strategie kann folgende Risiken mit sich bringen:

Bei starken Durchbrüchen kann ein falsches Signal erzeugt werden, was zum Scheitern des Handels führt. Dies kann durch die Optimierung der K-Line-Vergleichszyklen und der RSI-Parameter verringert werden.

Die Wahrscheinlichkeit, dass die Umkehrung fehlschlägt, besteht auch. Die Umkehrung wird sowohl bei einem sinkenden Trend als auch bei einem steigenden Trend eingestellt. Der Stop-Loss sollte entsprechend angepasst werden, um den Verlust zu verringern.

Die Wirkung hängt von der Handelsvariante und dem Zeitrahmen ab. Diese Strategie sollte mit Vorsicht bei volatilen und instabilen Sorten angewendet werden.

Optimierungsrichtung

Die Strategie kann in folgenden Bereichen optimiert werden:

Optimieren Sie die Wurzeln der K-Linien-Vergleiche, um die beste Kombination von Periodenparametern zu finden, die überkauft und überverkauft sind.

Optimierung der Überkauf-Überverkauf-Linie des RSI, um die besten Parameter für verschiedene Sorten zu ermitteln.

Verschiedene Stop-Loss-Stopp-Ratio-Einstellungen werden getestet, um die optimale Stop-Loss-Stopp-Strategie zu ermitteln.

Optimierung der Bandbreite der Handelsarten nach Volatilität, um die Strategieparameter gezielt zu nutzen.

Die Einführung weiterer Indikatoren und Filterbedingungen erhöht die Strategie-Stabilität.

Zusammenfassen

Diese Strategie ist im Allgemeinen sehr praktisch und ist eine typische Short-Line-Handelsstrategie, die durch die Anwendung von K-Line-Informationen den Wendepunkt der Preisdynamik beurteilt. Die Optimierungsmöglichkeiten sind groß und können für verschiedene Sorten und Handelsumgebungen angepasst werden.

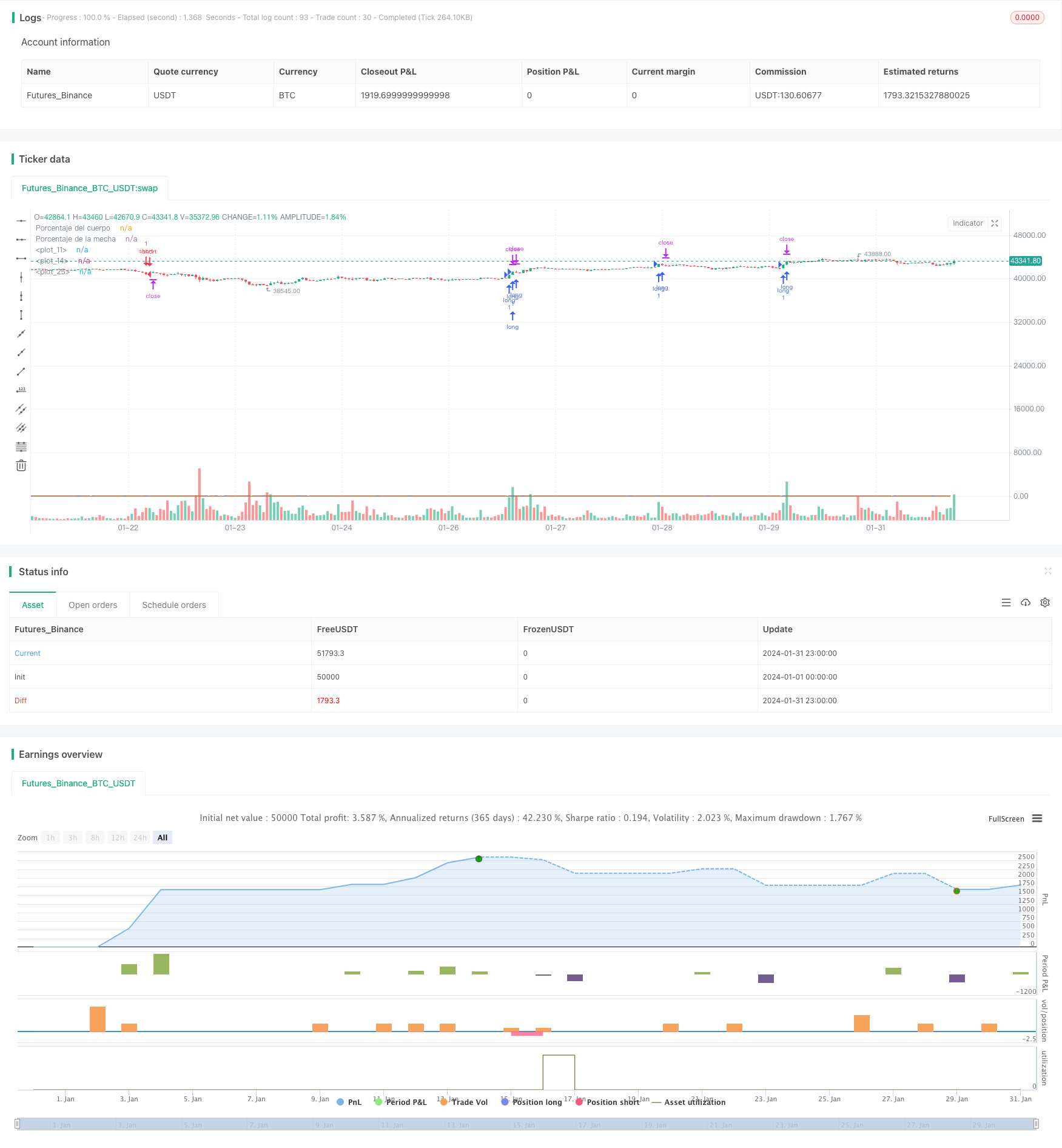

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("mecha larga study",overlay = true, max_bars_back = 600)

//Porcentaje Mecha cuerpo

bodyPercent = math.abs(open - close) / (high - low) * 100

wickPercent = 100 - bodyPercent

plot(bodyPercent, "Porcentaje del cuerpo", color.rgb(163, 76, 175))

plot(wickPercent, "Porcentaje de la mecha", color.red)

VelaDeFuerza = math.abs(((high[0] - low[0])*100)/high)//PORCENTAJE DE VARIACION DE UNA VELA

plot(VelaDeFuerza, color = color.purple)

Promedio = ((VelaDeFuerza[0] + VelaDeFuerza[1] + VelaDeFuerza[2] + VelaDeFuerza[3] + VelaDeFuerza[4] + VelaDeFuerza[5] + VelaDeFuerza[6] + VelaDeFuerza[7] + VelaDeFuerza[8] + VelaDeFuerza[9] + VelaDeFuerza[10] + VelaDeFuerza[11] + VelaDeFuerza[12] + VelaDeFuerza[13] + VelaDeFuerza[14] ) / 15)

plot(Promedio, color = color.yellow)

// rsi

per_Rsi = input.int(14, "Periodo RSI",minval= 11, maxval=20) //inicializo el rsi en 14 periodos pero doy la posibilidad al usuario de cambiarlo

rsi_Sc = input.int(75,"Sobre Compra",minval=68,maxval=80) //ENTRADA DE SOBRE COMPRA DE RSI

rsi_Sv = input.int(25,"Sobre Venta",minval=20,maxval=33) //ENTRADA DE SOBRE VENTA DE RSI

rsi= ta.rsi(close,per_Rsi)//guardo el rsi con los paramentros anteriores en una variable

//logica

MayorPromedio = Promedio + 0.800

plot(MayorPromedio, color = color.green)

Venta = bodyPercent > 80 and VelaDeFuerza > Promedio * 2 and close < close[1]

Compra = bodyPercent > 80 and VelaDeFuerza > Promedio * 2 and close > close[1]

precioVenta = Venta? close : na

precioCompra = Compra? close : na

tp1 = 0.00

sl = 0.00

tp1 := 0.003

sl := 0.010

TP1short = precioVenta - (precioVenta * tp1)

Slshort = precioVenta + (precioVenta * sl)

TP1long = precioCompra + (precioCompra * tp1)

SLlong = precioCompra - (precioCompra * sl)

name1 = "tp1"

name2 = "tp2"

name3= "SL"

if ( precioVenta )

strategy.entry("short", strategy.short , comment = "Sell SL: " + str.tostring(Slshort, "0.000") + " TP1: " + str.tostring(TP1short,"0.000") )

strategy.exit("exit" , "short", stop = Slshort , limit = TP1short ,qty_percent = 100 )

if ( precioCompra )

strategy.entry("long", strategy.long , comment = "Buy SL: " + str.tostring(SLlong, "0.000") + " TP1: " + str.tostring(TP1long,"0.000") )

strategy.exit("exit" , "long", stop = SLlong , limit = TP1long ,qty_percent = 100 )