Basierend auf einer zusammengesetzten Durchbruchsstrategie

Überblick

Die Strategie ermöglicht einen niedrigen und hohen Verkauf durch Berechnung der höchsten und niedrigsten Preise der jüngsten N-K-Linie in Kombination mit einem Moving Average-Indikator und setzt eine Doppel-Breakout-Kondition.

Strategieprinzip

Die Strategie basiert auf folgenden Prinzipien:

- Berechnung der Minimalpreise der letzten 7 K-Linien als MinLow zur Bestimmung der Breakout-Konditionen

- MaxHigh für die letzten 7 K-Linien berechnet, um die Breakout-Sale-Bedingungen zu bestimmen

- Ein einfacher Moving Average (SMA) mit einer Länge von 200 mmm, gemessen an den Trends der MMA-Indikatoren

- Kaufbedingungen: Der Schlusskurs überschreitet minLow und liegt über mma

- Verkaufsbedingungen: Schlusskurs brechen maxHigh oder über maxHigh

Durch die Berechnung der Extreme der jüngsten N-K-Linie wird beurteilt, ob der Markt überverkauft oder überkauft ist. Die Richtung der Tendenz wird in Kombination mit dem Moving Average bestimmt, die Doppelbedingungen werden festgelegt, um eine Breakout-Handelsstrategie zu erzielen, bei der niedrig gekauft und hoch verkauft wird.

Analyse der Stärken

Diese Strategie hat folgende Vorteile:

- Doppelbedingte Einstellungen machen strategische Handelssignale zuverlässiger

- Die K-Linien-Höchstwerte werden verwendet, um Überverkauf und Überkauf zu ermitteln und umgekehrte Chancen zu nutzen.

- Der Trend wird in Kombination mit dem Moving Average beurteilt, um Rückwärtsoperationen zu vermeiden.

- Das Konzept des “Low Buy High Sell” entspricht dem Handelspsychologie der meisten Händler.

- Die Strategie ist einfach, klar und leicht zu verstehen und umzusetzen.

Durch die doppelte Bedingungsbestätigung wird die Strategie-Signalqualität erhöht, während die Parameter optimiert werden können, die für verschiedene Marktumgebungen geeignet sind.

Risikoanalyse

Die Strategie birgt auch einige Risiken:

- Doppel-Bedingungen, die die Signalfrequenz einschränken, können einige Handelschancen verpassen

- Die K-Linien-Schwerpunktberechnung ist falsch eingestellt und kann zu einem Überverkauf führen.

- Die Moving Average-Parameter sind falsch eingestellt und können die falsche Richtung des Trends bestimmen

- Optimierung von mehreren Parametern ist schwieriger

Diese Risiken können durch Anpassung der Berechnungszyklen, Optimierung der Parameterkombinationen und andere Methoden verringert werden. Darüber hinaus kann eine Optimierung in Verbindung mit anderen Indikatoren in Betracht gezogen werden.

Optimierungsrichtung

Die Strategie kann vor allem in folgenden Bereichen optimiert werden:

- Optimierung der K-Linien-Pegel-Zyklen, um die am besten geeigneten Zyklusparameter zu finden, um Überkauf und Überverkauf zu beurteilen

- Die Wirksamkeit von Moving Averages unterschiedlicher Länge getestet

- Hinzufügen von Kombinationen anderer Indikatoren, wie BOLL-Kanal, KD-Indikator usw.

- Erhöhung der Stop-Loss-Strategie und Kontrolle des Einzelschutzes

- Optimierung der Einstiegs- und Ausstiegsbedingungen und Verbesserung der Signalqualität

Durch die Optimierung der Parameter, der Kennzahlen und der Windkontrolle kann der strategische Profitfaktor erheblich gesteigert werden.

Zusammenfassen

Die Strategie ist insgesamt eine sehr praktische Durchbruchstrategie. Die Berechnung der K-Linie-Höchstwerte beurteilt den Überkauf-Überverkauf, der Moving Average beurteilt die Trendrichtung, die Doppelbedingung setzt die Fehlsignale, um eine qualitativ hochwertige Low-Buy-High-Sell-Strategie zu erzielen. Durch die Optimierung des Berechnungszyklus und die Hinzufügung anderer Indikatoren kann die Effektivität der Strategie weiter verbessert werden.

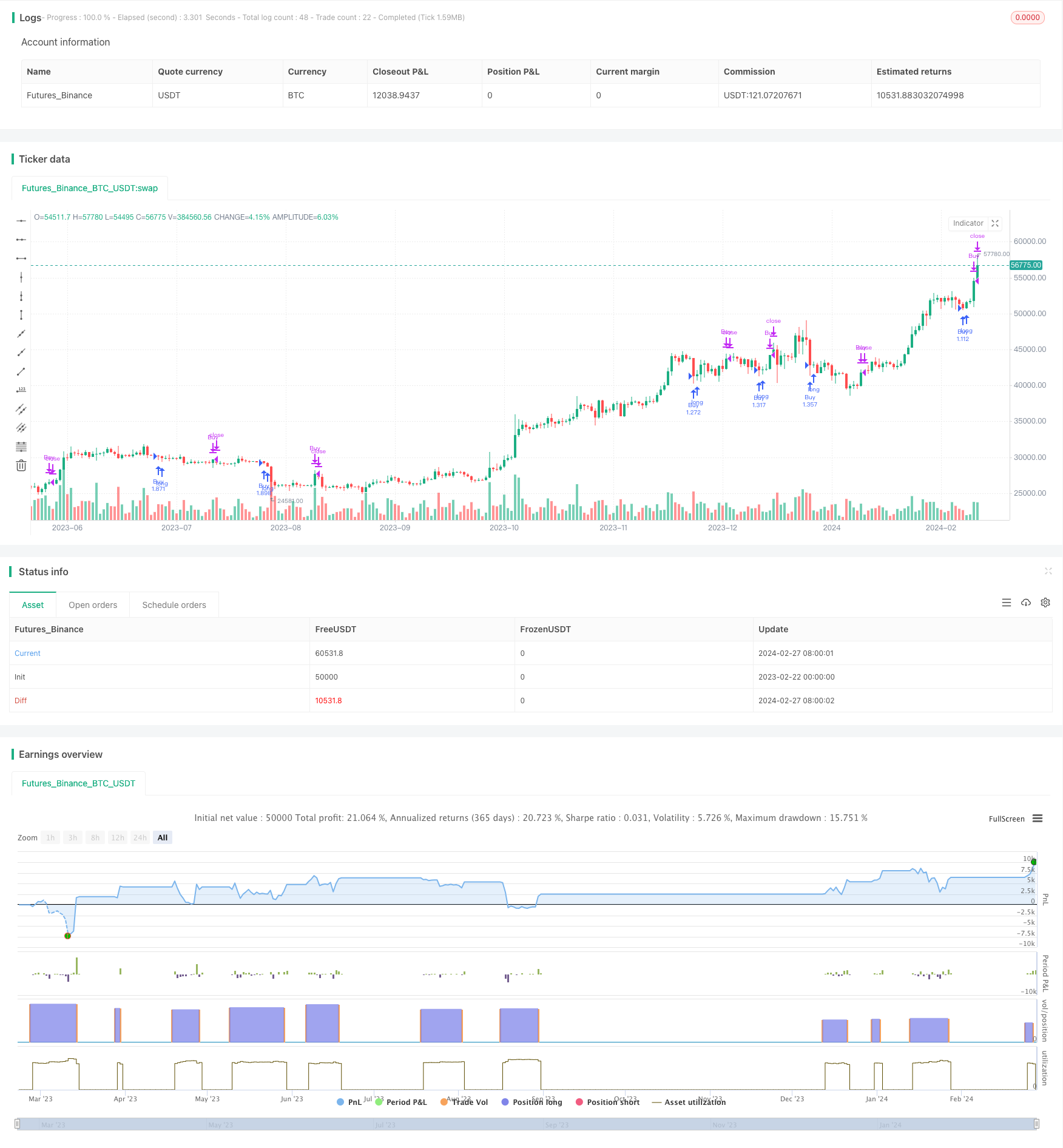

/*backtest

start: 2023-02-22 00:00:00

end: 2024-02-28 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Larry Connors por RON", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

value1 = input(7, title="Quantity of day low")

value2 = input(7, title="Quantity of day high")

entry = lowest(close[1], value1)

exit = highest(close[1], value2)

lengthMMA = input(200, title="Length of SMA", minval=1)

mma = sma(close, lengthMMA)

// Calcular el mínimo de los precios bajos de las últimas 'value1' velas

minLow = lowest(low, value1)

// Calcular el máximo de los precios altos de las últimas 'value2' velas

maxHigh = highest(high, value2)

// Test Period

testStartYear = input(2009, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(2, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear, testStartMonth, testStartDay, 0, 0)

testStopYear = input(2020, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(30, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear, testStopMonth, testStopDay, 0, 0)

testPeriod() => true

if testPeriod()

// Condiciones de entrada

conditionMet = (close > mma) and (close < entry) and (low == minLow)

strategy.entry("Buy", strategy.long, when=conditionMet)

if conditionMet

label.new(bar_index, entry, text="↑", style=label.style_arrowup, color=color.green, size=size.small, yloc=yloc.belowbar)

// Condiciones de salida

conditionExit = close > exit or close > maxHigh

strategy.close("Buy", when=conditionExit)