Bidirektionale RSI-Handelsstrategie mit anfänglichem Stop-Loss

Überblick

Die RSI-Doppel-Handelsstrategie mit anfänglichem Stop ist eine quantitative Handelsstrategie, die auf einem relativ starken Index (RSI) basiert. Die Strategie nutzt die umkehrende Eigenschaft des RSI-Indikators in überkauften und überverkauften Bereichen, um das Risiko zu verwalten, indem sie überschüssige oder offene Geschäfte tätigt, wenn der RSI-Indikator eine bestimmte Schwelle überschreitet, und einen anfänglichen Stop-Loss setzt, um eine stabile Handelsrendite zu erzielen.

Strategieprinzip

Im Mittelpunkt der Strategie steht der RSI, ein dynamischer Indikator, der die Entwicklung der Marktpreise misst, um den Überkauf- und Überverkaufszustand des Marktes zu reflektieren, indem er die durchschnittlichen Erhöhungen der Preise an steigenden Tagen und die durchschnittlichen Rückgänge an fallenden Tagen über einen Zeitraum vergleicht. In der Regel bedeutet ein RSI-Wert über 70 ein Überkauf, bei dem die Preise möglicherweise unter Druck geraten sind, und ein RSI-Wert unter 30 ein Überverkauf, bei dem die Preise möglicherweise rückgängig werden.

Die Handelslogik der Strategie lautet wie folgt:

- Der RSI-Indikator wird für den angegebenen Zeitraum berechnet.

- Wenn der RSI der aktuellen Stunde kleiner als 60 ist und der RSI der aktuellen Stunde größer als oder gleich 60 ist, ist eine Überposition möglich. Wenn der RSI der aktuellen Stunde größer als 60 ist und der RSI der aktuellen Stunde kleiner als oder gleich 60 ist, ist eine Überposition möglich.

- Wenn der RSI-Indikator für die aktuelle Stunde größer als 40 ist und der RSI-Indikator für die aktuelle Stunde kleiner als oder gleich 40 ist, wird die Position aufgelöst; wenn der RSI-Indikator für die aktuelle Stunde kleiner als 40 ist und der RSI-Indikator für die aktuelle Stunde größer als oder gleich 40 ist, wird die Position aufgelöst.

- Bei der Eröffnung der Position wird gleichzeitig ein anfänglicher Stop-Loss-Preis festgelegt, der 6% des Eröffnungspreises ist, um das maximale Risiko eines einzelnen Handels zu kontrollieren.

Durch die oben beschriebene Handelslogik kann die Strategie in der Lage sein, eine Position zu eröffnen, wenn der RSI-Indikator die kritische Schwelle überschreitet, und in der Lage zu sein, eine Position zu schließen, wenn der RSI-Indikator innerhalb der kritischen Schwelle zurückkehrt, um die Markttrends zu erfassen und die Handelserträge zu erzielen. Die Einrichtung eines anfänglichen Stop-Losses kann die maximalen Verluste eines einzelnen Handels effektiv kontrollieren und die Risikokontrolle der Strategie verbessern.

Analyse der Stärken

Die RSI-Trading-Strategie bi-directional mit Initial Stop-Loss hat folgende Vorteile:

- Der RSI ist ein effektiver Trend-Tracking-Indikator, der die wichtigsten Trends des Marktes besser erfasst und sich an unterschiedliche Marktverhältnisse anpasst.

- Zwei-Wege-Handelschancen: Die Strategie erhöht die Anpassungsfähigkeit und die Profitabilität der Strategie, indem sie in den überkauften Gebieten Leerlässe und in den überverkauften Gebieten Leerlässe erzielt.

- Risikokontrollmechanismus: Durch die Einrichtung eines anfänglichen Stop-Losses kann die Strategie den maximalen Verlust eines einzelnen Handels effektiv kontrollieren und das Gesamtrisiko der Strategie senken.

- Flexibilität der Parameter: Die Schlüsselparameter der Strategie, wie die RSI-Zyklus, Überkauf-Überverkauf-Trench, Erststverlust-Ratio, können flexibel an die Merkmale des Marktes und die persönlichen Vorlieben angepasst werden, um die Anpassungsfähigkeit der Strategie zu verbessern.

- Logische Klarheit und Einfachheit: Die Handelslogik der Strategie ist klar und einfach zu verstehen und zu implementieren und eignet sich für das Lernen und Verwenden von Quantitative Trading-Neulingen.

Risikoanalyse

Obwohl die RSI-Trading-Strategie und der anfängliche Stop-Loss einige Vorteile haben, gibt es folgende potenzielle Risiken:

- Trenderkennungsrisiken: Der RSI ist zwar ein effektiver Trend-Tracking-Indikator, kann jedoch in bestimmten Marktsituationen, wie beispielsweise in einem wackligen Markt oder in der Anfangsphase einer Trendwende, falsche Signale senden, was zu Verlusten bei der Strategie führt.

- Parameteroptimierungsrisiken: Die wichtigsten Parameter der Strategie, wie die RSI-Zyklus, Überkauf und Überverkauf, haben einen wichtigen Einfluss auf die Strategie-Performance. Die Optimierung und Auswahl der Parameter erfordert eine große Menge an historischen Daten und Rückmessungen. Die falsche Einstellung der Parameter kann zu einer schlechten Strategie-Performance führen.

- Erste Stop-Loss-Risiken: Obwohl die Einrichtung der ersten Stop-Loss den maximalen Verlust eines einzelnen Handels kontrolliert, kann eine falsche Einrichtung der ersten Stop-Loss zu häufigen Verlusten der Strategie führen, potenzielle Gewinnchancen verpassen und die Erträge der Strategie verringern.

- Marktrisiko: Die Strategie kann in tendenziösen Märkten gut abschneiden, aber bei starken Marktschwankungen oder bei einem großen Ereignisrisiko besteht ein höheres Rücknahmerisiko.

- Arbitrage-Risiken: Die Strategie kann bei der Eröffnung einer Position mit Arbitrage-Risiken konfrontiert sein, wie z. B. Schlupfpunkte, Transaktionskosten, die den tatsächlichen Ertrag der Strategie beeinträchtigen.

Angesichts der genannten Risiken können folgende Maßnahmen ergriffen werden:

- In Kombination mit anderen technischen Indikatoren wie Moving Averages, MACDs und anderen, werden die RSI-Indikatorsignale zweimal bestätigt, um die Genauigkeit der Trenderkennung zu verbessern.

- Es wird eine große Anzahl von Rückprüfungen auf historischen Daten vorgenommen, um die wichtigsten Parameter zu optimieren und die Parameter-Sätze regelmäßig zu überprüfen und anzupassen, um sie an Marktveränderungen anzupassen.

- Optimierung der anfänglichen Stop-Loss-Einstellungen, z. B. durch dynamische Stop-Methoden wie ATR, um die Flexibilität und Effektivität der Stop-Loss zu erhöhen.

- Beobachten Sie Marktrisiken genau und führen Sie Risikokontrollmaßnahmen wie Positionssenkung, Aussetzung von Geschäften und so weiter, wenn dies notwendig ist.

- Wählen Sie eine niedrige Transaktionskosten, eine gute Liquidität, eine angemessene Kontrolle der Geldmenge für einzelne Transaktionen und verringern Sie die Auswirkungen von Arbitrage-Risiken.

Optimierungsrichtung

Die RSI-Trading-Strategie und die Initial Stop-Loss-Strategie können auch in folgenden Bereichen optimiert und verbessert werden:

- Einführung des Moduls zur Verwaltung von Leerpositionen: Auf der Grundlage der bestehenden Strategie kann das Positionsverhältnis von Leerpositionen dynamisch an die Stärke der Markttrends und die Volatilität angepasst werden. Die Positionen werden bei starken Trends erhöht und bei schwachen oder umgekehrten Trends verringert, um die Flexibilität und Profitabilität der Strategie zu verbessern.

- Optimierung der Stop-Loss- und Stop-Stop-Mechanismen: Auf der Grundlage der vorhandenen Initial-Stop-Methode können dynamische Stop-Loss-Stop-Mechanismen wie Tracking-Stops, Sliding-Stops eingeführt werden, um die Stop-Loss-Stop-Position dynamisch an die Marktschwankungen und die persönlichen Risikopräferenzen anzupassen und die Verlustquote und die Risikokontrolle der Strategie zu verbessern.

- Kombination mit mehrperiodischen Analysen: Auf der Grundlage der vorhandenen Stunden-Charts kann die Analyse von RSI-Indikatoren mit mehreren Perioden wie Tagelinie, 5 Minuten usw. eingeführt werden, um die Genauigkeit und Zuverlässigkeit der Trendbeurteilung durch Resonanz und Abweichung von mehrperiodischen RSI-Indikatoren zu verbessern.

- Einführung von Marktstimmungsanalysen: Der RSI-Indikator selbst ist ein Emotionsindikator, der in die Strategie einbezogen werden kann, um andere Marktstimmungsindicatoren wie den VIX-Panic-Index, den Bull-Bear-Index usw. durch die Quantifizierung der Marktstimmung zu filtern und zu bestätigen, um die Stabilität der Strategie zu verbessern.

- Das Geldmanagementmodul wird hinzugefügt. Geldmanagementmethoden wie die Kelly-Richtlinie, das Fixed-Ratio-Fundmanagement und andere können in die Strategie eingeführt werden, um den Kapitalanteil pro Transaktion entsprechend der historischen Leistung der Strategie und der Rückmeldung zu berechnen und die langfristige Stabilität und Nachhaltigkeit der Strategie zu verbessern.

Durch die oben genannten Optimierungen und Verbesserungen kann die Performance und Stabilität der RSI-Bin-Way-Trading-Strategie und des Initial Stop-Losses weiter verbessert werden, um besser an unterschiedliche Marktbedingungen und Handelsbedürfnisse anzupassen.

Zusammenfassen

Die RSI-Doppel-Trading-Strategie mit Initial-Stop ist eine quantitative Trading-Strategie, die auf den Trend-Eigenschaften des RSI-Indikators basiert. Die Strategie ist klar und einfach, hat eine starke Trend-Tracking-Fähigkeit, bi-directionelle Handelsmöglichkeiten und eine verbesserte Risikokontrolle.

Aber es gibt auch potenzielle Probleme mit der Strategie, wie z. B. Trend-Erkennung, Parameter-Optimierung, Initial-Stop-Loss-Risiko, Markt-Risiko und Arbitrage-Risiko, die durch Maßnahmen in Kombination mit anderen technischen Indikatoren, Optimierung von Schlüsselparametern, dynamische Anpassung der Stop-Loss-Stop, Aufmerksamkeit für Marktrisiko-Ereignisse und Kontrolle der Handelskosten bewältigt und verbessert werden müssen.

Darüber hinaus kann die Strategie durch die Einführung von Modulen wie Multiple-Position-Management, Dynamische Stop-Loss-Stopps, Multi-Zyklus-Analyse, Market Sentiment-Analyse und Kapital-Management weiter optimiert und verbessert werden, um besser auf verschiedene Marktverhältnisse und Handelsbedürfnisse zu reagieren und die Profitabilität, Stabilität und Nachhaltigkeit der Strategie zu verbessern.

Zusammenfassend ist die RSI-Trading-Strategie mit Binär-Stopp-Initial eine einfache und praktische Quantitative-Trading-Strategie, die mit angemessener Optimierung und Verbesserung zu einem leistungsfähigen Werkzeug für Quantitative Händler werden kann, um ihnen zu helfen, langfristige, stabile Erträge in den Finanzmärkten zu erzielen. Jede Strategie hat jedoch ihre Grenzen und Risiken.

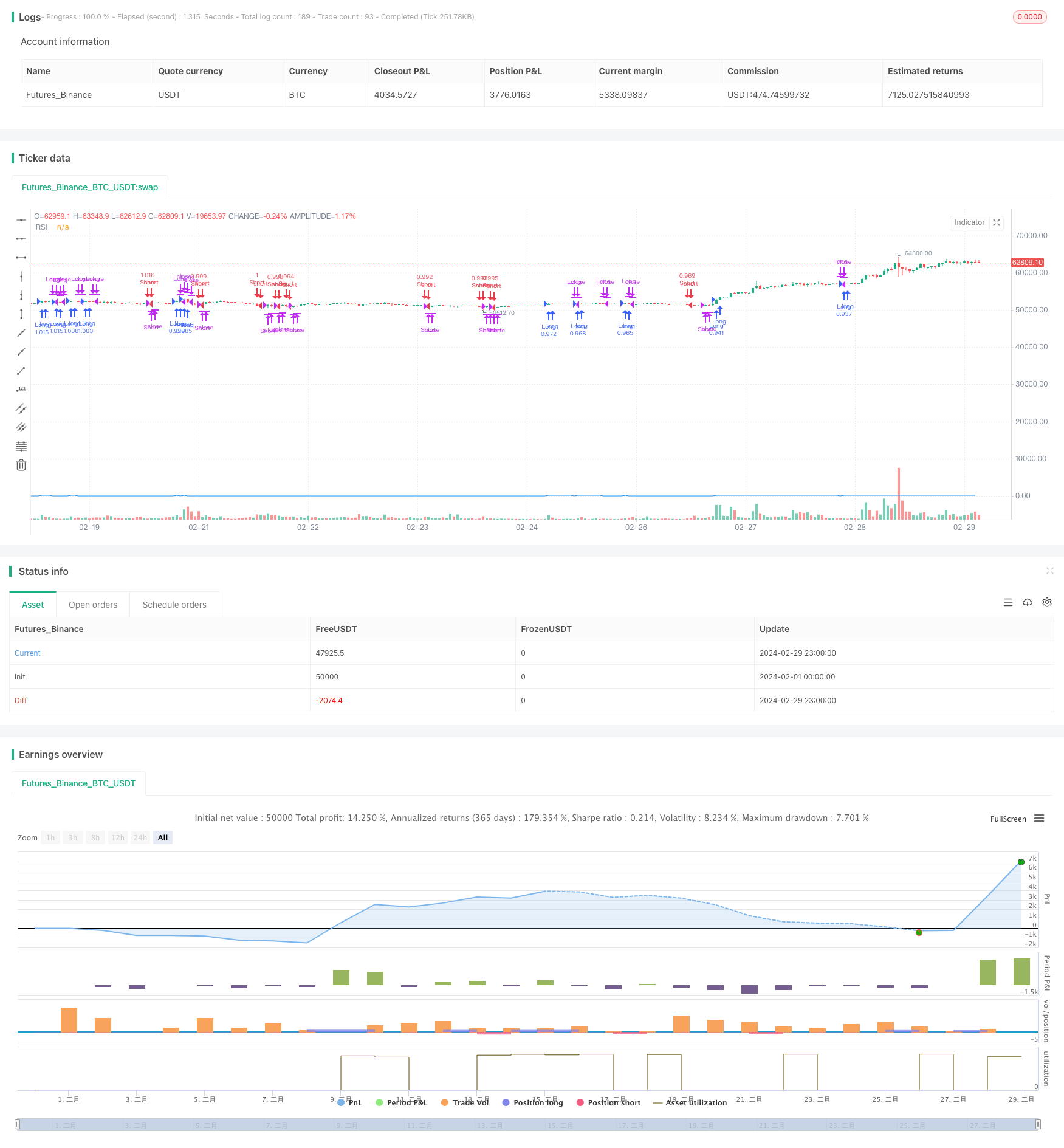

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("RSI Long and Short Strategy with Initial Stop Loss", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// Input parameters

rsi_length = input(14, title="RSI Length")

initial_stop_loss_percentage = input(6, title="Initial Stop Loss Percentage")

// Calculate RSI

rsi_1hour = request.security(syminfo.tickerid, "60", ta.rsi(close, rsi_length))

// Entry condition for Long trades

long_entry = rsi_1hour[1] < 60 and rsi_1hour >= 60

// Exit condition for Long trades

long_exit = rsi_1hour[1] > 60 and rsi_1hour <= 60

// Entry condition for Short trades

short_entry = rsi_1hour[1] > 40 and rsi_1hour <= 40

// Exit condition for Short trades

short_exit = rsi_1hour[1] < 40 and rsi_1hour >= 40

// Initial Stop Loss calculation

initial_stop_loss_long = close * (1 - initial_stop_loss_percentage / 100)

initial_stop_loss_short = close * (1 + initial_stop_loss_percentage / 100)

// Strategy logic for Long trades

if (long_entry)

strategy.entry("Long", strategy.long)

if (long_exit)

strategy.close("Long")

// Strategy logic for Short trades

if (short_entry)

strategy.entry("Short", strategy.short)

if (short_exit)

strategy.close("Short")

// Set initial stop loss for Long trades

strategy.exit("Initial Stop Loss Long", "Long", stop=initial_stop_loss_long)

// Set initial stop loss for Short trades

strategy.exit("Initial Stop Loss Short", "Short", stop=initial_stop_loss_short)

// Plot RSI

plot(rsi_1hour, title="RSI", color=color.blue)