Quantitative Handelsstrategien basierend auf technischer Analyse und Geldmanagement

Überblick

Die Geldmanagementstrategie ist eine quantitative Handelsstrategie, die auf der technischen Analyse und dem Geldmanagement basiert. Die Strategie berücksichtigt die Unterstützung des Widerstands des Marktes, die psychologische Stimmung der Händler, die Preisfeedbacksignale und die strengen Regeln der Geldmanagement, um eine stabile und gesunde Rendite zu erzielen, während die Risiken kontrolliert werden.

Strategieprinzip

Die Kernlogik der Strategie besteht aus folgenden Teilen:

Unterstützung der Widerstands-IdentifikationDurch:

inputDie Funktion gibt die vordefinierten Unterstützungs- und Widerstandspreise ein. Wichtige Handelssignale werden erzeugt, wenn die Marktpreise diese Schlüsselpositionen durchbrechen.Die Emotionen der HändlerEinführung von mehreren Stimmungsindikatoren

bullPsychund die StimmungskennzahlenbearPsychUm die Stimmung des Marktes zu messen. Wenn der Preis über dem Mehrkopf-Stimmungsschwellenwert liegt, neigt man dazu, mehr zu tun, und wenn er unter dem Leerkopf-Stimmungsschwellenwert liegt, neigt man dazu, nichts zu tun.Die Rückmeldungsbedingungen:

feedbackCondAls Feedback-Signal entscheidet man, ob man einen Handel tritt, nachdem der Preis die Unterstützungshemmnis erreicht hat und den emotionalen Bedingungen entspricht.Risiko-Rendite:

rewardRiskRatioDefinition des relativen Verhältnisses zwischen den gewünschten Erträgen und der Risikoverfügbarkeit der Strategie.PositionsumfangAuf Basis des Kontostandes:

strategy.equityDas Risiko für jede TransaktionriskPerTradePercentDie dynamische Berechnung der Positionsgröße für jeden Handel ermöglicht eine quantitative Kontrolle des Risikos.EintrittssignalKomplexe Unterstützungsresistenzpunkte, psychische Emotionsindikatoren und Konzentrations-Feedback-Bedingungen.

strategy.entryFunktionen zur Erfassung von Mehr- und Leerzeichen.Stopp-Stopp-VerlustDer Stop-Loss-Preis und der Stop-Loss-Preis werden dynamisch berechnet, basierend auf dem Risiko-Rendite-Verhältnis.

strategy.exitDie Funktion kann einen Ausgang auslösen, wobei der Prozentsatz der Gewinne und Verluste pro Transaktion streng kontrolliert wird.VisualisierungVerwendung:

plotUndplotshapeDie Funktion zeichnet die Unterstützungs- und Widerstands-Bitte auf der Grafik und markiert die Konzentrations-Feedback-Signale, um eine intuitive Referenz für die Handelsentscheidung zu liefern.

Analyse der Stärken

Die Vorteile einer Strategie zur Unterstützung von Resistenz-Emotion-Fokus-Feedback-Finanzmanagement bestehen darin:

Technische Analyse-Elemente werden mit Marktemotionen kombiniert, um eine mehrdimensionale, integrierte Handelslogik zu erzeugen, die eine größere Anpassungsfähigkeit und Stabilität aufweist.

Die Einstellung der Herzfeedback-Bedingungen kann das Geräuschsignal effektiv filtern und die Wirksamkeit des Signals verbessern.

Die Kontrolle des Positionsgrößens mit einem festen Risiko-Rendite-Verhältnis macht die Strategie strenger in Bezug auf die Vermögensverwaltung und verhindert effektiv die übermäßige Risikobereitschaft eines einzelnen Handels.

Die dynamische Berechnung der Stop-Loss-Leistung ermöglicht eine kontrollierbare Verlust- und Verlustquote für jeden Handel, was zu einer langfristigen, stabilen Kapitalkurve führt.

Die Parameter für die Kennzahlen können über

inputDie Funktionen sind flexibel anpassbar und haben eine hohe Anpassbarkeit und Anpassbarkeit.

Risikoanalyse

Die Auswahl der Stützpunkte ist subjektiv und kann zu häufigen Fehleinschätzungen führen.

Der Market Sentiment-Indikator ist nicht unbedingt ein Indikator für die Preisentwicklung und kann in extremen Marktsituationen fehlschlagen.

Die Wirksamkeit des Feedbacksignals hängt von der Zuverlässigkeit der Zentrumform ab, aber die Zentrumsignalqualität kann bei Erschütterungen abnehmen.

Die Fixed-Risk-Return-Strategie kann bei starken Marktschwankungen höhere potentielle Gewinne verpassen als die Strategie.

Im Hinblick auf die oben genannten Risiken können Optimierungen und Verbesserungen in folgenden Bereichen vorgenommen werden:

- Für die Unterstützung der Widerstandslage kann die dynamische Bestätigung in Verbindung mit mehreren technischen Indikatoren (wie Brinbands, Trendlinien usw.) durchgeführt werden.

- Bei extremer Marktstimmung kann das Gefühlssignal durch die Einführung von Handelsvolumenindikatoren und ähnlichem kalibriert werden.

- Die Signalzuverlässigkeit kann durch die Einführung von Mehrzeit-Perioden-Filterungen für das Feedback-Signal verbessert werden.

- Wenn die Risiken kontrolliert werden, kann der Risiko-Rendite-Verhältnis für die Phase mit starken Markttrends moderat erhöht werden, um höhere Erträge zu erzielen.

Optimierungsrichtung

Dynamische Identifizierung von WiderstandspunktenEs kann versucht werden, einige Anpassungs-Algorithmen einzuführen (z. B. Anpassungs-Gehaltslinien, dynamische Arbitrage-Kanäle usw.), die die Unterstützungswiderstände dynamisch an die Preisentwicklung und die Schwankungen anpassen, um die Flexibilität und Genauigkeit der Entscheidung über die Schlüsselposition zu verbessern.

VerbundvolumenindikatorDie bestehende Strategie basiert hauptsächlich auf den Informationen über den Preis selbst, während die Handelsmenge ein weiteres wichtiges Marktsignal ist. Es kann in Betracht gezogen werden, Handelsmenge-bezogene Indikatoren (wie die Abweichung von der Kursentwicklung, OBV-Indikatoren usw.) in die Handelslogik einzubeziehen, um eine Mehrfachprüfung der Preiskombination zu erzeugen und die Signalsicherheit zu erhöhen.

Dynamische Konfiguration von mehreren freien PositionenDie derzeitige Strategie ist, dass die Positionsquote für die Mehrfach-Höhe-Richtung festgelegt ist. Diese Methode kann sich nicht gut an die Trendlage anpassen. Man kann einige Methoden zur dynamischen Anpassung der Positionsposition (z. B. Gitterhandel, Trend-Tracking-Modelle usw.) erforschen, um die Mehrfach-Höhe-Positionsquote dynamisch nach Faktoren wie Kursentwicklung und Volatilität zu konfigurieren, um die Markttrendchancen besser zu erfassen.

Optimierung der Stop-Loss-TermineEs ist möglich, dass ein festes Stop-Loss-Verhältnis nicht mit den unterschiedlichen Marktbedingungen übereinstimmt. Es ist möglich, einige anpassungsfähige Stop-Loss-Algorithmen zu versuchen (z. B. mobile Stop-Losses, Volatilitätsstop-Losses usw.), um die Stop-Loss-Durchschnittswerte entsprechend der Dynamik von Merkmalen wie der Breite und Häufigkeit der Preisschwankungen anzupassen und gleichzeitig ein höheres Gewinnniveau zu erreichen, während das Risiko kontrolliert wird.

Zugehörigkeit zu einem Machine-Learning-ModellTraditionelle technische Indikatoren und Regeln sind zwar einfach und wirksam, können jedoch in der Reaktion auf komplexe Marktveränderungen eingeschränkt sein. Es kann in Betracht gezogen werden, einige maschinelle Lernmodelle (wie z. B. die Unterstützung von Vektormaschinen, Entscheidungsträumen, neuronalen Netzen usw.) in die Strategie-Rahmen einzuführen, um durch das Lernen von historischen Daten zu erforschen, tiefere Marktregeln zu erschließen und einige traditionelle Handelsregeln zu unterstützen oder sogar zu ersetzen, um die Anpassungsfähigkeit und Intelligenz der Strategie zu verbessern.

Die oben genannten Optimierungsrichtungen können selektiv nach den tatsächlichen Bedürfnissen und Ressourcenbedingungen implementiert werden. Durch kontinuierliche iterative Optimierung wird die Stabilität und Profitabilität der Strategie weiter verbessert.

Zusammenfassen

Die Resistance-Support-Emotion-Focus-Feedback-Fund-Management-Strategie ist eine umfassende Strategie, die mehrere technische Analyseelemente und quantitative Handelsideen miteinander verbindet. Durch die organische Kombination von mehreren Dimensionen wie Resistance-Level, Marktemotion, Feedbacksignalen und Risikokontrolle wird ein relativ vollständiges Handelslogik- und Risikomanagementsystem aufgebaut. Die Strategie bietet außerdem eine hohe Flexibilität und Anpassbarkeit bei der Umsetzung, wobei der Benutzer die Parameteroptimierung und die Anpassung der Module an die eigenen Bedürfnisse und Markteigenschaften vornehmen kann.

Natürlich kann keine Strategie perfekt sein, und in der praktischen Anwendung müssen alle Herausforderungen und Risiken auftreten. Die Effektivität der Widerstandsbeurteilungen, die Zuverlässigkeit der Marktstimmungskennzahlen, die Lärmstörung der Feedbacksignale und die Einschränkungen der Risikomodelle sind Aspekte, die in der Praxis ständig optimiert werden müssen. Die Anpassungsfähigkeit und Risikobeschädigungsfähigkeit der Strategie können durch die Einführung von Maßnahmen wie Dynamische Widerstandsstützungen, die Bestätigung von Handelsvolumenindikatoren, die Anpassung an die Position, die Konfiguration, die Optimierung der Stop-Loss-Dynamik und das Maschinenlernen bis zu einem gewissen Grad verbessert werden.

Insgesamt bietet die Resistenz-Emotion-Fokus-Feedback-Finanzmanagement-Strategie eine relativ einfache und praktische Denkweise für die Praxis des quantitativen Handels. Auf der Grundlage der Beherrschung der Kernprinzipien wird es durch eine flexible Kombination von Optimierung und rigorosen Praxisprüfungen zu einem wirksamen Werkzeug für die Erfassung von Marktchancen und die Kontrolle von Handelsrisiken werden. Es gibt keine Abkürzungen auf dem Weg zum quantitativen Handel.

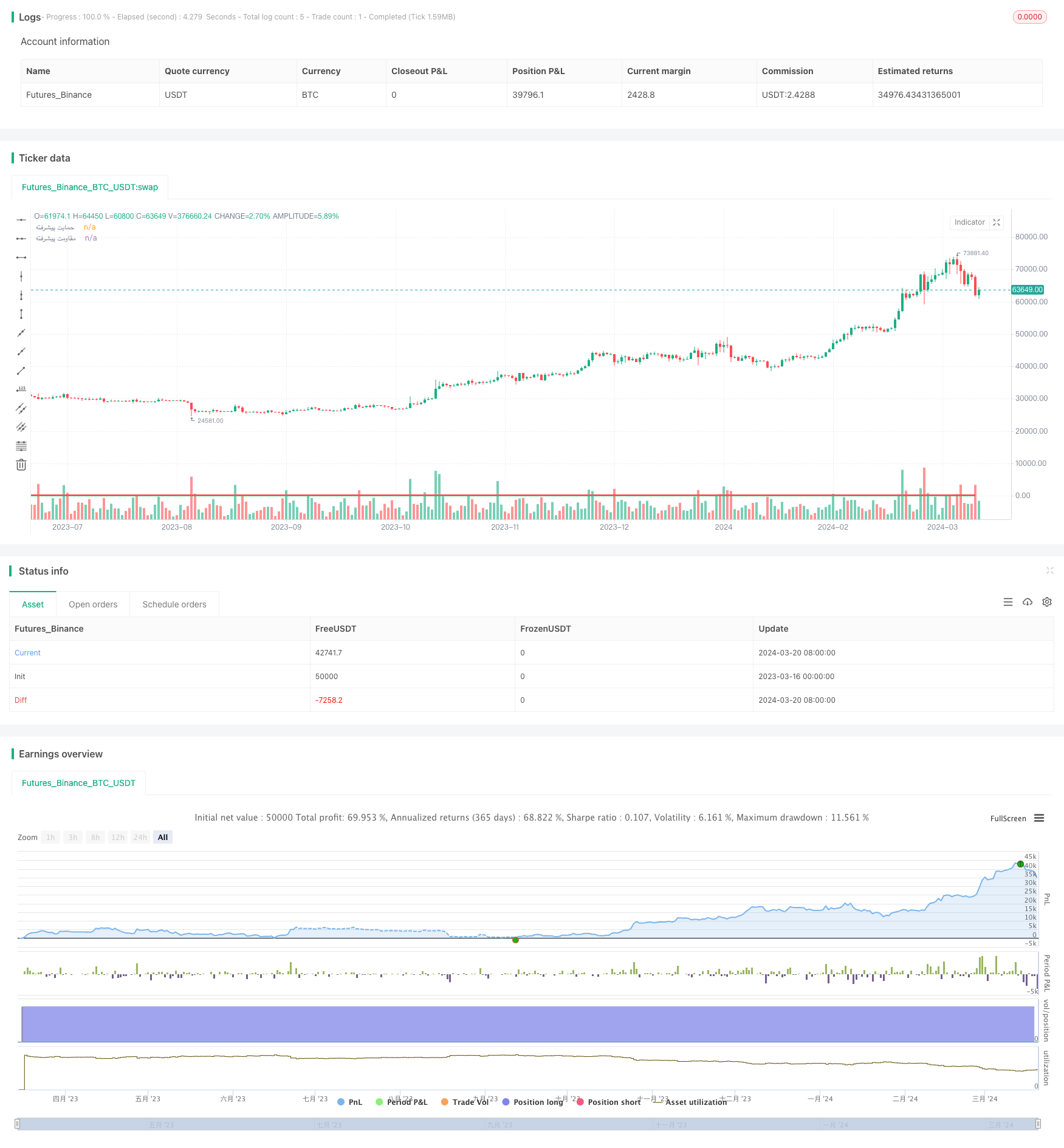

/*backtest

start: 2023-03-16 00:00:00

end: 2024-03-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("S/R-Psych-Cndl-Fdbck-MM", shorttitle="SRPCFMM", overlay=true)

// تعریف حمایت و مقاومت پیشرفته

supportLvl = input(100, title="حمایت پیشرفته")

resistanceLvl = input(200, title="مقاومت پیشرفته")

// روانشناسی کندل

bullPsych = input(70, title="روحیه خریداری")

bearPsych = input(30, title="روحیه فروشنده")

// پولبک

feedbackCond = input(true, title="استفاده از پولبک")

// نسبت تارگت به ریسک

rewardRiskRatio = input(3, title="نسبت تارگت به ریسک")

// مدیریت مالی

riskPerTradePercent = input.float(1, title="ریسک برای هر معامله (%)", minval=0)

riskAmount = strategy.equity * (riskPerTradePercent / 100)

// Define entry conditions and feedback condition

longCond = close > supportLvl and close > bullPsych

shortCond = close < resistanceLvl and close < bearPsych

// Execute trade entry with feedback condition

if (longCond and feedbackCond)

strategy.entry("Long", strategy.long)

if (shortCond and feedbackCond)

strategy.entry("Short", strategy.short)

// محاسبه تارگت و استاپ لاس بر اساس نسبت تارگت به ریسک

targetPriceLong = close + (high - low) * rewardRiskRatio

stopPriceLong = close - (high - low) * (riskPerTradePercent / 100)

targetPriceShort = close - (high - low) * rewardRiskRatio

stopPriceShort = close + (high - low) * (riskPerTradePercent / 100)

// اجرای خروج از معامله با حمایت و مقاومت و تارگت و استاپ لاس

strategy.exit("Take Profit/Stop Loss", from_entry="Long", loss=supportLvl, profit=targetPriceLong)

strategy.exit("Take Profit/Stop Loss", from_entry="Short", loss=resistanceLvl, profit=targetPriceShort)

// نمایش خطوط حمایت و مقاومت در نمودار

plot(supportLvl, color=color.green, linewidth=2, title="حمایت پیشرفته")

plot(resistanceLvl, color=color.red, linewidth=2, title="مقاومت پیشرفته")

// نمایش حجم پیشرفته

plotshape(series=na, title="حجم پیشرفته", color=color.purple, style=shape.triangleup, location=location.abovebar, size=size.small)