Volatilitätsstrategie basierend auf Varianz und gleitendem Durchschnitt

Die Strategie, die als “Differenz- und Moving-Average-basierte Variablen-Strategie” bezeichnet wird, nutzt die Differenz der Variablen der letzten 30 K-Linien und der drei Moving-Averagen (MA5, MA15 und MA30) zur Entscheidungsfindung.

Die Hauptidee der Strategie besteht darin, die Volatilität des Marktes durch die Berechnung der Differenz zwischen den Preisschwankungen zu messen und die Richtung des Trends in Kombination mit den Moving Averages für verschiedene Perioden zu bestimmen. Die Strategie führt einen Kauf- und Kauf-Operation durch, wenn die Volatilität niedrig ist und die kurzfristige Durchschnittslinie über der langfristigen Durchschnittslinie liegt. Gleichzeitig setzt die Strategie Stop-Loss- und Stop-Stop-Bedingungen ein, um das Risiko zu kontrollieren und Gewinne zu sichern.

Die Grundlagen der Strategie lassen sich in folgende Schritte unterteilen:

- Berechnen Sie den 5-, 15- und 30-Tage-Moving Average (MA5, MA15 und MA30)

- Berechnen Sie die Differenz zwischen der Schwankungsbreite der letzten 30 K-Linien (die Differenz zwischen dem Höchst- und dem Tiefstpreis dividiert durch den Schlusskurs) und multiplizieren Sie diese mit 1.000.000 für die Beobachtung.

- Definition der Kaufbedingungen: Differenz kleiner als 35 und MA5 größer als MA15, MA15 größer als MA30.

- Definition der Stop-Loss-Bedingung: Der Schlusskurs liegt unter MA30 oder MA5 unter MA30.

- Definieren Sie die Stopp-Bedingungen:

- Wenn die Kaufbedingungen erfüllt sind, wird die Strategie hoch gehandelt; wenn die Stop-Loss- oder Stop-Stop-Bedingungen erfüllt sind, wird die Strategie platziert.

Die Vorteile der Strategie sind:

- Die Kombination von Volatilität und Trendindikatoren ermöglicht den Handel bei klaren Trends und geringer Volatilität und vermeidet den Handel in stark volatilen Marktumgebungen.

- Die Verwendung von Moving Averages über mehrere Perioden ermöglicht eine umfassendere Beurteilung der Trendrichtung und erhöht die Genauigkeit des Handels.

- Setzen Sie eindeutige Stop-Loss- und Stop-Off-Bedingungen, um Risiken effektiv zu kontrollieren und Gewinne zu sichern.

Die Risiken der Strategie sind:

- Häufige Trades oder falsche Signale können bei unklaren Markttrends oder plötzlicher Zunahme der Volatilität auftreten.

- Die Einstellungen für Stop-Loss- und Stop-Out-Bedingungen sind möglicherweise nicht vollständig auf alle Marktumstände abgestimmt und müssen an die tatsächlichen Umstände angepasst werden.

- Die Strategie basiert auf historischen Daten und kann zu kurzfristig auf unvorhergesehene Ereignisse oder außergewöhnliche Marktschwankungen reagieren.

Um diese Strategie zu optimieren, sollten wir folgende Aspekte in Betracht ziehen:

- Für die Kombination von Differenz-Schwellenwerte und Moving Averages in den Kaufbedingungen kann durch Rückmessung und Parameteroptimierung nach optimalen Werten gesucht werden.

- Stopp-und-Stopp-Bedingungen können mehr technische Indikatoren oder Markt-Stimmung-Indikatoren wie RSI, MACD etc. einführen, um die Zuverlässigkeit des Signals zu verbessern.

- Die Einführung von Marktrisikomanagementmechanismen, wie beispielsweise dynamische Positionsanpassungen, Volatilitätsanpassungen usw., kann in Anspruch genommen werden, um auf veränderte Marktbedingungen zu reagieren.

Insgesamt ist die “Strategie der Bandbreite der Schwankungen auf der Grundlage der Differenz und der Moving Averages” eine Handelsstrategie, die die Volatilität und die Trendindikatoren kombiniert. Sie misst die Volatilität des Marktes durch die Berechnung der Differenz der Preisschwankungen und kombiniert die beweglichen Durchschnittswerte verschiedener Perioden, um die Richtung der Trends zu bestimmen und unter geeigneten Marktbedingungen zu handeln. Die Strategie setzt eindeutige Stop-Loss- und Stop-Stop-Bedingungen ein, um Risiken effektiv zu kontrollieren und Gewinne zu sperren.

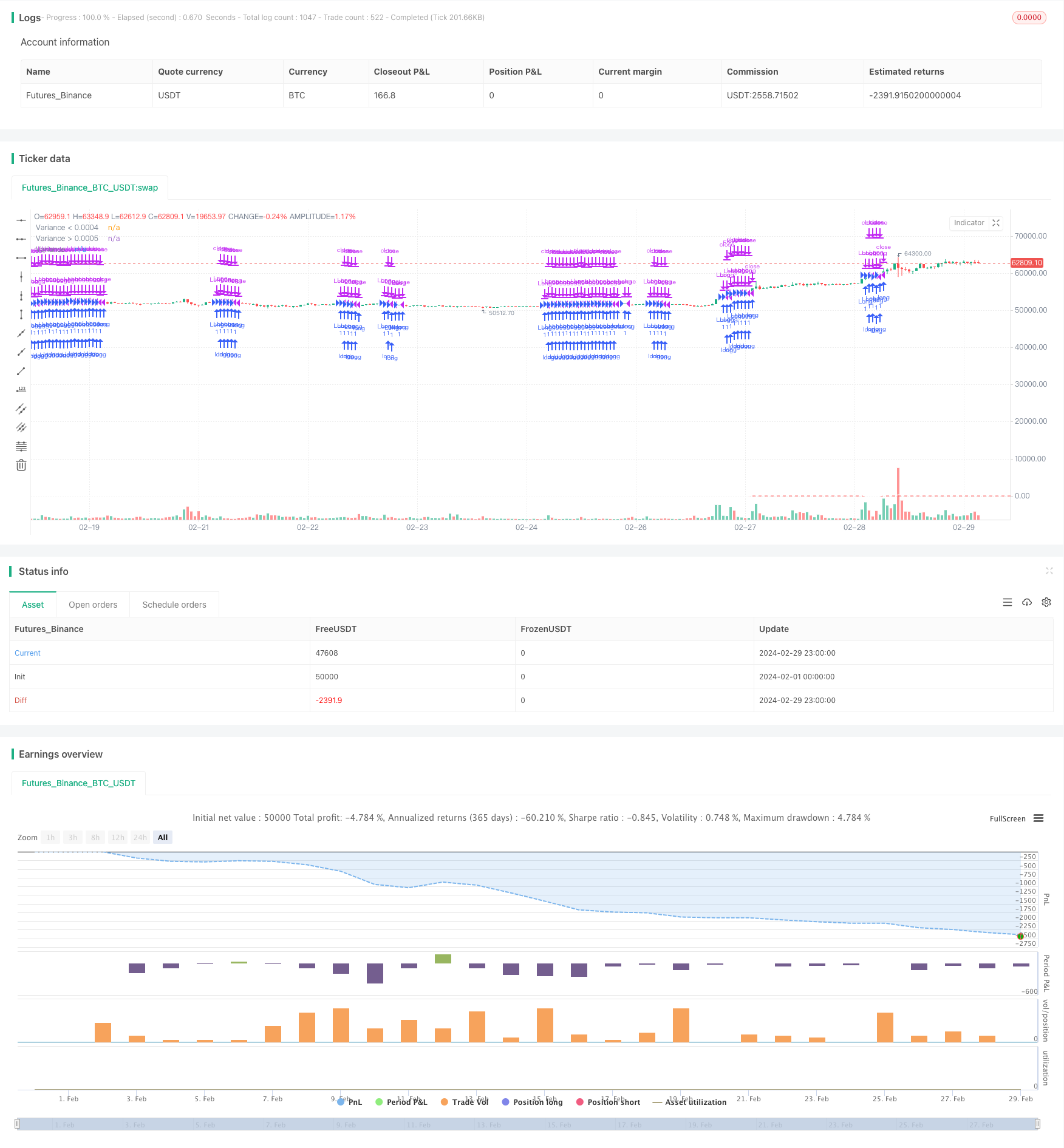

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Variance and Moving Averages Strategy", overlay=true)

// 计算MA5、MA15和MA30

ma5 = ta.sma(close, 5)

ma15 = ta.sma(close, 15)

ma30 = ta.sma(close, 30)

// 计算过去30根K线的波动幅度(最高价和最低价)的方差

variance = ta.variance((high - low) / close, 30) * 1000000

// 定义买入条件

buy_condition = variance < 35 and ma5 > ma15 and ma15 > ma30

// 定义止损条件 close < ma30 or ma5 < ma30

stop_loss_condition = true

// 定义止盈条件

take_profit_condition = variance > 500

// 执行交易逻辑

if (buy_condition)

strategy.entry("Long", strategy.long)

if (stop_loss_condition)

strategy.close("Long")

if (take_profit_condition)

strategy.close("Long")

// 绘制MA5、MA15和MA30

// plot(ma5, color=color.blue, title="MA5")

// plot(ma15, color=color.orange, title="MA15")

// plot(ma30, color=color.red, title="MA30")

// 绘制方差

hline(0.0004, color=color.green, linestyle=hline.style_dashed, title="Variance < 0.0004")

hline(0.0005, color=color.red, linestyle=hline.style_dashed, title="Variance > 0.0005")

plot(variance, color=color.white, title="Variance")