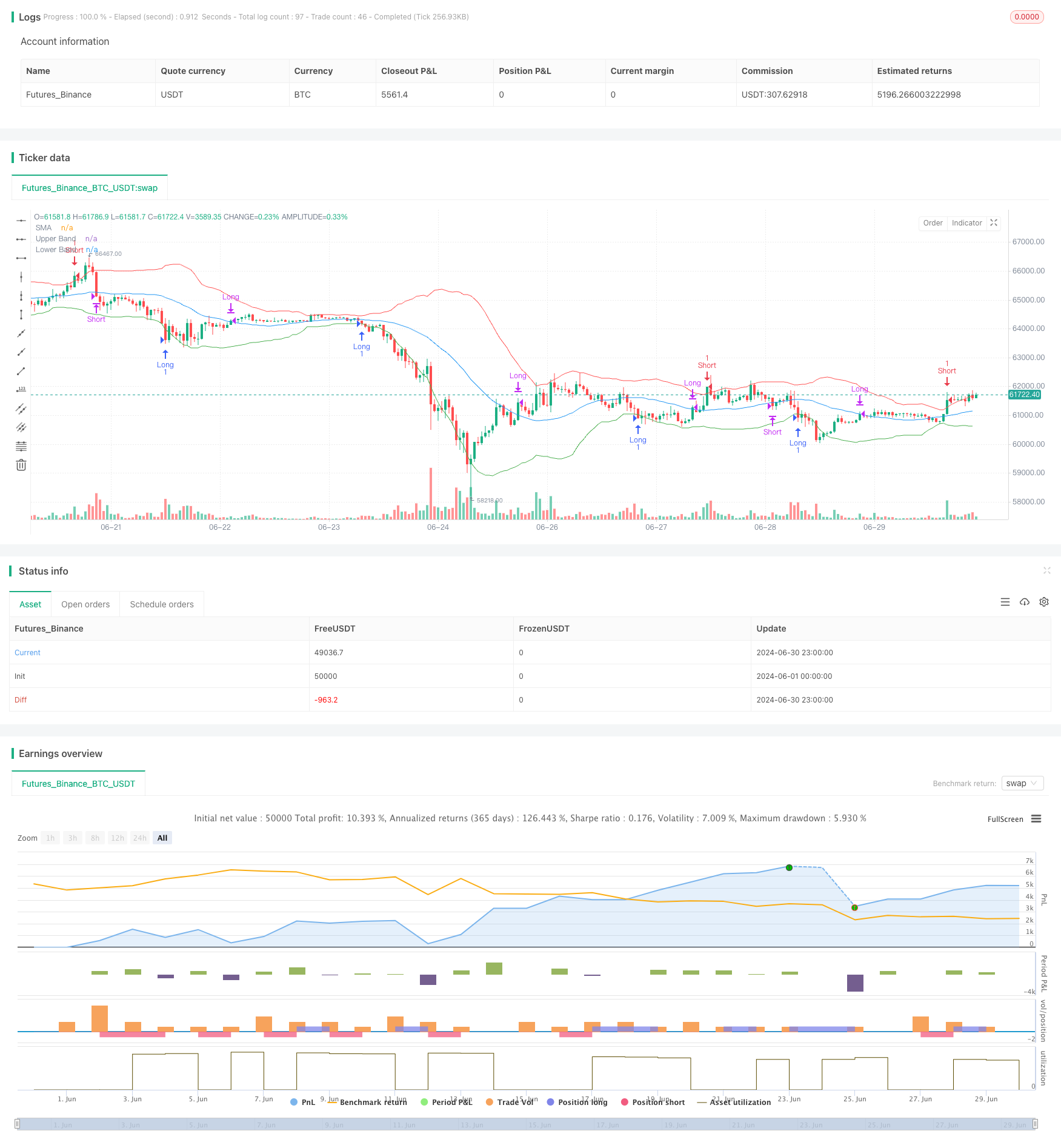

Fortgeschrittene Mean Reversion Trading-Strategie: Dynamic Range Breakout System basierend auf Standardabweichung

SMA

Überblick

Die Strategie verwendet einfache Moving Averages (SMA) und Standard Differenz (SD), um eine dynamische Handelsspanne zu erstellen, um potenzielle Umkehrmöglichkeiten zu erfassen, indem sie Extreme identifiziert, bei denen die Preise von den Durchschnittswerten abweichen. Die Kernidee der Strategie ist, dass es eine größere Wahrscheinlichkeit gibt, dass die Preise zu den Durchschnittswerten zurückkehren, wenn sie deutlich von ihren historischen Durchschnittswerten abweichen. Die Strategie zielt darauf ab, potenzielle Handelsgewinne durch sorgfältig konzipierte Ein- und Ausstiegsregeln zu erzielen.

Strategieprinzip

Die Strategie funktioniert wie folgt:

Berechnen Sie einen einfachen Moving Average (SMA) für einen bestimmten Zeitraum (die Standard 30-Zyklus) als zentralen Trendindikator für die Preise.

Der Standard Differenz (SD) wird verwendet, um die Volatilität der Preise zu messen.

Auf der Basis des SMA erstrecken sich die beiden Standarddifferenzen aufwärts und abwärts, um die Oberband- und die Unterband-Orbits zu bilden. Die beiden Orbits bilden einen dynamischen Handelsplatz.

Transaktionslogik:

- Wenn der Schlusskurs die Unterbahn erreicht oder untergeht, wird eine Mehrpositionsposition eröffnet. Dies zeigt, dass der Preis von der Durchschnittswert abweicht und ein extremes Niveau erreicht hat und eine höhere Wahrscheinlichkeit besteht, dass er wieder steigen wird.

- Wenn der Schlusskurs die Oberbahn erreicht oder durchbricht, wird eine offene Position eröffnet. Dies zeigt an, dass der Preis von dem Durchschnitt abweicht und ein extremes Niveau erreicht hat, wobei die Wahrscheinlichkeit höher ist, dass er zurückfällt.

Gleichgewichtslogik

- Wenn nach der Errichtung einer Mehrheitsposition ein SMA über dem Schlusskurs geschlagen wird, wird der Kurs platziert. Dies bedeutet, dass der Preis wieder auf das Mittelwertniveau zurückgekehrt ist.

- Wenn nach dem Aufbau einer leeren Position ein SMA unter dem Schlusskurs durchbrochen wird, ist der Kurs platziert. Dies bedeutet auch, dass der Preis wieder auf das Mittelwertniveau zurückgekehrt ist.

Die Strategie zeichnet die SMA, die oberen und unteren Bahnen auf den Diagrammen ab, um die Handelsbereiche und potenziellen Handelsmöglichkeiten visuell darzustellen.

Strategische Vorteile

Die theoretische Basis ist solide: Die Mean Return ist ein weithin anerkanntes Marktphänomen, das von dieser statistischen Eigenschaft geschickt genutzt wird.

Anpassungsfähig: Die Strategie kann die Sensitivität automatisch an die Veränderungen der Marktvolatilität anpassen, indem sie die Handelsbereiche mit der Standarddifferenz erstellt. In den volatilen Märkten werden die Handelsbereiche entsprechend erweitert; in den weniger volatilen Märkten werden die Handelsbereiche entsprechend geschrumpft.

Risikomanagement ist vernünftig: Die Strategie wird nur eingesetzt, wenn der Preis statistisch extrem ist, was die Wahrscheinlichkeit eines falschen Signals zu einem gewissen Grad verringert. Die Verwendung des Mittelwerts als Niedrigpunkt hilft gleichzeitig, einen vernünftigen Gewinn zu erzielen.

Gute Visualisierung: Die Strategie zeigt die Handelsbereiche und die Durchschnittslinien klar auf der Grafik an, so dass der Händler die Marktsituation und potenzielle Handelsmöglichkeiten intuitiv verstehen kann.

Die Parameter sind flexibel anpassbar: Die Strategie erlaubt es dem Benutzer, die Perioden der SMA und die Multiplikatoren der Standarddifferenz anzupassen, was die Möglichkeit bietet, sich an verschiedene Märkte und verschiedene Handelsstile anzupassen.

Die Logik ist einfach und klar: Obwohl die theoretische Grundlage der Strategie eher verborgen ist, ist die Logik der praktischen Ausführung sehr klar und hilft den Händlern, sie zu verstehen und auszuführen.

Strategisches Risiko

Trendmarktrisiko: In einem stark trendigen Markt kann der Preis dauerhaft über den Handelsplatz hinausgehen und nicht zum Mittelwert zurückkehren, was zu einer Reihe von Verlustgeschäften führt.

Übertriebsrisiko: In einem sehr volatilen Markt können die Preise häufig auf und ab gehen, was zu viele Handelssignale verursacht und die Kosten erhöht.

Falsche Durchbruchrisiken: Der Preis kann kurzzeitig über die Handelsspanne springen und dann schnell zurückkehren, was zu unnötigen Geschäften führen kann.

Parameter-Sensitivität: Die Strategie kann sehr empfindlich auf Parameter wie SMA-Perioden und Standarddifferenz-Multiplikatoren reagieren, und eine falsche Parameter-Einstellung kann zu einer Strategiefehlfunktion führen.

Rückstandsrisiko: SMA und Standard Differenz sind Rückstandsindikatoren, die in einem sich schnell verändernden Markt möglicherweise nicht in der Lage sind, die Marktwendepunkte rechtzeitig zu erfassen.

Schwarze-Schwanz-Vorfall-Risiko: Unvorhergesehene große Ereignisse können zu starken Preisschwankungen führen, die weit über die normalen statistischen Grenzen hinausgehen und die Strategie zum Scheitern bringen und möglicherweise zu erheblichen Verlusten führen.

Richtung der Strategieoptimierung

Einführung eines Trendfilters: Erwägen Sie, einen langfristigen Trendindikator (z. B. einen Moving Average mit längerer Periode) hinzuzufügen und nur in der Richtung zu handeln, die mit dem Haupttrend übereinstimmt, um den Rückschlag zu reduzieren.

Dynamische Anpassung der Standarddifferenz-Multiplex: Das Multiplex der Standarddifferenz kann dynamisch an die Volatilität des Marktes angepasst werden, um den Handelsabstand in Zeiten mit geringer Volatilität zu verkleinern und den Handelsabstand in Zeiten mit hoher Volatilität zu erweitern.

Erhöhung der Transaktionsbestätigung: Es können Transaktionsindikatoren kombiniert werden, die das Einstiegssignal nur bestätigen, wenn die Transaktionsmenge ungewöhnlich erhöht ist, um das Risiko eines falschen Durchbruchs zu verringern.

Optimierung der Positionstradition: Es kann in Betracht gezogen werden, einen beweglichen Stop oder einen dynamischen Stop auf der Grundlage des ATR (Average True Range) zu verwenden, anstatt einfach bei einem Preisrückgang zu platzieren, um Risiken besser zu kontrollieren und Gewinne zu sichern.

Zeitfilter hinzugefügt: Es ist möglich, eine Mindesthaltungszeit einzurichten, um häufige Transaktionen zu vermeiden, die durch schnelle Preisschwankungen in der Nähe des Handelsbereichs verursacht werden.

Berücksichtigen Sie mehrere Zeitrahmen: SMA und Standard Differenz können auf längeren Zeitrahmen berechnet werden, um kurzfristige Handelssignale zu filtern und die Stabilität der Strategie zu verbessern.

Einführung von Machine-Learning-Algorithmen: Machine-Learning-Technologien können verwendet werden, um Strategieparameter dynamisch zu optimieren oder zu prognostizieren, ob der Preis nach dem Berühren der Handelszone-Grenze tatsächlich umgekehrt wird.

Zusammenfassen

Das dynamische Bandbrech-System basierend auf der Standarddifferenz ist eine Mittelwert-Rückkehr-Strategie, die die statistischen Prinzipien geschickt anwendet. Es erstellt eine anpassungsfähige Handelszone durch einfache Moving Averages und Standarddifferenzen, um potenzielle Umkehrmöglichkeiten zu erfassen, wenn der Preis statistische Höchstwerte erreicht. Die Vorteile der Strategie liegen in ihrer soliden theoretischen Grundlage, guter Anpassungsfähigkeit und intuitiven Visualisierung.

Durch die Einführung von Trendfiltern, dynamischen Anpassungsparametern und Optimierungsmaßnahmen wie die Erhöhung der Bestätigung der Transaktionsmenge können die Stabilität und die Ertragsfähigkeit der Strategie weiter verbessert werden. Der Händler muss jedoch seine Einschränkungen in vollem Umfang erkennen und diese in Verbindung mit Markterfahrung und Risikomanagementprinzipien sorgfältig anwenden.

Insgesamt bietet diese Strategie einen soliden Rahmen für den Mean Return Trading mit großem Anwendungspotenzial und Optimierungsraum. Sie kann nicht nur als eigenständiges Handelssystem verwendet werden, sondern auch mit anderen technischen Analyse-Tools oder Fundamentalanalysen kombiniert werden, um eine umfassendere und stärkere Handelsstrategie zu erstellen.

/*backtest

start: 2024-06-01 00:00:00

end: 2024-06-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Simple Mean Reversion Strategy [nn1]", overlay=true)

// Input parameters

length = input.int(30, "SMA Length", minval=1)

std_dev_threshold = input.float(2, "Standard Deviation Threshold", minval=0.1, step=0.1)

// Calculate SMA and Standard Deviation

sma = ta.sma(close, length)

std_dev = ta.stdev(close, length)

// Calculate upper and lower bands

upper_band = sma + std_dev * std_dev_threshold

lower_band = sma - std_dev * std_dev_threshold

// Plot SMA and bands

plot(sma, "SMA", color.blue)

plot(upper_band, "Upper Band", color.red)

plot(lower_band, "Lower Band", color.green)

// Trading logic

if (close <= lower_band)

strategy.entry("Long", strategy.long)

else if (close >= upper_band)

strategy.entry("Short", strategy.short)

// Exit logic

if (ta.crossover(close, sma))

strategy.close("Long")

if (ta.crossunder(close, sma))

strategy.close("Short")