Überblick

Ein mehrschichtiger dynamischer Trend-Follow-System ist eine verbesserte Strategie, die auf den Handelsregeln der Seilane basiert. Die Strategie nutzt Trendsignale aus mehreren Zeitzyklen, kombiniert mit dynamischen Stop-Loss- und Pyramidenaufschlägen, um einen mittleren oder langfristigen Trend zu erfassen. Das System fängt Trends mit unterschiedlicher Geschwindigkeit ein, indem es zwei Trend-Follow-Zyklen (L1 und L2) eingerichtet hat, und verwendet die angepassten ATR-Indikatoren, um die Einstiegs-, Aufschlag- und Stop-Loss-Positionen dynamisch anzupassen.

Strategieprinzip

Trenderkennung: Die Verwendung von zwei Moving Average-Perioden (L1 und L2) zur Identifizierung von Trends mit unterschiedlichen Geschwindigkeiten. L1 wird verwendet, um schnellere Trends zu erfassen, und L2 wird verwendet, um langsamere, aber zuverlässigere Trends zu erfassen.

Eintrittssignale: Mehrfachsignale werden erzeugt, wenn der Preis die Höchststände von L1 oder L2 überschreitet. Wenn der letzte L1-Handel gewinnbringend ist, wird das nächste L1-Signal übersprungen, bis das L2-Signal erscheint.

Dynamische Stop-Loss: Die Multiplikation der ATR (die Standard-Doppelung ist 3x) wird als Startstop-Distanz verwendet, wobei der Stop-Loss mit zunehmender Haltedauer nach und nach nach nach nach oben verschoben wird.

Pyramiden-Haufungen: Bei einer Fortsetzung des Trends werden für jede Erhöhung um 0,5 ATR, maximal 5 Mal, Gewinne gehalten.

Risikokontrolle: Das Risiko pro Transaktion beträgt nicht mehr als 2% des Nettowertes des Kontos, was durch die dynamische Berechnung der Positionsmenge erreicht wird.

Ausstiegsmechanismus: Platzieren Sie, wenn der Preis unter dem 10-Tage-Tief (L1) oder dem 20-Tage-Tief (L2) fällt, oder platzieren Sie, wenn eine bewegliche Stop-Line ausgelöst wird.

Strategische Vorteile

Multi-Level-Trend-Erfassung: Durch die beiden Phasen L1 und L2 können sowohl schnelle als auch langfristige Trends erfasst werden, was die Anpassungsfähigkeit und Stabilität der Strategie erhöht.

Dynamisches Risikomanagement: Die Verwendung von ATR als Volatilitätsindikator ermöglicht die dynamische Anpassung von Einstiegs-, Stop-Loss- und Aufnahmepositionen, um besser an Marktveränderungen anzupassen.

Pyramiden-Hinlagerung: Eine schrittweise Einlagerung, wenn der Trend anhält, um das Risiko zu kontrollieren und das Gewinnpotenzial zu maximieren.

Flexible Parameter-Einstellungen: Mehrere anpassbare Parameter ermöglichen die Anpassung der Strategie an verschiedene Märkte und Handelsstile.

Automatisierte Ausführung: Strategien können vollständig automatisiert ausgeführt werden, ohne menschliche Eingriffe und emotionale Auswirkungen.

Strategisches Risiko

Trendwechselrisiko: In einem starken Trendmarkt ist es gut, aber in einem schwankenden Markt kann es zu Verlusten kommen, wenn häufig gehandelt wird.

Slip-points und Transaktionskosten: Häufige Akquisitionen und mobile Stop-Losses können zu höheren Transaktionskosten führen.

Risiko einer Überoptimierung: Die Parameter sind sehr vielfältig und können zu einer Überanpassung an historische Daten führen.

Risiken bei der Vermögensverwaltung: Bei einem geringen Anfangskapital kann es sein, dass mehrere Anlagen nicht effektiv ausgeführt werden können.

Marktliquiditätsrisiken: In weniger liquiden Märkten kann es schwierig sein, den Handel zu den idealen Preisen durchzuführen.

Richtung der Strategieoptimierung

Einführung von Marktumfeld-Filtern: Trendintensitätsindikatoren (z. B. ADX) können hinzugefügt werden, um das Marktumfeld zu beurteilen und die Handelsfrequenz in einem wackligen Markt zu verringern.

Optimierung der Aufschlagstrategie: Es kann in Betracht gezogen werden, die Aufschlagintervalle und -frequenzen dynamisch an die Trendstärke anzupassen, anstatt die festen 0,5 ATR und 5 ATR zu verwenden.

Einführung eines Stop-Off-Mechanismus: Bei langfristigen Trends kann ein teilweiser Stop-Off eingerichtet werden, um die Gewinne zu sperren, z. B. die Hälfte der Positionen bei einem 3-fachen ATR-Gewinn auszugleichen.

Mehrsprachige Korrelationsanalyse: Bei Kombinationsanwendungen kann eine Korrelationsanalyse zwischen den Sorten hinzugefügt werden, um die Gesamtrisikogewinnquote zu optimieren.

Hinzufügen von Volatilitätsfiltern: In Zeiten mit extremer Volatilität können die Geschäfte ausgesetzt oder die Risikoparameter angepasst werden, um auf außergewöhnliche Märkte zu reagieren.

Optimierte Ausstiegsmechanismen: Ein flexiblerer Ausstiegsmechanismus wie Parabolic SAR oder Chandelier Exit kann in Betracht gezogen werden.

Zusammenfassen

Das Multi-Level-Dynamische-Trend-Follow-System ist eine umfassende Strategie, die klassische Seilhandel-Regeln und moderne Quantifizierungstechniken kombiniert. Durch Methoden wie mehrschichtige Trenderkennung, dynamische Risikomanagement und Pyramiden-Haufen erhöht die Strategie die Fähigkeit, Trends zu erfassen und die Ertragspotenzial zu erhöhen, während sie stabil bleibt. Obwohl sie in den turbulenten Märkten vor Herausforderungen steht, wird die Strategie durch vernünftige Parameteroptimierung und Risikokontrolle eine stabile Leistung in verschiedenen Marktumgebungen aufrechnen.

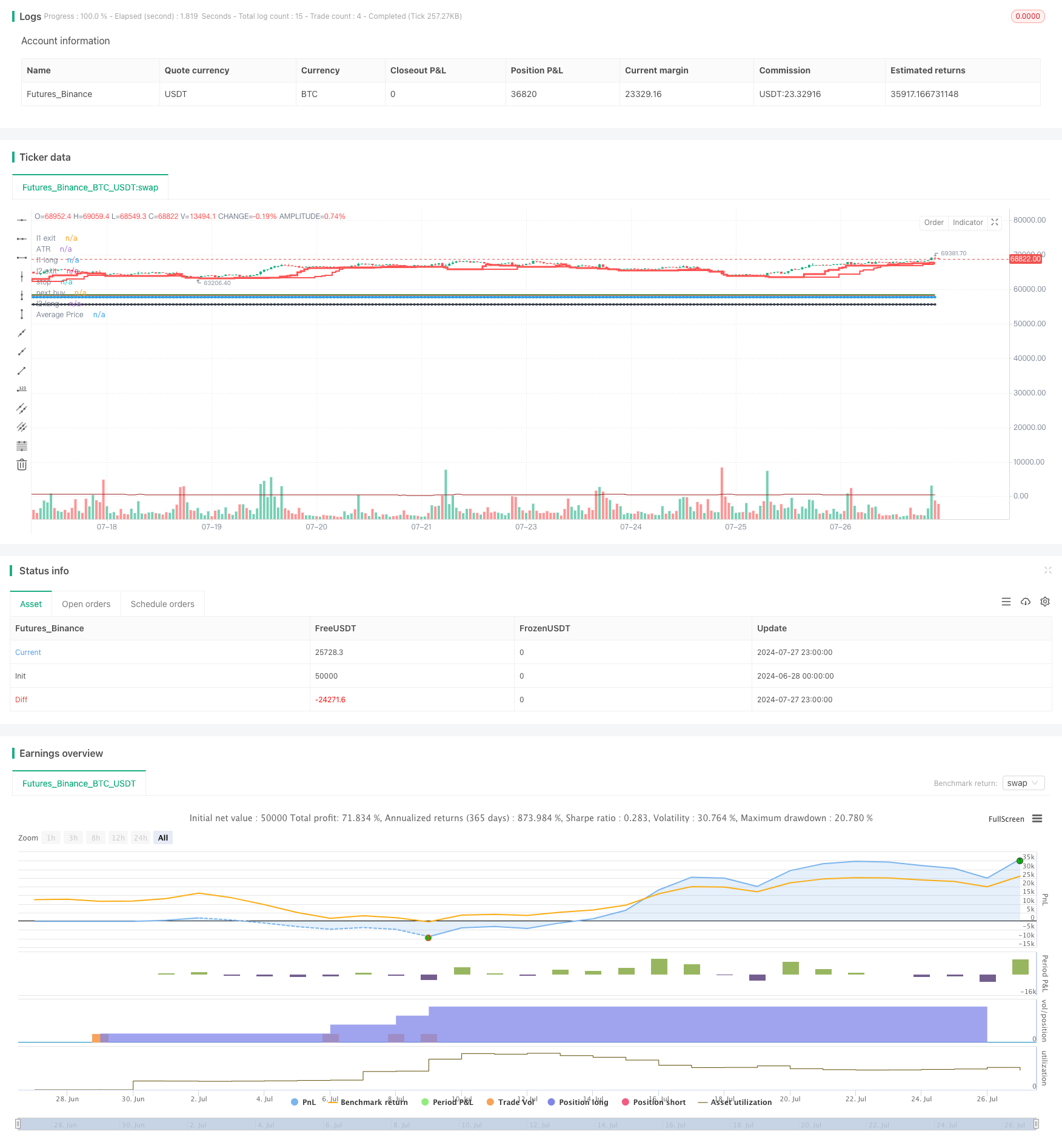

/*backtest

start: 2024-06-28 00:00:00

end: 2024-07-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

// This is a strategy based on the famous turtle system.

// https://www.tradingblox.com/originalturtles/originalturtlerules.htm

//

// In a nutshell, it a trend trading system where you are buying on strength, selling on weakness.

// positions should be entered when the price crosses over the 20-day high (L1 high) or 55-day high (L2 high).

// positions should be exited when the prices crosses below the 10-day low (L1 low) or 20-day low (L2 low)

// you can add positions at every unit (measured by multiple of n, where n=1 ATR)

// stops should be placed at 2*n below every position entered, when the stop is hit exit your entire position.

// positions should be entered everytime price crosses over L1 or L2, with one exception:

// if the last trade was an L1 trade and it was a winning trade, skip the next trade unless the price crosses

// over L2, if that is the case, you should take it.

// L1 and L2 levels are also configurable for high and lows.

// N multiple for stops and pyramid are also configurable

// To change this from a strategy to a study:

// 1) uncomment the next line and comment out the strategy line.

// 2) at the end of the file comment out the last 2 lines

// study(title="Turtle Study", overlay=true)

strategy(title='kTF-VNI', overlay=true, initial_capital=100000000, commission_type=strategy.commission.percent, commission_value=0.0, pyramiding=100, process_orders_on_close=true, calc_on_every_tick=true)

stopInput = input.float(3, 'Stop N', step=.05)

riskPercent = input.float(.01, 'Risk % of capital', step=.005)

pyramidInput = input.float(0.5, 'Pyramid N', step=.05)

maxUnits = input.int(5, 'Max Pyramid Units', step=1)

atrPeriod = input(20, 'ATR period')

l1LongInput = 10

l2LongInput = 20

l1LongExitInput = 20

l2LongExitInput = 40

l1LongInput := input.int(20, 'L1 Long', minval=2)

l2LongInput := input.int(60, 'L2 Long', minval=2)

l1LongExitInput := input.int(10, 'L1 Long Exit', minval=2)

l2LongExitInput := input.int(20, 'L2 Long Exit', minval=2)

FromYear = input.int(1970, 'From Year', minval=1900)

FromMonth = input.int(1, 'From Month', minval=1, maxval=12)

FromDay = input.int(1, 'From Day', minval=1, maxval=31)

ToYear = input.int(9999, 'To Year', minval=1900)

ToMonth = input.int(1, 'To Month', minval=1, maxval=12)

ToDay = input.int(1, 'To Day', minval=1, maxval=31)

FromDate = timestamp(FromYear, FromMonth, FromDay, 00, 00)

ToDate = timestamp(ToYear, ToMonth, ToDay, 23, 59)

TradeDateIsAllowed() =>

time >= FromDate and time <= ToDate

l1Long = ta.highest(l1LongInput)

l1LongExit = ta.lowest(l1LongExitInput)

l2Long = ta.highest(l2LongInput)

l2LongExit = ta.lowest(l2LongExitInput)

bool win = false // tracks if last trade was winning trade of losing trade.

float buyPrice = 0.0 // tracks the buy price of the last long position.

float nextBuyPrice = 0.0 // tracks the next buy price

float stopPrice = na // tracks the stop price

int totalBuys = 0 // tracks the total # of pyramid buys

bool inBuy = false // tracks if we are in a long position or not.

float l1LongPlot = ta.highest(l1LongInput) // tracks the L1 price to display

float l2LongPlot = ta.highest(l2LongInput) // tracks the L2 price to display

float n = ta.atr(atrPeriod) // tracks the n used to calculate stops and pyramid buys

string mode = 'L1' // tracks whether we are in a L1 position or L2 position.

bool fake = na // tracks if this is a fake trade, see comments below.

string longLevel = na // tracks where long positions, stops, pyramid buys occur.

float capitalLeft = strategy.initial_capital

var shares = 0

float fakeBuyPrice = 0.0

// by default use the last value from the previous bar.

buyPrice := buyPrice[1]

totalBuys := totalBuys[1]

nextBuyPrice := nextBuyPrice[1]

stopPrice := stopPrice[1]

win := win[1]

capitalLeft := capitalLeft[1]

inBuy := inBuy[1]

n := ta.atr(atrPeriod)

fakeBuyPrice := fakeBuyPrice[1]

// State to track if we are in a long positon or not.

if not inBuy[1] and (high > l1Long[1] or high > l2Long[1])

inBuy := true

inBuy

else

inBuy := inBuy[1] and low < stopPrice[1] ? false : inBuy

inBuy := inBuy[1] and mode[1] == 'L1' and low < l1LongExit[1] ? false : inBuy

inBuy := inBuy[1] and mode[1] == 'L2' and low < l2LongExit[1] ? false : inBuy

inBuy

// State to track if we are ia a fake trade. If the last trade was a winning, we need to skip the next trade.

// We still track it though as a fake trade (not counted against us). as the outcome determines if we can

// can take the next trade.

if not inBuy[1] and high > l1Long[1] and win[1]

fake := true

fakeBuyPrice := close

fakeBuyPrice

else

fake := fake[1]

fake

if fake[1] and inBuy[1] and not inBuy

fake := false

win := close >= fakeBuyPrice

win

fake := high > l2Long[1] ? false : fake

// Series representing the l1 and l2 levels. If we break out above the l1 or l2 level, we want the

// line to stay at the breakout level, not follow it up.

l1LongPlot := not inBuy[1] or inBuy[1] and mode == 'L1' and fake[1] ? l1Long[1] : l1LongPlot[1]

l2LongPlot := not inBuy[1] or inBuy[1] and mode == 'L1' and fake[1] ? l2Long[1] : l2LongPlot[1]

// Variable in the series is only set when it happens. Possible values is L1, L2, SR

// (stopped out with a loss), SG (exited with a gain), and 'P' for pyramid buy.

longLevel := not inBuy[1] and high > l1Long[1] ? 'L1' : na

longLevel := (not inBuy[1] or inBuy[1] and fake[1]) and high > l2Long[1] ? 'L2' : longLevel

// Either 'L1' or 'L2' depending on what breakout level we are in.

mode := longLevel == na ? mode[1] : longLevel

// Variables to track calculating nextBuyPrice for pyramiding.

if longLevel == 'L1' or longLevel == 'L2'

buyPrice := close

totalBuys := 1

stopPrice := close - stopInput * n

nextBuyPrice := close + pyramidInput * n

nextBuyPrice

// Marks if we hit our next buy price, if so mark it with a 'P'

longLevel := longLevel == na and inBuy[1] and high > nextBuyPrice and TradeDateIsAllowed() and totalBuys < maxUnits ? 'P' : longLevel

if longLevel == 'P'

buyPrice := close

totalBuys := totalBuys[1] + 1

stopPrice := close - stopInput * n

nextBuyPrice := close + pyramidInput * n

nextBuyPrice

// Tracks stops and exits, marking them with SG or SR

longLevel := longLevel == na and inBuy[1] and low < stopPrice and close >= strategy.position_avg_price ? 'SG' : longLevel

longLevel := longLevel == na and inBuy[1] and low < stopPrice and close < strategy.position_avg_price ? 'SR' : longLevel

longLevel := longLevel == na and mode[1] == 'L1' and inBuy[1] and low < l1LongExit[1] and close >= strategy.position_avg_price ? 'SG' : longLevel

longLevel := longLevel == na and mode[1] == 'L2' and inBuy[1] and low < l2LongExit[1] and close >= strategy.position_avg_price ? 'SG' : longLevel

longLevel := longLevel == na and mode[1] == 'L1' and inBuy[1] and low < l1LongExit[1] and close < strategy.position_avg_price ? 'SR' : longLevel

longLevel := longLevel == na and mode[1] == 'L2' and inBuy[1] and low < l2LongExit[1] and close < strategy.position_avg_price ? 'SR' : longLevel

// Tracks if the trade was a win or loss.

win := longLevel == 'SG' ? true : win

win := longLevel == 'SR' ? false : win

// Variables used to tell strategy when to enter/exit trade.

//plotarrow(fake ? 1 : 0, colordown=color.red, colorup=color.purple, transp=40) // down arrow for winning trade

enterLong = (longLevel == 'L1' or longLevel == 'L2' or longLevel == 'P') and not fake and TradeDateIsAllowed()

exitLong = (longLevel == 'SG' or longLevel == 'SR') and not fake and TradeDateIsAllowed()

p1 = plot(l1LongPlot, title='l1 long', linewidth=3, style=plot.style_stepline, color=color.new(color.green, 0))

p2 = plot(l1LongExit[1], title='l1 exit', linewidth=3, style=plot.style_stepline, color=color.new(color.red, 0))

p3 = plot(l2LongPlot, title='l2 long', linewidth=2, style=plot.style_stepline, color=color.new(color.green, 0))

p4 = plot(l2LongExit[1], title='l2 exit', linewidth=2, style=plot.style_stepline, color=color.new(color.red, 0))

color1 = color.new(color.black, 0)

color2 = color.new(color.black, 100)

col = inBuy ? color1 : color2

p5 = plot(stopPrice, title='stop', linewidth=2, style=plot.style_circles, join=true, color=color.new(color.black, 0))

p6 = plot(nextBuyPrice, title='next buy', linewidth=2, style=plot.style_circles, join=true, color=color.new(color.blue, 0))

fill(p1, p3, color=color.new(color.green, 90))

fill(p2, p4, color=color.new(color.red, 90))

risk = (strategy.initial_capital + strategy.netprofit) * riskPercent

shares := math.floor(risk / (stopInput * n))

capitalLeft := strategy.initial_capital + strategy.netprofit - strategy.position_size * strategy.position_avg_price

if shares * close > capitalLeft

shares := math.max(0, math.floor(capitalLeft / close))

shares

shares := math.max(0, shares)

plotshape(longLevel == 'L1' and not fake and strategy.position_size == 0 ? true : false, color=color.new(color.green, 40), style=shape.triangleup, text='L1 ') // up arrow for entering L1 trade

plotshape(not fake[1] and fake and longLevel == 'L1' and strategy.position_size == 0 ? true : false, color=color.new(color.gray, 40), style=shape.triangleup, text='L1') // up arrow for entering L1 trade

plotshape(longLevel == 'L2' and strategy.position_size == 0 ? true : false, color=color.new(color.green, 40), style=shape.triangleup, text='L2') // up arrow for entering L2 trade

plotshape((mode == 'L1' or mode == 'L2') and shares > 0 and enterLong and strategy.position_size > 0 ? true : false, color=color.new(color.green, 40), style=shape.triangleup, text='P')

plotarrow(strategy.position_size == 0 and longLevel == 'L1' and enterLong ? 1 : 0, colordown=color.new(color.black, 40), colorup=color.new(color.green, 40)) // up arrow for entering L1 trade

plotarrow(strategy.position_size == 0 and longLevel == 'L2' and enterLong ? 1 : 0, colordown=color.new(color.black, 40), colorup=color.new(color.green, 40)) // up arrow for entering L2 trade

plotarrow(strategy.position_size > 0 and longLevel == 'SR' and exitLong ? -1 : 0, colordown=color.new(color.red, 40), colorup=color.new(color.purple, 40)) // down arrow for losing trade

plotarrow(strategy.position_size > 0 and longLevel == 'SG' and exitLong ? -1 : 0, colordown=color.new(color.green, 40), colorup=color.new(color.purple, 40)) // down arrow for winning trade

plotshape(longLevel == na and inBuy[1] and not inBuy, color=color.new(color.gray, 40), style=shape.triangleup, text='Exit') // up arrow for entering L1 trade

plot(ta.atr(atrPeriod), title='ATR', color=color.new(#991515, 0))

plot(strategy.position_avg_price, title='Average Price', color=color.new(#991515, 0))

alertcondition(low < stopPrice, title='crosses under stop price', message='price crossed under stop price')

alertcondition(high > l1Long, title='crosses over L1 price', message='price crossed over L1 price')

alertcondition(high > l2Long, title='crosses over L2 price', message='price crossed over L2 price')

alertcondition(low < l1LongExit, title='crosses under L1 exit price', message='price crossed under L1 exit price')

alertcondition(low < l2LongExit, title='crosses under L2 exit price', message='price crossed under L2 exit price')

strategy.entry('long', strategy.long, qty=shares, comment='long', when=enterLong)

strategy.close('long', when=exitLong)

// simulate_amount = 100000

// simulate_risk = simulate_amount*0.005

// simulate_shares = floor(simulate_risk/(n*stopInput))

// plot(simulate_shares, "Shares", color=#991515, transp=0)

// if (enterLong)

// label.new(bar_index, high, text=tostring(simulate), style=label.style_none)